“以房养老”定价及其风险分析

胡伟

【摘要】随着我国老龄化越趋严重,家庭和社会养老压力巨大,老年人生活质量较低。发展“以房养老”将较好的解决这个问题。本文通过分析我国老年化现状,提出开展“以房养老”,并给出定价原理。根据定价公式分析开展“以房养老”的风险,最后给出解决方案。

【关键词】老龄化 以房养老 风险

一、背景

按照联合国的传统标准:一个国家或地区60岁以上的人口占总人口的10%,或者65岁以上的老年人占总人口的7%,即认为该地区进入老龄化社会。根据全國老龄办公布的数据,根据全国老龄办公布的数据,2014年末,我国60周岁及以上人口21242万人,占总人口的15.5%,65周岁及以上人口13755万人,占总人口的10.1%。中国老龄化比例远远超过国际标准,到2020年我国老年人口将达到2.48亿,老龄化水平将达到17%。根据IMF(国际货币基金组织)的数据,我国2016年的人均GDP世界排名71位。人均GDP不高,然而老龄化越来越严重,“未富先老,未备显老”在中国已成定局。

根据中国财政部的数据显示,2015年,全国社会保险基金总收入46354亿元,比上年增长14.6%;总支出39118亿元,比上年增长16.1%;本年收支结余7236亿元,年末滚存结余58893亿元。基金筹集模式接近现收现付制,今年虽然有所结余,但是余额不大,如出现较大的波动,将导致社保基金出现较大亏空。另外由于长期的计划生育政策,导致我国现在的人口结构中“四二一”,“八四二一”的比例较高,人口结构对现收现付制带来很大的冲击,并且处于中间的劳动力面临工资涨幅小,房价飞涨的困境,生活压力巨大,家庭养老的质量也不高。社会养老和家庭养老都面临较大的压力,为了为老年人提供补充养老方式,提高老年人的养老生活,发展合适的商业养老形式迫在眉睫。

二、解决方案与定价

在改革开放30多年的时间里,面临退休的人或者已经退休的人都有自己的房子,然而自己的退休金确较低,也就是所谓的“房子富人,现金穷人”。住房反向抵押贷款,也就是“以房养老”的养老方式对于提高有房的老年人的养老生活水平将有巨大的帮助。

“以房养老”是老年人将自己的房子抵押给保险公司等金融机构,保险公司根据老年人的房产估值,年龄等因素,一次性或在一段时间内定期支付一笔钱给老年人养老,老年人可以继续使用房产,待老年人搬离或去世,保险公司根据合约收回房产的一种养老制度。

“以房养老”的定价方法主要由三种方法:①支付因子定价法(资产定价法):资产定价法的原理是构造资产价格和与资产价格相关的因素间的函数关系。首先找出对资产价格产生影响的可测因素,并确定各个因素所占的权重大小;然后构造资产价格与相关因素间的函数关系。②保险精算定价法:根据精算的收支平衡原理定价,保险公司获得的收益现值与老年人获得的贷款的现值相等。根据收支平衡等式得到关于未来房价的期初贷款额度的函数关系,即为定价公式。③对于有赎回合同,即老年人可以将自己的房子从金融机构赎回,此时“以房养老”合同是一个嵌入期权的合同,需要用B-S公式计算。

本文以期权定价方法来举例说明“以房养老”的定价问题。

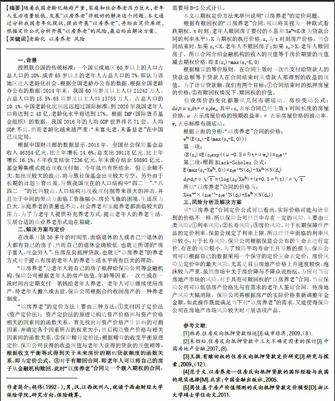

根据有赎回权的“以房养老”合同,可以将其视为一种欧式看跌期权。t时刻,老年人赎回房子要付的本息和XeRt=K(R为贷款合同的利率水平),K为期权的执行价格,st为t时刻房产价格。当合同结束时,如果st

根据精算的等价原则,在合同生效时一次性支付给贷款人的贷款总额等于贷款人在合同结束时从借款人那得到的收益的现值。为了计算贷款额,我们有两个目标:①合同结束时的抵押房屋的价格;②有赎回权情况下,赎回权的价值。

假设房价的变化都服从几何布朗运动,房价变动公式:dst=μstdt+σstdwt,其中:st表示合同已经生效t时间长度的房屋价格,μ表示房屋价格的预期收益率,σ表示房屋价格的波动率,wt表示标准布朗运动。

根据前面的分析,“以房养老”合同的价格:

eRt(E(st)-E(max(st-K,0)))

第一项:

(E(st)=E(s0exp((μ-0.5σ2)t+σwt))=s0eμt

第二项:根据Black-Scholes公式:

E(max(st-XeRt,0))=s0eμtN(d3)-XeRt×N(d4)

d3=d4+σ■=(log(s0/XeRt)+(r+0.5σ2)t)/σ■

所以“以房养老”合同的价格为:

X=e-rt×(s0eμt-s0eμtN(d3)+XeRt×N(d4))

三、风险分析及解决方案

从“以房养老”合同定价公式可以看出,实际价格可能与计算到的价格不一样,所以保险公司经营中存在一定的风险,主要由三类风险:①利率风险;②长寿风险;③房价风险。对于长期保障性产品的定价利率,保监会规定了利率上限,所以经营中面临的利率风险较小;对于长寿风险,保险公司根据保监会公布的生命表进行定价,存在的风险较小,为了预防平均寿命上升导致的损失,保险公司可以根据自己的数据采用一个保守的定价生命表定价;房价风险是定价中的最大风险,尤其是目前房地产价格上升速度较快,泡沫较为严重,虽然市场中关于房价降与不降众说纷纭。为应对当前房地产市场的风险,对于具有可赎回权的“以房养老”合同,当前保险公司可以低估房产价格先与有需求的老年人签订合同,待房地产风险大幅消除,保险公司再根据房产的实际价格重新调整年金金额。如此操作既能满足当下对“以房养老”的需求,又能使得保险公司在房地产市场风险较大时开展该项产品。

参考文献:

[1]韩再.住房反向抵押贷款综述[J].城市经济,2009,(8).

[2]朱劲松.住房反向抵押贷款中三大不确定因素的探讨[J].中国房地产金融,2007,(8).

[3]王微.有赎回权的住房反向抵押贷款定价研究[J].研究与探索,2009,(12).

[4]范子文.以房养老—住房反向抵押贷款的国际经验与我国的现实选择[M].北京:中国金融出版社,2005.

[5]周佳.基于房产价值预测的反向抵押贷款定价模型[D].浙江大学硕士学位论文,2011.