基于我国上市银行的非利息收入状况比较

王建兰+杨福明

【摘要】近年来我国商业银行非利息收入规模不断增长,在营业收入中的占比进一步提高,非利息收入已经成为体现银行竞争力的重要特征。本文针对我国上市商业银行,通过对2011~2015年间非利息收入在营业收入中的占比以及非利息收入结构分析,比较国有控股银行、全国性股份制银行和城商行的非利息收入状况,并与国外大银行进行比较,进而揭示其差异,最后是结论和建议。

【关键词】我国上市银行 非利息收入状况 比较

一、不同类型上市银行非利息收入的比较

(一)国有控股上市商业银行

从2011~2015年的非利息收入规模看,五家国有控股上市银行的都呈稳健上升趋势。其中工商银行的金额最大,从1124亿增长到1898亿元,增长了69%,交通银行金额最小,从143亿元增长到390亿元,增长了173%。从非利息收入占营业收入比率(见表1)来看,中国银行在五家银行中一直处于领先地位,五年基本上都在30%左右波动,平均值为30%。工商银行、建设银行次之,平均值在23%~24%之间。农业银行相对较差,始终在17%~18%之间徘徊,五年平均值为18.4%,交通银行自2013年以后有明显增长,超过农业银行,平均值为20.22%。中国银行的表外业务在五大行处于领先地位,主要是因为其利用国际化优势,依托海外市场建立多元化综合经营平台,开展了投行业务、保险业务、资产管理、租赁业务等综合金融服务,中间业务快速发展,非利息收入增长较快,而农业银行非利息收入占比相对较低,与其2015年非利息收入中的投资收益较2014年下降了55.16%有关。

从结构来看,目前我国银行的非利息收入主要由手续费及佣金收入、投资收益、汇兑收益、公允价值变动损益和其他非利息收入五块构成。从表2可以看出,国有控股商业银行非利息收入中,平均78.63%源于手续费和佣金收入,自2014年开始该项比率虽有所下降,但不明显,其他非利息收入近几年有明显上升趋势。

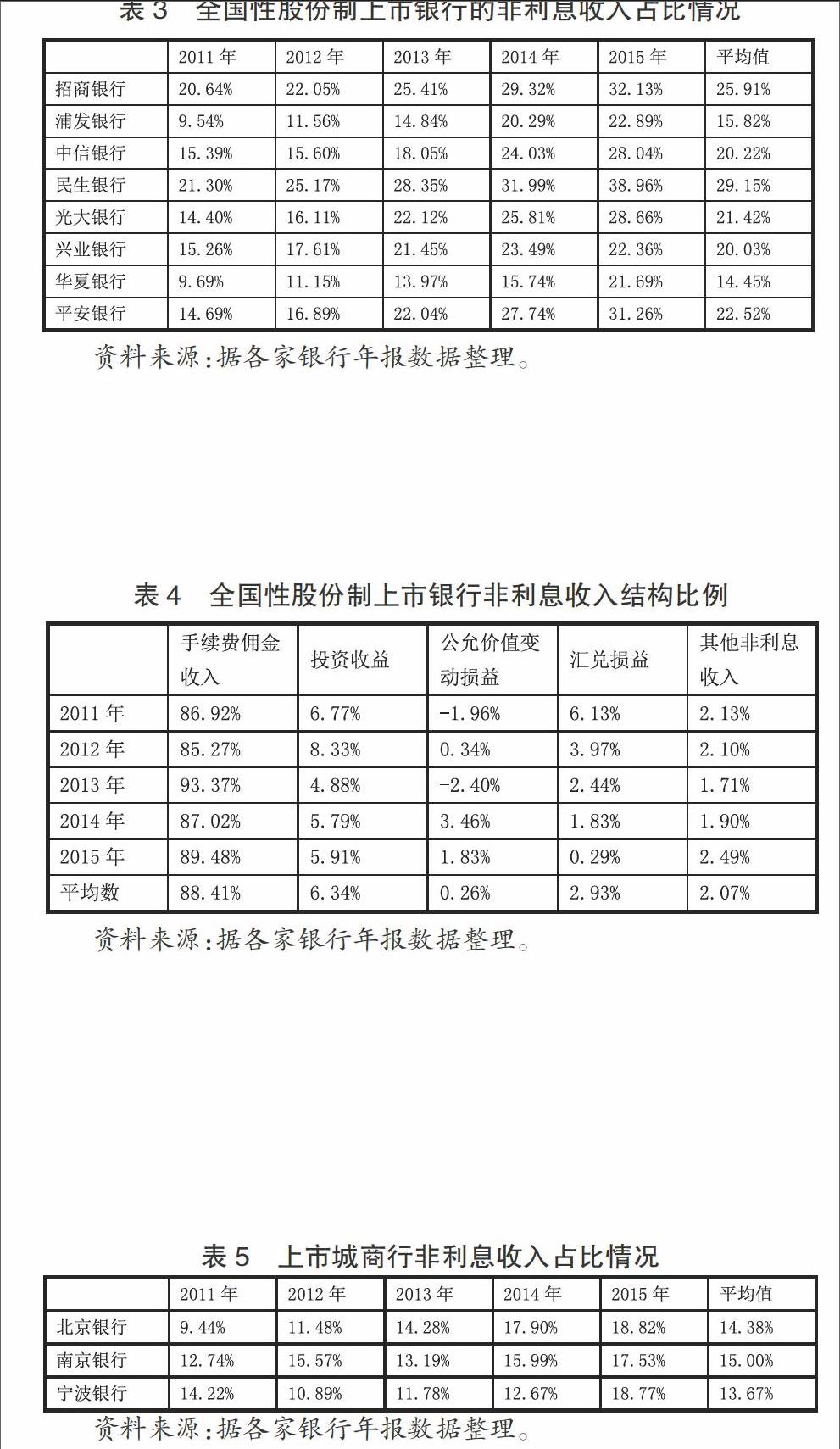

(二)全国性股份制商业银行

八家上市的全国性股份制银行非利息收入占比来看(见表3),民生银行最大,五年的平均值达29.15%,与国有控股银行中的中国银行接近,其次是招商银行,五年平均值达到25.91%。相对来说,华夏银行和浦发银行的非利息收入占比较低,五年平均值都没有超过20%。平安银行、中信银行、兴业银行、光大银行都超过了20%。

从结构来看(见表4),2011~2015年上市全国性股份制商业银行的非利息收入中,88%以上来源于手续费及佣金收入,平均占比高于国有控股银行近10个百分点,投资收益平均占比高于国有控股银行约2个百分点,其他三项的占比变化不大。这说明全国性股份制银行的非利息收入更依赖手续费和佣金收入。

(三)城市商业银行

三家城市商业银行中,北京银行的非利息收入规模最大,2011~2015年的金额都高于其他两家,2015年更是达到82.96亿元,而南京银行和宁波银行分别为40.02亿元、36.63亿元。从表5看,三家城市商业银行非利息收入占比相差不大,平均值都在13%~15%之间,其中,南京银行的占比略微高点,达到15%,北京银行稳定上升,南京银行和宁波银行有一定波动,但都呈现增长态势。

从结构来看(见表6),上市城市商业银行手续费及佣金收入占比逐年上升,平均值为85.60%,仅次于全国性股份制银行,也高于国有控股银行。比较突出的是投资收益占比明显高于国有控股银行和全国性股份制银行,平均达11.93%,其他两类银行该项占比仅为4.55%、6.34%。

从三类上市商业银行2011~2015年间非利息收入占比的平均值来看,国有控股银行最高为23.40%,全国性股份制银行次之为21.19%,城市商业银行最低为14.35%。这表明,银行规模越大,非利息收入的占比越高,意味着其表外业务发展水平越高。而个别全国性股份制银行其非利息收入占比已经与国有控股银行不相上下,说明其表外业务经营能力有力较大提升。

从非利息收入结构看三类上市商业银行非利息收入的主要来源都为手续费及佣金收入,其顺序为全国性股份制银行最高(88.41%),城市商业银行次之(85.60%),国有控股银行最低(78.63%)。这表明,国有控股银行的非利息收入结构相对更多元化,全国性股份制银行和城市商业银行收入结构更加集中。

二、中外银行的非利息收入比较

美国自1999年通过《金融服务现代化法案》,从法律上认可了金融混业经营,使美国商业银行在投行、保险及资产管理等表外业务上获得了广阔的发展空间,非利息收入迅速快速增长。从表7部分银行非利息收入占比数据可以看出,美国部分大银行的非利息收入占比都比较高,远远超过我国上市银行的平均水平,部分商业银行非利息收入甚至超越利息收入。纽约梅隆银行的非利息收入占比超过了70%以上,摩根大通银行的非利息收入占比超过50%,西班牙桑坦德银行非利息收入占比至少26%以上。

从非利息收入结构来看,以美国银行为例,银行卡及服务收入、投资与证券承销服务收入是其非利息收入的两大主要来源。银行卡及服务收入在2010年~2014年之间变化不大,均保持在30%上下,而投资与证券承销服务收入增长较大,从2010年的20.18%到2014年的30%,成为非利息收入的另一主要来源,此外,投资银行收入发展稳健,从2010年的9.58%到2014年的13.69%,逐步上升。2014年三部分非利息收入占比总和为68.15%,远远小于我国银行的手续费和佣金收入占比,说明美国银行的非利息收入更加多元化,非利息收入业务均衡发展。

三、提升我国上市银行非利息收入水平的建议

(一)要向“轻资产”银行转型,提高非利息收入对利润的贡献率

随着2013年《商业银行资本管理办法》的实施,对银行资本监管力度进一步加强,以表内资产业务为中心的发展模式受到限制,除了降低资产风险权重外,拓展“轻资产”、更节约资本的表外业务成为重要方向。鉴于我国上市商业银行非利息收入占比与国外银行相比总体偏低的现状,非利息收入占比还有很大发展空间。表外业务是现代商业银行业务经营的发展趋势,表外业务的发展水平是衡量一家银行经營管理水平的重要标志,为此,商业银行首先要摆脱“重资产”的路径依赖惯性,确立以表外业务为中心的发展模式,特别是大中型银行,具有信誉、人才、技术等开展高端表外业务的优势,通过业务创新,大力提高非利息收入比重,使非利息收入成为利润增长的核心驱动力。endprint

(二)优化非利息收入结构,拓展非利息收入渠道

基于技术、人才所限,大多数银行还是以传统表外业务为主,业务同质化、低端化明显,创新性不足,以致缺乏市场竞争力,无论非利息收入占比还是收入结构都难以有大的提升。目前银行手续费及佣金收入占比基本都在80%以上,特别是全国性股份制银行和城商行比例更高,投资收益、其他非利息收入的贡献较小。当前,我国利率市场化改革已经进入深化阶段,我国商业银行应把握机会,在手续费佣金收入稳步增长的基础上,拓展有一定风险、技术含量高的表外业务,如票据发行便利、国际保理、福费廷等高端表外业务,从而获取更高的收益。此外,在投资业务上也可以有更多作为,例如随着人民币加入SDR,有实力的商业银行更应积极把握机会,主动参與全球的金融市场交易,在离岸金融市场上获得更多的收益。

(三)处理好表外业务创新与风险承担的关系,实现稳健发展

在当前利差缩小和资金脱媒的双重挤压下,商业银行已普遍将表外业务作为发展战略加以重视,大中型银行特别是全国性股份制银行也尝试了一下创新业务。但是高端表外业务通常都有一定风险,商业银行在开展这些有风险的表外业务时,必须做好风险控制,建立一套表外业务风险管理体系,控制好表外业务的发展节奏,处理好业务发展与风险控制的关系,防止为了业务规模而透支了表外业务的未来。

参考文献

[1]陈龙.中国上市商业银行非利息收入影响因素分析[J].金融与经济,2013(6).

[2]程少鹏.中美商业银行非利息收入分析和比较[J].经济与管理,2016(4).

[3]冯波,王笳旭,石玉乾等.非利息收入对商业银行绩效影响的实证研究[J].金融理论与实践,2016(4).

[4]赫国胜,徐洁.我国上市商业银行非利息收入业务分析与对策[J].财经问题研究,2010(12).

[5]胡雷剑.中美商业银行非利息收入对其绩效影响的比较研究[D].山东,2016.

[6]肖崎,邓旭婧.我国股份制银行非利息收入业务的发展现状及国际比较[J].国际金融,2016(2).

作者简介:王建兰(1994-),女,汉族,浙江兰溪人,在读本科,温州商学院金融学院,单位:中国银行金华分行;杨福明(1967-),男,汉族,山西原平人,金融学硕士,温州商学院金融学院,教授,研究方向:中小企业融资与微型金融。endprint