资管市场的资金流向测算

王增武

2017年,一行三会等相关机构联合颁布了《关于规范金融机构资产管理业务的指导意见》(以下简称《指导意见》),标志着以产品为导向的资产管理市场开启了“新时代”。本文回顾了2017年资管市场的发展状况,从嵌套和非标两个角度,对资管市场131.7万亿元人民币的资金流向进行了测算,并给出了资管市场监管进一步完善的建议。

资管市场回顾

2017年,资管市场呈现出“总量小幅提升、增速历史低位” 的发展态势(图1)。存量规模由2016年的122.55万亿元升至131.7万亿元,而规模增速为7.07%,首次降至个位数,由此导致资管规模与GDP之比不升反降。分市场来看,与过去普涨格局不同,2017年的存量规模有涨有跌。券商资管和基金公司及基金子公司专户的存量规模出现下降,其中基金公司及基金子公司专户的存量规模降幅最大。在存量规模上涨的市场中,银行理财的存量规模增量不足5000亿元。

由央行牵头的《指导意见》、银监会的“三三四十”监管政策、《关于规范银信类业务的通知》(以下简称“55号文”)和《私募基金投资备案须知》(以下简称《备案通知》)等监管政策的相继出台,是造成本轮结构性调整的主要原因。从资金流向来看,《指导意见》旨在通过消除多层嵌套和通道业务降低资管余额增速,“三三四十”监管政策重在规范银行同业业务,这也是2017年同业理财规模下降、银行理财规模增幅较小的原因所在。55号文旨在规范银信合作和银信通道类业务,从而降低银信合作的规模。《备案须知》从限制变相信贷投放视角规范私募基金的投向,规范了资金流向。银监会和保险会的合并(以下简称“机构合并”)将有助于进一步规范保险资金的运用和银保合作。

虽然相关政策对存量规模的影响不一,但都重在限制嵌套和非标资产的投资。鉴于此,我们对2018年的总体判断是存量规模和增速趋于平稳,嵌套和非标投资规模双双下降,后者从2014年到2016 年嵌套投资的先升后降和非标投资的持续下降趋势也可看出。

资金流向测算

数据来源

数据来源以官方资料、相关报告和中心测算所得的数据为主。银行理财的数据来源于中债登发布的《中国银行业理财市场年度报告》和含银行理财、私人银行在内的31家上市银行年报。证券资管和证券基金数据来源于中国证券投资基金业协会发布的《资产管理行业统计简报(2015年)》和《证券期货经营机构私募资产管理业务2016年统计年报》以及中国证券投资基金协会官网,含公募基金、基金及基金子公司的专户产品以及私募基金等。保险资管数据来源于中国保监会官网、《中国统计年鉴》和《中国金融稳定报告2017》。信托计划数据来源于中国信托业协会官网。

为更好地剖析银行的资金流向问题,我们共考察保本、非保本和结构化主体三类业务,其中保本和非保本理财资金运用数据以中债登公布的报告为准,结构化主体数据来源于上市银行年报。证券资管和证券基金数据以官方公布为主。其中,对公募基金而言,以不同类型基金的投资范围约定为依据,如:债券型基金80%投资债券市场,20%投资股票市场;股票型基金80%投资股票市场,20%投资债券市场;混合基金50%投资于债券市场, 50%投资于股票市场。将QDII基金纳入“其他”项统计范畴。保险资管的证券基金投资数据来源于《中国金融稳定报告2017》, 由此可将中国保监会公布的“股票及证券投资基金”拆分为“股票”和“证券基金”两项,以61家寿险公司的年报报告数据为样本,也可将保险资金运用进一步分拆细化。由于期货资管的规模较小且信息不全,我们未将其统计在内。

测算结果

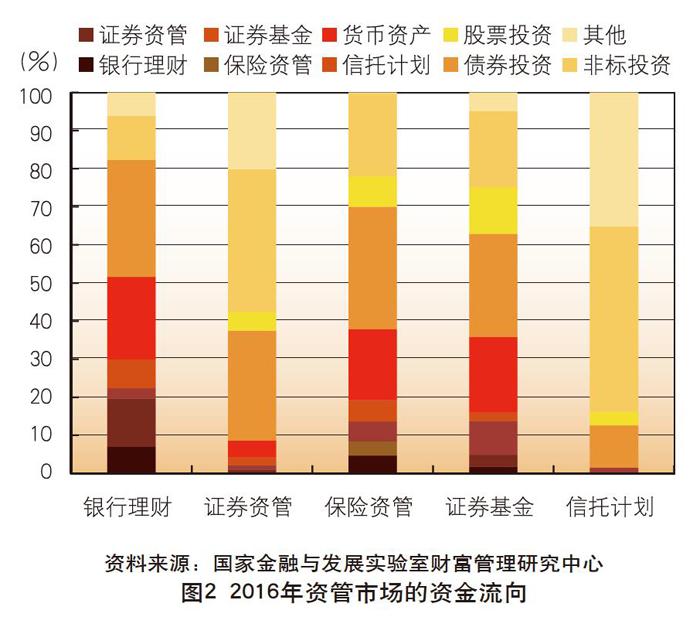

为了推导2017年资金流向情况,我们首先对2016年资管市场的资金流向情况进行测算,结果见图2。论其特点,主要有三。第一,有资金来源的银行理财、保险资金、证券基金的嵌套投资(投资其他五类资管业务)比例较高。其中,银行理财的嵌套投资比例最高,达到了30%;其次是保险资管,达19%。第二,除信托计划外,证券资管非标投资的规模占比最高,证券资管资金中有38%投资非标资产,原因在于证券公司资管的通道业务以非标投资为主。第三,就五类资管市场的嵌套投资而言,从占比情况来看,拥有资金来源的银行理财和保险资金属于净流出市场; 从绝对规模来看,只有银行理财属于净流出市场,2016年的净流出资金规模为8.43万亿元,其他均为净流入市场。

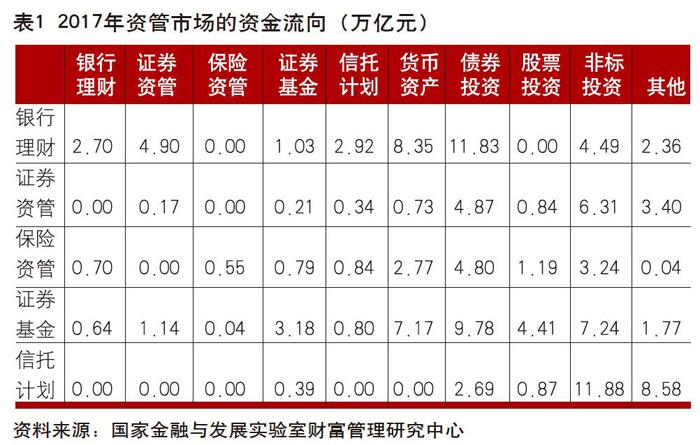

下面,我们利用图2的占比情况测算了2017年不同类型资管业务的资金流向情况,如表1所示。总体而言,2017年130.97万亿元的资管规模中(期货资管除外),嵌套投资的规模为21.34 万亿元,占比为16%;非标投资的规模为33.16万亿元,占比为25.32%。实际表现会低于测算结果,原因在于2017年对非标和嵌套的强监管。分市场而言,银行理财和私人銀行共计38.59万亿元的余额中,有4.49万亿元投向非标投资,有11.55万亿元属于嵌套投资;公募基金、私募基金以及基金和基金子公司共计36.17万亿元的余额中,有7.24万亿元投向非标资产,5.79万亿元属于嵌套投资;14.92万亿元的保险资金运用规模中,有3.24 万亿元投向非标资产,2.88万亿元属于嵌套。

完善监管的几点建议

完善《指导意见》。《指导意见》的模糊界定之处需要进一步完善,如公募基金多层嵌套的例外条款和保险资金运用的监管空白等。从2017年网传稿和正式出台的意见稿比较来看,《指导意见》强调风险控制,如第6条中“打破刚性兑付”的原文为“逐步有序打破刚性兑付”,类似的绝对相对转换随处可见。

细化数据统计。《指导意见》第24条对资管市场的数据统计制度进行了相关规定,还可以在两个方面进一步改进。一是在建立数据统计标准时,应将资金运用的指标细化,严控“其他项” 占比。当前,保险资金运用的“其他项”占比为40.19%,信托计划资金运用的“其他项”占比为14.23%,需要进一步细化。二是借鉴国际LEI体系经验,制定资产管理产品代码的唯一统计标准,建立统一的资产管理产品信息登记系统,建立科学有效的资产管理业务统计指标体系,同时探索利用人民银行支付系统, 监测分析跨行业、跨市场的资金规模和资金流向,实现对资产管理业务的实时穿透和风险在线监测。

强化行为监管。资产管理业务是行为监管的重点,对资产管理实施及时有效的行为监管,可以减少委托人与管理人之间的信息不对称,降低资产管理人冒险倾向和道德风险,保障委托人的合法权益。鉴于此,可以在现有的“一委一行两会”的双峰监管框架内,组建类似于英国双峰监管模式的金融行为监管局。金融行为监管局负责监管不受微观审慎监管局监管的金融服务公司的审慎监管,如资产管理公司或独立的财务顾问等。可以借鉴这种做法对独立财富管理机构、家族办公室等类金融机构进行监管。金融服务补偿计划是英国行为监管局监管的金融服务公司的最后诉求手段,这对完善国内的存款保险制度颇具借鉴意义。

促进创新发展。应结合银行存款的短期性和保险资金的长期性完善银保资金运用的时间谱系图,更好地服务实体经济,支持重大基础设施建设。此外,银保合并后,要进一步完善银保信在高净值客户服务方面的功能和产品体系,如建立服务私人银行客户的保险信托。

(作者单位:中国社会科学院金融研究所、国家金融与发展实验室)