信息技术发展对中国农户贷款规模的影响

张正平 杨舒菡

摘 要:2016年世界银行发布的一份报告指出,信息技术的发展可能因为地区差异导致新的不公平。由于中国城乡二元结构的存在以及地区间经济发展、交通状况等方面的巨大差异,信息技术的发展对不同地区农户贷款的获得产生了怎样的影响呢?通过哪些途径产生影响呢?为此,基于全国31个省(直辖市、自治区)2006-2012年的面板数据,建立计量模型实证检验了信息技术发展与农户贷款规模增长的关系,并通过引入中介效应模型分别从供给、需求和供需3个层面检验可能的作用途径。研究结果表明,信息技术的发展的确是推动农户贷款规模扩大的力量;信息技术可以通过增加农村金融机构数量和拓宽农户信息渠道的方式扩大对农户贷款的供给;农户贷款规模的增加还受到农村交通状况、经济状况、农户素质等因素的影响。

关键词 :信息技术; 农户贷款; 供需双方; 面板数据; 中介效应模型

中图分类号:F832.43 文献标识码:A 文章编号:1005-6378(2018)02-0083-09

DOI:10.3969/j.issn.1005-6378.2018.02.012

一、引 言

信息技术的发展在降低信息成本、提高经济效率、创造就业等方面均有积极的作用,世界各国因此高度重视信息基础设施建设。世界银行先后投资了126亿美元用于提高全球互联网普及率;为改善偏远地区信息落后的状况,扩大偏远地区互联网的覆盖,谷歌为实现偏远地区Wi-Fi无缝覆盖而推出Project Loon项目[1]。金融业是高度依赖信息技术的产业,信息技术的进步和发展已经成为现代金融的技术基础[2]。而且,信息技术与金融的结合进一步拓展了交易边界,信息技术的发展已然成为金融发展和创新的重要因素[3]。

然而,2016年世界银行发布的一份名为《数字红利》的研究报告却指出,虽然信息技术给许多人的生活带来了便利,但信息技术的发展可能因为不同地区基础建设水平的差异、教育水平的不同、男女地位等原因而导致新的不公平,他们因自身或外界原因而不能享受到信息技术带来的红利[4]。由此带来的问题是,中国城乡二元结构的存在以及不同地区间经济发展水平、交通状况等方面的巨大差异,信息技术的发展在给城市地区带来红利的同时,却不一定能给农村地区带来同样的红利。

长期以来,中国政府高度重视农村金融问题,几乎历年发布的中央一号文件均会有专门阐述农村金

融改革与发展问题,但“三农”尤其是农户的融资难题仍广泛存在。中国金融体系明显地存在城乡二元

特征,区域特征的不同造成了金融发展失衡[5]。据中国人民银行发布的《中国农村金融服务报告

(2014)》,与2007年相比,2014年农村金融机构和农户贷款规模增长分别达到285.9%、299%。尽管如此,中国农村金融排斥现象仍然存在[6]。2009年每万人拥有的农村金融机构数较2005年仅上升了0.1個百分点,2009年以来农村金融机构占比呈下降趋势[7]。的确,农村地区的金融发展因为诸多原因受到限制,需要合理的途径才能克服农村社会经济特征的脆弱性[8]。林毅夫指出,在解决“三农”问题上,金融创新能够降低信息不对称和金融机构的风险[9]。信息技术则被视为是促进金融创新、降低信息不对称和金融风险的有效工具[10]。那么,在中国城乡二元结构和区域差异的背景下,信息技术的发展能否促进农村金融的发展,显然是一个非常值得讨论的问题。

为此,本文基于2006-2012年全国31个省(直辖市、自治区)的面板数据,从农户贷款规模的角度研究农村地区信息技术发展对于农村金融发展的影响,并从供给、需求和供需3个层面分别检验可能的影响途径,为中国农村金融的改革发展提供必要的实证依据。

二、文献综述与假说的提出

关于信息技术对金融发展的影响,文献给出了较为一致的肯定答案。例如,Claessens和Glaessneri认为,金融电子化是金融发展的新方向,信息技术能够为金融服务提供电子化的技术支持,有助于提高金融服务效率[11];卢珍菊指出,中国应充分利用信息技术促进金融信息化[12];俞立平基于省际面板数据的实证研究发现,信息技术与金融发展实质上互为因果关系,且信息技术对金融发展的影响相对持久[13]。同样的,信息技术也被认为是促进农村金融发展的有效手段。例如,马九杰、薛丹琦指出,信息技术的发展和应用能够促进金融改革、降低交易成本、减少信息不对称,进而有助于提供更贴近贫困人群的金融服务[14];马九杰、吴本健则强调,信息技术能够缓解由于地理因素产生的金融排斥,促进普惠金融的发展[15];王曙光、杨北京指出,信息技术促进了互联网金融的发展,进而促进了农村信贷业务、理财业务、支付手段等的创新[16]。

而有关信息技术对金融发展影响途径的研究则集中在供给和需求两个方面。一类文献是从金融机构的角度进行研究。例如,张海苗、泰国楼认为,金融机构数量的增加可以降低金融中介机构的信息成本、扩大其服务范围和服务群体[17];Beck等的实证分析发现,信息技术带来的网络扩张能够促进银行网点数量的增加,证实信息技术能够激发金融机构扩张的冲动[18];田霖利用城乡排斥二元指数研究了信息技术对农村地区金融发展的影响,发现信息技术可以通过提高金融主体的使用技能以及技术普及来减少农村金融排斥和数字鸿沟。另一类文献是从金融需求者的角度进行研究[19]。例如,甄峰等发现,居民对信息技术的接受程度能够很大程度上改变其固有的思维方式和生活方式[20];丁疆辉、刘卫东指出,信息技术的发展能够扩大农村居民的信息渠道和人际关系,从而获得更多知识和信息[21];张号栋、尹志超则进一步证实,金融知识的增加能够有效缓解家庭金融排斥,增加农户对金融活动的需求[22]。

以上文献综述表明,信息技术对金融发展有积极的促进作用,并且可以通过金融机构和金融需求者两个途径发挥影响。但需要指出的是,有关信息技术与农村金融发展关系的文献还不多,尤其是实证类研究有限,也未能清晰的阐明可能的影响途径;考虑到世界银行(2016)研究报告的结论,已有文献对农村地区差异的关注显然是不够的。

毫无疑问,在农村经济活动中,贷款是很重要的。兰庆高等发现,农村居民的生产经营性贷款需求很旺盛[23];卢亚娟和李凌等的实证研究表明,贷款、保险、证券投资等金融活动能够对农村经济产生影响,且贷款发挥的作用更大[24-25]。据此,本文重点关注信息技术的发展对农户贷款规模扩张的影响。基于已有文献的研究结论,我们推测,信息技术对农户贷款规模的影响可以从供给、需求两端发挥作用:一方面,信息技术的发展可以促进农村金融机构降低交易成本、提高风险控制能力,从而有能力增加金融机构网点或扩大对农户的服务覆盖面,最终增加农户贷款规模;另一方面,信息技术的发展可以降低农户获取信息的成本、改善知识结构、提高种养殖水平,从而提高农户的收入水平,这有助于其获得更多的贷款。据此,本文提出如下两个研究假说:

H1:信息技术的发展有助于扩大农户贷款规模。

H2:信息技术的发展可通过农村金融机构和农户两个途径促进农户贷款规模的扩大。

三、实证设计

(一)数据来源

本文使用的数据源于相应年份的《中国农村金融服务报告》《中国统计年鉴》《区域金融运行报告》《农村统计年鉴》以及银监会发布的“中国银行业农村金融服务分布图集”,最终形成2006-2012年全国31个省(直辖市、自治区)的面板数据因统计口径的变化,我们无法获得2012年以来各省农户贷款规模的数据。。

(二)变量选择

1.被解释变量。在本文中,农户贷款规模(Loan)是被解释变量。在中国人民银行和银监会发布的《涉农贷款专项统计制度》中,涉农贷款按照接受贷款主体的不同可分为农户贷款、农村企业和各类组织涉农贷款、城市企业和城市各类组织涉农贷款三类。考虑到农户贷款的重要性,本文重点关注农户贷款规模。

2.核心解释变量。信息技术(Tec)是本文的核心解释变量,是衡量农村地区信息技术发展水平的变量。已有文献往往利用手机、电脑以及电视作为信息技术的代理变量[26],但在互联网快速发展的今天,互联网也是推动农村金融发展的重要动力。因此,本文用各省互联网端口接入数衡量信息技术的发展水平。此外,农户信息接受水平(Inf)与金融机构密度(Fin)是另外两个反映信息技术影响途径的核心解释变量。其中,描述的是农户利用“三网”接收信息的情况,用农户拥有的手机、电脑以及彩色电视的数量衡量;反映了农村金融机构的分布密度,用单位平方千米拥有的金融机构数量衡量。

3.控制变量。参考相关文献,本文选择反映农村地区差异的变量作为控制变量,具体包括农村人口数量(Pop)、农村人口素质(Qua)、经济发展水平(Eco)、通货膨胀(Ina)、农村交通状况(Tra)以及城乡收入差距(Gap)等6个变量。

需要说明的是,由于农户信息接收水平由3个指标共同构成,需要确定各项指标权重,从而获得最后的指标值。从已有文献来看,多数文献采用变异系数法[27],该方法可以对实际观测值进行客观的权重赋值,本文也采用该方法运用变异系数法计算权重的过程为:(1)确定变异系数,(i=1,2,…n),分子分母分别为标准差与均值。(2)确定权重,在变异系数法中权重的确定是指某个指标的系数除以所有变异系数的总和,(i=1,2,…n)。,最终计算得到3项指标的权重分别为:移动电话权重为0.14,彩色电视权重为0.11,计算机权重为0.75。

四、模型设定

根据已有文献和本文的研究假说,我们认为,在信息技术与农户贷款规模之间,存在着通过供给、需求两个途径发挥作用的过程:其一,“信息技术→农户信息接收水平→农户贷款规模”;其二,“信息技术→农村金融机构密度→农户贷款规模”。在一定程度上,当地的信息技术发展水平决定了当地农户的信息接收水平和农村金融机构密度,而农户信息接收水平和农村金融机构密度则决定了农户贷款规模。因此,信息技术可通过农户信息技术接收水平与农村金融机构两个中介变量促进农户贷款规模的增加。

为此,本文拟采用中介效应模型进行实证分析。借鉴温忠麟等的研究思路,本文建立如下计量模型检验农村地区信息技術发展对农户贷款规模的影响机制[28]:

Y=c1X1+c2X2+ε1(1)

M1=a11X1+a12X2+ε2(2)

M2=a21X1+a22X2+ε3(3)

Y=c3X1+c4X2+b1M1+b2M2+ε4(4)

在公式(1)-(4)中,X1、X2为两个自变量,M1、M2为两个中介变量,Y为因变量,ai、bi、ci为待估参数,εi为随机扰动项。按照中介效应模型,要检验X1经过M1的中介效应是否显著,需要观测c1、a11、b1、c3的显著性;要检验X1经过M2的中介效应是否显著,需要观测c1、a21、b2、c4的显著性。

五、实证结果及其分析

(一)描述性统计分析

由表2可知,农户贷款规模(Loan)、信息技术发展(Tec)、农村交通状况(Tra)、人口规模(Pop)呈现出相同的特点:最大值与最小值相差很大,说明不同省份的样本差距较大。农村人口数量(Pop)具有规模

大、分布不均的特点。金融机构密度(Fin)、经济发展水平(Eco)、通货膨胀(Ina)的标准差不足0.3,说明样本在这3项指标间的差异较小。而人口素质(Qua)、城乡收入差距(Gap)的统计分析结果说明其分布不均,但差距不大。

(二)基于面板数据的回归

一方面,为确定应该采用哪种面板模型进行回归,我们对面板数据进行Hausman检验,根据其结果可知,本文宜采用固定效应模型Hausman检验的概率为0.032 3,表示在5%的显著水平上拒绝“随机效应模型有效”的原假设,接受“固定效应模型有效”的备择假设。。另一方面,由于本文面板数据年限较短,具有短而宽的特点,因此不需要对其进行协整检验与单位根检验。此外,考虑到数据具有截面个数大于时序个数的特征,因此采用截面加权法(Cross-section Weights)进行回归。

1.需求视角的回归。从需求的角度检验信息技术对农户贷款规模的影响,本文建立如下计量模型:

Loanit=β0+β11Tecit+β12Xit+ε1(5)

Inf=β0+β21Tecit+β22Xit+ε2(6)

Loanit=β0+β1Tecit+β2Inf+β3Xit+ε4(7)

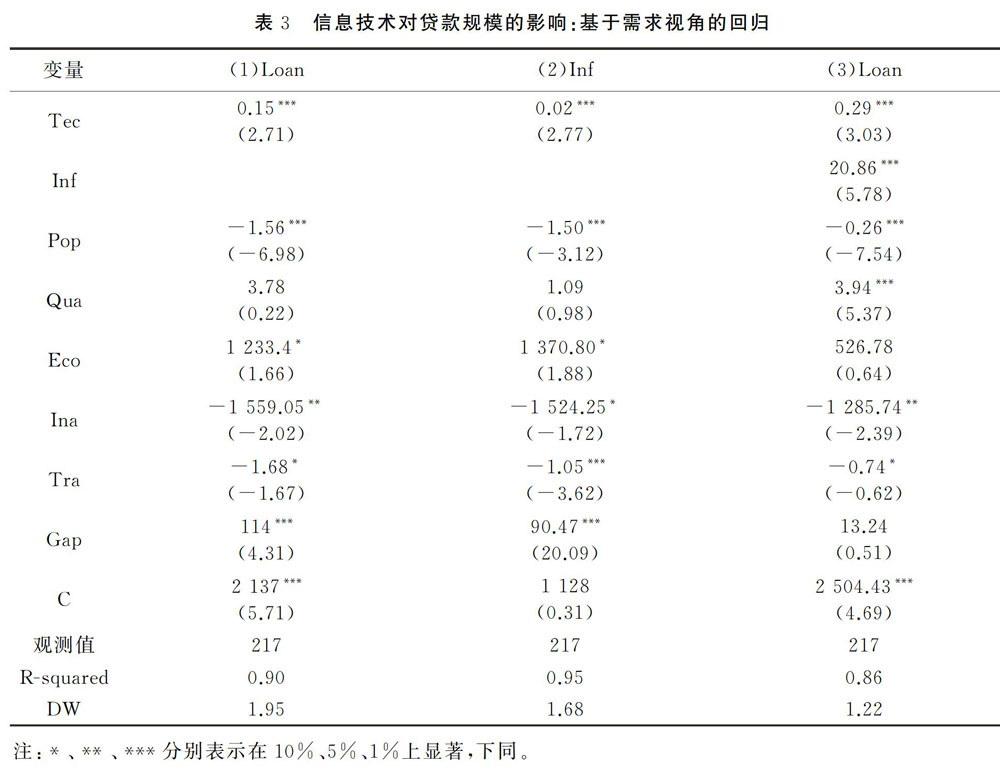

從表3中回归(1)—(3)的结果可以看出,自变量和中介变量的估计系数均为正,符合中介效应检验条件,说明信息技术通过扩大农户信息技术水平的方式增加了农户贷款规模。农户信息接受水平能促进农户贷款规模的增加,进而缓解金融排斥[22]。上述结果表明,信息技术的发展可以扩大农户贷款规模,并且,在农户信息接受水平提高的条件下,这种促进作用得以加强。由此,假设1得到了验证。

从表3中控制变量的估计结果可知:农村人口数量的系数为显著的负值,这表明农村人口数量越多的省份,农户贷款规模反而更低,可能的原因是,目前农村人口大多由老人、妇女和留守儿童构成,青壮年

大多外出打工,这些留守人群难以参与到金融活动中去。农户受教育水平的系数为正值,表明农户受教育水平越高,越容易获得贷款,这与兰庆高等的研究结果是一致的[23]。农村经济水平的系数为显著的正值,表明农村经济发展有利于提高农户贷款规模。通胀水平的系数均为显著的负值,表明较高的通货膨胀对农户贷款规模的增加有不利的影响,显然,在城乡二元结构下,CPI变动对于农村居民和低收入群体的冲击是较大的[29]。值得注意的是,城乡收入差距的系数为显著的正值、农村交通状况的系数为显著的负值,这与一些文献的研究结论不一致[30],一个可能的解释是,糟糕的交通状况不利于降低金融排斥水平[31]。因为,交通状况越差的地区,其农村越贫穷落后,国家给予的政策扶持(如各种补贴)和干预(如金融扶贫)也越多,因此农户贷款规模也越大,城乡收入差距也是如此。

2.供给视角的回归。从供给的角度检验信息技术对农户贷款规模的影响,本文建立如下计量模型:

Loanit=β0+β11Tecit+β12Xit+ε1(8)

Fin=β0+β31Tecit+β32Xit+ε3(9)

Loanit=β0+β1Tecit+β2Inf+β3Fin+β4Xit+ε4(10)

表4中第(4)—(6)列报告了从供给视角进行的回归。回归(4)中自变量的估计系数为0.15且显著,回归(5)中自变量的估计系数为0.05且显著,回归(6)中中介变量的系数为5.90且显著。这些结果表明,农村金融机构密度是驱动力之一,信息技术的发展可以扩大农户贷款规模,并且,在农村金融机构密度增加的条件下,这种促进作用得以加强。由此,假设2得到了验证。并且,相比于对农户信息接受水平的影响,信息技术通过金融机构渠道发挥的影响能够更大程度地提高农户贷款规模。尽管第(4)列中金融机构密度系数显著性较表3中的第(3)列有所下降,但系数值增加了。从其他控制变量来看,其系数值稍有不同,符号不变,显著性几乎没有变化,这里不再赘述。

3.同时考虑供需双方的回归。在现实中信息技术很可能是同时通过金融机构和需求在两个渠道对农户贷款规模产生影响的,为此,有必要同时考虑供需进行回归,采用前文提及的模型进行回归。表5报告了同时考虑供需途径时的估计结果。结果显示,在回归(10)中同时考虑农户信息接收水平、金融机构密度时,变量系数的显著性是符合中介效应模型的。

六、研究结论及其政策启示

本文利用省级面板数据,实证研究了信息技术的发展与农户贷款规模增长之间的关系,并从供给、需求和供需的角度检验了信息技术影响农户贷款规模增长的途径,主要结论为:(1)信息技术的发展有助于扩大农户贷款规模;(2)信息技术的发展通过金融机构和农户两个途径影响农户贷款规模的增长;(3)通货膨胀、城乡收入差距、农村人口数量及其教育水平、地区经济发展水平等因素均对农户贷款规模产生一定影响。显然,在城乡二元格局和地区差异的情况下,信息技术的发展对农户贷款规模增长的正向影响仍显著存在。

上述实证结论的政策启示在于:

首先,大力发展信息技术,破解农村金融难题。本文的实证结果表明,信息技术发展具有扩大农户贷款规模的正向效用,因此,大力发展信息技术应成为政府破解农村金融难题的合理选择。在“互联网+”的号召下,不断加强农村信息技术设施建设,尤其是要扩大农村网络的覆盖面,提高农民电脑、手机的使用率,推进电信网、广播电视网和互联网三网融合进程。

其次,从供需两方同时着力,获取信息技术红利。一方面,金融机构尤其是农村金融机构应积极应用信息技术成果,不断提高电子化水平,提升管理效率,强化风控能力,增强服务农户的能力;另一方面,由于农户金融知识和互联网知识均较为单薄,相关部门应继续加大金融知识和互联网知识宣传、培训力度,提升农户金融素养,培养互联网意识,获取数字技术红利。

此外,当地经济发展水平、人口素质、信用环境等外部因素也是影响农户贷款的因素。因此,大力发展地方经济、提高人口素质和改善信用环境也是发展农村金融所必须的。

[参 考 文 献]

[1]TOM SIMONITE. Project Loon[J].MIT Technology Review,2015,118(2):40-45.

[2]赵昱光,张雪梅.信息技术与金融发展[J].技术经济与管理研究,2009(5):104-106.

[3]刘海二.信息通讯技术、金融包容与经济增长[J].金融论坛,2014(8):72-73.

[4]世界银行集团.2016世界发展报告:数字红利[R].世界银行,2016.

[5]MAYO E. Policy Responses to Financial Exclusion[C]//Rossiter J.Financial Exclusion: Can Mutuality Fill the Gap.London:New Policy Institute,1997:12-15.