机构鉴股

鸡肉:供给持续减少

申万宏源

投资要点

1、父母代种鸡存栏持续下降。

2、鸡肉产品价格回升。

我们注意到:2016年6-11月父母代鸡苗销售量的下降,导致了2017年4月-2018年1月的父母代种鸡在产存栏量下降(由于父母代种鸡场客观存在的强制换羽现象,实际下降时间点和时间长度与理论生产周期并不完全一致)。2017年10月-2018年2月,父母代鸡苗的销售量又进行了一波下降,因此,我们预计2018年5月-8月在产父母代种鸡的存栏量应该处于下降阶段,由此引发商品代鸡苗供应量减少。且2018年父母代种鸡的强制换羽规模会明显小于前两年(市场普遍认为可供强制换羽的种公鸡较少)。商品代鸡苗供给持续减少理应推动价格上涨。

事实上,2017年全国商品代鸡苗销售量42.62亿羽,为近三年之最低。2018年1季度全国商品代鸡苗销售量为7.92亿羽,同比去年下降36%,2018年1季度,海关口径冻鸡进口量约为0.63亿羽(与往年基本持平),2018年1季度商品代肉鸡总供给量同比下降36.48%。商品鸡肉供应量的持续减少导致终端供给大幅下降,2016年鸡肉库存经过2017年和2018年1季度应该基本消化完毕。据我们了解,目前,大部分白羽肉鸡屠宰企业鸡肉终端库存处于正常水平,走货顺畅。同样,随着三季度消费旺季的到来,终端鸡肉价格有望进一步回升。

重点推荐:民和股份、益生股份和仙坛股份。

食品饮料:扩内需背景下的弹性巨大

华泰证券

投资要点

1、行业景气度保持高位。

2、扩大内需支撑大众品的需求增长。

我们认为扩大内需政策是2018年影响食品饮料行业最主要的变量。食品饮料作为居民消费的重要领域,有望较为显著的受益于相关政策带来的需求扩张。与具有一定的投资属性的高档白酒相比,我们认为本轮扩大内需过程中价格相对平民化,投资属性较弱的大众食品和饮料的需求弹性更大。尤其是品牌和渠道在三四线城市影响力较强的企业,能够更大程度上受益于这一潜力市场的需求增长。

长期看受益于居民消费意愿和消费能力的持续提升,短期看2018Q1出现了一轮较为密集的食品饮料企业的涨价潮,食品饮料行业的景气度维持在较高的位置。2018Q1食品饮料板块收入达到1681亿元,同比增长21%,与17Q4的增速相比基本持平;2018Q1食品饮料板块的净利润达到323亿元,同比增长37%,与17Q4的增速相比下降3pct。由于板块收入增速环比持平利润增速环比下降,市场预期和估值出现回落,板块的PE(TTM)水平从年初的40倍下降至5月份的33倍,板块PB水平从年初的6.5倍下降至5月份的5.6倍。结合中央今年着力推进的精准脱贫政策,我们认为从地域结构上看,本轮扩大内需主要是指扩大仍然具有较大上升潜力、收入增加后消费意愿更强的三四线城市和乡镇市场的消费需求。

重点推荐:青岛啤酒、今世缘和安井食品。

汽车及零部件:板块布局期来临

太平洋证券

投资要点

1、政策靴子落地。

2、零部件板块总体估值处于低位。

因关税下降、合资股比放开以及18年销量下滑等多重悲观预期影响,近期汽车板块出现较大幅度回调,部分优质整车、零部件标的被市场错杀。

我们认为,整车关税降低到15%后,在不考虑运费和经销商利润情况下,美国市场同款经济型车、中端车直接进口到国内,税后价格较国产同款车分别贵5-7万元、1-4万元,因此,综合而言,国内中低端乘用车市场受关税下降影响微乎其微;美国市场部分高端豪华车型(奔驰C级、宝马5系等)进口到国内的税后价格较国产版本便宜,因此,国产豪华车市场可能会受到一定程度冲击。

关于合资车企股比放开。一方面,我国原则上不再批复新建燃油车项目,另一方面,外资收购中方股权成本高、难度大,综合而言,合资股比放开对乘用车市场影响极为有限;建议关注被市场错杀的优质整车标的。

目前,零部件板块总体估值已跌至近4年以来的底部区域。在此背景下,较多PEG<1的优质公司出现,因成长性优异,当下正是布局这些优质标的最好时机。零部件企业筛选逻辑在于:受益客户销量增长不新客户拓展;产品升级不产品链拓展;有稳健现金流业务;有较强研发实力、布局高附加值领域。

重点推荐:上汽集团、广汽集团和新泉股份。

光伏:发展目标转向提质增效

信达证券

投资要点

1、光伏发电爆发式增长。

2、光伏发电收益率增厚。

光伏发电爆发式增长,光伏制造业规模激增。2017年光伏发电的迅猛发展引发产能进一步扩张,一方面部分原本面临市场淘汰的中小企业开始恢复生产;另一方面,行业内骨干企业凭借规模优势也纷纷扩大产能。2018年上游多晶硅料和硅片产业环节继续扩产。

根据调研,2018年全球新增装机约100GW,其中:美国市场由于税改将对大型项目产生少量冲击;印度市场由于反倾销调查和保障措施调查将存在极大的不确定性;日本市场存在政策、土地、电力消纳等多方面的约束;市场增长主要依靠墨西哥、韩国等新兴市场。随着可预测到的国内外装机需求减少,上游光伏组件需求将骤降,并传递至太阳能电池片生产环节。产能扩张及更多先进生产线的投产将带来新一轮产业链的价格下调,进一步夯实光伏“平价上网”基础。2018年一季度,随着全社会用电需求的大幅提升,国家清洁能源消纳的措施逐步到位,一季度,弃光电量16.2亿千瓦时,弃光率4.3%,同比下降5.4个百分点。未来,随着跨省新能源市场的完善,弃光、限电比例会得到进一步改善,增厚光伏发电收益率,推动光伏平价上网。

重点推荐:阳光电源和隆基股份。

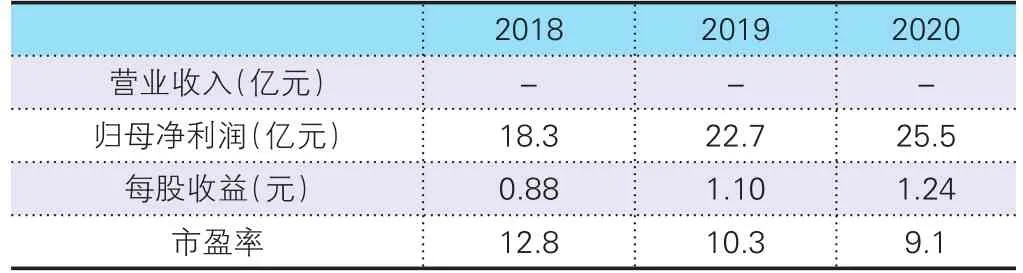

新纶科技:全面转向新兴材料领域

民生证券预测数据

新纶科技(002341):公司是我国防静电/洁净室行业的龙头企业,自2013年起深入布局新材料行业。通过筹划与实施常州一期、二期与三期项目,公司功能材料业务规模迅速增长,2017年营收占比达55.76%,并有望进一步提升;传统洁净业务则以维稳为主,呈现生产效益增加、经营规模减小的趋势。公司功能材料被纳入苹果公司供应链,2017年贡献营收逾2亿;2018年合作加深,目前导入料号超30个,即将上市的HomePod音箱即使用5款胶带,有望继续驱动公司业绩增长。此外,公司将收购模切加工业务领先的千洪电子,完善产业链布局,加深与主要客户OPPO与VIVO的供货合作。

公司收购铝塑膜产能达200万平米/月的日本三重工厂,同时实行常州二期项目拟陆续投入两套产能达300万平米/月的锂电池铝塑膜生产线。软包电池使用铝塑膜封装,相比之下具有安全性能高、重量轻与能量密度高、自耗电低、循环寿命长、可定制化等优点。在消费电子、储能与动力三大领域,对锂电池的总需求保持增长,且软包电池因上述优势渗透率有升高趋势,联合带动铝塑膜市场规模增大。公司依托日本先进技术,同时下游客户发展正盛,有望受益于铝塑膜需求增长。

操作策略:股价近期表现强势,投资者可积极关注。

三友化工:核心产品继续涨价

民生证券预测数据

三友化工(600409):有机硅供给侧因环保原因产能收紧,2018年行业无新增产能投产,海外迈图工厂的关停以及英国道康宁工厂开车形势并不乐观导致全球有机硅产能短缺严重。国内基建需求稳定增长,海外需求强劲,德山陶氏等有机硅企业纷纷发布4月涨价公告,有机硅行业景气有望继续保持。公司拥有有机硅单体产能20万吨,有机硅价格每涨1,000元,公司归母净利润将增加1.3亿元。

随着采暖限产季的结束,烧碱下游氧化铝逐渐复产,开工率提升至85%以上,化纤中的粘胶短纤开工率提升至80%。据不完全统计,今年国内氧化铝预计新增产能595万吨以上,粘胶短纤新增产能约100万吨,我们预计2018年下游对烧碱新增需求大约200万吨,而下游对液氯新增需求不到100万吨,烧碱和液氯的下游需求增速差异继续扩大,造成局部地区烧碱的供应不足,氯碱不平衡问题依然较为严重,将支撑烧碱价格坚挺。公司拥有烧碱产能53万吨,直接受益于烧碱景气行情。

经历了2014年到2016年供给侧改革的产能出清,纯碱目前名义产年约3000万吨,行业开工率维持在90%,且未来基本没有新增产产能。下游玻璃需求虽然略有下滑,但泡花碱、氧化铝和小苏打的需求稳步增长,弥补了玻璃的下滑。供给较为稳定,需求稳定增长,纯碱行业供给达到紧平衡,行业保持稳定利润。公司拥有纯碱产能340万吨,纯碱价格每涨100元,公司归母净利润增加2.2亿元

操作策略:股价短期表现强势,短线可参与博弈。

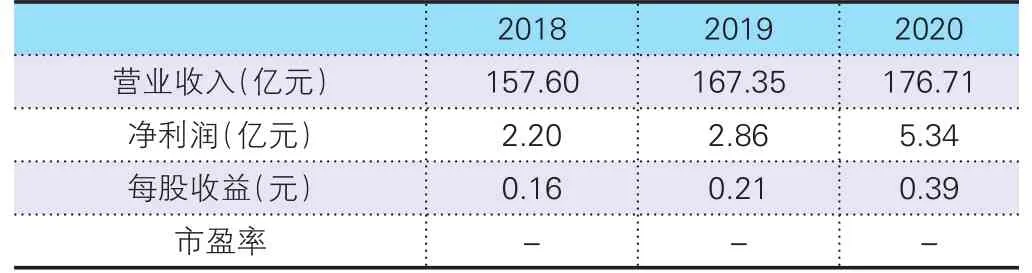

⋆ST船舶:龙头扭亏可期

华泰证券预测数据

*ST船舶(600150):自2008年上一次航运高峰以来,航运业已经持续低迷了近十年,且目前仍在底部区域。2017年国际航运相比2016年已经初步显现回暖趋势,散货船和集装箱船的供需关系初步取得改善,但总体来看,未来一段时间民船行业仍将筑底前行,短期难以有大幅改善。当前民船行业低迷、国际竞争激烈、国内造船产能过剩,我国民船制造企业仍面临较大压力,我国造船景气度依然处于极度不景气区间,但景气度在不断回升。

中国船舶于2018年1月为外高桥造船及中船澄西两家子公司引入54亿资金增资用于还债,资产负债率高的问题得到有效改善,有助于减少财务费用并增强公司的盈利能力。近两年海工业务严重拖累公司业绩,是公司大幅亏损的主要原因之一,公司2017年11月已将海工产品合同转让,以积极止损,同时转让长兴重工36%股权,进一步减少亏损点,未来业绩有望扭亏为盈。此外全球豪华邮轮产能严重不足,供不应求,外高桥造船目前正在积极推进邮轮制造业务,向高端船舶制造迈进。

中国船舶的母公司中船工业集团是混改首批试点单位之一。同为首批试点的中国联通混改方案落地,标志着我国国有企业混合所有制改革已经由设计阶段转入具体实施阶段,改革形式与方向日渐清晰。中国船舶是中船工业集团民品主业上市公司,未来有望受益于混改政策落地。

操作策略:公司摘帽概率较大,投资者可适当关注。

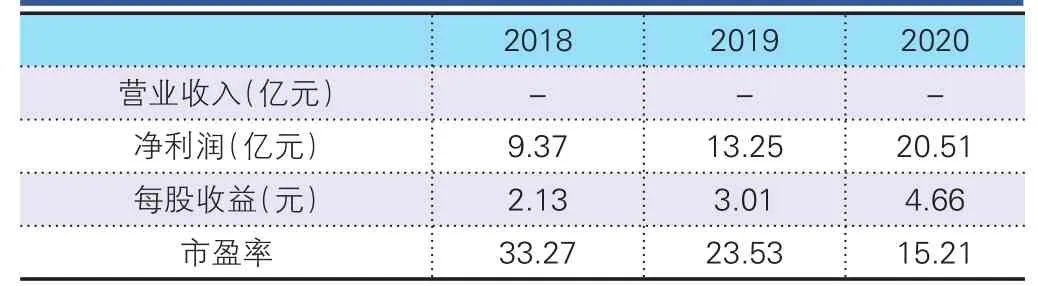

先导智能:整线方案正式推出

方正证券预测数据

先导智能(300450):公司在以卷绕机为代表的锂电产线中段设备领域实力雄厚,2017年收购泰坦新动力补齐了后段业务链,此次发布会上首次展示了最新的浆料、涂布等前段核心装备与技术,公司已具备了高端整线方案供应能力。近年来公司业务链持续扩展,对应的业务空间也持续扩大。公司整线业务将持续高端路线,预计很快将有整线订单落地。

根据公司公告,2018年销售收入目标30-40亿,利润总额目标8-11亿,将保持50%以上高增长。公司在手订单饱满,业绩确定性强。在巩固现有核心客户的同时,积极开拓国内外新客户,拓宽业务线,增强拿单能力。

动力电池未来需求旺盛,锂电设备龙头有望持续获得订单。2020年我国新能源汽车产销量将达到200万辆,若按照平均每辆车带电量50KWh计算,动力电池需求将达到100GWh,若按照50%的产能利用率计算,所需动力电池产能将不低于200GWh,而目前行业产能仅为140GWh左右,扩产空间仍然较大。如果考虑2020以后新能源汽车产量持续提升,动力电池扩产的需求将更大。锂电设备企业将持续获得订单,而且随着行业格局的持续优化,公司作为锂电设备龙头将持续受益。新能车行业有望2020年断补,中国作为全球最大的新能源车市场将吸引全球电芯巨头入华建厂,有望开启新一轮的行业发展高潮。公司经营范围新增进出口业务,意在推动产品出口,看好公司海外市场开拓。

操作策略:公司近期在年线附近有一定支撑,投资者可适当关注。