受让采矿权的资金占用费财税研究

□王晓静

一、引言

我国的煤炭企业在取得采矿权时一般有两种方式,一是向国土资源部门通过受让的方式取得,二是通过资产重组等方式从二级市场购买取得。大部分煤炭企业取得并持有采矿权这一关键无形资产的目的往往是生产使用,因而通过受让取得采矿权的方式占大多数。关于采矿权的受让细则,国土资源部门先后出台了两个文件,分别是《关于深化探矿权、采矿权有偿取得制度改革有关问题的通知》(财建【2006】694号)和《关于探矿权采矿权有偿取得制度改革有关问题的补充通知》(财建【2008】22号),根据上述22号文,除了采矿权转增国家资本金等形式外,采矿权价款需以资金形式分期缴纳并承担资金占用费。在实际工作中,资金占用费如何计算,如何入账,全面“营改增”以后,对于采矿权分期付款如何计征相关增值税等问题还存在争议。因此,对于采矿权分期缴纳资金过程中的财税问题有深入研究的必要。

二、资金占用费性质探讨

资金占用费是因分期缴纳采矿权价款应承担的利息费用,实际上具有借款费用的性质,应当按照《企业会计准则第17号——借款费用》进行会计处理。

各期应该承担的资金占用费按照除了首期采矿权价款以外的各期应缴纳的采矿权价款本金、缴纳首期采矿权价款当日中国人民银行发布的1年期银行贷款基准利率以及各期采矿权价款延期缴纳的天数分别计算。公式如下:

资金占用费=除首期以外的某期应缴纳的采矿权本金价款×首期缴纳价款当日一年期中国人民银行贷款基准利率×该期采矿权价款延期缴纳的天数÷360

根据李恩利(2009)等人的研究,资金占用费属于借款利息。按照《企业会计准则第17号——借款费用》,利息费用的处理有两种:一是资本化,二是费用化。按照会计信息的相关要求,资本化的支出是与几个会计年度相关的。而费用化的支出则仅与本会计年度相关的,如各种期间费用等。因此分期缴纳本金价款所支付的资金占用费是为了采矿权这一无形资产而发生的,而无形资产的摊销期一般在30到50年之间,因此资金占用费应该为资本性支出,应该予以资本化。

三、会计处理

(一)采矿权入账时间

根据《企业会计准则第6号——无形资产》,采矿权的确认需同时满足两个条件:(1)与该采矿权有关的经济利益很可能流入企业;(2)采矿权的成本能够可靠地计量。因此,采矿权入账,应当以经过国土资源部门批准、办理采矿权许可证的过程中缴纳采矿权价款的时间为入账时间,而不是签订合同的时间。

(二)采矿权入账成本

根据企业会计准则,购买无形资产的价款超过正常信用条件延期支付,实质上具有融资性质的,无形资产的成本以购买价款的现值为基础确定。实际支付的价款与购买价款的现值之间的差额,作为未确认融资费用,在信用期内按照《企业会计准则第17号——借款费用》予以资本化或计入当期损益。分期付款的采矿权按照合同约定的采矿权价款总额的现值入账。

(三)未确认融资费用及摊销

未确认融资费用,是由于融资而应承担的利息支出在租赁期内的分摊。按照会计准则及相关实务的做法,未确认融资费用的摊销可以采用实际利率法、直线法和年数总和法等。其中直线法和年数总和法核算过程较为简单,节省工作量。但是由于采矿权还需分期缴纳资金占用费,资金占用费具有借款利息的性质,因此未确认融资费用的摊销也需要使用实际利率法,分摊率采用首期付款日的中国人民银行贷款基准利率。

如果受让取得采矿权的企业属于停工缓建矿或是处于基建期的基建矿,则当期摊销确认的融资费用应该计入“在建工程”科目;如果采矿权受让取得后即进行投产并开发使用,则当期摊销确认的融资费用应该计入当期损益,通过“财务费用”科目核算。即:

借:在建工程/财务费用

贷:未确认融资费用

(四)延期缴纳与利率变动

实际工作中,会遇到实际缴纳资金占用费时,实际利率与上期缴纳采矿权价款的利率有变动的情况。此时应根据变动后的实际利率重新计算当期的资金占用费,如果实际利率大于上期缴纳时的利率,则应当增加未确认融资费用和长期应付款的账面价值;如果如果实际利率大于上期缴纳时的利率,则应当减少未确认融资费用和长期应付款的账面价值。

如利率上调,则账务处理为:

借:未确认融资费用

贷:长期应付款

如利率下调,则账务处理应为:

借:未确认融资费用(红字负数)

贷:长期应付款(红字负数)

本金价款数额较大,即使分期付款也往往不能按期支付,因而需要计算延期支付缴纳的资金占用费。延期支付缴纳的资金占用费是指自合同约定缴纳价款的次日起至实际缴纳日,每日按照本期延期支付款项和合同约定的比率计算缴纳的费用。实际发生时应当确认为未确认融资费用,并计入当期摊销额。计算公式如下:

延期支付缴纳的资金占用费=本期延期支付价款×合同约定的比率×延期天数÷360

账务处理为:

借:未确认融资费用

贷:银行存款等

四、税负分析

(一)增值税负分析

通过受让方式取得采矿权属于无形资产转让,按照“营改增”总指导文件财税〔2016〕36号文附件1第十条所属的销售服务、无形资产或者不动产,2016年5月1日以后,可以通过当地县级或市级地方政府国土资源部门开具的财政票据抵扣进项税。按照36号文附件1第十五条税率的规定,进项税税率应当为6%。因此,一般纳税人采矿企业可取得采矿权可以按照6%的税率抵扣进项税,而在分期缴纳本金价款过程中应当根据当期付款额计算可抵扣进项税并进行纳税申报。

根据36号文附件1——营业税改征增值税试点实施办法中的销售服务、无形资产、不动产注释,“贷款,是指将资金贷与他人使用而取得利息收入的业务活动。各种占用、拆借资金取得的收入,包括金融商品持有期间(含到期)利息(保本收益、报酬、资金占用费、补偿金等)收入、信用卡透支利息收入、买入返售金融商品利息收入、融资融券收取的利息收入,以及融资性售后回租、押汇、罚息、票据贴现、转贷等业务取得的利息及利息性质的收入,按照贷款服务缴纳增值税。”资金占用费是因分期缴纳采矿权价款应承担的利息费用,符合36号文的规定,即属于应征税的利息收入(费用)。因此,一般纳税人企业缴纳的资金占用费可以通过计算抵扣进项税。进项税税率为6%。

综上所述,2016年5月1日以后,新增的以受让方式取得采矿权的采矿权价款分期缴纳可以通过计算抵扣的进项税额包括两部分,分别是销售无形资产部分和资金占用费部分。相应的税率都是6%。

(二)所得税分析

《企业所得税法实施条例》第六十六条规定,外购的无形资产,以购买价款和支付的相关税费以及直接归属于使该资产达到预定用途发生的其他支出为计税基础;第六十七条规定,无形资产按照直线法计算的摊销费用,准予扣除。无形资产的摊销年限不得低于10年。作为投资或者受让的无形资产,有关法律规定或者合同约定了使用年限的,可以按照规定或者约定的使用年限分期摊销。

因此,采矿权计税基础为按照各期应付的本金价款和应缴纳的资金占用费之和或是按照合同约定的价款。由于会计处理和税务处理的不同,会造成各期暂时性差异。由于计税基础往往大于按照现值入账的会计账面价值,所以在分期缴纳采矿权本金及资金占用费期间,会形成可抵扣暂时性差异,确认递延所得税资产。当付款期限结束之后,则应当将付款期确认的递延所得税资产转回。

【例】某县Z煤业有限责任公司,于2012年3月25日与县国土资源局签订了采矿权价款分期缴纳合同。根据合同约定,确定采矿权价款为人民币总额为:17000万元,根据煤炭行业相关规定,将采矿权摊销年限定为40年。

首期于2013年3月25日,缴纳人民币5000万元。

其他分期付款明细见表1。

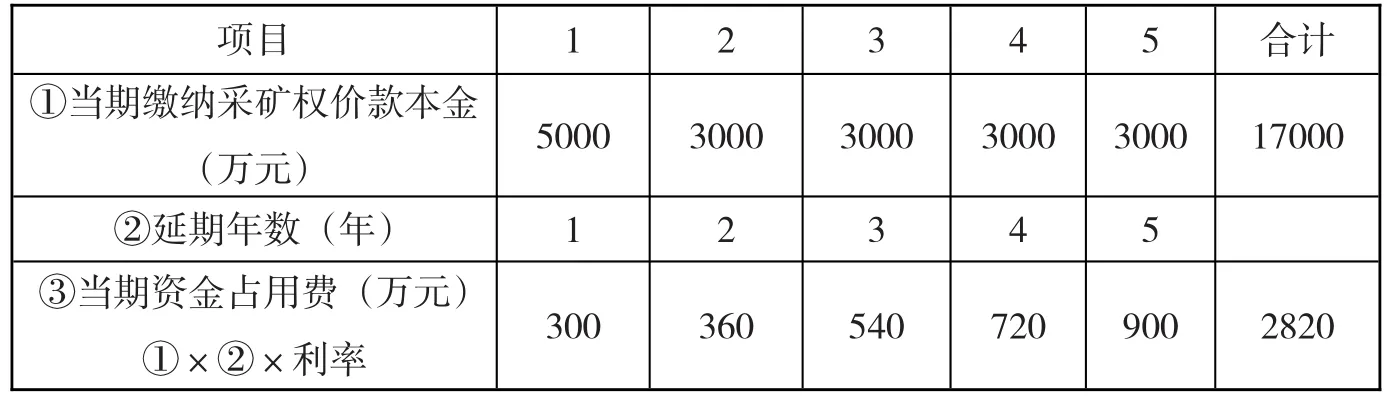

根据上述分析,资金占用费的计算见表2。

在分期付款的过程中,资金占用费的是指就是借款利息,因此,应该进行资本化处理,并同本金价款计入无形资产账面价值。假定付款首期中国人民银行贷款基准利率为6%,那么各期入账价值如表3。

2012年3月25日,根据分期缴款合同和相关采矿许可证等原始凭证,可以做如下账务处理:(万元)

借:无形资产——采矿权 16823.54

未确认融资费用 2996.46

贷:长期应付款——应付采矿权本金价款

17000.00

——应付资金占用费 2820.00

2012年3月25日,进行未确认融资费用分摊,未确认融资费用分摊计算表如表4。

表1 分期付款明细

表2 资金占用费计算表

表3 各期付款现值计算表(万元)

表4 未确认融资费用分摊表(万元)

表5 可抵扣暂时性差异计提表(万元)

2012年3月25日到2013年3月25日,根据每月分摊的未确认融资费用,做如下账务处理:(万元)

借:财务费用 84.1175

贷:未确认融资费用 84.1175

2012年12月31日,根据本年度无形资产摊销额,确认本年度摊销账务处理,采矿权已经投入运营,摊销额计入制造费用,无形资产当月投入使用则当月摊销,因此,2012年每月摊销金额为35.05(16,823.54÷12÷40)万元。做如下账务处理:(万元)

借:制造费用——无形资产摊销 350.5

贷:累计摊销——采矿权 350.5

2013年3月25日,Z企业支付首期本金价款已经资金占用费,根据相关合同和应缴纳增值税分析,做如下账务处理:(万元)

借:长期应付款——应付采矿权本金价款 5000——资金占用费 300

应交税费——应交增值税——进项税额(本金)

300

——进项税额(资金占用费) 18

贷:银行存款 5618

根据企业所得税法实施条例,采矿权的计税基础为19820.00万元,按照税法规定,每月应该摊销的无形资产为:19820.00÷12÷40=41.29万元。

2012年税法应计提摊销额为:41.29×10=412.9万元。

按照会计准则,2012年应当计入当期损益的相关金额为35.05×10+1,009.41=1359.91万元。

2012年应确认的可抵扣暂时性差异为:1359.91-412.9=947.01(万元)

2012年应确认递延所得税资产为:947.01×25%=236.75(万元)

2012年12月31日,做出如下账务处理:(万元)

借:递延所得税资产 236.75

贷:所得税费用 236.75

2013年到2017年的财税处理同上。根据每年应计提采矿权摊销额和计税基础等计算出每年需确认的可抵扣暂时性差异如表5。

需要注意的是,2017年12月31日以后,即采矿权分期付款结束之后的各年度,会计核算中计入损益的金额会小于税法准予摊销的金额,即:应当将可抵扣暂时性差异转回74.88(税法摊销额495.48-会计摊销额420.6)万元。

每年年末根据可抵扣暂时性差异转回金额以及采矿权摊销表等原始凭证,做如下账务处理:(万元)

借:所得税费用 74.88

贷:递延所得税资产 74.88

2016年3月25日,当日贷款基准利率上调为7%,则相应地调整未确认融资费用和长期应付款账面价值,做如下账务处理:(万元)

借:未确认融资费用 28.2

贷:长期应付款 28.2

当期由于煤炭企业资金紧张,应当支付的资金占用费延期3月缴纳,付款日期为2016年6月25日,则应根据延迟的日期及合同约定的延期支付率(0.5‰)计算缴纳延期支付的资金占用费,并计入未确认融资费用。做如下账务处理:(万元)

借:未确认融资费用 6

贷:银行存款 6