横向并购对公司资产专用性投资的影响

◇唐红英

一、横向并购的优缺点

1.企业并购的概念及分类

企业并购指的是两家及更多的独立公司、企业合并成一家企业,通常这些企业会被占优势的企业吸收。企业并购根据行业的不同,可分为三类:

(1)横向并购。横向并购发生在同一个产业或者行业当中,发生并购的企业的产品处于同一市场。通过横向并购,同类产品的生产规模可以扩大,进而降低产品的生产成本,提高企业的竞争优势,提升市场占有率。横向并购可以快速地获取优势资产,发挥协同效应。横向并购通过减少竞争者的数量,使行业相对集中,进而改善行业结构。

(2)纵向并购。纵向并购是指上下游企业之间的并购行为,通过纵向并购可以优化生产流程,节约中间过程中的一些费用。

(3)混合并购。混合并购是指除了上述两种并购之外的并购行为,并购的企业之间其生产过程或经营环节彼此没有关联的产品或服务。通过混合并购可以分散经营风险,增强企业的市场适应能力。

2.横向并购的优缺点

横向并购的优点:由于横向并购活动发生在具有竞争关系的同行业之间,因此可以扩大生产规模,进而实现规模经济。与此同时还可以减少竞争对手,提升企业的核心竞争力。

横向并购的缺点:横向并购活动在扩大生产经营规模的同时,对企业的管理也提出了更高的要求,企业管理者应制定合理的经营战略,加大管理力度,才能确保企业的稳健发展。

企业根据自身的发展战略会有不同的并购动因,发生的并购行为往往也不一样。横向并购是企业发生并购行为的主要方式,近几年,企业并购事件当中横向并购行为较多,本文主要分析企业发生横向并购后,会对企业专用性资产投资产生怎样的影响。

二、资产专用性的内涵

1.资产专用性的概念及其特征

资产专用性指某项资产只有用作某种特定用途时才能发挥其最大价值,若改作他用,其价值会降低,甚至毫无用处。不同行业有不同的要素结构、特征、要素品质,即资产具有专用性。某行业的资产专用性越强,变更经营领域的成本越高。相反,资产同质性越强,则行业进入壁垒越低。

专用性资产具有以下特征:一是被某一特定的主体所拥有或受其控制;二是只有用作某种特定用途时才能发挥最大的价值。如果该资产用于其他用途或者受他人控制,都无法发挥其最大价值。

2.资产专用性的分类

资产专用性可以分为五种类型:人力资本专用性、场地专用性、物质资产专用性、品牌资产专用性以及专项资产。人力资本专用性指企业员工所拥有的特定于该企业的技术和经验;场地专用性是指被紧密安排的一系列地点,能够节约成本;物质资产专用性是指资产特定的专用性,如为了企业产品的生产而专门设计的特殊设备;专项资产是指企业为了特定目的而进行的投资;品牌资产专用性主要指公司的商誉和产品的品牌等。

资产专用性的种类较多,人力资本专用性和物质资产专用性是本文所关注的重点。根据资产专用性的概念和特征,投资专用性资产是有一定风险的,该资产只有用作某种特殊用途时才能发挥最大价值,换句话说,如果该专用性资产研发成功可以提升企业的核心竞争力,如果研发失败,则可能导致企业浪费巨额的人力、财力和物力。

三、横向并购对公司资产专用性投资的影响

1.样本选择与变量

本文选取2012~2014年间发生横向并购的上市公司作为研究对象,并且剔除了金融类上市公司、ST公司、财务指标异常的并购事件。

资产专用性有多种类型,本文所关注的是人力资本专用性和物质资产专用性,通过之前文献的阅读与整理,发现学者普遍认为这两者是由研发程度决定的,所以本文以研发费用与主营业务收入的比例作为资产专用性的衡量指标,该指标越高,资产专用性越大;该指标越低,资产专用性越小。

2.描述性统计分析

对并购前两年、并购当年、并购后两年资产专用性进行描述统计,统计结果如表1所示。

表1 资产专用性的描述统计量

从表1可以看出并购前第二年资产专用性极大值为12.80,极小值为0.01;并购前第一年资产专用性极大值为15.89,极小值为0.02;并购当年极大值为16.28,极小值为0.01;并购后第一年极大值为13.49,极小值为0.05,并购后第二年极大值为13.38,极小值为0.04。从这些数据中可以看出,样本公司在同一年度极大值与极小值之间存在着较大的差距,这说明不同的公司对资产专用性的投入存在着显著的差异。

此外,并购前第二年资产专用性的均值为3.4240,并购前第一年的均值为3.5621,并购当年的均值为3.7856,并购当年的均值大于并购前两年的均值;而并购活动后第一年资产专用性的均值为4.4371,并购活动后第二年资产专用性的均值为4.1365,均大于并购当年的均值,这说明企业发生横向并购后,整合了各方资源,扩大了企业规模,加大了对专用性资产的投入。

3.t检验

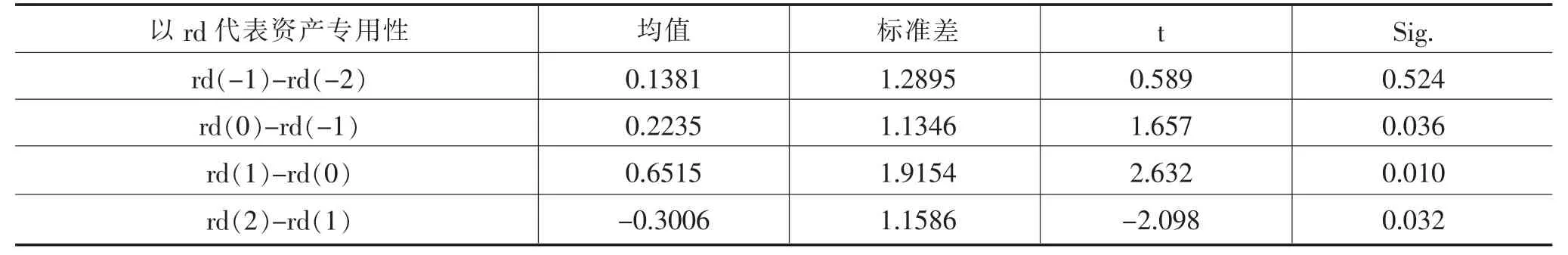

据上述分析,公司横向并购后会加大对专用性资产的投资。为验证这一假说,本文分别对上述五年的资产专用性进行成对样本t检验,结果如表2所示。

表2 t检验结果

从表2可以看出,横向并购前第二年与横向并购前第一年资产专用均值的差额为0.1381,t值为0.589,t值显著性为0.524,没有通过显著性检验,说明横向并购前公司专用性资产的投入没有显著性差异;横向并购当年与横向并购前一年资产专用性均值的差额为0.2235,t值为 1.657,t值显著性为0.036,通过显著性检验,说明并购当年与并购前一年相比专用性资产的投入有显著变化;并且该均值的差额高于前者,说明并购当年加大了专用性资产的投入。

还可以看出,并购后第一年与并购当年资产专用性均值的差额为0.6515,t值为2.632,t值显著性为0.010,显著性水平高于并购当年与并购前第一年资产专用性差额的显著性,通过显著性检验,说明并购后第一年与并购当年专用性资产的投入相比有显著差异;并购后第二年与并购后第一年资产专用性差额的t值显著性为0.032,同样通过了显著性检验。上述分析说明,横向并购活动发生后,企业加大了专用性资产的投入。

四、结语

企业横向并购活动发生后,会加大对专用性资产的投入。企业通过横向并购,整合了双方企业的资源,企业规模扩大,进而加大专用性资产的投入。加大专用性资产的投入,可以获得竞争优势,提升企业竞争力,进一步提高企业的市场占有率。虽然本文的分析还存在着很多不足,但仍然可以在一定程度上说明横向并购对公司资产专用性投资的影响。

从目前情况看,我国横向并购活动还存在很多问题,比如横向并购活动结束后双方企业的资源和管理模式并没有得到整合,导致横向并购并没有使企业效益得到提升;横向并购结束后并购方在没有考虑可行性的情况下,盲目加大专用性资产投入,最终并没有提升企业的核心竞争力。针对这些问题,政府部门应制定法律法规,为企业并购活动提供有利条件;并购方在并购前应充分调查,在并购活动结束后应注意双方公司的整合,最终实现企业经营效益的提高;监管部门应加大监管力度,严厉打击内幕交易,对披露的并购方案进行重点关注,对并购双方进行专项培训,提示投资风险。

——基于制造业上市公司的经验证据