混合所有制、高管薪酬与技术创新

霍晓萍 李华伟 邱赛

【摘 要】 新一轮混合所有制改革将重塑我国市场经济的微观基础。以混合所有制企业为研究对象,考虑高管薪酬的不同表现形式,从高管货币薪酬、股权薪酬和在职消费的角度,实证检验了高管薪酬对企业技术创新的影响及混合所有制企业国有资本是否控股对二者关系的作用。研究结果表明:高管货币薪酬、股权薪酬和在职消费均与企业技术创新显著正相关,高管薪酬激励越大,企业技术创新水平越高。国有资本控股对高管薪酬与企业技术创新二者之间的关系发挥正向调节作用,从而从高管薪酬设计的视角,证实国有控股对混合所有制改革的积极作用。因此,应积极关注混合所有制改革的程度,积极关注混合所有制企业国有股的持股情况,切实多层次多形式加强高管激励,提高混合所有制企业技术创新水平。

【关键词】 混合所有制; 高管薪酬; 股权性质; 技术创新

【中图分类号】 F272 【文献标识码】 A 【文章编号】 1004-5937(2019)04-0146-07

一、引言

技术创新决定一国的综合国力。技术创新包含内部自主创新和外部技术引进,混合所有制改革背景下企业的自主创新能力是混合所有制企业新经济增长点的来源和可持续长远发展的基础。创新投入作为企业技术创新的主要来源,其支出水平是混合所有制企业能否提高资本效率、获取竞争优势的重要保证。企业高管对创新投入可能会在未来为股东带来丰厚回报了然于心,但是技术创新具有投资周期长、风险性高、投资规模巨大等特点,出于对不确定性高的外部环境、较高的投资成本、短期内无法实现投资收益等方面的担忧,企业高管通常会在创新投入的必要性以及投入多少的问题上犹豫不决。据《2017年全国科技经费投入统计公报》,2017年我国研发经费投入强度为2.13%,与OECD国家2.40%的研发强度平均水平还有一定距离。Fong[1]指出,在对企业高管缺乏薪酬激励的条件下,企业往往没有足够的动力进行创新投入。因此,有效的高管薪酬契约是促使企业进行创新投入活动和选择合理创新投入路径的关键。

从实践探索看,国有企业混合所有制改革的方式主要有引入非国有资本、引入战略者投资平台、采取增资扩股和出资新设等。随着混合所有制改革的进一步深入,国有企业股权多元化、股权占比灵活化将是一个趋势。有学者指出国有企业民营化是国有企业混合所有制改革的终极目标[2],也有学者指出混合所有制改革应保持国有经济的控股地位[3]。但混合所有制改革促进各类资本取长补短、共同发展的制度创新显然与“民营化”具有质的不同[4]。那么,国有企业所有制改革是否要维持国有股权的控股地位来促进企业技术创新能力的提升呢?

本文研究混合所有制改革背景下高管薪酬对企业技术创新投入的影响及混合所有制企业国有资本是否控股对二者关系的作用。主要贡献体现在:(1)同时考虑高管薪酬的显性激励形式和隐性激励形式,从货币薪酬、股权薪酬和在职消费三个方面较全面地分析了高管薪酬对企业创新投入的影响,避免因单独考虑某种激励形式研究对企业创新投入的影响而产生的偏差;(2)在构建高管薪酬和企业创新投入分析框架的同时,考察了混合所有制企业国有控股是否间接助推高管薪酬对企业创新投入的作用,为混合所有制改革国有股权比例及混合所有制程度的设定提供实证数据支持。

二、理论分析与研究假设

企业对高管的薪酬激励主要有三种方式:股权薪酬激励、货币薪酬激励以及包含在职消费的福利。前两者被认为是显性薪酬,后者被认为是隐性薪酬。

企业对高管进行股权激励,公司高管将更加看重公司股价在资本市场的长期表现,因而会增加一些对提高企业长期价值有益的投资项目。从创新投入的角度看,公司高管将倾向于投入更多的资金,以保持和提高企业在技术开发与创新方面的优势。Ryan et al.[5]认为用股票期权对高管进行激励的方式会显著影响企业的研发投入水平,高管持有的股票期权越多,公司的研发投入水平越高。Lerner et al.[6]以美国上市公司为对象研究指出,企业长期的激励(如股票期权和限制性股票)越多,越能激发高管关注创新、提高创新投入水平或引入更多的专利。徐宁[7]以我国高新技术上市公司2007—2010年的面板数据为样本,研究结论指出对比未实行股权激励的高新技术企业,已经实行股权激励企业的创新投入程度明显较高。因此,本文提出假设1。

H1:高管股权薪酬与企业创新投入呈显著正相关关系。

高管和股东在企业创新投入决策上存在分歧,主要原因有:(1)尽管创新投入可能为股东带来高额长期收益,但由于其投资规模较大且回收期较长,可能会对以短期经营绩效为基础的高管的货币薪酬产生负面影响,高管出于对自身短期利益的考虑,容易做出舍弃或减少创新投入的举动;(2)在分散投资风险的问题上,股东可以通过持有多个公司股份的方法分散风险而具有更大的主动性,高管则只能基于企业的经营绩效建立并获取良好的个人收益和职业发展前景。面对创新投入的高度不确定性,高管具有更高的风险厌恶程度。因此,针对高管的货币薪酬激励对于企业的创新投入水平及其产出效率具有重要作用。现代委托代理理論认为,合理的货币薪酬激励能够有效减缓股东与企业高管由于委托代理关系而产生的矛盾,促进高管的风险偏好倾向,激励高管开展更多的创新投入项目。孟志华等[8]的研究表明,公司高管的货币薪酬水平与公司研发强度呈正相关关系。因此,本文提出假设2。

H2:高管货币薪酬激励与企业创新投入呈显著正相关关系。

与高管货币薪酬和股权薪酬相比,在职消费相对隐蔽,通常被视为“隐性薪酬”。现有对在职消费的研究主要有两种观点:代理观和效率观。代理观认为,在职消费本质上是公司内部治理的第一类代理问题,是委托代理关系引致的代理成本的一种具体表现形式,会损害公司业绩;效率观则认为,在职消费本质上就是一种激励手段,如同货币薪酬和股权薪酬一样,是高管努力工作的一种回报。管理职位所提供的权力利益既强化了高管在员工心目中的地位和威望,也给外部投资者更强的信心。但国内关于高管在职消费的研究呈现“一边倒”的态势,由于天价名片、天价茅台、天价吊灯等事件的相继曝光,大部分研究指向在职消费是一种道德风险而忽略了其“激励”本质[9]。对于在职消费的双重理论属性,国内研究在未进行理论分析的基础上,将在职消费定性为一种代理成本,这种做法有失偏颇。周炜等[10]指出,在我国特殊的文化背景下,在职消费对公司高管构建自己的社会资本网络具有重要作用。在中国特殊的“关系”导向型社会中,高管所具有的社会资本网络将使公司获得更多的外部无形资源,有利于降低交易成本。卢锐等[11]的研究指出,在职消费与货币薪酬激励之间存在互补关系。孙莹[12]以1 038家战略性新兴产业上市公司2013—2015年的数据为样本,实证研究指出在职消费与企业研发投入呈显著正相关关系。因此,本文提出假设3。

H3:高管在职消费与企业创新投入呈显著正相关关系。

明确国有股权的治理作用是推进国有企业混合所有制改革的基本前提。已有文献从企业创新投入的角度对国有股权的治理作用进行了研究,但研究结论不尽相同。一种观点认为国有企业往往缺少有利于企业长期发展的技术创新的动力,政府作为企业所有者的代表往往不利于提高企业的技术创新水平[13-14];另一种观点认为国有企业得到政府帮助与支持的机会更多,将有更多的资金和动力增加企业的创新投入强度,国有股权能促进企业的创新投入[15]。造成以上研究结论冲突的原因之一是上述研究只是关注了政府与国有企业之间的关系,而没有考虑国有企业高管牟取私利的行为。

事实上,如果国有企业高管没有机会牟取私利,那么因委托代理关系引致的成本将不能反映国有股权的治理效应。只有在企业高管有机会获取个人私利的条件下,国有股权的治理效应才会得到验证。因此,高管薪酬激励与企业创新投入之间的关系及其变化可以在一定程度上反映公司内部是否存在高管牟取私利的行为及其程度。申慧慧等[16]研究发现非国有企业的高管更多的是追逐一种个人利益,他们往往乐于将企业的资源用于自我消费的同时获取更多的空闲时间,而国有企业的高管为了政治地位的提升,他们不再过度谋求在职消费等个人利益,反而会更加努力地提高资产的使用效率。此外,国有企业日益完善的人事信息保留制度会对国有企业高管的“侵占”行为产生震慑力,使得他们牟取私利的动机大大减弱。

混合所有制改革中随着非国有资本投入国有企业,国有股比例持续降低,各类资本各自发挥优势,实现资本间优势互补,从而提升国有混合所有制企业的绩效和资本效率。但国有股权比例不是越低越好,当非国有资本进入混合所有制企业并成为制衡主体时,非国有股东趋利的本性可能暗藏利益输送而“掏空”国有企业。胡锋[17]的研究指出制造业国企的混合所有制改革中,当国有资本相对控股时混合所有制企业具有较高的竞争力。张蕊等[18]以国有独资工业企业为研究对象,实证研究结果表明国有股权比例为46.6%时,工业增加值最大。因此,本文提出假设4。

H4:在其他条件不变时,国有资本控股对高管薪酬与企业创新投入二者之间的关系发挥正向调节作用。

三、数据来源与研究设计

(一)数据来源与变量定义

本文选取2009—2016年沪深两市A股混合所有制上市公司为研究样本,数据主要来自国泰安CSMAR数据库,部分数据手动整理获得。在数据筛选的过程中遵循以下原则:(1)剔除前十大股东中仅含有国有股东或非国有股东的公司;(2)剔除金融保险类公司,资产负债率小于0、大于1或该项数据缺失的公司,ST、*ST公司和上市时间不到1年的公司;(3)剔除其他相关数据缺失和存在极值的公司。最终获得4 177个样本企业。考虑到高管薪酬对企业创新投入的影响需要较长时间才能显现,同时为避免内生性的问题,本文采用滞后一期的高管薪酬数据,运用Excel 2010、EViews 8.0、SPSS 20.0软件对数据进行处理和统计分析。

1.技术创新水平的衡量

本文的被解释变量是技术创新水平,采用企业创新投入为替代变量,已有衡量企业创新投入的指标主要有三种:研发投入/营业收入、研发投入/总资产、研发投入/企业市场价值。考虑到我国上市公司的股本数量含部分限售股,准确计量企业市场价值具有一定难度,而研发投资作为一项战略性投资,需要企业长期投入大量资金。本文借鉴许敏等[19]的研究,注重考慮企业当期收入水平而不是总资产状况,选用研发投资/营业收入作为企业创新投入的替代指标。

2.高管薪酬的衡量

高管薪酬激励的方式主要有三种:货币薪酬激励、股权薪酬激励和在职消费。前两者被认为是显性薪酬,后者被认为是隐性薪酬。本文以高管前三名薪酬之和的自然对数来衡量高管货币薪酬[20],以高管持股数量的自然对数来衡量高管股权薪酬[21],以公司管理费用率(管理费用/主营业务收入)来衡量企业高管的在职消费[22]。

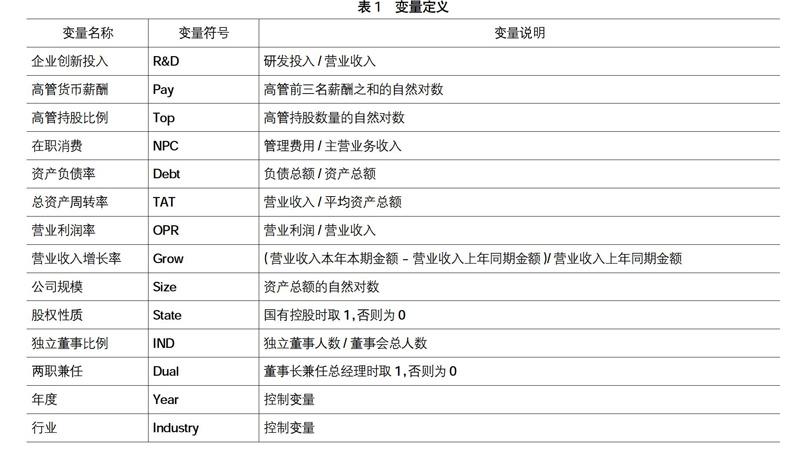

3.控制变量的衡量

借鉴以往文献的方法[23-24],本文加入以下控制变量:资产负债率(Debt)、营业收入增长率(Grow)、公司规模(Size)、营业利润率(OPR)、总资产周转率(TAT)、独立董事比例(IND)、两职兼任(Dual)、股权性质(State)。此外,还控制了年度和行业效应。具体变量定义如表1所示。

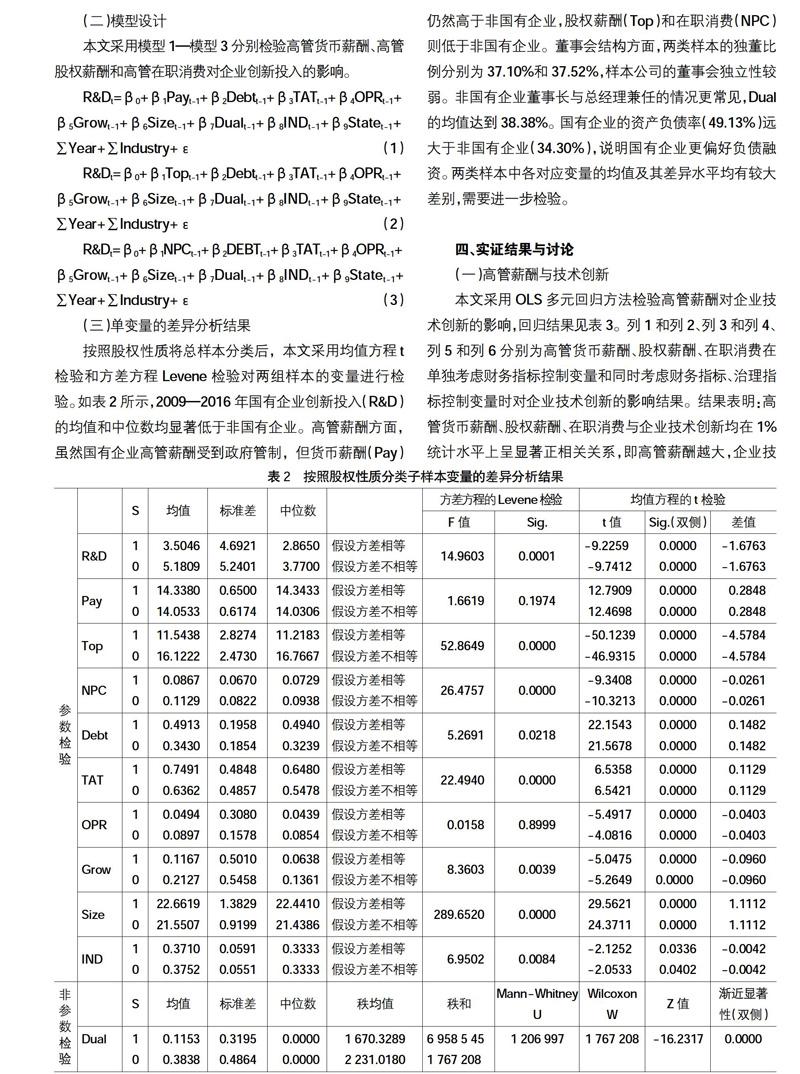

(三)单变量的差异分析结果

按照股权性质将总样本分类后,本文采用均值方程t检验和方差方程Levene检验对两组样本的变量进行检验。如表2所示,2009—2016年国有企业创新投入(R&D)的均值和中位数均显著低于非国有企业。高管薪酬方面,虽然国有企业高管薪酬受到政府管制,但货币薪酬(Pay)仍然高于非国有企业,股权薪酬(Top)和在职消费(NPC)则低于非国有企业。董事会结构方面,两类样本的独董比例分别为37.10%和37.52%,样本公司的董事会独立性较弱。非国有企业董事长与总经理兼任的情况更常见,Dual的均值达到38.38%。国有企业的资产负债率(49.13%)远大于非国有企业(34.30%),说明国有企业更偏好负债融资。两类样本中各对应变量的均值及其差异水平均有较大差别,需要进一步检验。

四、实证结果与讨论

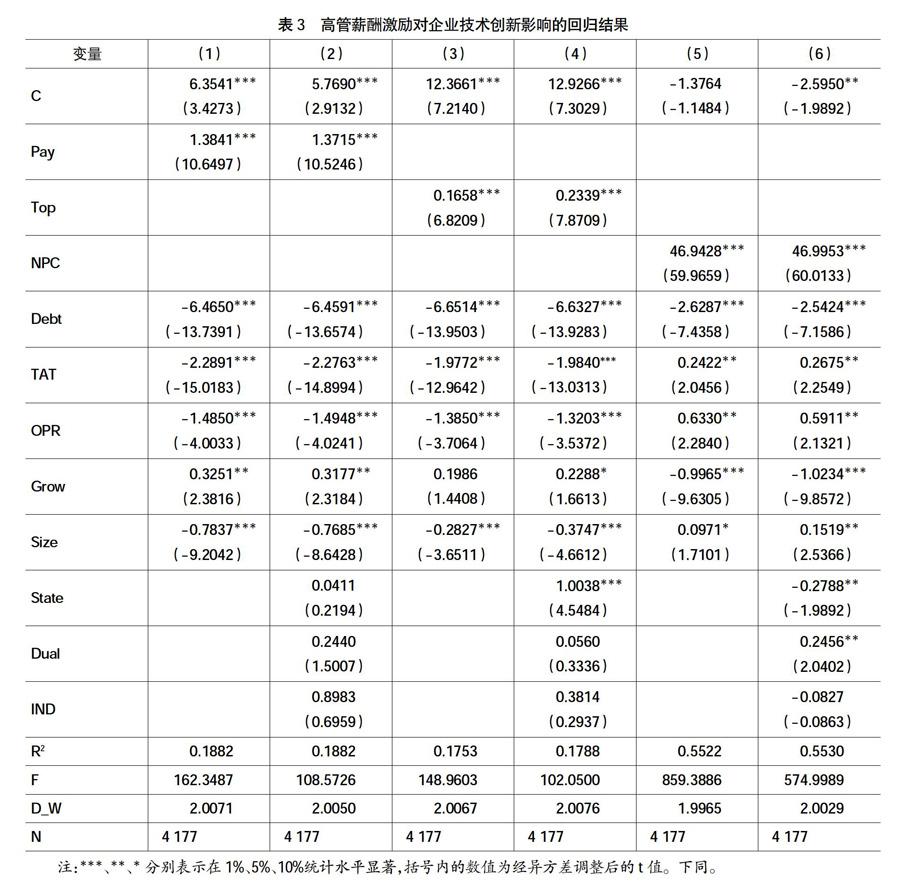

(一)高管薪酬与技术创新

本文采用OLS多元回归方法检验高管薪酬对企业技术创新的影响,回归结果见表3。列1和列2、列3和列4、列5和列6分别为高管货币薪酬、股权薪酬、在职消费在单独考虑财务指标控制变量和同时考虑财务指标、治理指标控制变量时对企业技术创新的影响结果。结果表明:高管货币薪酬、股权薪酬、在职消费与企业技术创新均在1%统计水平上呈显著正相关关系,即高管薪酬越大,企业技术创新水平越高。因此,本文的假设1、假设2、假设3均得到验证,说明随着我国市场化水平的不断提升和高管薪酬制度的不断完善,合理的薪酬制度能够有效减缓股东与高管由于委托代理关系产生的代理成本,促进高管的风险偏好倾向,激励高管开展更多的研发投入项目。除高管货币薪酬和高管股权薪酬这两种显性的激励制度外,在职消费仍是一种股东激励管理层的有效手段,能够显著降低控股股东资金侵占规模,对企业技术创新水平的提升具有积极影响。

(二)国有是否控股与企业技术创新

表4中列1、列3、列5为国有企业样本高管薪酬对企业技术创新作用的检验结果,列2、列4、列6为非国有企业样本高管薪酬对企业技术创新作用的检验结果。从表4中可知,国有企业样本的高管货币薪酬、股权薪酬和在职消费与企业技术创新的正相关系数均高于非国有企业样本,证实本文的假设4,即在其他条件不变时,国有资本控股对高管薪酬与企业技术创新二者之间的关系发挥正向调节作用。本文从高管薪酬设计的视角,证实国有资本控股对混合所有制企业改革的积极作用,这与申慧慧等[16]、霍晓萍[21]、胡锋等[17]的结论一致。国有企业混合所有制改革,引入非国有资本降低国有股持股比例,可以取长补短,提高国有企业治理水平,但混合后国有股地位仍应为“控股”,这有利于混合所有制企业公司治理水平的提高和综合竞争力的提升。

(三)进一步检验

为使本文的研究结论更加可靠,进行了如下稳健性检验:(1)用“研发投入/企业总资产”替换“研发投入/营业收入”;(2)选取2012—2015年沪深A股上市公司为研究样本。重复以上实证研究过程,结论与前文基本一致。

五、研究结论与启示

本文以2009—2016年沪深A股上市公司为对象,研究高管薪酬对企业技术创新的影响及国有控股对高管薪酬与企业技术创新二者间关系的调节作用。研究结果表明:第一,高管货币薪酬、股权薪酬、在职消费与企业技术创新呈显著正相关关系,上市公司高管薪酬正向影响企业技术创新;第二,国有资本控股发挥积极治理效应,随着高管薪酬激励力度的加大,与非国有企业相比,国有企业技术创新水平提高更显著。

本文的研究结论为混合所有制企业混合程度及合理设计薪酬结构提供了重要的实践启示:

1.积极探索混合所有制改革的程度,明确国有控股在混合所有制企业的作用。不同性质股权在混合所有制企业中发挥不同的作用,加强不同资本产权保护机制的构建,通过股权重新配置提升混合所有制企业的竞争力。但国有企业发展混合所有制经济的过程中,混合所有制的程度需进一步深入研究,国有控股对混合后企业的公司治理水平和竞争力提升是否具有积极作用,需要在具体情景中具体分析。本文的实证结论指出国有控股对高管薪酬与企业技术创新二者之间的关系发挥正向调节作用,从而从高管薪酬设计的视角,证实国有控股对混合所有制企业改革的积极作用。因此,混合所有制改革应积极关注国有是否控股及国有股比例与混合所有制企业价值提升的关系,尤其对于国有企业分类改革,各类型国有企业的混合所有制程度对混合所有制企业价值的影响是否具有差异性等等。

2.科学设计高管薪酬契约,规范企业内部监督机制。在设计高管的薪酬契约时,应将企业研发投入作为对高管进行考核的主要指标以及向高管支付薪酬的重要参考,进一步促进高管薪酬激励对企业研发投入的正向激励作用;在设计高管的股权契约时,应将“高管持股比例”作为重要的激励手段之一,减少“零持股”高管的数量,适当提高企业高管的持股比例,促进企业股东和高管在研发投入方面的利益趋同性;在职消费管理方面,应进一步丰富企业高管的薪酬考核体系,将在职消费指标纳入其中,并使之成为影响管理者薪酬的重要考核指标。同时需要规范企业内部监督机制,强化对高管的监督,建立和实施审查制度,减少高管的非理性决策行为。

【参考文献】

[1] FONG E A.Relative CEO under payment and CEO behavior towards R&D spending [J].Journal of Management Studies,2010,47(6):1095-1122.

[2] 张维迎.国企改革非改不可[J].资本市场,2015(11):110-113.

[3] 杨卫东.关于商业类国有企业改革的思考[J].华中师范大学学报(人文社会科学版),2016,55(3):40-46.

[4] 綦好东,郭骏超,朱炜.国有企业混合所有制改革:动力、阻力与实现路径[J].管理世界,2017(10):8-19.

[5] RYAN JRHE,WIGGINS R A.The interactions between R&D investment decisions and compensation policy [J].Financial Management,2002,31(1):5-29.

[6] LERNER,WULF J.Innovation and incentives:evidence from corporate R&D[J].The Review of Economics and Statistics,2007,89(4):634-644.

[7] 徐宁.高科技公司高管股权激励对R&D投入的促进效应—— 一个非线性视角的实证研究[J].科学学与科学技术管理,2013,34(2):12-19.

[8] 孟志华,梁莱歆.高新技术企业内部治理与研发支出相关性实证研究[J].兰州商学院学报,2009,25(1):100-105.

[9] 董梅生.國有和民营企业技术效率及影响因素比较研究[J].科技进步与对策,2012(7):79-85.

[10] 周炜,徐玉德,李慧云.政企关系网络、在职消费与市场化制度建设[J].统计研究,2011(2):53-58.

[11] 卢锐,魏明海,黎文靖.管理层权力、在职消费与产权效率——来自中国上市公司的证据[J].南开管理评论,2008(5):85-92.

[12] 孙莹.战略性新兴产业公司治理、研发投入延迟效应与企业绩效关系研究[J].科技进步与对策,2017,34(5):66-72.

[13] 蒋卫华.股权结构、营运资本与企业创新——以我国上市高新技术企业为例[J].会计之友,2017(23):13-19.

[14] 李胜坤,张安琪.公司治理、技术创新与企业绩效——基于河南省上市公司数据的实证研究[J].会计之友,2016(24):99-103.

[15] SUK BONG CHOI,BYUNG PARK,PAUL HONG.Does ownership structure matter for firm technological innovation performance? The case of Korean firms[J].Corporate Governance,2012,20(3):267-288.

[16] 申慧慧,于鹏,吴联生.国有股权、环境不确定性与投资效率[J].经济研究,2012(7):113-126.

[17] 胡锋.混合所有制企业竞争力与国有股比例关系研究——基于制造业的分析[J].上海经济,2018(1):18-26.

[18] 张蕊,蒋煦涵.混合所有制改革、国有股最优比例与工业增加值[J].当代财经,2018(2):115-123.

[19] 许敏,姚梦琪.商业模式、技术创新与制造业绩效——产品市场竞争的调节作用[J].会计之友,2018(11):79-84.

[21] 霍晓萍.机构投资者类型、股权特征和资本成本[J].财贸研究,2015,26(5):139-147.

[22] ANG G S, COLE R A, LIN J W. Agency cost and ownership structure[J].Journal of Finance,2000,55(1):81-106.

[23] 李春玲,聂敬思.股权激励范围、比例与公司绩效之间的关系——基于产业要素密集度视角[J].会计之友,2018(2):87-94.

[24] 李文勤,徐光华.高管薪酬、高管持股与企业社会责任绩效——基于国有股权的调节效应[J].会计之友,2017(24):55-59.