基于协整方法的量化投资策略

——以虚拟货币配对交易为例

徐 珊

(山东青年政治学院 经济管理学院,山东 济南 250014)

一、引言

随着计算机互联网的普及、金融工程学科的发展以及对冲基金行业的兴起,目前量化投资已经成为欧美金融市场的主要交易模式之一。据纽约证券交易所网站统计,纽约证券交易所量化交易占所有交易比重基本维持在百分之三十以上。2010年,我国股指期货的推出使得做空机制被引入交易体制,量化投资在国内具备可操作性。作为一个把计算机技术和金融工程结合的交易模式,很多研究者和机构投资者开始尝试量化投资的理论研究和实践。所谓量化投资,是指通过数学分析、挖掘价格波动规律,或通过对相关宏观经济、财务数据、量价关系、资金交易等数据进行建模,寻找数据之间的关系,以获得稳定利润为目标,持续计算定量化的投资信号,并通过计算机严格执行。量化投资相比传统的“主观分析+手工下单交易”的优势在于能以先进的数学模型替代人为的主观判断,减少投资者受情绪影响下产生非理性的投资决策。在量化交易过程中,最核心的部分在于找到数据之间的稳定关系并构建投资模型,而套利模型在量化交易建模中被使用的最多。

套利交易一般可以分为跨期套利、跨商品套利和跨市套利三种,按照有无风险又被分为无风险套利和有风险套利,配对交易属于跨商品套利和有风险套利的范畴。套利中的配对交易指的是根据建立的模型构建金融产品投资组合的多头和空头,对市场风险进行规避,获取一个稳定的获利空间。利用金融产品进行配对交易的主要思路是先找出具有相关性的金融产品,再根据协整方法验证成对金融产品的长期均衡关系,用具有长期均衡关系的构建金融产投资组合,当投资组合价差偏离中心到一定程度时,做多被低估的品种、做空被高估的品种,等到投资组合的价差回归均衡时可完成该笔交易。

应用于量化交易中的套利策略在欧美市场已经比较成熟,但中国金融市场的交易机制相对落后,如国内股票市场的T+1交易机制使得高频交易策略无法实行,而期货和权证市场的T+0的交易机制,虽然手续费相对较低且允许多空双向交易,但政府监管层出于金融安全考虑,对量化交易特别是高频交易做出了各种限制。期货公司因为限制太多,在推广量化交易过程中也是畏手畏脚,因此本文以国际通用的虚拟货币为研究对象。虚拟货币主要是指那些非真实存在的货币,目前主要包括两种类型:一种是游戏运营商或门户网站等发行的特定用途的代币,如一些游戏币或QQ币等,它们有特定的应用场景,一般由明确的主体发行,并受到监管机构的相关监管;另一种是在互联网上通过各种技术手段创造产生甚至发行的各种数字代币,如依托区块链技术发行的比特币(Bitcoin)、以太币(Ethereum)等。相对于其它金融产品,虚拟货币具有一些适合配对交易的优势,如多空双向交易机制,T+0的交易机制,24不间断的交易时间,无需保证金,流动性强、交易活跃等。对虚拟货币量化投资策略进行研究,一方面,也可以为金融监管机构提供理论依据,制定更合理的交易制度和监管方式;

另一方面也可以为投资者进行量化投资提供新的交易思路,提高获得收益的概率,避免非理性投资而导致亏损。

二、文献综述

20世纪80年代,美国摩根斯坦利团队设计并应用了量化投资策略,在一系列交易中获得了巨额利润,其中也包括配对交易策略。此后,配对交易作为一种市在市场中能够最大程度规避风险并能获得可观利润的策略,越发得到机构投资者和对冲基金的重视。我国做空机制起步晚且限制较多,我国学者对量化投资策略的相关策略近几年开始兴起,但配对交易策略的相关文献还相对匮乏。

在交易标的选取方面,国内学者大多聚焦于指数成分股、基金、股指期货或者融资融券不同数量的标的股票。崔方达和吴亮(2011)[1]、麦永冠,王苏生(2014)[2]都选取了上证50指数的成分股为样本来构建交易配对策略进行研究标的;方昊(2005)[3]、陈怡(2012)[4]均选取基金作为标的资产进行配对交易;蔡燕,王林和许莉莉(2012)[5]、张河生和闻岳春(2013)[6]都以沪深300股指期货合约为交易标的进行配对策略研究;朱丽蓉和苏辛等(2015)[7]选取棉花期货的组合,张威波和胡艳英(2018)[8]则对商品期货中豆类产品(大豆、豆油、豆粕)展开配对交易套利研究;邱小平(2010)[9]和于玮婷(2011)[10]分别用融资融券标的股票中相关系数最高的50对股票和90只股票进行实证分析。

在配对方法的选择上主要有三种方法:协整法、随机价差法和主成分分析法。其中,协整法是欧美成熟市场中运用最多的配对交易方法。Frazzo M, Geczy C, Musto D.K(2002)[11]提出按照同一行业分类中股票长短期相关系数进行配对;Whistler(2004)[12]依据相关系数约等于正负1的方式来构建股票对; Vidyamurthy(2004)[13]将协整理论引入配对交易,依据股票基本面挑选具有长期协整关系的股票,并用协整系数作为配对股票间的对冲比率。Gatev、Goetzmann和Rouwenhorst(2006)[14]将股票的历史价格进行标准化处理后选取价格差异平方之和最小的两只股票进行配对,适用于风险回报组合类似的股票进行配对。 Avellaneda和Lee(2010)[15]采用了主成分分析法及行业风险因子法两种方法来构建股票对并得出基于主成分分析法的配对交易策略更优的结论。

策略构建中的操作参数的设置直接决定了收益的高低,是配对交易研究的重点。操作策略的设置分为开仓、平仓与止损点,当投资组合价差偏离长期均衡一定程度时开仓,当价差回至均衡值一定程度时平仓,当价差偏离达到一定程度时及时设置止损。大多数学者以配对股票的价差的标准差、方差和均值为基础设置开仓、平仓与止损点。Gatev、Goetzmann和 Rouwenhorst(2006)[16]首先提出通过投资组合价差标准差设立操作策略,开仓信号是投资组合价差序列2倍的标准差,止损信号是价差3倍的标准差。后来一些学者又优化改进了以上交易策略的基础上:Whistler(2004)[17]运用配对股票价格差或价格比3个正负标准差的标准并搭配技术面分析的常用技术指标设置止损点,构建了结合基本面分析和技术面分析的交易策略。Herlemont(2010)[18]改变建仓信号,采用等到价差第1次回落到2倍标准差内时才开仓的延迟开仓交易策略,进一步保证策略的盈利概率。 Alsayed和McGroarty(2013)[19]提出在检验投资组合价差序列是一个白噪声序列后,开仓区间应设置在是正负 0.75 倍的标准差,而止损区间应设置为正负1.96 倍的标准差。

综合上述国内外研究现状,配对交易策略主要可以分为两个步骤进行,第一个方面是对资产组合的选取过程,通过选取合适的资产组合从而进行配对交易进行获利;第二个方面是对于资产组合之间价差序列的构建以及对策略构建,即操作参数的设置。配对交易策略作为一种比较成熟的交易策略在欧美市场的量化交易中有广泛应用并经过了市场检验,但在国内市场上,学者将该交易策略应用于指数成分股、基金、股指期货或者融资融券不同数量的标的股票上,目前还没有文献将配对交易应用于虚拟货币的交易中。有鉴于此,本文将以虚拟货币中交易量最大的比特币(BTC)和以太坊(ETH)以及它们的分叉货币(BCH和ETC)的1小时高频数据作为配对标的对配对交易策略进行研究。

三、配对交易模型构建

按照配对交易的步骤,首先是配对资产的选择,本文选取虚拟货币作为交易标的,然后对可能配对的标的做协整检验并利用协整系数作为对冲比率;其次是交易策略的设置,本文选择投资组合价差序列的均值与一定倍数的标准差来设置开仓、平仓和止损点。价差突破开仓点后建仓,触发平仓点后获利平仓,完成一次套利,当价差序列触发止损点后平仓规避风险;最后利用事先确定的评价指标对交易结果进行分析和评价。

(一)单位根检验

Vidyamurthy(2004)将协整引入量化投资交易后,用协整方法来研究配对交易成为很多学者的普遍做法。计量经济学中的“协整”可以检验两个时间序列之间是否存在的长期均衡关系,而协整分析的前提是检验时间序列的平稳性。根据时间序列的平稳时间序列分析的性理论,假定某个时间序列是由某一随机过程生成的,如果满足下列条件:均值E(Xt)=、方差Var(Xt)=2和协方差Cov(Xt,Xt+k)=k都是与时间t无关的常数,则称该随机时间序列是平稳的,而该随机过程是一平稳随机过程

Yt=φYt-1+εt

(1)

Var(Yt) =Var(Yt-1+εt)

=Var(Yt-2+εt-1+εt)

=Var(1+ε2+…+εt-1+εt

=tσ2

(2)

当t→∞时,序列的方差趋于无穷大,说明随机游动过程是非平稳的。如果一个序列是随机游动过程,则称这个序列是一个“单位根过程”。因此,检验序列的非平稳性就变为检验特征方程是否有单位根。

检验序列是非有单位根有两种常用的方法:图示法和单位根检验法。图示法是以变量的时序图进行观察,一个平稳的时间序列可以看作一条围绕均值上下波动的曲线,而非平稳序列则往往表现出在不同的时间段具有不同的均值(如持续上升或持续下降)。单位根检验法以Augmented Dickey-Fuller检验(ADF检验)使用最为广泛。

ADF检验是通过下面三个模型完成的:

(3)

(4)

(5)

模型3 中的t是时间变量,代表了时间序列随时间变化的某种趋势(如果有的话)。模型1与另两模型的差别在于是否包含有常数项和趋势项。三个模型的检验的假设都是:原假设为 ,即存在单位根,时间序列是非平稳的;备择假设为H1:≠1,即不存在单位根,时间序列是平稳。实际检验时从模型3开始,然后模型2、模型1。何时检验拒绝零假设,即原序列不存在单位根,为平稳序列,何时检验停止。否则,就要继续检验,直到检验完模型1为止。

(二)协整检验

所谓协整,是指单个时间序列是非平稳的,但多个时间序列有长期稳定的线性关系,就可以通过线性组合构成一个平稳的序列。如果一个时间序列经过一次差分变成平稳的,就称原序列是一阶单整序列,记为I~(1)。一般地,如果一个时间序列经过d次差分后变成平稳序列,则称原序列是d 阶单整序列,记为I~(d)。

Engle和Granger(1987)提出了检验协整关系的EG两步法。步骤一:为检验序列Yt和Xt的阶协整关系。首先对每个变量进行单位根检验,得出每个变量均为同阶单整序列,然后选取变量Yt对Xt进行OLS回归,即有协整回归模型:

Yt=α+βXt+εt

(6)

(7)

步骤二:对(7)式中的残差估计值行单位根检验,可以采用ADF检验。若检验结果表明残差项是平稳序列,可得出Yt和Xt是协整的,即Yt和Xt具有长期均衡关系。

(三) 交易策略的设置

协整检验的是变量之间的长期均衡关系,协整模型的残差项可以作为配对交易的价差序列,残差序列的波动即为价差对均衡关系的偏离。当价差偏离正常范围一定程度时,由于配对交易间存在长期均衡关系,使得这种偏离并不会长久,而是在短期回归到均衡范围内。国内外多投资者用价差序列偏离均值的简单标准差倍数来构建交易策略,本文借鉴欧美普遍使用的除去均值后的价差序列的标准差的倍数来构建交易策略,即设置±1倍标准差为开仓上下边界,±3/4倍标准差为平仓上下边界,±3倍标准差为止损线。

(四)交易策略评价

套利交易完成之后需要借助评价指标评价投资策略的收益性和效率,本文选择使用单次套利收益率和年化收益率评价套利策略的收益性,使用套利次数评价套利策略的效率。本文对配对交易策略没有设置初始资金,每次多空操作都是以1个虚拟货币和β(对冲比率)个分叉货币为单位进行套利,利用单次套利收益率计算公式(式8)①求出整个套利期间的收益率;同时计算年化收益率(式9),方便与其它套利策略的收益情况进行横向比较。样本区间内一共能实现的套利次数的多寡可以体现套利策略寻找并抓住时机的能力,若在一定期间套利次数太少,说明套利策略抓住套利机会的能力弱或市场套利机会少,套利策略效率低。

(8)

(9)

四、协整套利的实证分析

(一)样本数据的选取

据不完全统计,目前市场上有一定的交易规模或存在交易市场的虚拟货币大致有900多种,虽然数量众多,但大多是在比特币的源代码基础上修改得到的,因此运作体系比较相似。目前虚拟货币市场集中度很高,市场占有率排名前三的分别是比特币(Bitcoin)、以太坊(Ethereum)和瑞波币(Ripple)。这三种虚拟货币市值占市场总市值的80%以上,而剩下的大多数虚拟货币基本没有交易量。为了满足扩容和需求安全性需求,比特币分叉出了比特币现金,以太坊分叉出了以太币,两种分叉出来的虚拟货币作为新的虚拟货币独立运行。本文选取交易量最大的比特币(以BTC代表)和交易量第二大以太坊(以ETH代表),选取它们的分叉货币比特币现金(以BTH代表)和以太币(以ETC代表)作为配对资产。因为虚拟货币实施的是T+0交易制度,价格的波动幅度比较大,因此本文选取高频交易数据为研究对象。本文使用BTC、BCH、ETH、ETC的2018年10月1日10:00至2018年11月14日7:00期间的每小时的交易高频数据共1054×4组数据进行协整检验。

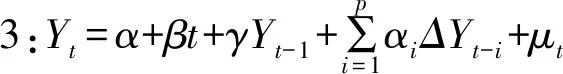

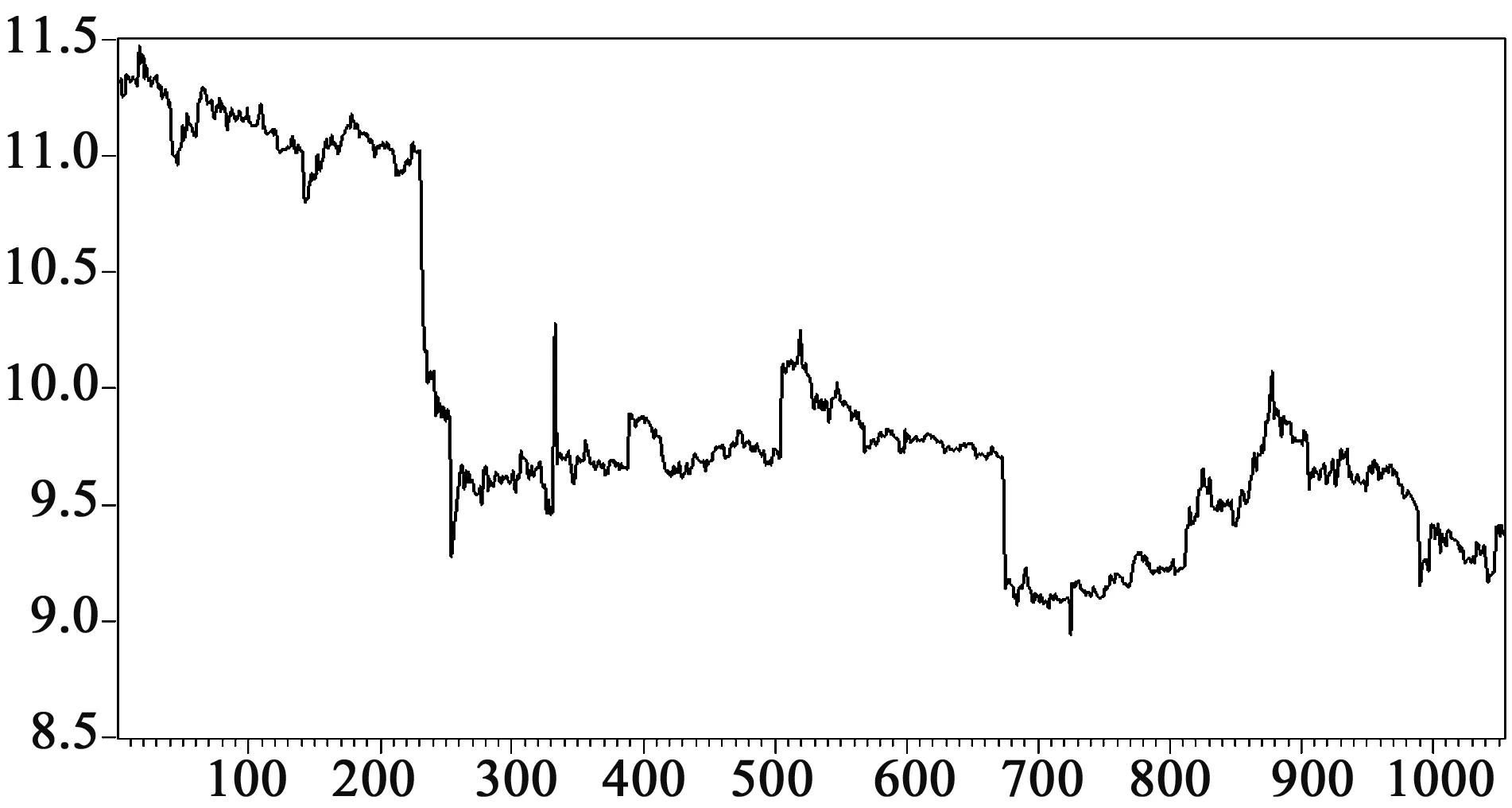

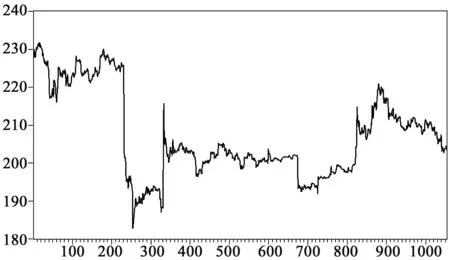

用EViews分别对BTC、BCH、ETH、ETC 4个时间序列作图,如图1-4:

图1 BTC时序图

图2 BCH时序图

图3 ETC时序图

图4 ETH时序图

从图1-4中可直观看出,配对货币BTC和BCH、ETH和ETC有共同的走势,BTC、BCH、ETH、ETC都有明显的趋势性,初步估计均不平稳。需要用EViews对每个序列做单位根ADF 检验。

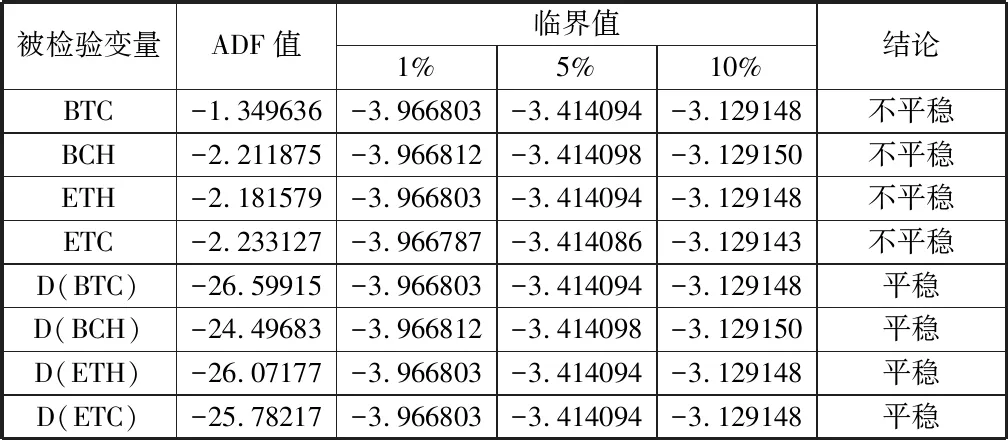

(二)单位根检验

根据基于1小时数据的4个被检验变量的单位根检验结果显示, BTC、BCH、ETH、ETC的ADF 值大于在 1%、5%、10%的临界值,即可得出结论:在 1%、5%、10%的显著性水平上接受原假设,4个序列军属于非平稳的时间序列。BTC、BCH、ETH、ETC的一阶差分序列D(BTC) 、D(BCH)、D(ETH)和D(ETC)的平稳性的ADF值均显著小于1%、5%、10%临界值,即可得出结论:在 1%、5%、10%的显著性水平上拒绝原假设,即认为一阶差分序列D(BTC) 、D(BCH)、D(ETH)和D(ETC)是平稳序列,说明它们都是一阶单整的,即BTC~I(1)、BCH~I(1)、ETH~I(1)、ETC~I(1)。

表1 基于1小时数据的单位根检验结果

(三)协整关系检验

对于具有相同单整阶数的非平稳变量,本文采用EG二步法分别对BTC和BCH、ETH和ETC间两两做协整关系检验。

第一步,用 OLS 直接进行估计得到的协整回归模型为:

BTC对BCH 的协整回归模型为:BTC=5667.97+1.49BCH+ε1

(10)

BTC对BTC的协整方程为:BTC=5667.97+1.49BCH+ε1

(11)

ETH对ETC的协整方程为:BCH=-1396.80+0.29BTC+ε2

(12)

ETC对ETH的协整方程为:ECT=-0.39+0.05ETH+ε4

(13)

模型残差估计值为:

BTC对BCH回归的残差估计值为:et1=BTC-1.49BCH-5667.97

(14)

BCH对BTC回归的残差估计值为:et2=BCH-0.29BTC+1396.80

(15)

ETH对ETC回归的残差估计值为:et3=ETH-13.96ETC-68.97

(16)

ETC对ETH回归的残差估计值为:et4=ETC-0.05ETH+0.39

(17)

第二步,对OLS回归生成的4个残差ε1、ε2、ε3、ε4的估计值et1、et2、et3、et4做ADF平稳性检验,根据表2的检验结果,只有et1小于10%显著性水平下的MK临界值,因此只有et1在10%的显著性水平下平稳。et2、et3、et4均大于1%、5%、10%的显著水平上的MK临界值,因此可以得出et2、et3、et4均不平稳。根据协整关系的定义,只有BTC对BCH一种情况具有协整关系,协整系数为1.49作为配对交易的对冲比率。

表2 EG两步法残差序列稳定性检验结果

(四)量化交易策略的制定

由于et1的平稳的决定了它的统计规律不随时间改变,et1的均值u恒为0,标准差v恒为85.30。具体的配对交易套利参数可以设定为:

1.当价差序列et1

2.建立套利的头寸后,当价差序列et1如预期回归到u±3/4×v区间时进行反向操作获利了结,完成一次正向或反向配对交易套利。

3.当建立头寸后,如果价差序列et1没有如期回归至标准差区间,为此我们设定了止损上下限,即当价差序列et1触发u±3v以外的区域时,多头头寸或空头头寸立即平仓止损。该策略是基于止损的交易策略,为了避免过大的波动风险。

(五)模拟测试

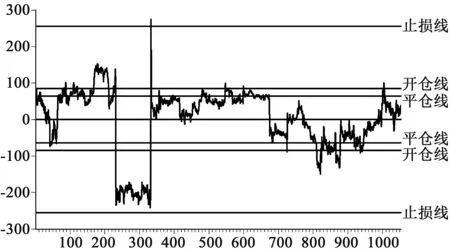

用Eviews绘制BTC和BCH从2018年10月1日10:00到2018年11月14日8:00的每小时交易价格计算的价差序列et1整个时段内的走势图(如图5),在图中添加了了开仓线、平仓线及止损线。

图5 et1时序图

针对此次测试的具体交易参数是:

开仓线设置在85.30(根据u+v计算)和-85.30(根据u-v计算),平仓线设置在63.98 (根据u+3/4v计算)和-63.98 (根据u-3/4v计算),止损线设置在255.90 (根据u+3v计算)和-255.90 (根据u-3v计算)。当价差序列et1在85.30以上时卖出1个BTC,买入1.49个BCH。这相当于卖出1个根据对冲构比率造的et1,直到et1价格回到63.98以下时获利平仓;当价差序列et1价格在-85.30以下时买入1个BTC,卖出1.49个BCH。这相当于买入1个根据冲构比率构造的et1,直到et1价格在-63.98以上时获利平仓。如果建仓后et1价格突破255.90之上或-255.90之下,则平仓止损。

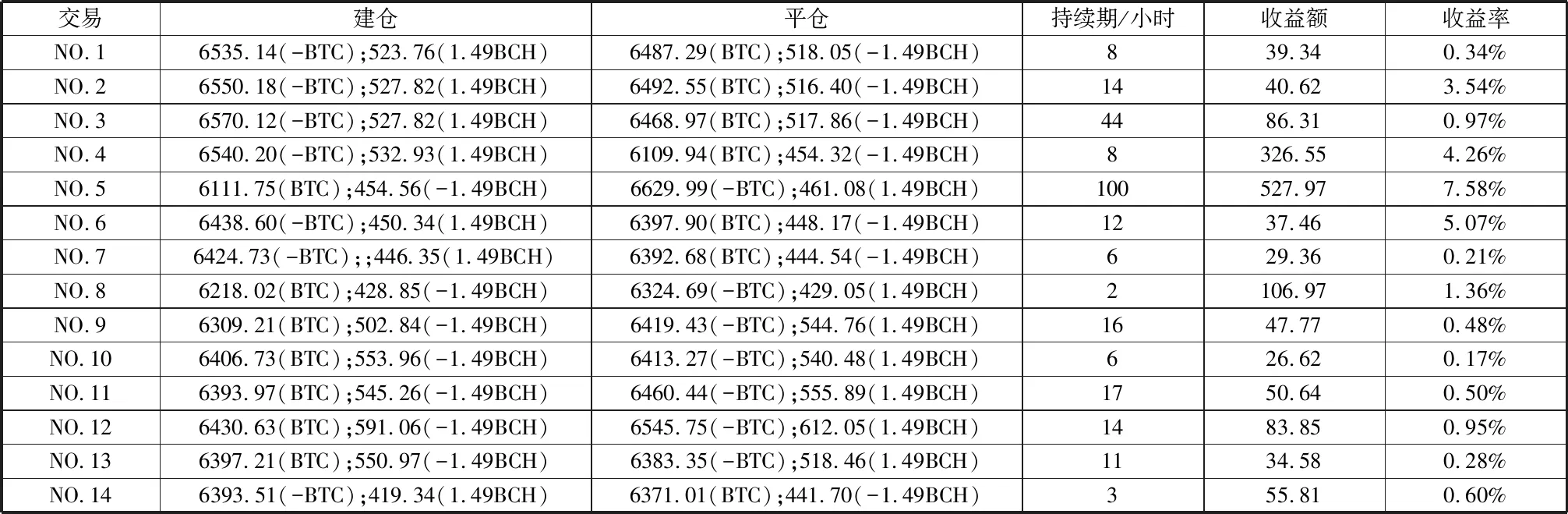

由模拟测试可发现,从2018年10月1日10:00到2018年11月14日7:00的交易过程中,基于协整的配对交易套利策略共实现14次套利机会,据此在表3中给出如下的模拟交易测试结果:

表3 模拟交易测试结果

(六)交易策略评价

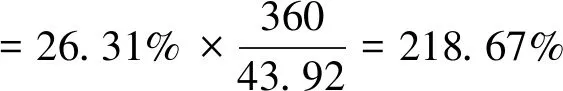

由模拟交易测试结果可计算,最高单笔净收益为7.58%,最低的为0.21%,1054个小时(43.92天)累计收益率为26.31%,年化收益率为218.67%。

(18)

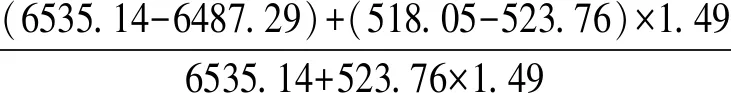

用第一笔交易作为例子:由于价差序列et1此时价格为86.77,大于85.30,高于开仓线,满足开仓条件。此时BTC价格为6535.14,BCH价格为523.76,在6535.14的价位卖出1个BTC,在523.76的价位买入1.49个BCH。8个小时后,价差序列et1回落至47.42,满足止盈条件,这时在价位6487.29买入1个BTC,518.05卖出手中的1.49个BCH,持仓期为8小时。该笔套利交易的收益率为:

(19)

BTC与BCH之间的配对交易从2018年10月1日10:00到2018年11月14日7:00,整个交易过程共出现14个套利机会,但每个统计套利机会的持续期并不长,每个统计套利机会的持续期平均18个小时。通过整个实证分析清晰易见,交易过程中一些剧烈波动的价差给套利带来巨大空间。

五、结论

基于1小时高频数据的虚拟货币配对交易结果证实本套交易策略具有可行性,并且具有较强的收益性,但并不是所有的虚拟货币品种间都存在这样的套利机会,即使存在套利机会的虚拟货币品种的套利机会也不一定会长久维持。套利机会的存在说明虚拟市场尚不够成熟,还存在着一定的套利机会。在平均意义下,套利机会的持续期并不长,这反映了统计套利策略的短期性特征,也说明市场能够较迅速的吸收统计套利机会。可能的原因是:伴随着虚拟货币市场的不断发展,市场规模不断扩大、市场有效性的逐渐加强以及投资者的理性和成熟程度的提高,会造成统计套利策略有效性下降。但是,只要市场存在波动以及新信息的出现,就会有统计套利策略的实施空间。

基于本文的研究结果提出以下建议:首先,对于普通投资者和机构投资者, 在投资过程中利用配对交易进行套利可以获得较高收益并降低风险;因此,在充分理解和掌握多种套利策略的前提下,使用多样化金融工具和适当的套利策略是可以获得超额利润的。其次,对于政府和金融监管机构,虽然目前我国对虚拟货币交易的监管已经非常严格,在此情况下,按照市场化原则出台一些与国际市场接轨的政策和手段,为投资者的投资创造必要的制度环境、完善的法制环境是十分必要的。

注释:

①BTC和BCH的交易费率为单次交易金额的0.1%,完成一次套利需要双向交易,虽然多空交易时交易金额有所差异,但差异较小可以忽略,因此完成一次套利交易的手续费可以计算为0.1%*2=0.2%。