聊城辖区地方法人金融机构效率评价及优化分析

黄启龙

[摘 要]近几年,在经济金融结构调整带来的压力和冲击下,聊城辖区法人金融机构出现发展不均衡不充分的现象,文章对其经营效率、风险管理效率进行测评,以梳理各机构存在的制约因素,促进其补齐短板,在新环境中找准定位和坐标,增强决策科学性,改善经营效率,增强风险防范能力,实现高质量发展。

[关键词]聊城辖区;法人金融机构;经济金融结果

[中图分类号]F832.35

1 聊城市法人金融机构效率评价

1.1 经营效率

为评价地方法人金融机构经营效率,本文运用DEA模型,使用DEAP 2.1软件,对16家机构统一进行投入产出分析,以综合反映银行盈利能力、金融服务水平和风险程度。

从测算情况看,DEA有效的银行有10家,

DEA有效的机构有RC农商行、LC农商行、LQ农商行、SX农商行;GT青隆村镇银行、DA青隆村镇银行、GX齐丰村镇银行、LC沪农商村镇银行、YG沪农商村镇银行、CP沪农商村镇银行。无效的银行有6家。

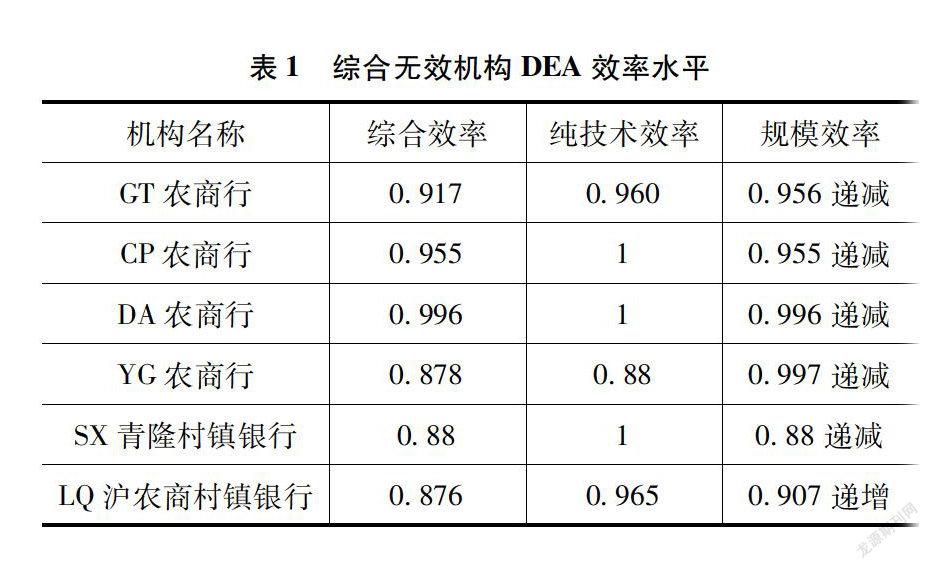

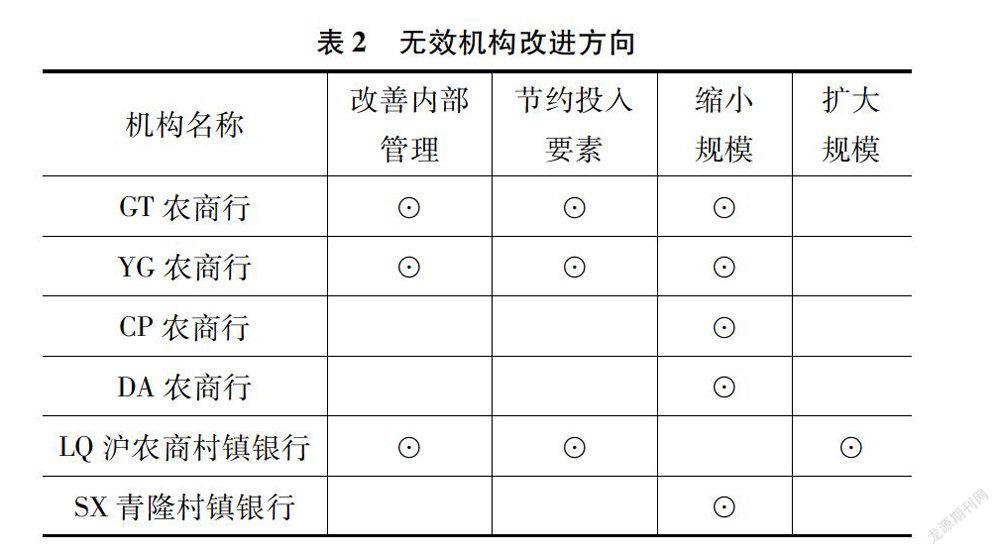

DEA无效的机构有GT农商行、CP农商行 、DA农商行、YG农商行;SX青隆村镇银行、LQ沪农商村镇银行。从纯技术效率来看,13家银行的纯技术效率有效,3家银行纯技术效率无效。从规模效率来看,10家银行规模效率有效,其余6家银行中有5家银行规模报酬递减,有1家银行规模报酬递增。从投入冗余看,有3家

存在投入冗余的机构有GT农商行、YG农商行、LQ沪农商村镇银行。银行存在投入冗余,如表1所示。

2 影响地方法人金融机构效率的因素分析

2.1 公司治理不完善影响地方法人金融机构发展活力

2.1.1 过度管理影响地方法人金融机构自主经营

一是农商行受省联社限制,导致农商行“三会一层”自主决策能力削弱,发展积极性、创造性受挫。二是村镇银行主发起行将其视同分支机构,村镇银行法人地位得不到充分体现,经营自主权不够。

2.1.2 公司治理机制不健全

一是农商行监事会的监督作用有限,没有起到实际监督作用。二是村镇银行董事会议事基本流于形式,村镇银行未设立监事长,难以对高管及关键岗位人员进行有效监督。

2.1.3 缺乏有效的激励约束机制

一是目前大部分农商行的薪酬体系是由省联社确定,薪酬激励不明显。二是村镇银行主发起行过度强调资本回报,对村镇银行的业务指导和支持不明显,村镇银行管理模式成为制约因素。

2.2 投入要素难以充分实现产出能力

2.2.1 风险控制技术难以适应经济形势的发展

目前地方法人金融机构风险管理工具不够丰富,风险管理能力亟待提高。

2.2.2 人力资源融合度较低制约地方法人金融机构深度经营

主要体现在两个方面:其一,人力资源匮乏,整体从业经验不足,业务技能、专业知识亟待提高。其二,短时期内改善人才素质存在较大难度,制约了地方法人金融机构的深度经营。

2.2.3 业务发展受限制的原因

村镇银行服务范围较小影响规模效率,不利于业务发展。

2.3 经营战略与实际经营存在现实矛盾

2.3.1 对农村信贷需求的适应性不足

一是业务创新对信贷需求变化的适应性明显滞后,信贷支农的广度和深度有待进一步延伸。二是经营模式脱离了农业定位,与其市场定位未能有效地契合。

2.3.2 多元化竞争压缩地方法人金融机构盈利空间

由于地方法人金融机构以传统的存贷款业务为主,盈利渠道主要是发放贷款,无法通过多元化的产品组合来增加客户黏性,在同业化竞争中,大大增加了地方法人金融机构抢占市场的难度,也进一步压缩了盈利空间。

2.3.3 经营过程中缺乏规模与盈利性的平衡思维

地方法人金融机构由于其自身经营的地方性、区域性等特征,对于经营规模的设置和经营成本的权衡还需要考虑当地金融有效需求情况和金融服务辐射效果,6家综合无效率的机构中均存在规模效率问题,体现了机构经营规模与盈利性之间的失衡。

3 优化地方法人金融机构效率的有关建议

3.1 完善公司治理架构,提高综合发展实力

一是进一步梳理和完善公司治理体系。对照监管要求,不斷完善“三会一层”制度架构,健全内控机制,进一步明晰董事会决策职能、高管层执行职能和监事会的监督职能。二是切实提高公司治理有效性。抓住公司治理的核心问题和关键环节,科学规范地构建适合地方法人特色的公司治理机制,加强公司治理行业研究及培训,持续完善议事规则,增强履职能力,不断提高公司治理有效性。

3.2 坚守市场定位,提高业务创新发展实力

一是要不断回归主业经营。要结合乡村振兴发展战略,加大对“三农”、扶贫和小微企业的信贷支持力度,更好地支持地方经济结构调整和转型升级,确保完成涉农贷款持续增长和小微企业贷款“两增两控”监管目标。二是要不断优化信贷结构。以推进“家庭贷”“农易贷”等产品为抓手,加大农户贷款投放,全面支持农村产业结构调整工作。三是要强化审慎经营意识。坚持业务发展与风险防控并重,不断完善流动性风险防控体系,加强对资产负债业务结构的统筹管理,定期开展流动性风险压力测试,合理缓释期限错配和缩减流动性敞口。

3.3 改善地方法人金融机构服务广度和深度

一是建议合理配置资源,积极下沉服务,对不同需求的农户和农村小企业提供产品和服务;二是深化与股东的业务合作,借助股东的业务、人脉、信息等资源优势,助力地方法人金融机构发展;三是开发新的中间业务品种,以服务“三农”为目标,创新金融产品,提高赢利点和自身的竞争力;四是增加信息技术投入,积极拓展电话银行、网上银行、助农终端等电子渠道,提高技术对业务的贡献度;五是地方法人金融机构客观认识自身规模存在的问题,通过改进经营规模,从而实现规模经济。

3.4 完善扶持政策组合,差异化支持村镇银行发展

一是根据村镇银行所需调整支农支小再贷款期限、额度、手续、利率、申请条件等问题,加强货币政策支持力度。二是强化财税政策支持,适当延长村镇银行定向费用补贴和奖励政策期限,确保地方财政贴息资金足额到位,以及5年税收优惠政策到期后延续税费优惠。三是完善差异化监管政策,对主要监管指标适当调整监管要求,本着灵活有效原则逐步落实村镇银行公司治理要求,适度放宽业务限制,实现差异化监管。

参考文献:

[1]中国人民银行赤峰市中心支行课题组,卢连富,孙丽.基于风险约束下的地方法人银行金融机构效率及影响因素研究——以赤峰市为例[J].北方金融,2018(11):17-23.

[2]中国人民银行赤峰市中心支行课题组.风险约束下的地方法人银行业金融机构效率分析及影响因素研究——以赤峰市为例[J].华北金融,2018(10):50-56,64.

[3]张智.经济放缓背景下地方法人金融机构资产负债多元化趋势及其影响分析——以咸宁市为例[J].北京金融评论,2018(1):161-165.