企业金融资产配置与全要素生产率之谜

许平祥 李宝伟

摘 要:全要素生产率增长放缓的“生产率之谜”根源之一在于企业金融化行为,表现为企业越来越偏好配置金融资产。理论上,企业金融资产配置对全要素生产率存在“储蓄”和“挤出”的双重作用机制。进一步地,基于2008—2016年A股制造业上市公司的财务数据,采用GMM方法,实证了“生产率之谜”来自金融化假说的一个解释。实证结果显示:(1)金融资产配置与TFP二者之间呈现倒U型关系,说明金融资产配置在“TFP增速下降”之谜中扮演了促进因子的角色;(2)金融资产配置的挤出效应大于储蓄效应,表明企业套利动机强于储蓄动机,意味着长期来看TFP增长动力趋于弱化;(3)对TFP作用大小随企业所有权性质呈现出较大差异,非国有制造业企业的“储蓄”效应更加显著,而国有制造业企业则更多的是挤出效应;(4)融资约束越小、杠杆率越高、机构投资者越集中、企业规模越大和托宾Q值越低的企业更加偏好金融资产配置,其通过“挤出”效应而对TFP的负向作用也越大。因此,警惕企业金融活动的过度化,并采用差别化的“疏”“堵”结合的金融供给侧结构性改革让制造业企业能“安心做好主业”。

关键词:金融资产配置;全要素生产率;挤出效应;储蓄效应

文章编号:2095-5960(2019)06-0044-12;中图分类号:F830;文献标识码:A

党的十九大报告提出建设现代经济体系,即以信息和智能技术为指引,以实体经济为核心的产业发展体系。把实体经济放在历史和战略高度的关键位置,这意味着必然需要处理好产业资本与金融资本的关系,二者良性循环互动是促进经济系统现代化的重要内容。然而,当产业资本完全处于金融资本形态的控制之下,衰落是其必然无法逃离的终结,正如发达国家经济经历的“去工业化”和经济“虚拟化”所引发的“富有而脆弱”态势。[1]当流通中的货币演化形式逐步脱离产业资本,而越来越多地表现为金融资本,并且开始独立运作以直接获得更多租金为目的,就削弱了实体经济创造新价值的基础,那么经济必然表现出金融投资的狂热而实体产业的衰落。[2]一方面,金融通过金融脱媒的形式提高转化效率的同时,使得实体企业以“上市”作为目标蔚然成风,并主动参与金融资产的配置和交易;另外一方面,金融系统内部本身的影子化;从而使得金融背离实体经济暴露出非生产性金融服务的龇牙[3]。换言之,大量资本游离于实际生产过程之外,进入房地产、证券和外汇等市场,直接跳过实体经济而构成自我独立循环。[4]

尤为明显的是,作为实体经济重要组成部分的制造业在经济金融化过程中充当了“先锋号”的角色。无论是制造业企业金融资产存量(总量)还是金融投资获利(流量),都呈现快速增长趋势。当前,人口和资源红利逐渐消失而技术创新动力不足,制造业企业金融资产配置确实可以带来利润增长的短期效应。并且随着其参与的不断深入,推动资金不断流向虚拟经济部门,引发制造业企业利润的“虚假繁荣”。然而,这种繁荣却有可能以削弱制造业长期发展潜力为代价,使得經济陷入汉森和萨默斯所谓的“TFP增长”停滞困境。[5]发达国家正在深刻检讨这种经济金融化发展模式,矫正其企业过度参与金融投资引发“去工业化”的负面后果,奥巴马和特朗普政府都实施了“再工业化”政策,采用重新振兴制造业的战略。[6]我国制造业已步入转型升级的关键阶段,企业金融资产配置对企业的实体投资行为将产生什么样的影响?如何防止制造业企业过度金融化对长期增长潜能的削弱?为了回答以上两个问题,弄清楚企业金融资产配置对TFP的作用机制就尤为重要。本文试图利用微观制造业企业的资产负债表数据,采用RAM-SFA-RAM的三阶段组合效率模型,对我国制造业企业全要素生产率的动态进行了测算,从微观上来观测“生产率之谜”,并从流量和存量两个层面来探讨金融资产配置对制造企业全要素生产率的影响。

一、文献综述

企业金融资产配置动态及其影响,属于经济金融化或经济虚拟化研究范畴的一个重要课题。企业是经济系统的细胞,经济金融化的微观驱动机制是企业的金融化,表现为企业越来越频繁地参与金融活动。宏观层面视角对金融化的考察,已获得较为充分的研究和讨论。而从微观企业的角度来观测经济金融化现象,虽但直到2007年金融危机之后,才逐渐激发了学者对企业金融化的深入考察,包括对企业参与金融资产活动的动机、影响、机制及后果的探索。本文研究企业金融资产配置对全要素生产率的影响基于两方面的文献:其一,企业参与金融资产配置的动机,即企业金融化的驱动力机制相关文献;其二,企业金融化如何影响其全要素生产效应,即企业影响创新、投资和生产率的相关文献。

(1)企业参与金融配置的原因。对于企业为什么参与金融资产配置,存在制度假说、政策红利假说和利润缓和假说等,但大多文献一致认为资本矛盾运动是企业金融化的根本原因,而实体和金融投资报酬率的差异是其直接原因。如Assa等(2012)等[7]认为非金融企业面临投资回报率的不断下降,被迫将资本从生产领域转移至金融市场;Brett Christophers等(2017)[8]则指出“股东价值最大化”的激励作用使得非金融企业( NFCs) 管理者更多关注短期回报率,并热衷于采取兼并或回购行为;Giannetti等(2011)[9]指出国有企业由于拥有正规金融的优势,通过委贷而使其影子银行化;江春和李巍(2013)[10]研究了我国非金融企业参与金融交易的影响因素,认为起决定作用的是实业和金融资产的报酬率差异;余琰和李怡宗(2016)[11]发现从事高息委托贷款的企业营业利润率降低的同时,其营业外资产收益率却增加;张成思和张步昙(2015)[12]指出企业金融化的重要形式是非金融企业对金融业股权的投资,从而保证企业利润的加速积累。

(2)企业金融化对创新的影响。关于企业金融化和创新之间的关系,目前存在促进和抑制两种不同的观点。关于企业金融化和创新之间的关系,目前存在促进和抑制两种不同的观点。部分学者认为企业通过金融化改善其外部融资困境,如鞠晓生(2013) [13]和谢家智(2014)等[14]考察了企业金融化、融资约束和技术创新投入之间的关系,发现企业金融化的财务效应有助于提高创新研发投入,两者之间存在较强的正向关系。另外部分学者则认为若总量资本既定,金融资产投资与实体投资互为竞争关系,从而通过挤出效应导致研发创新的下降;如Luca Riccetti (2016)等[15]研究发现,制造业的过度金融化诱使企业忽视实体创新的增利功能,而是转型为能获得更高报酬的非生产性高端服务业,表现为经济“去工业化”的同时对企业创新能力的抑制。王红建(2017)[16]则认为二者的关系取决于金融化程度,实证发现我国实体企业金融化23%为促进与挤出的拐点;刘贯春(2017)[17]从金融资产配置角度考察了其对企业研发创新的“挤出”和“挤入”效应,认为二者关系取决于金融资产的“蓄水池”和“替代品”功能的发挥。

(3)与对创新的作用类似,企业金融投资与实体投资之间的关系也存在不同的研究结论。如张军等(2009)[18]考察我国上市公司企业投资决策行为,发现金融自由化通过改变融资约束条件而促进了企业投资;张慕濒等(2014)[19]分析了经济金融化对民营企业的投资影响,认为金融化会扭曲实体经济的金融条件,并不利于民营企业外部融资的缓解;宋军等(2015)[20]考察了财务投资收益与经营业务利润的关系,发现二者之间表现出 “U”特征;而进一步地,Smita(2014)[21]和Gonzaalez(2013)[22]等发现金融化对非金融类企业的实体投资会产生“挤出”效应。

(4)考察全要素生产率中的金融因素,大多文献从金融发展或者金融资源配置效率的角度展开。如刘小玄 (2011)[23]以规模工业企业为样本,考察了其流动负债的决定水平,发现金融改革并没有促进微观企业层面的全要素生产率的提高;张庆君(2016)[24]认为由于不同所有制企业面临融资条件和融资成本差异,从而产生金融错配,阻碍了全要素生产率的提高;李健等(2017)[25]金融发展对TFP增长的影响取决于金融发展和实体部门经济发展之间的增长差异,当前者增速超过后者增速的54.5%时起到抑制作用,反之则存在促进效应;马勇等(2017)[26]考察了金融之于全要素生产率的影响,认为金融发展和TFP之间存在显著的正U型关系;葛鹏飞等(2018)[27]利用跨国面板数据,实证发现创新异质性能显著影响金融发展对绿色TFP的影响,尤其是基础创新能有效减轻副作用程度。

(5)本文的边际贡献。首先,已有文献考察全要素生产率中的金融因素时,多从金融发展或资源配置效率等角度开展,本文提供了企业利润最大化投资决策的盈利模式视角,并直接把企业参与金融化活动与全要素生产率纳入统一分析框架。其次,已有文献通常仅从金融资产持有来定义金融资产配置,忽略了存量—流量一致性的问题,本文在考察企业金融资产配置行为时,纳入存量(金融资产持有量)和流量(金融资产投资利润)两个维度。第三,关于金融资产配置的研究往往分割“储蓄池”和“替代品”功能,忽略了资产配置过程中两种功能并存共同发生作用,本文在实证过程中考虑上述两种功能的并存特征,提出“储蓄”和“挤出”效应。第四,仅有少部分文献如张成思(2016)[4]和刘贯春(2017)[19]以我国上市公司的实际数据以“企业金融化之于创新”进行了经验分析,本文以我国制造业上市企业的微观数据为基础,不仅丰富了企业金融化的制造业样本证据;而且在反映长期竞争优势指標中,用TFP代替专利,在考察企业长期竞争潜力的分析中更加有效。

二、企业金融资产配置对全要素生产率的作用机理

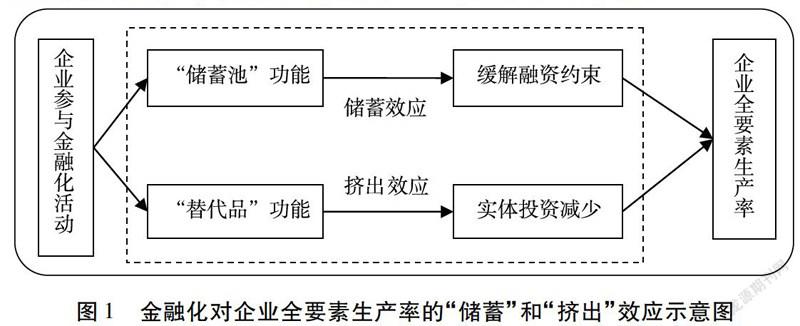

企业全要素生产率(TFP)可以理解为不能由要素投入所解释的“剩余”部分,衡量企业实际生产活动中投入产出效率,是企业构建长期竞争优势的来源和持续发展的基础。[28]金融资产配置一方面发挥“储蓄”功能缓解外部融资约束,产生“储蓄”效应;另一面作为“替代品”对企业实物投资产生“挤出”效应。前者意味着增加了实际生产过程中的投资,有利于创新、改善技术工艺、提升组织效率和构建长期竞争优势促进全要素生产率的提升。而后者促使企业减少经营性投资而更多投资金融资产,对企业TFP造成的负向挤出效应;即为获取更多的金融利润,使得企业目标陷入短期利益最大化,模糊了长期主营业务可持续发展的目标。那么,企业金融资产配置与其TFP之间到底呈现什么样的关系?这依赖于“储蓄”和“挤出”效应的大小。因此,金融资产配置对企业TFP的作用机制可以归结为两类: 一类是“储蓄”效应的促进作用; 另外一种是“挤出”效应的抑制作用。

(一)金融资产配置产生“储蓄”效应对企业TFP的促进机制

首先,从融资约束视角出发,金融资产配置可能起着“储蓄池”的作用,有助于缓解企业面临的外部融资约束。对此,凯恩斯的“预防性储蓄理论”作出了经典的描述,认为由于可能面临流动性不足的不确定性,企业更偏好于持有强流动性资产。因此,那些在经营中面临较大的财务困境、较多投资机会和较高不确定性的企业,由于强融资约束问题而被迫持有更多的流动性资产。当然,企业也会积极主动对资本进行有效管理来缓解融资约束,由此促进固定资产投资。[29]企业在金融资产配置时,对不同流动性类型资产的偏好具有差异性,如果考虑到流动性风险则往往更加喜欢变现能力较高和调整成本较低的可交易性金融工具,因此对缓解融资约束具有至关重要作用。如企业在面临不确定性负面冲击和项目投资机会时,会首先考虑出售国债和股票等流动性最强的金融资产,以弥补流动性暂时不足的财务困境。

其次,“储蓄”效应还体现于企业资本运作能力的提升,企业金融资产配置本质上时对有限资源在时间和空间维度上的再整合。一方面,企业金融资产配置既可以更加充分利用金融市场的信号传递和风险分散功能,以降低企业的融资成本,从而为企业的生产经营的效率提高起到促进作用。另外一方面,企业通过资本市场进行资本运作还可以实现战略目标,如采用股权投资和并购等方式,达到市场扩张、进入、整合和控制目标。企业兼并史表明,有效利用资本市场能构建企业长期竞争优势。

总而言之,企业通过参与资本市场,可以缓解融资约束、提升资本运作能力和配合长期目标实现战略目的,从而产生金融资产配置的“储蓄”效应,促进企业TFP的稳定提升。

(二)金融资产配置产生“挤出”效应对企业TFP的抑制机制

在股东价值最大化的企业投资决策中,管理者在给定资本总量追求最优的投资组合以达到利润最大化的目的。当金融利润率相比实物报酬势差扩大时,投资组合偏向于金融投资就是必然的选择,表现为金融资产交易成了企业利润来源的重要方式。伴随经济金融化的深入,企业关注的重心已由实体部门转向金融部门;此过程中,金融资产配置可能扮演着对于实际投资的“替代品”角色,引发“挤出”效应而对TFP起到抑制作用。

首先,现代公司治理革命使得股东价值最大化成为管理层的首要目标。在非股份制企业里面,所有者和管理身份重合,不存在所谓的委托代理冲突问题。那么,利润最大化目标在股份企业,尤其是上市公司之中如何进行衡量?在信息完全的市场里面,股东价值最大化原则与利润最大目标是一致的;利润持续稳定,股价才能稳定增长,反过来,亦然。随着公司治理的“股东权利革命”,企业对管理者所做贡献主要通过利润增长来进行考核,从而使得企业追求的首要目标不再是长期竞争优势的扩大,而演变成“获利是本质目的,增长是维持获利的手段”。即管理者以达到“任期内”业绩和回报等目标,优先考虑获益周期短的金融投资而弱化企业经营性长期发展目标。在股东价值最大化及金融部门利润率高涨的背景下,企业根据收益率和风险来进行投资决策,将更多参与金融资产投资,相对应的必然是企业实体投资和经营活动的减少。

其次,管理者受到财务投资者潜在“用脚投票”的威胁,而有可能专注于当前股价最优的投资项目。由于外部非控股投资者往往出于财务投资,更看重的是短期投资回报;因此在实体经济边际报酬低迷的环境下,管理者迫于财务业绩而把主营业务投资转向金融投资,以期在短期内实现“漂亮”的财务报表,从而实现企业股票市值的稳定。若参与金融资产投资是仅出于股价的短期目标,会造成资金的挤占而对经营性投资产生挤出,导致用于实现长期目标需要的人力资源、研发投入和管理效率的提高等投资积累的减少,最终阻碍企业TFP的增长潜力。

第三,在现代公司治理结构中,金融部门对实体部门的控制进一步加深了企业的金融化。随着经济金融化程度的加深,金融部门以机构投资者的形式存在而持有公司股票成为大股东,导致其能掌控越来越多的生产剩余。金融部门股东治理权的提升会促使企业在“再生产投资”和“金融投资”的决策中,获取投票优势,进一步固化金融部门的地位。因此,金融化反过来会改变公司治理结构,弱化促进实体经济活动的激励机制,不利于TFP的提升。

第四,解决委托代理冲突的方法之一是让管理者成为企业利益的直接相关者,如当前流行的管理层持股或基于股票期权的薪酬管理制度,使得企业表现出更强烈提升股价的意愿。如频繁参与市场资本运作,Davis(2013)等[29]发现增加股票分红和回购等行为与股票价格显著正相关。从而使得企业具有潜在动机配置更高收益和风险的金融资产,不断进行金融加杠杆的游戏逻辑。

最后,作为企业全要素生产率重要组成部分的技术研发指标,其与金融投资之间存在着显著的替代关系,金融投资的增加将以减少企业实际投资相关的研发创新作为代价。[14]更为严重地是,当金融投资获取的利润占总利润份额越高时,实体投资越来越以“非主营业务”的形态而存在,投资偏好也随之发生改变,实体的研发创新也延伸成为“金融创新”,从而严重挤出与企业TFP提升相关的投资,不利于企业的长期发展。

(三)金融资产配置对企业TFP的“储蓄”和“挤出”效应及假设

根据上文作用机制的分析,发现金融资产配置扮演双重角色,即可能是“储蓄池”也可能是“替代品”,其对企业TFP的实际作用方向依赖于“储蓄”和“挤出”效应的大小。一方面,通过持有金融资产构建“储蓄池”引发“储蓄”效应而缓解了融资约束,从而促进了TFP的提升,另外一方面,充当“替代品”挤出实物投资阻碍了TFP的提高,如图1所示。那么,金融资产配置与企业TFP之间到底呈现什么样的关系?随着金融资产配置比例上升,储蓄效应和挤出效应都同时增加,但是储蓄效应增加更快,处于前者大于后者的储蓄效应主导阶段,总体表现为促进作用;然而,如果进一步提升配置比例,一方面通过“储蓄”过程持有资产的流动性在下降而削弱了储蓄的效果,另外一方面通过金融获利增加的同时不断积累风险而提升“挤出”力度,这意味着前者加速下降而后者加速上升,当后者大于前者是即进入挤出效应主导阶段,总体表现为抑制作用。以上逻辑推理與Davis(2013)和宋军等(2015)[18]的发现异曲同工,也符合Brown 和Petersen( 2011)提出的凸型调整效应[30]。因此,金融资产配置动机存在显著差异,金融资产持有和获利分别刻画的是“蓄水池”和“替代品”的功能。作为流动性“储蓄池”,金融资产配置通过“储蓄”效应缓解融资约束而与企业TFP呈现正向相关关系;而作为“替代品”角色,通过金融获利“挤出”实体投资而与企业TFP呈现负向相关关系。因此,金融资产配置对企业TFP的实际作用方向依赖于“储蓄”和“挤出”效应的大小。考虑到速度的差异,在“储蓄”和“挤出”效应的双重作用下,二者之间呈现“U 型”关系。

综上,得到如下假设:Ha:企业金融资产配置,具有 “缓解融资约束”和“投机性获利”的双重作用,既会产生“储蓄”效应又引发“挤出”效应。Hb:若企业资产配置与企业TFP之间呈现正向相关关系,那么企业资产配置更多表现为一种资金储备行为,“储蓄”效应占主导作用,表现为金融资产配置的储蓄动机;若企业资产配置与企业TFP之间表现为负向相关关系,那么企业资产配置更多地表现为一种短视获利行为,“挤出”效应占主导作用,表现出金融资产配置的投机动机。Hc:随着企业金融资产配置的提高,企业TFP呈现先上升后下降,即它们之间呈现倒“U 型”的结构关系;Hd:若企业配置金融资产主要目的为投机,那么对于获利越强的企业,其金融资产配置与TFP负相关性越显著;若企业配置金融资产主要目的为储蓄,那么对于融资约束越强的企业,其资产配置与TFP正相关性越显著。

三、企业金融资产配置对全要素生产率影响的实证模型设计

(一)样本选取及说明

本文样本A股制造业上市公司源于国泰安(CSMAR)数据库,时间期间限定于2008-2016年。对样本公司按如下原则筛选:其一,部分数据缺失的公司被剔除。其二,被ST和*ST的上市公司被剔除。其三,对变量基于Winsorize方法的5%分位双缩尾处理;优化处理之后,获得1266家公司样本,包括424家国有企业和842家非国有企业。其四,变量数据来源:除了GDP增长率(g)、贷款利率(r)和M2的增长率(m)和股利支付率(Div)来自Wind数据库,其他数据均来自CSMAR数据库。

(二)实证模型设定

在企业TFP的估计中,如何纳入环境和管理等因素?与DEA模型的传统方法相比,陈凯华等(2015)[31]指出RAM-SFA-RAM组合模型至少多个方面降低效率估计的偏误性。在利用RAM-SFA-RAM对TFP的测算中,产出变量为主营业务收入;投入变量包括:企业自付工资、流动资产、非流动性资产和研发经费;控制因素包括:外部环境(企业的所有制性质)、管理能力(杠杆率、资产周转率、销售费用率)和市场影响力(市场势力)三方面因素进行控制。其中,市场势力参照刘笃池(2016)[32]的做法,用息税总额与企业资产总额计算而得。

在金融资产配置对TFP的影响实证分析过程中,考虑流量和存量的一致性相互影响。因为在企业进行投资决策过程中,固定资产的投资可能受到产能利用率、融资成本、托宾Q和留存资产比的影响。因此,对于企业资产配置的解释变量,从金融资产(存量)和金融投资利润(流量)两维度来考察。① ①金融资产类别参照2007年修正的《企业会计准则》,包括企业金融衍生产品、短期投资、交易性金融资产、应收利息、买入返售金融资产、可供出售金融资产、持有至到期投资和长期应收款。参考张成思(2016) [4]等已有研究,用同期金融资产占总资产的比重(Fc)和金融获利减去营业利润的余额除以营业利润的比值(Fh)作为解释替代变量,两解释变量计算公式如下:

Fc=年末金融资产额/年末总资产额;

Fh=[(投资收益+公允价值变动损益+其他综合收益)-营业利润]/营业利润。

其中,为检验金融资产配置对企业TFP的影响,借鉴鞠晓生等(2013)[13]、谢家智等(2015)[14]和Davis(2013)[29]对模型的设定,考虑到U型效应的存在,采用托宾Q-欧拉方程的拓展形式,构建如下动态计量估计模型:

其中,TFP表示企业的全要素生产率;F表示金融资产配置,配置行为两个维度分别记为Fc和Fh,ΔF表示波动值;i和t分别表示企业个体和时期,μi和γt分别表示时期、个体固定效应。此外,金融变量还包括杠杆率(Lev)、盈利能力(Roe)、股利支付率(Div)和托宾(Q)。同时,其他可能对企业TFP产生影响的特征纳入控制变量中,公司治理方面包括企业性质(State)、企业规模(Size)、前三大股东持股比例(Top1)和 管理层持股(Msh);参照彭俞超等(2018)[33]的方法,外部市场环境的因素包括GDP增长率(g)、贷款利率(r)和M2的增长率(m)作为外部影响因素的控制变量。

模型(I)中,本文重点关注金融资产配置参数β1和β2。其中,金融资产配置影响未来TFP反映于β1,而对当期TFP的影响用β2来刻画。显然,无论是金融资产获利还是持有的层面,企业金融资产配置均会对当期实体投资产生挤出作用,但若是出于“储蓄”动机,会有助于促进未来企业TFP的提升;若是出于“投机”动机,金融资产配置引发的“挤出”效应则会对TFP呈现抑制作用。由上文理论分析可知,Fc更多反映了对未来负向冲击及投资机会的流动性“储蓄”功能,而Fh更多体现投资偏好的改变,反映了实体投资与金融投资的相互“替代”关系。由此,本文判断如下:当金融资产配置F以金融资产持有Fc来度量时,β2显著为负的同时β1显著为正,且β1大于β2,反映了金融资产配置的“储蓄”效应;当金融资产配置指标F为金融获利Fh时,β1和β2均显著为负,反映了金融资产配置的“挤出”效应;Fh占比越高,β1的值越大,因为企业利润中金融投资贡献的比例越高,诱发企业下一期越偏好于金融投资,即企业投机动机越强,从而对实体投资的“挤出”效应越显著。此外,β0反映了是否存在U型效应,如果系数显著为负,说明存在U型效应且为倒U型关系;如果显著为正,说明存在U型效應且为正U型关系;如果不显著则证明U型效应可能不存在。另外,我们还关注股利支付率(Div)敏感系数β3和其与金融配置交乘系数β4;股利支付率(Div)是融资约束的替代变量,可用以支付股利的比例越低说明企业面临的融资约束越强;因此预期反映融资约束β3系数为正。但若其与金融化交互项的系数β4也显著为正,表示融资约束程度越低的公司,其金融资产配置与企业TFP正向关系更稳健且显著,从而证实金融资产配置的储备动机;反过来,若β4不显著,则更多地反映其获利的投机动机。

值得注意的是,可能会遗漏金融资产配置作用TFP的相关影响因素,以及金融资产配置衡量代理指标信息不够而导致的估计偏误问题,内生性是上述回归模型可能无法避免的问题。由于样本企业所处的金融环境、宏观经济政策和行为模式制度等方面趋于一致,外生工具变量较难以处理;因此,遵照Brown和Petersen(2011)[30]及刘贯春(2017)[17]等的思路,将金融变量视为内生变量,采用系统广义矩方法(System-GMM) 进行参数估计,并选取2-3期滞后项作为差分方程的工具变量。

四、企业金融资产配置对全要素生产率影响的实证结果及分析

(一)制造业企业全要素生产率(TFP)测算

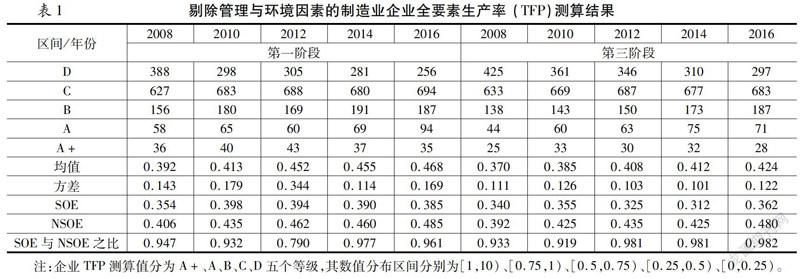

为了更准确地测度金融资产配置多大程度上影响了企业TFP,采用三阶段组合效率法对管理和环境因素加以剔除。[31]利用基于ARM-SFA-ARM三阶段组合效率模型对TFP进行测算,得到结果如表1所示。结果显示,总体上来看企业TFP增速都呈现下降趋势,D档的企业数量的下降率逐渐减少,而进入A和B档数量的增速也在下降,制造业结构升级效应越来越弱。随着经济增速放缓和去产能进程的深化,将有越来越多“僵尸企业”的逐步浮现,TFP增速下降的趋势还将进一步显现。这与杨汝岱(2015)[34]等关于2007年以来制造业TFP持续下降的结论是一致,从微观上进一步说明了我国“生产率增速下降”之谜的存在① ①信息革命还是新一轮的智能化革命都没有逆转全要素生产率下降的步伐,尤其是在2008年的国际金融危机之后,全要素生产率增长速度放缓加剧已演变成普遍现象。对此问题,受到了学术界广泛的关注,并称之为“生产率之谜”。。

对比阶段一和阶段三TFP测算结果,当环境和管理因素被剔除之后,企业间TFP的差异度明显变窄,说明环境和管理因素都会影响TFP,是导致其差异性的重要影响因素。从国有企业和非国有企业的比较视角来看,TFP绝对值数据显示,无论是剔除环境因素还是管理因素,非国有企业的TFP均高于国有企业,说明当前非国有企业生产效率及竞争潜力始终全面领先于国有企业;进一步地,从相对比值来看,第一阶段的国有和非国有企业平均TFP比值为0.913,低于第三阶段的比值0.959,一定程度上反映了非国有企业的金融资产配置对TFP的影响程度强于国有企业;这意味着资产配置促进了金融资源配置效率,尤其是有利于非国有企业改善金融约束。

(二)企业金融资产配置对其全要素生产率的影响

1.企业金融资产配置产生“储蓄”和“挤出”的双重效应共同影响企业TFP

表2样本估计a、c和e汇报了制造业企业金融资产持有对其TFP影响的估计结果。根据两阶段系统广义矩方法(System-GMM)的估计结果显示,金融资产持有滞后项的回归系数都显著为正,而当期波动项的回归系数估计值均显著为负。这充分说明,持有金融资产有助于促进企业TFP的提高,而当期金融资产持有价值的波动则对TFP存在一定程度的阻碍作用。换言之,当企业持有金融资产时,尽管会挤出当期有利于TFP提高的经营性活动,但通过金融资产的交易优化流动性有利于未来时期TFP的提升。进一步地,总体样本估计a和国有企业估计c和非国有企业估计e方程中,β1的估计值分别为0.0059、0.0053和0.0093,而β2的估计值分别为-0.0032、-0.0039和-0.0031,说明当期波动带来的抑制作用要弱于未来企业TFP的促进作用,即持有金融资产更多反映了企业为提升TFP来构建长期竞争优势而进行的流动性储蓄行为,金融资产配置的“储蓄”效用得到验证。

表2样本估计方程b、d和f显示了金融投资获利对企业TFP的影响。估计结果显示,方程中β1的估计值分别为-0.0077、-0.0085和-0.0040,而β2的估计值分别为-0.0058、-0.008和-0.006,即金融獲利滞后项的回归系数均显著为负,且当期波动项的回归系数也均显著为负。说明,不同于持有金融资产层面的金融配置行为,金融投资获利的当期波动和滞后项系数与TFP均是负相关关系。因此,充分表明金融收益率越高,企业总利润中金融投资利润占比越高,对企业的TFP的阻碍作用越大。换言之,当企业金融化过程中,金融投资也逐步演变成其主要利润来源,金融资产配置不但会显著挤出当期实际性生产投资,甚至抑制未来生产经营活动。由此可知,进行实体和金融投资组合的最优化而实现利润最大化过程中,金融资产配置对TFP的“挤出”效应得到验证。

综上,无论是资产配置存量还是流量层面,β1的系数均为负数,β2在存量层面为正而流量层面为负,说明制造业企业金融资产配置具有“缓解融资约束”和“投机性获利”的双重作用,既会产生“储蓄”效应又引发“挤出”效应,即Ha假设得到证明。

2.制造业企业金融资产配置的动机判断:储蓄VS投机

金融资产配置即有储蓄效应又能产生挤出效应,企业到底是出于未来中长期增长的考虑还是当前利润改善的短期目的,即储蓄动机还是投机动机?根据Hb的推论,如果是前者,则企业资产配置与企业TFP呈现正向关系,那么企业资产配置更多表现为一种资金储备行为,“储蓄”效应占主导作用;如果是后者,企业资产配置与企业TFP之间为负向相关关系,那么企业资产配置更多地表现为一种短视获利行为,“挤出”效应占主导作用。从总体a和b方程估计结果显示,融资约束β2和其与金融化交互项的系数β4分别为0.0011和0.0025,但其显著性来看,前者在5%显著水平检验通过,而后期并没有得到支持,说明我国制造业企业金融资产配置确实一定程度改善了融资约束,并对TFP产生了正向的促进作用。但是,其主要目的是出于获取更多的利润,而并非缓解融资约束;也就是说他们为了获取更多的利润而进行金融资产配置,“储蓄池”仅是获利过程中的附属品而已,制造企业参与金融资产配置的动机主要出于投机动机。

从国有企业和非国有企业的对比视角来看,储蓄效应和挤出效应存在较大的差异性。方程c、d、e和f估计结果显示,融资约束β3显著为正,而其与金融化交互项的系数β4显著为负;说明融资约束越强,二者负相关性越显著,尤其对于国有企业来说,亦是如此。这表明无论是国有还是非国有企业,金融资产配置一定程度上都改善了其融资约束。然而,对国有企业而言,金融资产配置更多体现了“替代品”的属性,其“储蓄”效应并不明显。与此相反,非国有企业的“挤出”效应较弱,而“储蓄”效应较强。说明国有企业和非国有企业的金融资产配置都出于“投机”动机,但国有企业的“投机”动机比非国有企业更强烈。究其原因,可能有如下两方面的原因。一方面,国有企业与政府联系更加密切,也更容易获得政府的资金支持以及金融机构的贷款,其面临的融资约束问题更弱;另外一方面,企业是否进入金融资产交易首要考察的重要因素即为委托和代理人利益的分配,由于国有企业存在着严重的内部人控制引发的代理冲突问题,管理者容易出于短期业绩的好处而倾向“短视”行为,放弃增加固定资产和研发创新等长期活动,而从事金融投机的套利。这可以从管理层持股(Msh)和机构投资者持股比例(Ish)系数都显著为负得到进一步支持,说明制造业企业员工持股激励计划和机构投资者的引入,并没有增加企业经营目标的长期化,反而使得企业更加关注股票价值及其短期波动,诱使企业参与或者更多地配置金融资产。该结论与文春晖等(2016)[35]的实证结果是一致的。因此,相对而言,金融资产配置的“挤出”效应在国有企业更为明显,而“储蓄”效应在非国有企业更容易发生。

综上,虽然储蓄和挤出效应在国有和非国有企业表现出较大差异,但无论是国有还是非国有企业,企业金融资产配置与其TFP均呈现负相关关系,其“挤出”效应大于“储蓄”效应,说明制造业企业资产配置更多地表现为短视获利的投机动机。这意味着金融资产配置在我国制造业企业的TFP提升过程中并非是“促进因子”,相反呈现一种抑制力量,长期来看不利于制造业企业保持竞争潜力。

3.制造业企业金融资产配置的全要素生产率“U 型”特征观测

当然,金融化并非天然就是恶魔,金融如果能在一定限度之内而服务实际生产活动,那么将是TFP的“福音”。然而发达国家虚拟经济与虚拟经济发展的失衡表明,企业过度金融化将致使其可能忽视长期利益。企业金融资产配置在合理范围内有助于实体生产活动,而超越某个拐点之后将起到阻碍的作用,即金融资产配置对TFP的“U 型”效应。在拐点的左边,储蓄效应大于挤出效应,拐点右边则挤出效应大于储蓄效应。那么,对于我国制造业企业是否存在过度金融化的问题,则可以从“U”型效应是否成立得到论证。F2的系数β0反映了是否存在U型效应关系,从估计结果来看,系数均显著为负,说明金融资产配置与TFP二者之间的倒U型关系成立。结合企业金融资产配置是出于投机动机的判断,可以基本认为目前我国制造业已经出现过度金融化的状况。

4.其他因素对制造业企业TFP的影响

首先,企业规模(Size)、成长性(托宾Q)、经济增长率(g)和货币增长率(m)均与企业TFP呈现显著正相关关系。说明企业规模越大,越容易获取市场势力,获得垄断优势从而增加利润;另外,在金融化背景下,大规模企业更容易通过投资多元化提高其获取利润的能力。企业表现出越好的成长性,说明越具有竞争性而面临提升增长潜能的友好外部环境,有利于助推企业TFP提升。经济增长表现越好,表明市场总需求越强劲,从而有利于提高主营业务收入,良好预期激励企业增加实体投资而进一步扩大再生产。货币增长率越高意味着宏观资金环境越宽松,其外部融资约束条件越松弛,且可以以较低的成本进行融资,从而有助于促进企业TFP的提高。

其次,杠杆率(Lev)和市场利率(r)的回归系数均显著为负。说明,企业杠杆率和市场利率越高,对企业TFP的抑制作用越大。制造业企业的资产负债率过高被认为是诱发系统性风险的潜在因素,企业杠杆率较高反映了企业风险偏好系数处于较高区间;在严控宏观杠杆率和审慎微观监管背景下,高杠杆和较高风险以及更高利率导致融资成本快速上升,是未来我国制造业企业TFP提升面临的巨大障碍。

此外,盈利能力(Roe)对企业TFP的作用显著性不强。究其原因可能在于企业盈利能力对TFP存在两层含义,利润越多意味着内部融资约束越低,而另外也可能存在更多利润本身是由于参与金融资产配置的结果。因此,第一层含义会使得具有更强盈利能力的企业实施實体投资而促进TFP提升的可能性更大;第二层含义则促使在高资本收益率的激励下进一步降低企业提高TFP的意愿。

5.稳健性分析:企业金融资产配置对其TFP作用异质性的进一步考察

上述分析分别从整体、国有企业和非国有企业的子样本考察了金融资产配置对企业TFP的影响。实证数据显示,企业性质类型(国有和非国有)对企业的投资性具有较大的差异性影响。相关文献把这种差异称为“异质性”问题[36],异质性意味着不同企业金融资产配置所导致的促进和抑制效应可能存在显著差异。因此,对主要控制变量,包括企业规模(Size)、股利支付率(Div)、托宾(Q)等方面进一步观察其对TFP的影响。如表3所示,方程A-M分别给控制变量之后的计量估计结果。这种异质性主要体现于企业对风险偏好、融资约束、金融资产类型、获利水平和投资动机等方面。首先,企业间风险态度存在差异,所配置的金融资产组合不同;第二,不同企业具有内部融资约束差异较大,为了保证总体流动性平滑,对持有的金融资产流动性特性要求不同;第三,即使对于相同类别金融投资,由于资金流和融资约束在企业间的差异,其配置及获利水平也将不一样;第四,假如企业面临融资约束和风险偏好一致,企业“储蓄”和“投机”动机可能由于所处行业不同而表现出较大差异。

表3估计结果显示,金融资产配置滞后项的回归系数在控制企业规模、股利支付率和托宾Q变量后,均仍然显著为正,而△Fit的回归系数均为正且显著,估计结果与前文相一致。这表明,在不同子样本中,金融资产配置的“储蓄”和“挤出”效应依然可以被观察到,说明金融资产配置对企业TFP作用在计量上具有稳健性。然而,不同控制变量的组别估计结果存在一定的差异,配置金融资产对企业的长期增长潜力具有促进作用,并且在高成长性、低股利支付率和中小规模企业中这种促进效应更加明显。当然,对于当前波动项所代表的挤出效应,大规模企业、高股利支付和低成长性企业则更为明显。并且对于融资约束(以股利支付变量替代)较紧的企业而言,金融资产配置“储蓄”效应大于“挤出”效应;实证结果支持了上述推断,回归系数显示金融资产持有的“储蓄”效应在小规模企业和高成长性企业中更为明显。同样,金融获利的滞后项和当期波动项的回归系数在控制企业规模、股利支付率和托宾Q变量前后均仍然为负值。说明金融获利体现了金融资产配置的“替代品”属性,其“替代”功能不仅会挤出当期实体经营投资活动,同时会抑制未来时期的增长潜力,引发显著的挤出效应。并且随着规模扩大、成长性增加和股利支付降低,“挤出”效应呈现增加的趋势。

五、结论与启示

伴随着我国经济金融化的持续深化,制造业企业参与金融资产配置活动愈演愈烈,从而改变了企业投资及盈利模式,对能反映长期增长潜力的全要素生产率带来深刻的影响。金融资产配置对企业TFP的作用存在“储蓄”和“挤出”的双重效应。2008—2016年间A股制造业上市公司的财务数据显示,金融资产持有和获利两个层面衡量的金融资产配置状况存在较大差异,它们分别刻画了两种不同的金融资产配置行为,前者更多形成“储蓄池”功能而后者更多体现“替代品”属性,分别对制造企业TFP起到促进和抑制作用。在2008—2016的样本观测期间,虚拟经济趋“热”,金融资产收益率走高;而实体经济偏“冷”,实体生产利润率偏低。在此经济背景下,股东价值最大化使得制造业企业更多关注短期利润增长,投资决策中偏好金融资产投资,从而使得企业利润构成中金融成分不断上升,反过来又进一步刺激了金融投资。这种短期的繁荣诱使更多企业参与金融资产配置,并且减少实际主营业务投资活动,阻碍了企业TFP的提升。总体上,虽然制造业企业TFP在剔除管理和环境因素前后都呈现不断提升的趋势,然而金融资产配置在此过程中并非是“促进因子”,相反呈现一种抑制力量。在经济金融化的背景下,制造业企业已过度参与金融资产交易活动,金融资产配置的“挤出”效应大于“储蓄”效应,“储蓄”的正向促进作用被其“挤出”的负向抑制作用所抵消,不利于企业TFP的长期持续提升。并且这种效应的大小在企业之间表现出较强的异质性,尤其是在国有企业和非国有企业之间呈现较大差异。就其金融资产配置来说,非国有制造业企业的“储蓄”效应更加显著,而国有制造业企业则更多表现出“挤出”效应。此外,融资约束越小、杠杆率越高、机构投资者越集中、企业规模越大和托宾Q值越低的企业更加偏好金融资产配置,其“挤出”效应也越大。就其金融资产配置动机来看,我国制造业企业通过金融资产配置确实一定程度改善了融资约束,并对TFP具有正向的影响;但其主要目的是为了获取更多的利润,说明制造企业参与金融资产配置的动机主要出于投机动机。

鉴于此,警惕企业金融活动的过度化,结合供给侧结构性改革,并采用差别化的“疏”“堵”的经济政策让才能让制造企业“安心做好自己的主业”。首先,制造企业进行金融资产配置引发的“挤出”效应主要来自金融高收益率的“吸引力”和实体报酬率下降“推力”两方面的共同作用,如何防止企业“脱实向虚”,鼓励发展实体经济并提供更加优越的营商环境至关重要。因此,实施税制改革降税、完善资本市场扩融资渠道、鼓励创新和引导新兴高科技产业等为代表的“梳”导政策,避免制造业企业“被迫”参与金融资产配置。同时稳定金融投资收益率以降低“吸引力”,需要加强和完善资本市场监管制度,堵住股票市场的“圈钱”行为,保障证券市场健康稳定发展。第二,完善和提高资产市场融资效率,努力提升“储蓄”效应。治理国有企业的预算软约束问题,进一步推动国有企业深化改革,以缓解国有企业融资优势;改善目前对国有企业和其他类型企业之间的不平等地位,鼓励企业以构建自我长期优势的核心竞争力。第三,对不同企业采取差别化监管政策,如杠杆率最高限制、持股期限限制和“门口野蛮人”兼并的惩罚等以“堵”為思想的监管政策。第四,公司治理方面,鼓励股权结构机构化的同时,引导市场主体由“投机者”向“投资者”的转变,从而促进企业价值目标的长期化。这对于防止中国制造业过度金融化,促进制造业升级和结构转型,最终实现高质量经济增长十分关键。

参考文献:

[1]刘骏民,刘晓欣.经济增长理论创新及其对中国经济的实践意义——兼论如何重开中国经济高增长之门[J].政治经济学评论,2016,7(06):74-112.

[2]刘晓欣,贾庆,程英远.虚拟经济的良性循环:第八届全国虚拟经济研讨会观点综述[J].经济学动态,2015(01):156-157.

[3]李扬.“金融服务实体经济”辨[J].经济研究,2017,52(06):4-16.

[4]张成思,张步昙.中国实业投资率下降之谜:经济金融化视角[J].经济研究,2016,51(12):32-46.

[5]张文魁. 高质量发展与生产率重振[R]. 国务院发展研究中心调查研究报告,2018(93).

[6]帕伦特,普雷斯科特.“通向富有的屏障”[M].北京:中国人民大学出版社,2010:102.

[7]Assa,J.,“Financialization and Its Consequences:The OECD Experience”,Fiviance,2012(1):35-39.

[8]Brett Christophers. Seeing Financialization? Stylized Facts and The Economy Multiple[J]. Geoforum, 2017(85):65-98.

[9]Giannetti,M.,Liao,G.,Yu,X..The Brain Gain of Corporate Boards;Evidence from China.Journal of Finance,2015, 70(4):1629-1682.

[10]江春,李巍.中国非金融企业持有金融资产的决定因素和含义:一个实证调查[J].经济管理,2013(7):13-23.

[11]余琰,李怡宗.高息委托贷款与企业创新[J].金融研究,2016(04):99-114.

[12]张成思,张步昙.再论金融与实体经济:经济金融化视角[J].经济学动态,2015(6):56-66.

[13]鞠晓生,卢荻,虞义华.融资约束、营运资本管理与企业创新可持续性[J].经济研究,2013( 1):4-16.

[14]谢家智,王文涛,江源.制造业金融化、政府控制与技术创新[J].经济学动态,2014(11):78-88.

[15]Luca Riccetti , Alberto Russo , Mauro Gallegati .Financialisation and crisis in an agent based macroeconomic model.Economic Modelling,Volume 52, Part A,2016:162-172.

[16]王红建,曹瑜强,杨庆,杨筝.实体企业金融化促进还是抑制了企业创新——基于中国制造业上市公司的经验研究[J].南开管理评论,2017(1):155-166.

[17]刘贯春,金融资产配置与企业研发创新:“挤出”还是“挤入”[J].统计研究,2017,34(07):49-61.

[18]张军,陈诗一,Gary H.Jefferson.结构改革与中国工业增长[J].经济研究,2009,44(07):4-20.

[19]张慕濒,孙亚琼. 金融资源配置效率与经济金融化的成因——基于中国上市公司的经验分析[J].经济学家,2014(04):81-90.

[20]宋军,陆旸.非货币金融资产和经营收益率的U形关系——来自我国上市非金融企业的金融化证据[J].金融研究,2015(6):111-127.

[21]Smita Roy Trivedi,Financialisation and Accumulation: A Firm-Level Study in the Indian Context,Procedia Economics and Finance.2014(11), 348-359.

[22]Gonzaalez,I.,Sala,H..Investment Crowding-out and Labor Market Effects of Financialization in the US.IZA DP 2013(7272):121-156.

[23]刘小玄,周晓艳.金融资源与实体经济之间配置关系的检验——兼论经济结构失衡的原因[J].金融研究, 2011, (2): 57-70.

[24]张庆君,李雨霏,毛雪.所有制结构、金融错配与全要素生产率[J].财贸研究,2016,27(4):9-15.

[25]李健,卫平.金融发展与全要素生产率增长——基于中国省际面板数据的实证分析[J].经济理论与经济管理,2015(8):47-64.

[26]葛鹏飞,黄秀路,徐璋勇.金融发展、创新异质性与绿色全要素生产率提升——来自“一带一路”的经验证据[J].财经科学,2018(1):1-14.

[27]马勇,张航.金融因素如何影响全要素生产率?[J].金融评论,2017,9(05):1-17.

[28]鲁晓东,连玉君.中国工业企业全要素生产率估计: 1999-2007[J],经济学季刊, 2012, 11(2):541-559.

[29]Davis, Leila E. Financialization and the Nonfinancial Corporation: An Investigation of Firm Level Investment Behavior in the U.S., 1971-2011, Working Paper, University of Massachusetts, Department of Economics, 2013(8).

[30]Brown J R , Petersen B C . Cash holdings and R&D smoothing[J]. Journal of Corporate Finance, 2011, 17(3):0-709.

[31]陳凯华,汪寿阳,寇明婷.三阶段组合效率测度模型与技术研发效率[J].管理科学学报,2015(3):31-44

[32]刘笃池,贺玉平,王曦.企业金融化对实体企业生产效率的影响研究[J].上海经济研究,2016(8):74-83.

[33]彭俞超,韩珣,李建军.经济政策不确定性与企业金融化[J].中国工业经济,2018(1).

[34]杨汝岱.中国制造业企业全要素生产率研究[J].经济研究,2015,50(2):61-74.

[35]文春晖,任国良.虚拟经济与实体经济分离发展研究——来自中国上市公司2006—2013年的证据[J].中国工业经济,2015(12):115-129.

[36]杜勇,张欢,陈建英.金融化对实体企业未来主业发展的影响:促进还是抑制[J].中国工业经济,2017(12):113-131.