不同董事会类型下内控缺陷认定标准的治理效应检验

李庆玲 沈烈

【摘要】以2014~2016年上市公司所披露内控缺陷定量认定标准为样本,实证考察董事会制定内控缺陷认定标准方向(严格或宽松)对内控缺陷治理作用的影响,并进一步研究不同董事会类型下治理作用的差异性。研究发现:内控缺陷认定标准宽严程度与内控缺陷披露与否以及缺陷披露数量显著负相关,表明在其他条件不变的情况下,公司董事会制定标准越严格,内控缺陷披露概率越小,对外披露的缺陷数量越少,内控质量明显改善。进一步研究董事会类型的调节作用发现,当董事会类型为外部董事主导型时,公司董事会制定的内控缺陷认定标准越严格,内控缺陷披露概率越小,对外披露的缺陷数量越少,且相比非国有企业,这种治理作用在国有企业中效果更显著一些。

【关键词】董事会类型;内控缺陷;内控缺陷认定标准;产权性质

【中图分类号】F275 【文献标识码】A 【文章编号】1004-0994(2019)06-0017-10

一、引言

由于制度设计者的有限理性和企业经济环境的不确定性,内部控制(以下简称“内控”)制度只能最大限度地为内控目标的实现提供合理保证。完美运行的内控几乎是不存在的,实务中内控目标的实现受到众多不可控因素的影响,从而表现为一种“契约不完备性”[1]。内控缺陷认定是判定企业内控有效与否的重要依据,是董事会开展内控评价的核心环节[2],而内控缺陷认定标准是董事会进行内控缺陷认定的准绳。内控评价是指董事会对照业已制定的内控缺陷认定标准,查找和分析企业内控系统中存在的妨碍内控目标实现的各种控制漏洞、目标偏离等,并有针对性地督促落实整改,全方位优化管控制度,完善内控体系。内控缺陷认定标准,即董事会认为一项缺陷在何种重要性水平下构成内控重大、重要或一般缺陷。董事会对公司整体运营负有最终责任,当仁不让地处在内控运行是否有效的第一责任人位置上,相关内控规范性文件明确指出董事会应对内控的建立健全以及有效实施负责。当董事会制定严格的内控缺陷认定标准并依据其开展内控评价时,可以及时发现内控体系中存在的薄弱环节与关键风险点,从而监督管理层加强内控建设,最终实现内控质量提升;当董事会制定宽松的内控缺陷认定标准并据此开展内控评价时,隐藏在企业经营活动中的风险可能不能及时得到預警,企业偏离目标的可能性加大[3],最终导致内控缺陷数量攀升、缺陷认定等级上调。

董事会类型在相关法规中并没有明确的界定。董事会属于集体决策机构,凡是拥有董事会控制权的一方,不论是内部董事还是外部董事均可以控制董事会[4]。当董事会构成中外部董事居多、董事会控制权由外部董事主导时,其治理作用主要体现为监督效应,董事会类型可归属于“外部董事主导型”;当董事会构成中内部董事居多、董事会控制权由内部董事主导时,其治理作用主要体现为咨询决策效应,董事会类型可归属于“内部董事主导型”[5]。不同类型的董事会,其发挥的监督职能与咨询决策职能不同,呈现出不同的董事会治理效应,从而对内控缺陷认定标准制定的影响机理也不同。那么,内控缺陷认定标准的制定方向(严格或宽松)究竟如何影响企业的内控缺陷信息披露情况呢?不同类型董事会下内控缺陷认定标准的治理效果又有何不同呢?这有待本文进行实证检验。

本文通过对2014~2016年主板上市公司内控评价报告所披露的财报与非财报、重大与重要缺陷定量认定标准进行实证研究,考察董事会制定内控缺陷认定标准方向(严格或宽松)对内控缺陷治理作用的影响,并进一步研究不同类型董事会下内控缺陷认定标准制定方向对内控缺陷的治理作用差异。本文可能的贡献为:从董事会制定内控缺陷认定标准方向(严格或宽松)角度,探究了董事会治理内控缺陷的深层机理,拓展了验证董事会治理效率问题的研究视角,丰富了公司治理与内控的相关文献。

二、理论分析和假设提出

(一)内控缺陷认定标准的治理效用

我国企业内控规范体系旨在规范和加强企业内控建设,提高企业经营管理水平,增强企业风险防范能力,最终促进企业实现发展战略。内控缺陷的存在可能会导致企业无法实现内控目标,进而无法合理保证其所依附的组织或单位目标的实现[6]。财务报告的可靠性、运营的效率和效果及法律法规的遵从性既是COSO内控整合框架的三大目标要求,也是我国企业内控规范旨在实现的内控基本目标。内控缺陷信息作为资本市场上的一种消极因素,势必为使用内控信息的各方利益相关者带来一定的经济后果。因而,相比那些未披露内控缺陷的公司,披露内控缺陷的公司通常会面临较高的资本成本,比如贷款利率上升、更严格的非价格条款以及更差的信用评级等[7-10]。若公司未能改进以前年度披露的内控重大缺陷,尤其是公司整体层面重大缺陷,那么资本市场对内控缺陷和重大缺陷披露是负的价格反应[11],投资者的反应是调整风险评估水平[12]。那些未改进重大缺陷的公司更容易收到修改的审计意见和持续经营意见[10]。从而,那些披露内控重大缺陷的公司表现出较低的盈余稳健性,面临财务报告的可靠性降低、企业资本成本负担加重、投资者信心受影响等一系列的经济后果。内控评价合理有效地开展,有助于识别企业内控设计与运行环节中存在的各类缺陷与不足,及早防范偏离目标的各种风险。

内控缺陷认定标准是公司开展内控评价的依据,内生于企业内控长远发展需要,内控缺陷认定标准制定方向(严格或宽松)必然会影响企业内控缺陷等级的认定。给定的其他条件相同时,内控缺陷认定标准临界值设置得越高(即标准越宽松),一项业已存在的缺陷就越不容易达到该标准,董事会当下自查的缺陷数量虽然降低,然而隐藏在内控环节中的各种风险和漏洞便不能及时得到预警和控制,企业偏离目标的可能性加大;相反,内控缺陷认定标准临界值设置得越低(即标准越严格),一项业已存在的缺陷就越容易达到该标准,董事会当下自查的缺陷数量虽然增加,但隐藏在内控环节中的各种风险和漏洞便可能得到及时预警和控制,从而极大地降低企业偏离目标的可能性[5]。内控缺陷认定标准设定高低将直接影响内控缺陷的存续,而内控缺陷信息的披露向资本市场传递了企业内控设计与运行无效的“负面信号”,董事会对于内控设计与运行的无效承担首要责任。

当董事会制定严格的内控缺陷认定标准并依据该严格標准开展内控评价自查时,可以及时发现内控体系中存在的薄弱环节与关键风险点,监督管理层加强内控建设,最终实现内控质量的提升;当董事会制定宽松的内控缺陷认定标准并依据该宽松标准开展内控评价自查时,隐藏在企业经营活动中的各种风险和漏洞可能不能及时得到预警,企业偏离目标的可能性加大,最终导致内控缺陷数量攀升、缺陷认定等级上调。基于以上分析,提出如下假设:

H1:在其他条件不变的情况下,公司董事会制定的内控缺陷认定标准越严格,内控缺陷披露概率越小,对外披露的缺陷数量越少。

(二)不同董事会类型下内控缺陷认定标准的治理效应差异

代理理论认为,当管理层的私人目标函数有悖于股东的目标函数,且管理层存在最大化其私人控制权收益的动机时,内部董事过于依附于CEO导致其监督职能弱化,容易偏离股东目标函数。相反,如果外部董事在董事会中占据多数席位,可避免董事会的尴尬地位,因而由外部董事占优型的董事会被认为是更好的监督者[13,14],Johnson等[15]研究董事会参与公司重组的情况发现,外部董事主导型董事会将在其他公司治理机制失效的情况下发起公司重组。Faleye等[16]认为监督强化型董事会里,独立董事将大量时间用于履行监督职责,董事会监督质量会提高,然而,过分强调监督职责会弱化董事会的咨询职责。万伟、曾勇[17]发现在董事会投资决策过程中,外部董事占优型董事会可以有效监督制衡内部董事,通过确保内部董事信息传递渠道的收益性,较好地发挥外部董事的监督职能,提高企业投资绩效。不同类型的董事会所发挥的监督职能与咨询决策职能不同,从而对内控缺陷认定标准制定的影响机理也不同。

当董事会类型为内部董事主导型时,整体上被视为“友好型董事会”,董事会咨询决策职能突显,监督职能弱化,董事会成员整体上与股东利益可能不一致,是接受董事会监督的一方,制定更为宽松的内控缺陷认定标准较符合管理层降低自身约束的预期[5]。内部董事任职于公司内部,且处于职位低于CEO这样尴尬的处境,当管理层的谈判能力过强时,内部董事很容易被管理层俘获,使董事会的监督效力大打折扣,变成“管理层的董事会”,倾向于制定更为宽松的内控缺陷认定标准,降低对自身的约束。外部董事来源于企业外部,需要借助内部董事和管理层分享的内部信息发挥咨询与决策职能,内部董事主导型董事会作为“友好型董事会”往往可以激发管理层主动与其分享内部信息的意愿,有利于降低外部董事与管理层之间的信息不对称。若外部董事与内部董事和管理层能够进行充分的信息沟通、真正了解企业经营过程中的薄弱环节和风险点所在,则倾向于制定合理的内控缺陷认定标准。然而,内部董事主导型董事会不会轻易把控制权委托给外部董事,最后,必然倾向于制定更为宽松的内控缺陷认定标准。

当董事会类型为外部董事主导型时,董事会监督职能突显,董事会成员整体上与股东利益函数一致,追求企业价值最大化,具有提升企业内控质量的意愿,倾向于制定更为严格的内控缺陷认定标准,及早警示企业生产经营过程中存在的风险点,及时将风险控制在可控范围之内[5]。然而,内部董事任职于公司内部,相较于外部董事而言具有天然的信息优势,可以更好地发挥咨询与决策职能,若外部董事与内部董事及管理层能够进行充分的信息沟通、真正了解企业经营过程的薄弱环节和风险点所在,倾向于制定合理的内控缺陷认定标准,否则倾向于制定更为严格的内控缺陷认定标准。事实上,更多的时候外部董事主导型董事会的监督职能突显,不利于激发管理层主动与其分享内部信息的意愿,往往面临着更为严重的信息不对称,最后,必然倾向于制定更为严格的内控缺陷认定标准。当其制定严格的内控缺陷认定标准并依据该标准开展内控评价时,可以及时发现内控体系中存在的薄弱环节与关键风险点,监督管理层加强内控建设,最终实现内控质量的提升。基于上述分析,提出如下假设:

H2:在其他条件不变的情况下,当董事会类型为外部董事主导型时,董事会制定内控缺陷认定标准越严格,内控缺陷披露概率越小,对外披露的缺陷数量越少。

三、研究设计

(一)样本选择与数据来源

1.样本选择。本文选取2014~2016年主板上市公司内控评价报告所披露的财报与非财报、重大与重要缺陷定量认定标准作为研究样本。内控缺陷具体认定标准通常采用多个评价指标、多重标准临界值予以多维度衡量[18],为更好地考量与比较内控缺陷认定标准的缺陷治理作用,本文将样本细化至上市公司分类、年度、财报与非财报、内控缺陷认定标准评价指标以及重大与重要缺陷认定标准进行研究,构建出“公司一年度一财报与非财报一标准评价指标一缺陷级别”等多重维度的研究数据。

为增强研究的可靠性与可比性,对样本做如下处理:首先,剔除样本数据存在明显错误与缺失的公司;然后,剔除金融保险行业与ST、*ST公司;最后,剔除行业样本量过少、不足以形成有效检验结论的公司。2014~2016年共计获取有效观测值16222个,其中2014年5388个、2015年5408个、2016年5426个。

2.数据来源。内控缺陷具体认定标准数据来源于巨潮资讯网,对内控评价报告进行手工整理与统计而得。上市公司内控缺陷性质及缺陷数量数据来源于迪博内部控制与风险管理数据库的“内部控制评价缺陷数量库”。董事数据来源于CSMAR数据库,结合公司年度报告与董事会公告,进行手工整理与统计以确定董事会类型数据。其他公司治理数据、财务数据均来源于CSMAR数据库。另外,为消除极端值的影响,本文对所有使用到的连续变量按上下1%分位数进行了Winsorize处理。

(二)变量定义与说明

1.内控缺陷。内控缺陷变量将从缺陷披露与否和披露数量两个维度加以衡量。具体定义如下:

(1)内控缺陷披露与否,为虚拟变量。分别以公司内控评价报告中重大或重要缺陷披露与否(Mdecy)和所有等级缺陷(含重大、重要和一般缺陷)披露与否(Dasdecy)来衡量。其中,若公司当期披露重大或重要缺陷,则Mdecy取值为1,否则为0;若公司当期披露重大、重要或一般缺陷,则Dasdecy取值为1,否则为0。

(2)内控缺陷披露数量,分别以公司内控评价报告披露的重大或重要缺陷數量(Smdecy)和所有等级缺陷(含重大、重要和一般缺陷)数量(Asdecy)来衡量。

2.内控缺陷认定标准宽严程度(Mrstd),为虚拟变量。若上市公司内控缺陷认定标准小于同行业均值,表明其标准相对严格,定义Mrstd=1,否则为0。

3.董事会类型(Out),为虚拟变量。当董事会中外部董事占比超过一半、不存在两职合一、不属于家族企业时,董事会类型属于外部董事主导型,取值为1,否则为0,即属于内部董事主导型。其中,外部董事包括非控股股东董事和独立董事[5]。

4.内控缺陷财报认定标准(Financals),为虚拟变量。若属于财报标准,取值为1,否则为0,即属于非财报标准。

5.内控重大缺陷认定标准(Material),为虚拟变量。若为重大缺陷认定标准,取值为1,否则为0,即为重要缺陷认定标准。

6.内控缺陷认定标准评价指标(Typeasse),为虚拟变量。常用的内控缺陷认定标准具体评价指标包括资产总额、所有者权益总额、营业收入、利润总额、净利润等[18]。若观测值属于该类评价指标,取值为1,否则为0。

具体变量定义如表1所示。

(三)模型设计

为检验内控缺陷认定标准宽严程度对内控缺陷披露与否以及披露数量多寡的影响,本文分别构建如下OLS模型和Logit模型:

Smdecy=α+αMrstd+ΣControls+ε(1)

Logit(Mdecy)=β+βMrstd+ΣControls+μ

(2)

当检验H1时,分别采用模型(1)和模型(2)回归检验内控缺陷认定标准制定方向对内控缺陷披露与否以及披露数量多寡的影响;当检验H2时,分别采用模型(1)和模型(2)基于董事会类型变量Out,分组回归检验不同董事会类型下内控缺陷认定标准制定方向对内控缺陷披露与否以及披露数量多寡的影响。

四、实证结果与分析

(一)描述性统计

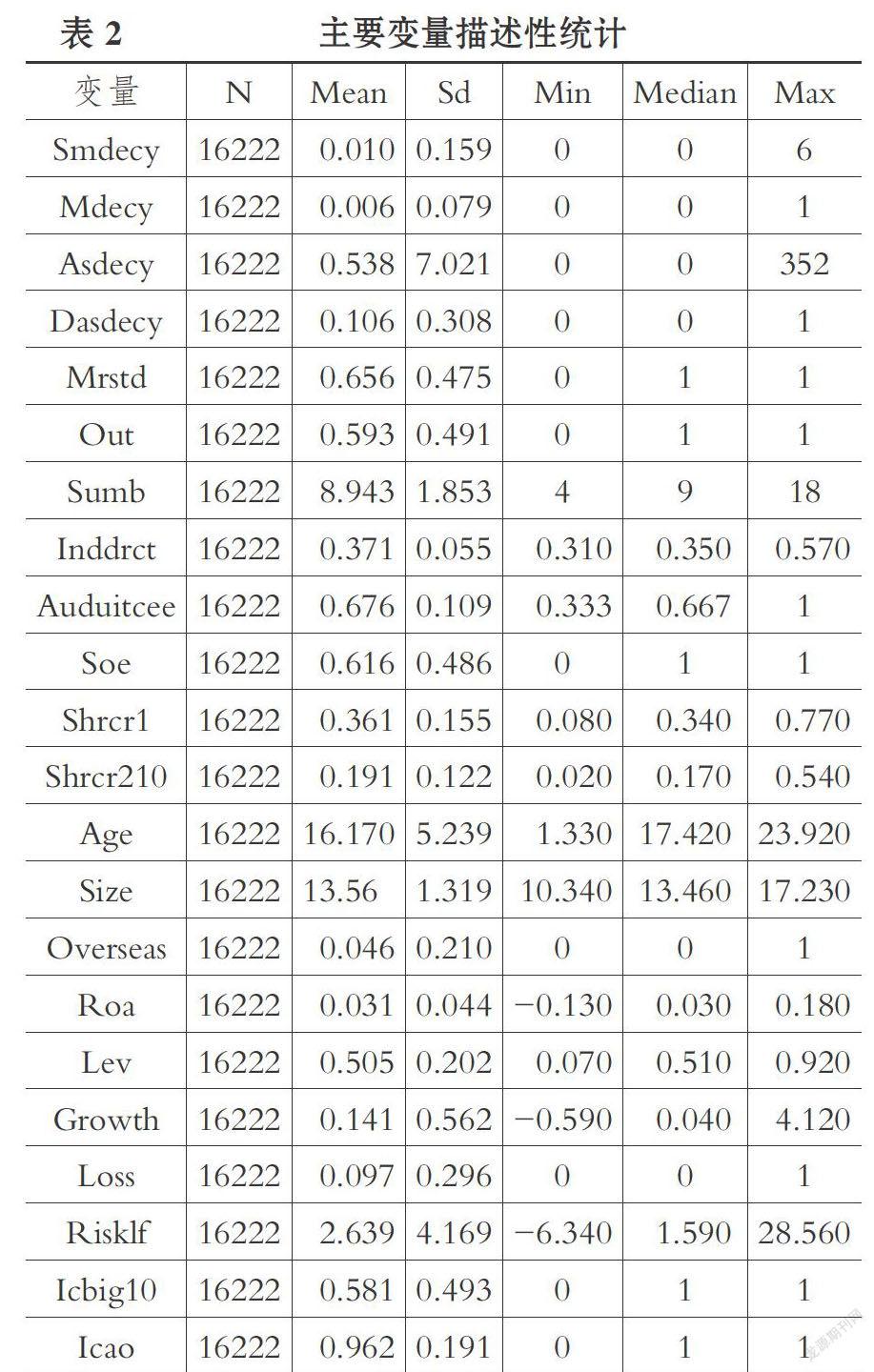

1.主要变量描述性统计。本文所涉及主要变量的描述性统计情况如表2所示。

表2显示:①内控重大或重要缺陷披露数量与所有等级缺陷披露数量变量的均值分别为0.010和0.538,平均来看公司披露内控缺陷的数量较少,且披露的缺陷较多表现为一般缺陷;内控重大或重要缺陷披露与否与所有等级缺陷披露与否变量的均值分别为0.006和0.106,表明公司发生内控缺陷的概率较小,即使发生缺陷,也较多表现为一般缺陷。②内控缺陷认定标准宽严程度变量的均值为0.656,说明近66%的公司倾向于制定严格的内控缺陷认定标准。③董事会类型变量的均值为0.593,即近60%的上市公司董事会属于外部董事主导型董事会。④董事会规模与独立董事占比变量的均值分别为8.943与0.371,表明大多数公司董事会规模与独立董事占比满足监管规定,尤其是独立董事占比,各公司之间差异性不明显。⑤审计委员会独立性变量均值为0.676,表明审计委员会独立性尚可。⑥股权集中度与股权制衡变量,其均值分别为0.361和0.191,表明上市公司股权集中度相对较高,足以对董事会成员的选任形成重大影响,且非控股股东在公司董事会中话语权不低,在一定程度上可以和控股股东与内部董事抗衡。⑦公司之间资产规模差异明显,近60%的公司选择十大会计师事务所执行内控审计。

2.单变量差异性检验。内控缺陷变量按内控缺陷认定标准宽严程度分组后的描述性统计结果如表3所示。

由表3可知,对于内控缺陷披露与否变量Asdecy和Dasdecy,不论是均值T检验还是中位数Z检验,其差异性检验均达到1%的显著性水平,初步表明相对于制定宽松内控缺陷认定标准的公司,制定严格内控缺陷认定标准的公司发生内控缺陷的概率较小;内控重大或重要缺陷披露数量变量Smdecy,其均值差异性检验在5%的水平上显著,表明相对于制定宽松内控缺陷认定标准的公司,制定严格内控缺陷认定标准的公司对外披露内控缺陷的数量更少。

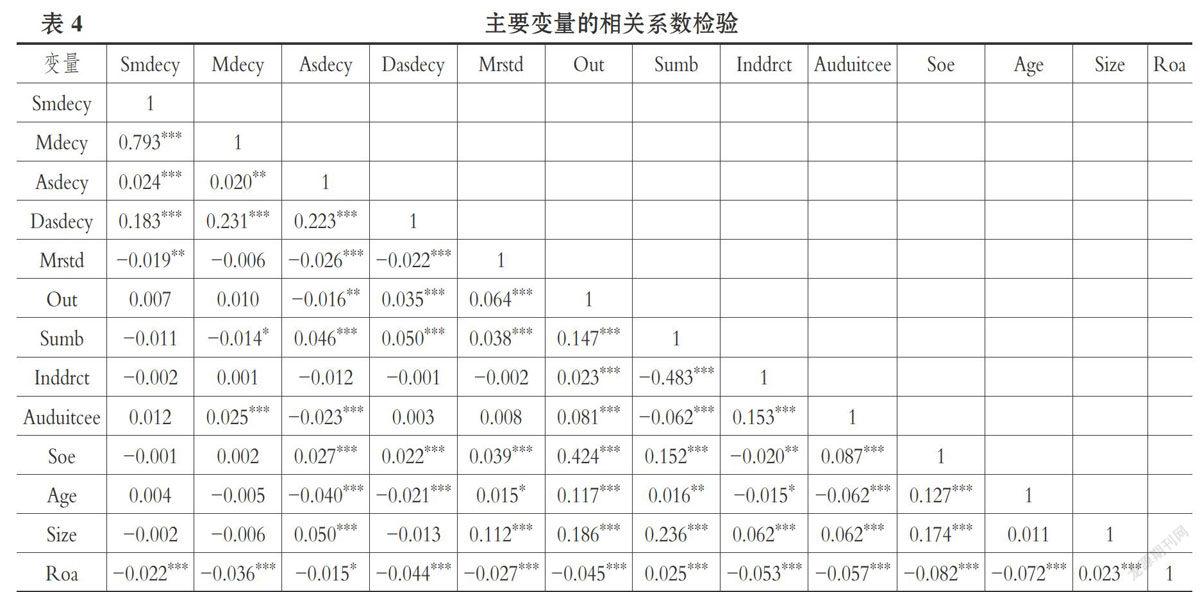

(二)相关性分析

表4报告了主要变量的相关系数。由表4可见,内控缺陷披露数量变量Smdecy和Asdecy与内控缺陷认定标准宽严程度变量Mrstd之间呈显著负相关关系,初步表明董事会制定的内控缺陷认定标准越严格,内控缺陷披露数量越少;内控缺陷披露与否变量Dasdecy与内控缺陷认定标准宽严程度变量Mrstd之间呈显著负相关关系,初步说明公司董事会制定的内控缺陷认定标准越严格,内控缺陷发生概率越小。总体而言各变量之间相关系数不大,模型不存在严重的多重共线性问题。

(三)回归结果分析

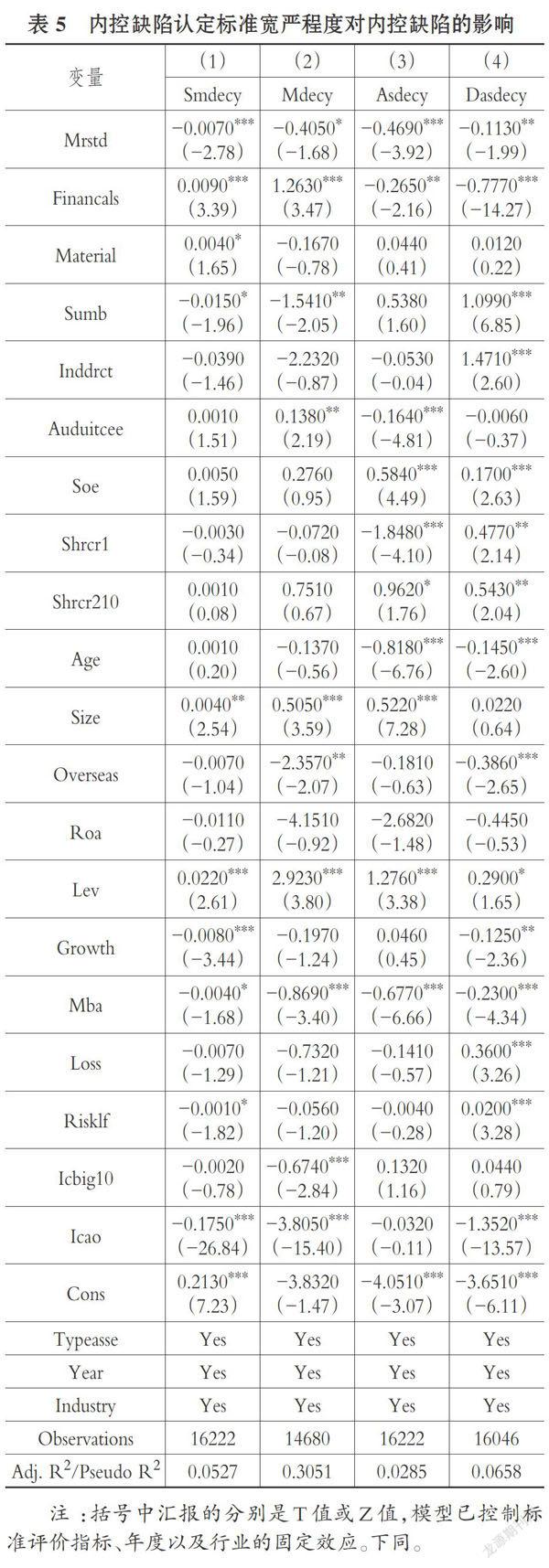

1.内控缺陷认定标准宽严程度对内控缺陷的影响。内控缺陷认定标准宽严程度对内控缺陷披露与否以及缺陷披露数量的影响回归结果如表5所示。

由表5可见,第(1)、(3)列内控缺陷认定标准宽严程度Mrstd分别与内控重大或重要缺陷披露数量Smdecy、内控所有等级缺陷披露数量Asdecy显著负相关,显著性水平均为1%,表明公司董事会制定的内控缺陷认定标准越严格,内控缺陷数量越少,H1部分得到证实;第(2)、(4)列内控缺陷认定标准宽严程度Mrstd分别与内控重大或重要缺陷披露与否Mdecy、内控所有等级缺陷披露与否Dasdecy显著负相关,显著性水平分别为10%和5%,表明董事会制定的内控缺陷认定标准越严格,内控缺陷披露概率越小,H1部分得到证实。从整体上来说,在其他条件不变的情况下,公司董事会制定的内控缺陷认定标准越严格,内控缺陷披露概率越小,对外披露的内控缺陷数量越少,H1得到证实。

控制变量中,第(1)、(2)、(3)、(4)列中资产负债率Lev与内控缺陷变量均显著正相关,显著性水平分别为1%、1%、1%和10%,说明公司资产负债率越高,内控缺陷披露概率越大,披露的内控缺陷数量越多;第(1)、(2)、(3)、(4)列中企业价值Mba与内控缺陷变量均显著负相关,显著性水平均为1%,表明企业成长得越快,内控缺陷披露概率越大,披露的内控缺陷数量越多。

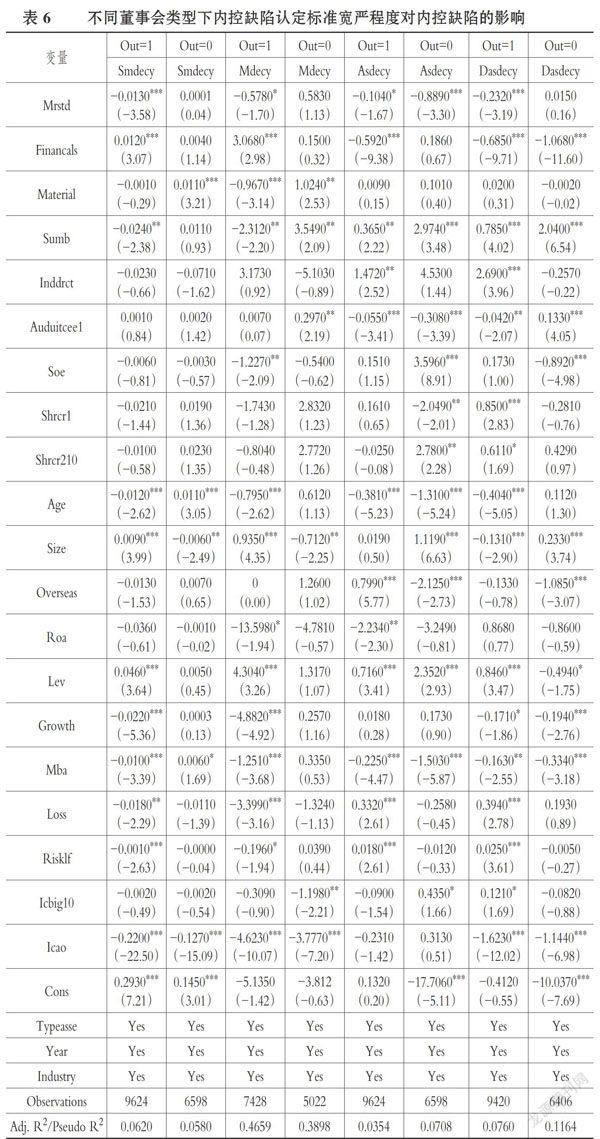

2.不同董事会类型下内控缺陷认定标准宽严程度对内控缺陷的影响。不同董事会类型下内控缺陷认定标准宽严程度对内控缺陷披露与否以及缺陷披露数量的影响回归结果如表6所示。

由表6可见,第二、六列中内控缺陷认定标准宽严程度Mrstd分别与内控重大或重要缺陷披露数量Smdecy,所有等级缺陷披露数量Asdecy显著负相关,显著性水平分别为1%和10%;第四、八列内控缺陷认定标准宽严程度Mrstd分别与内控重大或重要缺陷披露与否Mdecy、内控所有等级缺陷披露与否Dasdecy显著负相关,显著性水平分别为10%和1%,表明当董事会类型属于外部董事主导型时,内控缺陷认定标准制定得越严格,内控缺陷披露概率越小,对外披露的内控缺陷数量越少,H2得到证实。其中,第七列内控缺陷认定标准宽严程度Mrstd与所有等级缺陷披露数量Asdecy显著负相关,显著性水平为1%,表明即使是内部董事主导型董事会,其制定严格的内控缺陷认定标准也对所有等级内控缺陷具有一定的治理作用。

(四)穩健性检验

为进一步验证研究结论的可靠性,本文做了如下稳健性检验:①改变回归样本。仅利用2014~2016年上市公司内控评价报告中披露内控缺陷的1727个样本,实证检验内控缺陷认定标准宽严程度对内控缺陷的影响,实证结论基本一致。②改变内控缺陷认定标准宽严程度变量的衡量方式。不再区分行业,直接基于“公司一年度一财报与非财报一标准评价指标一缺陷级别”维度生成内控缺陷认定标准宽严程度变量,研究结论与前文一致。③采用解释变量滞后一期指标进行回归。采用解释变量滞后一期指标与内控缺陷披露与否以及缺陷披露数量变量进行回归,尽可能缓解内生性问题。在控制内生性问题后,假设得到进一步证实。

(五)进一步分析

以上回归结果表明,在其他条件不变的情况下,公司董事会制定的内控缺陷认定标准越严格,内控缺陷披露概率越小,出现的内控缺陷数量越少,这种治理作用在外部董事主导型董事会中效果更为明显。产权性质是研究公司治理问题不容回避的因素,我国企业内控建设情况在国有企业与非国有企业中表现出一定的差异性。与非国有企业相比,国有企业通常规模较大、上市时间较长,在推进内控规范建设进程中一直走在前列,相关试点工作通常从国有企业开始启动,因而,本文拟进一步考察不同产权性质下内控缺陷认定标准宽严程度对内控缺陷的治理作用。不同产权性质下内控缺陷认定标准宽严程度对内控缺陷披露与否以及缺陷披露数量的影响回归结果如表7所示。

由表7可见,第二、六列内控缺陷认定标准宽严程度Mrstd分别与内控重大或重要缺陷披露数量Smdecy、内控所有等级缺陷披露数量Asdecy显著负相关,显著性水平均为1%;第四、八列内控缺陷认定标准宽严程度Mrstd分别与内控重大或重要缺陷披露与否Mdecy、内控所有等级缺陷披露与否Dasdecy显著负相关,显著性水平分别为10%和1%,表明国有企业董事会制定的内控缺陷认定标准越严格,内控缺陷披露概率越小,披露的内控缺陷数量越少。对非国有企业来说,仅第七列内控缺陷认定标准宽严程度Mrstd与内控所有等级缺陷披露数量Asdecy显著负相关,显著性水平为5%,表明非国有企业董事会制定的内控缺陷认定标准越严格,披露的内控缺陷数量越少。整体来看,董事会制定的内控缺陷认定标准越严格,内控缺陷披露概率越小,披露的内控缺陷数量越少,内控质量明显改善,且这种治理作用在国有企业中效果更显著一些。

五、结论与展望

(一)研究结论

本文通过对2014~2016年主板上市公司内控评价报告所披露的财报与非财报、重大与重要缺陷定量认定标准进行实证研究,考察董事会制定内控缺陷认定标准方向(严格或宽松)对内控缺陷披露与否以及披露数量的影响,并进一步区分董事会类型研究不同董事会类型下内控缺陷认定标准制定方向对内控缺陷的治理作用差异。研究发现:

①内控缺陷认定标准宽严程度与内控缺陷披露与否以及缺陷披露数量显著负相关,表明在其他条件不变的情况下,公司董事会制定的内控缺陷认定标准越严格,内控缺陷披露概率越小,披露的内控缺陷数量越少,内控质量明显改善。②进一步研究董事会类型的调节作用时发现,在其他条件不变的情况下,当董事会属于外部董事主导型董事会时,内控缺陷认定标准制定得越严格,内控缺陷披露概率越小,披露的内控缺陷数量越少。③整体来看,不论是在国有企业还是非国有企业中,董事会制定的内控缺陷认定标准越严格,内控缺陷披露概率越小,披露的内控缺陷数量越少,内控质量明显改善,且这种治理作用在国有企业中效果更显著一些。

(二)研究贡献及未来展望

本文可能的贡献包括:另辟蹊径从董事会制定内控缺陷认定标准方向(严格或宽松)角度,探究了董事会治理内控缺陷的深层机理,拓展了关于验证董事会治理效率问题新的研究视角,丰富了公司治理与内控的相关文献。本文论证监管部门关于公司治理机制与内控制度权责设计有效的初衷,引导上市公司完善公司治哩机制,合理制定内控缺陷认定标准,加强内控建设。

未来可从如下几方面进行拓展研究:研究样本可以扩充至内控缺陷定性认定标准,借助于内容分析法实现对定性标准的量化统计与实证检验;还可以考察监督强化型董事会下内控缺陷认定标准宽严程度对内控缺陷的影响,可尝试采用外部董事任职董事会具有监督性质的专业委员会(审计委员会、薪酬委员会或者提名委员会等)数量来衡量该董事会类型变量;未来可进一步拓展董事会制定严格内控缺陷认定标准的其他方面的治理作用,比如提升企业价值、降低代理费用等。

主要参考文献:

[1]林钟高,曾祥飞,储妓娇.内部控制治理效率:基于成本收益视角的研究[J].审计与经济研究,2011(1):81~89.

[2]王海林.企业内部控制缺陷识别与诊断研究——基于神经网络的模型构建[J].会计研究2017(8):74~80.

[3]谭燕,施赞,吴静.董事会可以随意确定内部控制缺陷定量认定标准吗?——来自A股上市公司的经验证据[J].会计研究,2016(10):70~77.

[4]Harris M.,Raviv A..A Theo即of Board Controland Size[J].The Review of Financial Studies,2008(4):1797~1832.

[5]李庆玲,沈烈.董事会类型、财务专长与内部控制缺陷认定标准[J].财会月刊,2019(2):5062.

[6]李庆玲,沈烈.近年国际内部控制研究动态:~个文献综述[J].经济管理,2016(5):187~199.

[7]Kim J.B.,Ssng B.Y.,Zhang L.D..InternalControl Weakness and Bank Loan Contracting:Evidence from SOX Section 404 Disclosures[J].The Accounting Review,2011(4):1157~1188.

[8]Dhahwal D.,Hogan C.,Trezevant R.,et al..Internal Control Disclosures,Monitoring,and theCost of Debt[J].The Accounting Review,2011(4):1131~1156.

[9]Costello A.M.,Regina W.M..The Impact ofFinancial Reporting Quality on Debt Contracting:Evidence from Internal Control Weakness Reports[J].Journal of Accounting Research,2011(1):97~136.

[10]Hammersley J.S.,Myers L.A.,Zhou J..TheFailure to Remediate Previously Disclosed MaterialWeaknesses in Internal Controls[J].Auditing:AJournal of Practice&Theory,2012(3):73~111.

[11]Hammersley J.S.,Myers L.A.,Shakespeare C二Market Reactions to the Disclosure of InternalControl Weaknesses and to the Characteristics ofthose Weaknesses Under Section 302 of the Sar-banes Oxley Act of 2002[J].Review of Account-ing Studies,2008(13):141~165.

[12]Rose J.M.,Norman C.S.,Rose A.M..Per-ceptions of Investment Risk Associated with Mate-rial Control Weakness Pervasiveness and Disclo-sure Detail[J].The Accounting Review,2010(5):1787~1807.

[13]Hillman A.J.,Dalziel T..Boards of Directorsand Firm Performance:Integrating Agency and Re-source Dependence Perspectives[J].Academy ofManagement Review,2003(3):383~396.

[14]Bang D.N.,Nielsen K.M..The Value of Inde-pendent Directors:Evidence from Sudden Deaths[J].Journal of Financial Economics,2010(3):550~567.

[15]Johnson R.A.,Hoskisson R.E.,Hittm A..Board of Director Involvement in Restructuring:The Effects of Board versus Managerial Controlsand Characteristics[J].Strategic Management jour-nal,1993(14):33~50.

[16]Faleye O.,Hoitash R.,Hoitash U..The Costsof Intense Board Monitoring[J].Journal of Finan-cial Economics,2011(1):160~181.

[17]萬伟,曾勇.基于策略信息传递的外部董事占优型董事会投资决策机制研究lil.管理科学,2013(2):72~80.

[18]李庆玲,沈烈.上市公司内部控制缺陷认定标准:披露现状与完善对策[J].财会月刊,2018(16):45~55.