经济波动与宏观审慎:银行负债渠道的视角

姜佳祺 许志伟

摘要:随着国内信用的发展,银行等金融中介机构在宏观经济中的作用日益显现。它们的具体职能不再局限于简单地将资金从信贷供给方转移到信贷需求方手中。以往文献通过金融加速器的渠道深入研究了金融摩擦对实体经济的影响途径。本文将一个银行负债渠道的理论引入动态随机一般均衡模型中,揭示出安全资产在宏观经济运行中的重要性,以及由此产生的冲击放大效应。在此基础上,探究了技术冲击和金融摩擦冲击对宏观经济的影响,并对有关的宏观审慎策略做了相应的分析。通过将家庭的安全资产与企业资本品的供给挂钩,本文还对“贷款创造存款”作出了一个新的解释。

关键词:安全资产;金融中介;经济波动;影子银行;银行负债;宏观审慎

文献标识码:A

文章编号:1002-2848-2019(05)-0052-10

一、问题的提出

在传统的宏观金融分析框架中,金融中介对经济波动的影响渠道往往需要引入源自信息不对称的企业贷款约束这一金融摩擦。经济学中理想的MM定理认为,在一定条件下,企业价值与企业的融资方式无关。然而现实世界中存在着代理人问题等信息不对称,MM定理的条件难以成立,企业融资限制影响着包括企业价值在内的各个方面。早在20世纪八九十年代,Bernanke等[12]就已经提出将金融摩擦引入一般均衡模型中。他们的核心思想是金融摩擦使得外生冲击通过信贷渠道的方式从金融领域传导至实体经济领域,金融市场上一个细微的变动足以对消费、投资和就业等经济活动产生一定的影响。2008年金融危机发生后,金融中介对宏观经济的影响已经正式被列为宏观经济学研究的一大主题。

已经有不少学者通过在宏观经济模型中加入金融市场来刻画金融摩擦的重要性。虽然各个模型在细节上各有异同,但现代经济学对金融摩擦已经有一些共同的认识。第一,暂时性的冲击会对经济产生一个持续性的影响。如不利的冲击会降低借款人的净现值和贷款能力,从而恶化企业的资产负债表,影响企业的生产经营决策,引起失业并降低收入。这些宏观经济上的损失即使在冲击结束后仍需要一定时间来进行恢复。第二,微小的冲击也会对经济产生巨大的影响。金融市场无处不在的杠杆和市场主体对价格的预期使得冲击的传导具有放大效应,杠杆债务人的净现值下降会导致资产价格的下降,从而进一步降低债务人的净现值和借款能力,形成一个负向的循环。因此,在传统的借贷渠道理论看来,金融市场条件的恶化会带来可贷资金的减少,从而影响实体经济。

然而借贷渠道理论不能完全地解释2008年金融危机带来的深远影响。自20世纪以来,金融创新持续发展,电子商务规模不断扩大,企业贷款限制更加严格,为了规避监管,银行早已不再是单纯经营传统表内业务的金融机构。在经营传统的存贷款业务基础之上,商业银行还接受客户委托提供相应的资产管理服务。这种不计入银行资产负债表科目的业务被称为影子银行业务。在一定程度上,因为银行受到各方面的关注和限制,影子银行起到了对传统银行的补充作用。但如果对影子银行不加以监管,任由其自由发展,其中蕴含的风险自然会不断积聚,直至引发银行业的一场危机。2008年的金融危机正是由此而来。危机过后,学界和业界广泛开始关注影子银行的风险问题。

裘翔等[3]发现影子银行存在逆周期特征,并且其作为传统银行的补充,会削弱货币政策对宏观经济的影响程度。李波等[4]则是从影子银行信用创造的角度出发,说明了影子银行的发展加大了货币政策调控的难度,并提出需要建立相应的政策分析框架来克服影子银行对货币政策工具的挑战。同样是基于信用创造视角,孙国峰等[5]发现中国影子银行业务在信用创造中占比较高,对宏观经济运行和国民收入分配产生重大影响。且沈悦等[6]研究发现,经济增长为影子银行发展提供基础,而影子银行并未显著促进经济发展。在研究影子银行规模与银行体系稳定性方面,毛泽盛等[7]采用2008年金融危机前后中国银行业数据发现影子银行发展超过一定规模后会对银行体系稳定性产生不利的影响。这些研究毫无例外地都提出需要对影子银行进行审慎监管,并创新分析框架与工具。

影子银行问题的存在固然会导致金融系统的不稳定,但这也与安全资产的不断积累有一定关系。如果投资者是风险规避的,而且将对影子银行的投资看成是一项风险投资的话,影子银行的规模一定是与风险资产的规模成正比的。在一个正向的循环中,投资者从影子银行中取回投资收益,扩充了自身的财富水平,从而可以在下一期进行更多的风险投资。投资者可能各有盈亏,但从总量上来看,影子银行的投资规模是日益增多的。相反,在长期中,因为资本的规模报酬递减和系统性风险的积聚,一旦出现具有传染性的大规模损失,投资者的整体财富水平将出现缩减,进而影响接下来对风险项目的投资水平,造成整个社会的投资和产出下降。所以对影子银行的风险加以控制,不仅可以针对影子银行本身,还可以考虑影子银行与传统银行的关系。

传统银行提供了一项安全资产,这一资产的重要性在2008年金融危机后得到了广泛的重视,学界也展开了一系列对安全资产的研究。文献中,考虑到安全資产往往具有较高的流动性和安全性,Krishnamurthy等[8]研究了不同流动性和安全性的资产之间存在的利率差。Caballero等[9]揭示了一国安全资产的缺失会在开放经济中造成世界性的“流动性陷阱”式的衰退。Benigno等[10]说明了伪安全资产的流动性被破坏后,中央银行实施适当的货币政策可以避免市场进入流动性陷阱之中。Gorton等[11]在一个私人部门不能提供足够担保品的世界里解释了经济是如何的脆弱,以及政府如何提供债券来增加市场上安全资产的供给,从而提高在经济危机期间的总产出。He等[12]认为美国国债成为安全资产的原因是投资者无法在别处找到其他安全资产,这使得美国国债利率始终保持在一个较低水平,特别是在2008年经济危机期间。Gorton[13]从历史角度研究了安全资产的寻求和生产,提出银行存款作为私人部门提供的短期安全资产,可能是不稳定的并且对宏观经济存在重大影响。

在对安全资产的研究中,银行等金融中介机构提供发行的债务往往被持有人看作私人部门提供的安全资产,但银行存款可能在危机期间因为挤兑而遭受损失,从而被认为是伪安全资产,有别于一般意义的安全资产。文献也普遍将这一伪安全资产与金融系统的不稳定相关联,如Hansen等[14-15]的研究。这再一次强调了金融中介在宏观经济运行中的重要地位。

关于金融摩擦影响实体经济的渠道,现有文献一般采用的是Bernanke等[12]提出的金融加速器模型。最近,Quadrini[16]提出了另一个重要的渠道,即银行债务渠道,他的模型同样印证了银行提供安全资产的重要作用。其思路是,当企业持有较多安全资产时,他们会更有动力去投资一些风险项目。当自发的预期触发银行挤兑,造成企业持有的储蓄即安全资产减少,会进而降低了他们对风险项目的投资意愿,对宏观经济产生负面的影响。

Quadrini[16]提出的银行负债渠道恰好适用于影子银行的情形。本文的贡献在于借鉴了银行负债渠道的思路,在DSGE模型中设计了一个全新的银行负债渠道。通过假设允许家庭进行风险理财产品的投资,使得家庭的总财富与其持有的安全资产形成正比,本文在一个相对简单的模型中强调了安全资产的重要性。如果在此基础上考虑传统的信贷渠道,不利的外部冲击对实体经济的影响会有二次的放大效应,这是前人的研究还未注意到的。如果忽略了这一点,央行的宏观审慎政策可能会有调整过度的效果。除此以外,通过银行负债渠道,本文对“贷款创造存款”这一现象给出了一个新的解释。因此,本文考虑到银行负债渠道和安全资产的重要性,对传统的DSGE宏观经济模型加以扩展,并着重从实际产出、就业、消费、利率等方面,度量了金融摩擦对实体经济的影响,从而为我国金融机构方面宏观审慎政策的制定提供参考。

二、模型构建

考虑到安全资产的重要性,本文在传统的金融加速器模型中引入银行信贷渠道。家庭持有越多的安全资产,就越有动力去投资风险项目,而风险项目是通过募集资金来生产一些企业所需的资本品。风险项目的投资增加,资本品的供给越多,资本品价格下降,从而促进企业生产消费和贷款。家庭对风险项目的投资越多,整体的财富水平越高,从而能持有更多的安全资产即存款。这样金融中介机构的规模得以扩大,而下一期家庭对风险项目的投资也随之增大。

本文的模型主要分为三大部门:家庭部门、企业部门和银行部门,其中家庭部门根据其取得收入的途径进一步分为纯投资的家庭部门和纯劳动的家庭部门,纯投资的家庭用理财产品作为投资工具,用银行储蓄作为储蓄工具,纯劳动的家庭为理财产品和企业部门提供劳动以分别生产资本品和最终消费品。企业部门用于生产最终消费品所需的资本品是由理财产品所募集得到的资金进行生产的。银行部门的存在则是为了方便资金在家庭部门和企业部门之间进行流动,并在有需要的情况下对资金流动施加限制。我們假设只有企业部门需要贷款并因此受到融资约束。

(一)纯投资的家庭部门

其中,大写字母表示变量的人均值。从式(5)可以看出,资本品的供给与资本品的价格成正比关系,与工资成反比关系,这符合通常的经济规律;同时也与投资家庭的储蓄成正比关系,这是因为在没有其他产品为理财产品提供保险时,储蓄起到了一定的缓冲和平滑消费的作用。

(二)纯劳动的家庭部门

该家庭部门的职能在于为生产资本品和最终消费品提供劳动。假设有一个测度的纯劳动家庭,效用函数为

(三)企业部门

其中,η和κ都是固定的参数。上述融资约束的经济学含义是,企业可以用其下一期所持有资本中可变现部分的价值来作为银行贷款的抵押品。如果企业无法偿还银行债务,银行可以通过向其他厂商变卖其资本品来弥补贷款损失。

(四)银行部门

(六)参数校准

本文中部分常规的模型参数值设定参考传统的宏观经济学文献,部分特有的模型参数值通过参考相关文献确定。因为本研究针对的是中国宏观经济中的贷款创造存款现象,所以有必要在此基础之上,考虑模型中的存贷款利率、存贷款占总产出比值这些变量与实际数据的贴合能力。根据Chang等[17]提供的数据,2008—2017年的年均总储蓄占GDP比重为45.3%,总贷款占GDP比重为115.7%,中国人民银行基础存款利率2.6%,基础贷款利率5.6%。

三、模拟结果与政策含义

(一)全要素生产率冲击

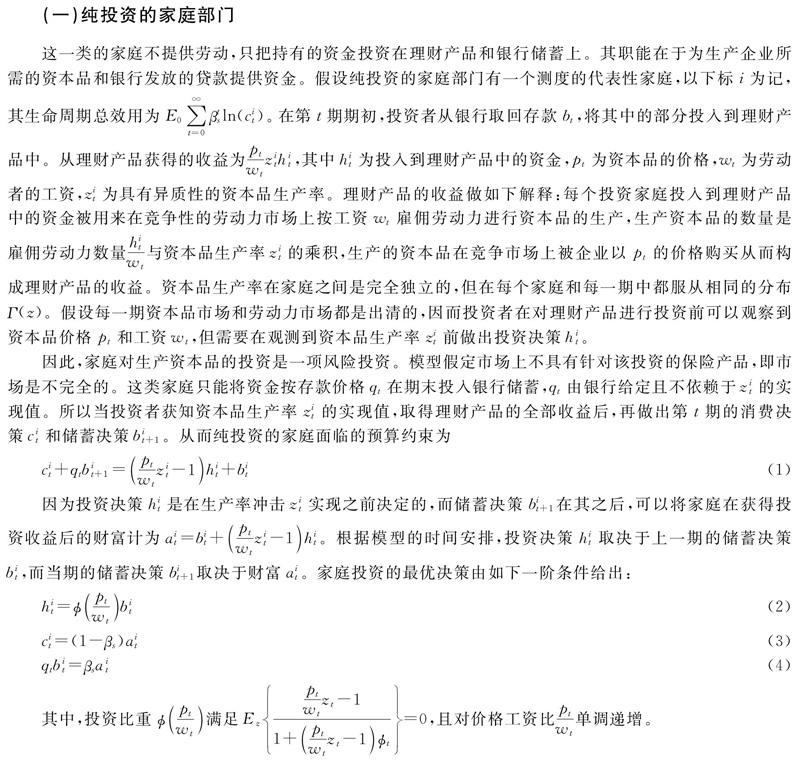

首先,通过考察模型对技术冲击的反应来检验模型的动态特征。考虑经济体中的企业受到一个正向的非持久性的全要素生产率冲击,冲击的初始规模为稳态的1%,每一期衰减10%。图1展示了经济体中的主要变量在冲击发生后的脉冲响应,单位是变量偏离其稳态的百分比。

从全要素生产率冲击的模拟结果看,全要素生产率的提高首先引起资本品价格的上升和企业对劳动的需求增加。资本品价格的上升会为投资家庭的理财产品带来更多的收益,导致投资家庭投入更多的资金在理财产品上,从而生产出更多的资本品为企业所购买。但是资本品供给的上升会部分抵消因全要素生产率上升而带来的资本品价格上涨,而且企业生产和资本品制造的扩大都需要更多的劳动力,所以工资也会有一定的上升。从模拟的结果看,工资的上升只是部分抵消资本品上升所带来的理财产品收益增量,所以投资家庭仍然会增加风险投资的比重。而企业的借贷约束总是紧的,银行贷款总是与企业下一期所持有资本品的预期价值呈固定的正比关系。现在由于资本品的价格和供给同时上升,企业投资增加,银行贷款也呈上升趋势。投资家庭因为风险投资项目收益的上升,增加了风险投资的比重,使得其在每期期末拥有更多的财富,从而带来了银行存款的上升。考虑到银行存款对投资家庭是一种无风险资产,所以当他们持有越多银行存款时,他们投资到理财产品这一风险项目中的资金也会越多,从而可以生产出更多的资本品以供企业使用,放大了最初全要素生产率上升所带来的刺激生产的效果。

正是因为银行贷款的规模是由资本品数量和资本品价格所驱动,当技术冲击率上升时,企业同时会有更多贷款和资本品的需求。而生产资本品又是由投资家庭所选择投资的理财产品所带来的,资本品价格的上升驱动了投资家庭在理财项目中的投资比重,而这又反过来为家庭带来更多的财富,创造了更多的银行存款。正是因为这一资本品供求关系的存在,才使得“贷款创造存款”的逻辑成立,而不是“存款创造贷款”。

其次,分析银行贷款渠道与传统信贷渠道之间的差异。因为本文的模型同时包含了这两个渠道,而这两个渠道对于冲击都能给出相应的放大效果。如果将银行贷款渠道关闭,应该会使得整体的放大效果缩小一部分。我们假设银行从投资者吸收的存款总是一个固定的值,并把这个值设在原来模型的稳态水平上,再次考察正向技术冲击对各个宏观经济变量的影响。图2中的虚线反映的正是固定银行存款时的脉冲响应结果。从图中看到,工资水平相对下降,说明企业和投资者对劳动的需求下降,这与资本品的供给减少、企业对银行贷款的需求下降是一致的。这造成了企业持有的资本水平下降,所以总产出下降,带来了工人所获得的收入和消费下降。相反,银行部门因为企业对贷款的需求上升而获得更多利润,从而在这一情况中改进了福利。从整体来看,关闭银行贷款渠道后,技术冲击带来的社会总产出的改进得到一定程度的下降,实体经济部门遭受损失,而金融中介部门从中获利。

(二)银行贷款费用冲击

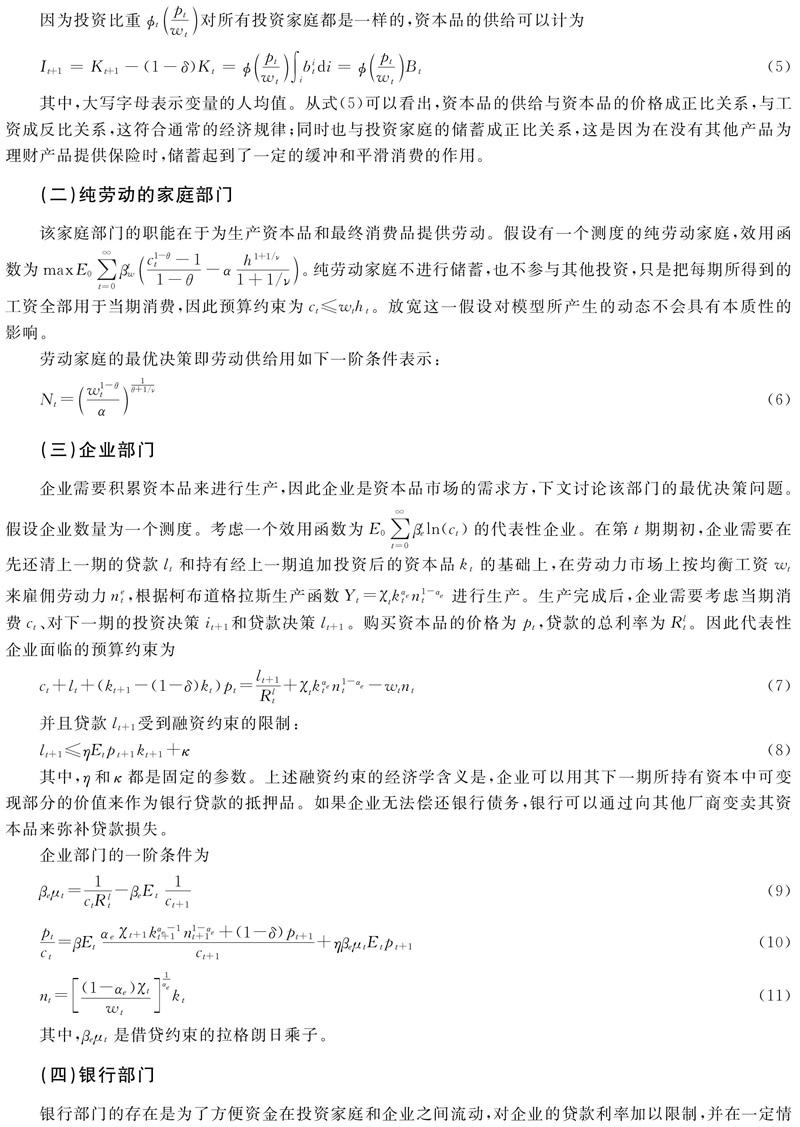

为了更好地了解“贷款创造存款”这一机制,下面直接从银行端考虑银行贷款供给增加如何导致银行存款的增加。为了让银行贷款供给增加,可以设计一个负向的非持久性银行贷款费用冲击,将原先的费用参数φt下降0.001,并以10%的速度恢复到原来的水平。图3展示了这种情况下的脉冲响应函数。

银行贷款费用的下降直接带来了贷款数量的上升。因为企业贷款的数量取决于资本品价格和资本品数量,这就引起了企业对资本品的需求,企业的投资上升,理财产品的投资增加。但是不同于技术冲击驱动导致的资本需求上升,这种投资需求只是暂时的,资本品价格对工资的比率和风险投资的比重无法维持在大于稳态的水平。然而在存款需求供给的交互作用下,存款利率始终高于稳态,因此即使家庭在理财产品上的投资比重减少了,但投资家庭的总财富因为储蓄的作用总是在积累。这一点也可以通过企业投资的数据得到证实,在工资超过稳态的情况下,企业投资仍然是大于稳态的,说明家庭投资在理财产品上的总量并没有低于稳态水平。所以当冲击的规模持续减小,银行贷款费用不断恢复的同时,银行贷款逐渐回到稳态水平,但银行存款仍然显著地超过稳态水平。说明在这过程中,投资家庭的财富积累上升,贷款创造了存款。

(三)央行的宏观审慎政策

前面已经介绍了贷款费用冲击如何通过“贷款创造存款”这一渠道来影响经济体的运行。考虑到家庭投资的理财产品属于一种风险投资项目,且可能是以银行表外业务或影子银行的形式存在,為了控制银行部门可能带来的系统风险,中央银行可以对“贷款创造存款”这一机制加以约束,例如对银行贷款收取更高的费用,从而限制银行存贷款规模的持续扩大。假设央行实施的宏观审慎政策服从以下的规则:

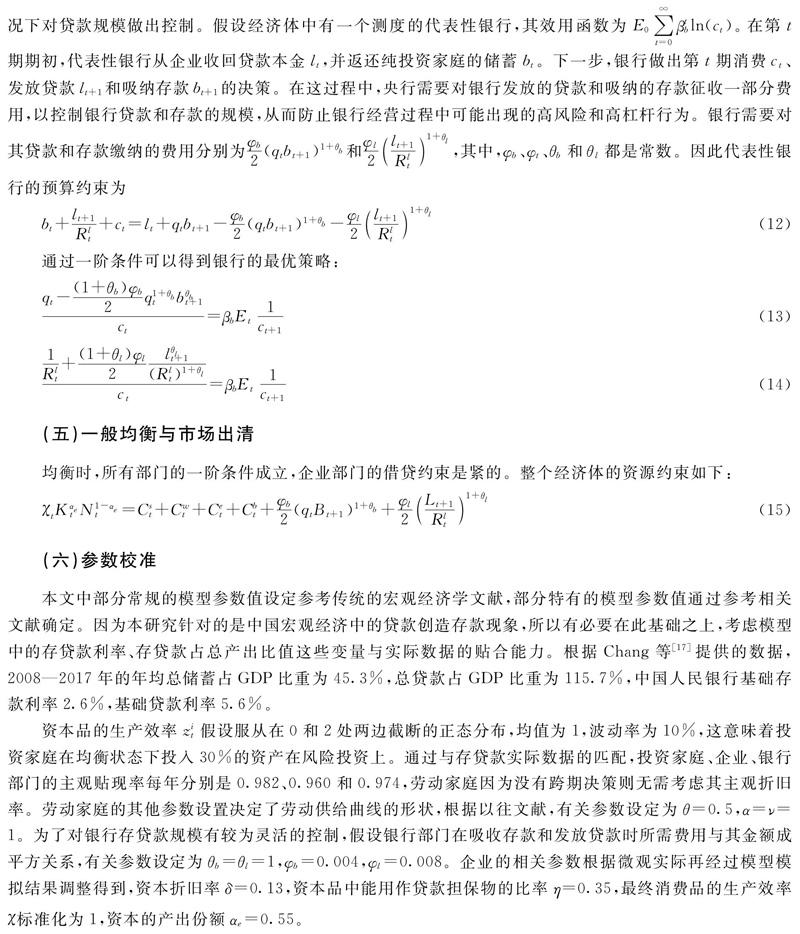

其中,φl,t表示当期的贷款费率参数,Yss表示原模型中总产出的稳态值。央行的宏观审慎策略意义在于,当总产出大于模型的稳态水平时,对银行贷款收取更多的费用来对经济进行降温。图4给出了实施这样的宏观审慎政策后技术冲击带来的脉冲响应。其中,实线表示γ为0,即不采用策略,短虚线表示γ为0.1,长虚线表示γ为0.2。

从图4可以看出,政策的实施强度越大,对经济的抑制作用越明显。当总产出正向地偏离稳态时,银行贷款费率在宏观审慎政策作用下得以上升,从而提高了银行贷款利率,降低了银行贷款规模。因此企业对资本品的需求下降,对劳动的需求和资本品的价格也随之下降。家庭投资在理财产品中的比重是资本品价格的增函数,所以这一比重以及生产资本品所需的劳动也下降。再考虑银行存款的供给需求,因为银行贷款费用的上升,银行有降低存款利率的动机;而在投资家庭方面,如果家庭对理财产品投资比重下降,一定会增加对银行储蓄的需求,所以也会造成存款利率下降;如果投资比重上升,存款利率的变动方向取决于银行和投资家庭两方面的力量。根据模拟的结果,工资下降幅度大于资本品下降幅度,所以在劳动力市场、资本品市场以及存款市场的相互作用下,家庭最终会增加在理财产品上的投资比重,但是在存款利率下降的作用下,投资家庭的总财富是下降的。不仅如此,投资家庭的消费在一段时间后是负向偏离稳态的,说明这时存款利率已经突破零的下限,投资家庭如果按模型进行强制储蓄会有很大的负面影响。相比于投资家庭,劳动家庭和企业的消费在这一宏观审慎政策作用下的下降幅度并不大。当政策参数γ为0.1时,企业的投资和资本水平都大致处于稳态水平;而当γ为0.2时,企业投资是低于稳态的。所以无论政策目的是要控制企业投资水平还是总产出水平,都能找到合适的参数来进行操作。值得注意的是,银行部门的消费在这一政策作用下会有较为明显的上升,说明存款利率的下降和贷款利率的上升在对银行利润的影响中起了主导作用,可以在此基础上进一步考虑存款利率不能突破零下限的情况。

四、结论与政策建议

本文将Quadrini[16]提出的银行负债渠道引入动态随机一般均衡(DSGE)模型中,并在传统信贷渠道的基础上分析了技术冲击和金融摩擦冲击对宏观经济的影响。模型参数主要参考国外经典文献并根据国内宏观数据进行校准,然后利用数值模拟技术,给予全要素生产率冲击和银行贷款费率冲击之后,观察各经济变量的脉冲响应结果。主要结论有:

(1)全要素生产率的上升通过企业生产和信贷的渠道扩大了家庭的安全资产规模,从而提高家庭对风险项目的投资,增加企业的资本规模并扩大生产;

(2)银行贷款费率的下降也是从信贷渠道开始,通过增加银行贷款的供给使得银行贷款利率下降,企业对生产规模的扩张需求增加,对资本品的需求上升并引起资本品价格上涨,从而也增加了家庭存款和对风险项目的投资;

(3)这些冲击对经济体的影响不断地通过企业→银行→家庭→企业的循环得以放大,表现出冲击影响具有的长持续特征;

(4)在此基础上,考虑到影子银行引起的系统风险增大情况,通过模拟在技术冲击条件下不同程度的宏观审慎政策对经济的影响,确定了宏观审慎政策对抑制影子银行扩张的具体机制和作用。

本文在DSGE模型中引入的银行负债渠道还能用来说明“贷款创造存款”现象。主要依靠由理财产品筹资所制造出来且被企业用于生产过程中的资本品,它们的制造过程本身具有不确定性,所以属于一种风险投资。企业的贷款能力依靠他们持有资本品的价值,存款的数量则决定了风险投资的数量,也就是资本品的供给。如果技术的更新和发展使得企业需要更多的资本品,同时需要更多的贷款来进行投资,银行为了筹集用于发放给企业贷款的资金,可以提高存款利率,吸引更多的存款,因此也提高了家庭对风险投资的数量,增加了资本品的供给,进一步增加了企业的贷款意愿。从而构成一个企业贷款促进家庭存款的正向的循环,即“贷款创造存款”。

虽然影子银行本身不是一种风险活动,但问题在于缺乏相应的监管。根据穆迪给出的《中国影子银行季度监测报告》,2018年中国核心影子银行占GDP的比例比上一年下降了近1%,广义影子银行占比下降近20%,影子银行规模的下降反映出政府在去杠杆上的决心与成效。另一方面,安全资产在经济运行中的重要性也不容忽视,安全资产的缺失可能导致风险项目的投资不足。这个问题在国际竞争环境日益激烈的背景下显得更为突出,尤其是对于中国这样一个处于转型阶段的发展中大国来说。如Dong等[18]发现中国国内可以进行投资的安全资产是不足的,同时经济的不稳定使得住房成为中国的安全资产,从而引起了房价上升。根据本文的模型,安全资产与影子银行是有正向关联的。在对影子银行进行监管的过程中,可能会造成一定的摩擦和投资减少问题。所以,一方面需要对影子银行的投资项目加以规范,保留那些推动社会发展的项目,引导资金向具有成效的地方流动;另一方面,提升经济的稳定性,只有经济稳定了,才可能创造出更多的安全资产,风险投资的规模和产出才会越大。

参考文献:

[1] Bernanke B, Gertler M. Agency costs, net worth, and business fluctuations[J]. The American Economic Review, 1989, 79(1): 14-31.

[2] Kiyotaki N, Moore J. Credit cycles[J]. Journal of Political Economy, 1997, 105(2): 211-248.

[3] 裘翔, 周强龙. 影子银行与货币政策传导[J]. 经济研究, 2014(5): 91-105.

[4] 李波, 伍戈. 影子银行的信用创造功能及其对货币政策的挑战[J]. 金融研究, 2011(12): 77-84.

[5] 孙国峰, 贾君怡. 中国影子银行界定及其规模测算——基于信用货币创造的视角[J]. 中国社会科学, 2015(11): 92-110+207.

[6] 沈悦, 谢坤锋. 影子银行发展与中国的经济增长[J]. 金融论坛, 2013(3): 9-14+36.

[7] 毛澤盛, 万亚兰. 中国影子银行与银行体系稳定性阈值效应研究[J]. 国际金融研究, 2012(11): 65-73.

[8] Krishnamurthy A, Vissing-Jorgensen A. The aggregate demand for treasury debt[J]. Journal of Political Economy, 2012(2): 233-267.

[9] Caballero R J, Farhi E, Gourinchas P O. Safe asset scarcity and aggregate demand[J]. American Economic Review, 2016, 106(5): 513-518.

[10]Benigno P, Nisticò S. Safe assets, liquidity, and monetary policy[J]. American Economic Journal: Macroeconomics, 2017, 9(2): 182-227.

[11]Gorton G B, Ordonez G. The supply and demand for safe assets[R]. NBER Working Papers, No. 18732, 2013.

[12]He Zhiguo, Krishnamurthy A, Milbradt K. What makes US government bonds safe assets?[J]. American Economic Review, 2016, 106(5): 519-523.

[13]Gorton G. The history and economics of safe assets[J]. Annual Review of Economics, 2017, 9: 547-586.

[14]Hanson S G, Shleifer A, Stein J C, et al. Banks as patient fixed-income investors[J]. Journal of Financial Economics, 2015, 117(3): 449-469.

[15]Allen F, Babus A, Carletti E. Asset commonality, debt maturity and systemic risk[J]. Journal of Financial Economics, 2012, 104(3): 519-534.

[16]Quadrini V. Bank liabilities channel[J]. Journal of Monetary Economics, 2017, 89: 25-44.

[17]Chang Chun, Chen Kaiji, Waggoner D F, et al. Trends and cycles in Chinas macroeconomy[J]. NBER Macroeconomics Annual, 2016, 30(1): 1-84.

[18]Dong Feng, Liu Jianfeng, Xu Zhiwei, et al. Flight to housing in China[R]. Shanghai Jiaotong University Working Paper, 2019.