上市公司“高送转”的动因与财务效应研究

关怡婕

摘要:以典型企业赛象科技“高送转”为例,旨在探求“高送转”的动因和实施后的效果。研究发现赛象科技在内外条件都不满足的情况下实施“高送转”,目的是利用投资者偏好掩护大股东减持套现,短期来看虽给企业带来了一定正向效应,却不具备中长期可持续能力。基于此,从投资者、企业自身和证监机构三个角度给出了具体建议。

Abstract: This paper takes the "high transfer" of Saixiang company as an example to explore the motivation and the effect after the implementation of "high transfer". It is found that when both internal and external conditions are not satisfied, Saixiang company implements "high transfer", which aims to cover major shareholders' reduction of holdings to cash out by using investors' preference. In the short term, it brings a certain positive effect to the enterprise, but it is not sustainable in the medium and long term. Based on these, specific recommendations are given from the investors, enterprises themselves and securities regulatory institutions.

关键词:高送转;赛象科技;动因;减持套现

Key words: high transfer;Saixiang company;motivation;cash reduction

中图分类号:F832.51 文献标识码:A 文章编号:1006-4311(2020)03-0013-03

0 引言

“高送转”是指高比例送股或使用资本公积、盈余公积转增股本,理论上普遍认为上市公司每10股送红股达到5股就满足“高比例”这一定义标准。实质上,“高送转”仅是股东权益的内部调整,既不会影响公司价值,也不会改变投资者实际利益。2014年末开始,上市公司“高送转”现象层出不穷,截止2015年实施“高送转”的公司数量已达数百家,呈现爆发性增长态势,占据上市公司整体数量的14.3%,许多热衷于“高送转”的上市公司送股比甚至达到了10送20、10送30。中国股票市场的投资者常具有非理性偏好,对于“高送转”总有积极甚至盲目的投资反应,这就为许多不具备“高送转”能力或经营业绩并非良好的上市公司提供了铤而走险的机会,并为大股东减持套现谋取私利创造了条件。赛象科技在2014年末推出10送20的高比例送转,与当时萧条的行业和公司境况不符,因此赛象科技“高送转”具备典型的研究意义。

1 赛象科技实施“高送转”具体过程

1.1 股权沿革

天津赛象科技股份有限公司(简称赛象科技)是一家专业研发生产子午线轮胎成套装备的高新技术企业,2010年1月在深交所挂牌上市,股票代码002337。作为典型的家族民营企业,赛象科技的实际控制权被牢牢掌握在家族人手里。上市伊始,赛象科技的第一大股東天津市橡塑机械研究所有限公司持股比例67.5%,橡塑机械研究所控股股东张建浩持股比例66.66%。2014年8月,天津赛象创业投资有限责任公司为控股股东,持股比例33.6%,分立出新疆甬金通达股权投资管理有限公司成为第二大股东,持股比例28.76%。截止2019年9月,第一大股东保持不变,持股比例32.15%。综上我们不难发现,赛象科技大股东股权集中,存在张氏家族控制人为攫取收益侵害其他中小股东利益的可能性。

1.2 “高送转”过程与结果

我国橡胶机械制造行业在经历了2013年飞速发展之后,2014年上半年也保持着不俗的状态,订单需求量急剧上升,销售量直线攀爬。然而步入2014年下半年行业发展状况不容乐观,订单需求量大幅度减少、技术创新能力未得到有效提高,加之新进入者数量激增恶化了行业竞争局面,橡胶机械制造行业陷入寒冬期。与之形成对比的是,赛象科技选择在这样的背景下于2014年12月24日向外界披露对全体股东以资本公积每10股转增20股,并表示此次“高送转”符合公司未来发展整体规划,是对投资者进行的合理回报。

随着“高送转”方案的提出,赛象科技的股价涨势迅猛,截止2015年1月22日,股价已经飙升至39.06元。几天后,赛象科技收到了深交所相关问询函,在回答大股东减持之前是否已与潜在交易方达成股份买卖事项的问题时,赛象科技以满足公司战略布局和股权优化为理由对减持行为做出了冠冕堂皇的解释,并用模糊性的说辞表明公司未来发展能力指日可待。紧跟着在2015年2月26日、3月4日和3月9日,赛象科技第二大股东甬金通达接连三次减持手中股票,累计高达4955万股,获得减持收益近7亿元。

赛象科技“高送转”聚焦了媒体的目光,许多媒体认为其“高送转”的提出与大股东减持之间有着千丝万缕的关联,中小股东和投资者利益被严重侵害。倘若把 “高送转”预案发布前22天的股东减持行为与2015年减持事件联系起来思考,我们有理由怀疑赛象科技“高送转”方案提出的真实动因。

2 赛象科技实施“高送转”动因分析

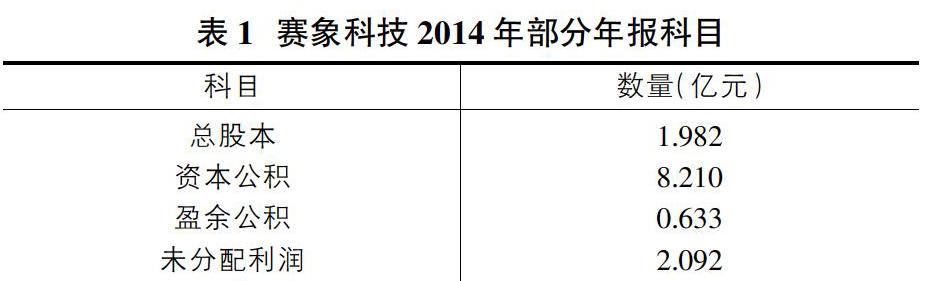

分析赛象科技“高送转”的实施动因之前,需对其是否真正具备“高送转”能力做出判断。本文使用送转股能力公式进行运算:送转股能力={资本公积+max[0,max(0,盈余公积-0.25*总股本)+未分配利润]}/总股本。指标如表1所示。

由公式计算可得,赛象科技2014年送转股能力为5.2675,与当年沪深A股的所有上市公司相比处在75%的分位数以上,与当年同样实施了送转的公司相比其送转股能力仅居于50%-75%的分位数,加之赛象科技实施的送转是“10送20”的高比例,如此看来,其送转能力其实是无法完全支撑“高送转”方案合理化的。

2.1 基于股本扩张理论

上市公司扩大股本的动机主要出于两点:一是股本规模较小的公司常常为了摆脱控制以及渴望在投资者心中树立良好形象,会试图改善自身股本规模;二是公司为了得到股权融资,会通过扩张股本抬高股价。赛象科技的股本数相较于实施“高送转”的企业而言,居于25%-50%的分位数之间,无法充分证明其股本规模小的事实。而在股权融资方面,赛象科技“高送转”实施之后,并没有带来股价的上涨,说明其目的并非融资。综上可认为,赛象科技不存在利用“高送转”实现股本扩张的动机。

2.2 基于信号传递理论

信号传递理论通常是指公司内部人通过股利分配政策向外界传递企业未来发展境况,而“高送转”的发布一般被默认为是公司内部人员向外界传递着发展前景良好的信息。由于赛象科技是家族型企业,其实际控制权一直牢牢被掌握在家族人手里,内部控制人理应对于公司未来的运营情况心知肚明,根据赛象科技“高送转”方案实施之后三年内公司的业绩指标显示,经营状况并非良好,营业总收入和净利润均出现了“断崖式”下跌。综上可认为,赛象科技实施“高送转”并不满足信号传递理论。

2.3 基于迎合理论

迎合理论认为上市公司愿意为了迎合投资者的偏好而去进行股利政策的改变,以谋求利益最大化。如果市场上的投资者偏好股票股利,上市公司便会发放股票股利;如果投资者更加喜欢现金股利的股票,公司必然也会去迎合投资者意愿。仔细观察2014年-2015年中国股票市场的情形,不难发现2014年末资金环境轻松,大量资金涌入股市,2015年初股市呈现牛市趋势,市场对高送转股票短期具有大幅的溢价,因此,赛象科技很可能是为迎合投资者对于“高送转”的偏好来实施以达到利己目的。

2.4 基于大股东减持

根据赛象科技《公司章程》,利润分配预案的实施需要董事会、股东或者股东代理人一半以上数量通过生效。以赛象科技的条件在当年顺利通过“高送转”的方案根本不具备科学性,除非是大股东的有意为之,而事实上赛象科技超过6成以上的股份均被套牢在家族人手里,因此,赛象科技“高送转”的顺利实施应该主要是为了掩饰其家族大股东进行减持套现。

3 赛象科技“高送转”的市场反应和财务绩效

3.1 市场短期反应分析

为了更好的展示市场对于赛象科技“高送转”预案的反应,有必要采用事件研究法对赛象科技“高送转”预案公告发布(12月24日)事件前后的AR(异常收益率)和CAR(异常收益率)进行分析计算。为了确保数据样本的精准性,本文选取[-10,14]作为事件期来展示市场的短期反应。如图1所示。

通过折线图我们不难发现,在[-10,0]这个期间,即预案公告发布的前10个交易日,AR和股价均波动平缓,CAR同样没有出现明显提升,说明“高送转”预案即将发布的消息没有被提前透露。在[0,14]这个期间,AR开始加大波动幅度,股价一路狂飙,在第12个交易日附近达到了峰值,CAR上升趋势显著,赛象科技取得了预期的异常收益,“高送转”预案的公布引起了强烈的市场反应。

3.2 对公司长期财务业绩影响分析

3.2.1 对盈利能力影响的分析

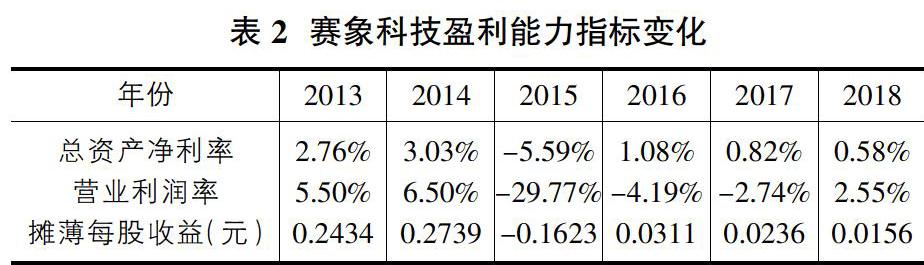

本文选取总资产净利率、营业利润率和每股收益作为盈利能力相关指标。

由表2可看出,三大指标总体上都受到了“高送转”的直接负面影响。其中营业利润率受其影响程度最高,2012年赛象科技营业利润率的倒退应该与其当年经营业绩倒滑有联系,2014年的上涨得益于宣布实施多元化战略方针,2015年的大幅度下跌确与行业低迷和“高送转”有明显相关性,并且这种相关性一直以减弱的趋势持续影响着未来两年,截止到2018年,营业利润率才基本回归到之前水平,盈利能力得到稳定。总资产净利率和摊薄每股收益本质上的变动趋势与营业利润率保持一致,只是影响程度和波动范围有所降低。

3.2.2 对成长能力影响的分析

衡量成长能力的指标选取主营业务收入增长率、净利润增长率、净资产增长率。(表3)

由于2013年市场对于橡胶机械行业的产品需求旺盛,赛象科技自身业务能力也大幅度提升,形成了较强竞争力。2014年末在公布“高送转”预案之后,企业总体上开始不具备成长性,只有净资产增长率出现了小幅度上涨,一方面因为企业主营业务单一经营风险较大,并且正接近成熟期,难以具备成长型企业的特征,另一方面因为“高送转”的实施其实并没有给企业带来正向的成长效应。

3.2.3 对偿债能力影响的分析

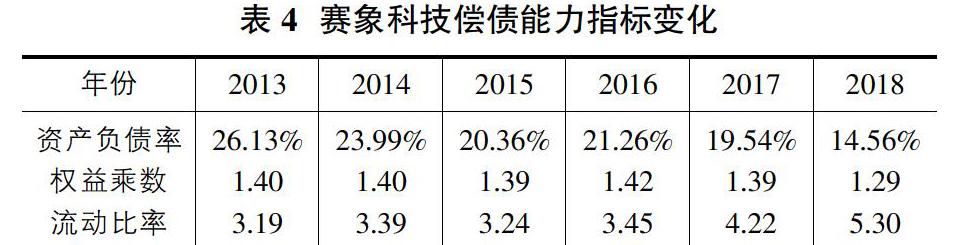

选取资产负债率、权益乘数和流动比率作为偿债能力相关指标。

从表4可知,2011年至2018年赛象科技的权益乘数变动幅度不大,流动比率从2015年开始呈现增长趋势并且增长速度逐渐加快,说明实施“高送转”之后的变现能力开始加强,有足够的流动资产可以偿还流动负债。资产负债率一般用于衡量企业负债总额对资产总额的占比,除了2016年资产负债率略微增大外,实施“高送转”之后的其余年份总体上均呈小幅下降趋势,一定程度上反映了“高送转”使赛象科技偿债能力得以提高,不过提高程度是有限的。

4 “高送转”启示与建议

于我国中小投资者而言,亟需加强自身的投资能力,摆脱短期投机逐利的僵化思维。当企业“高送转”方案抛出后,应保持理性的头脑不盲目跟风,科学分析其是否真正具备“高送转”能力,建议从公司发展历史、各年分红方案、战略布局以及行业未来走势综合评估,避免落入大股东“精心设计”的圈套。

于上市公司自身而言,利润分配方案的披露务必考虑自身成长性,杜绝为获得短期利益利用“高送转”哄抬股价的行为。另外,发挥好公司章程的制约功能,加强对现金股利和股票股利合理清晰的约束力度,遵守资本市场规则,为公司长久发展打牢根基。

于证监机构而言,首要任务是提高“高送转”门槛,详细规定“高送转”实施条件,并对“内部人控制”和“隧道挖掘”的惡性行为增强惩处力度,维护好资本市场的透明公平。

参考文献:

[1]叶帆.高送转与大股东减持案例研究[D].广东外语外贸大学,2018.

[2]邹扬虎,蔡雪莹.上市公司“高送转”动因及影响研究——以吴通控股公司为例[J].财会通讯,2019(08):97-100.

[3]赵爱玲,赵康旭.上市公司高派现、高送转股利政策影响因素研究——以大富科技为例[J].财会月刊,2019(17):36-44.

[4]宋子薇.中小板公司限售股解禁与送转股研究[J].价值工程,2018,37(14):37-38.