管理者过度自信、过度投资与上市公司盈余管理行为

黄慧雅

摘要:文章通过运用2010~2017年的沪深A股上市公司的数据,研究上市公司管理层过度自信与盈余管理的问题,发现了管理层过度自信会导致公司进行更多的向上盈余管理行为。然后加入了过度投资指标探索管理层过度自信与企业盈余管理行为的内在关系,证明了管理层过度自信会造成公司的过度投资进而导致了公司向上盈余管理的增加。研究有利于理解管理层过度自信引起的盈余管理行为的内在逻辑,为企业的经营与管理和投资者保护提供思路。

关键词:过度自信;过度投资;盈余管理

一、引言

近年来,企业利用粉饰报表、修饰财务数据等手段,人为地操纵企业的利润,导致企业财务报告的信息质量下降。随着企业盈余管理行为的日趋频繁,为保护投资者与债权人的利益,企业的盈余管理问题也成为了监管者重点关注的领域。在传统的金融学中,公司财务理论框架建立在市场有效和理性经理人的假设。但在现实生活中人的能力与精力是有限的,在进行决策时难以保证人会一直保持理性状态。由于企业管理者各方面能力往往较高,管理者很可能会出现过度自信的心理特征。而管理者非理性行为会对企业的经营管理与财务决策产生重要影响。基于此,本文研究上市公司管理层过度自信与盈余管理的问题,以及两者间的内在传导机制。

本文利用新的数据探讨管理者过度自信将会对盈余管理所产生的影响,并研究了过度自信引起公司盈余管理行为增加的中介效应。对前人衡量管理者过度自信的计算方式进行了修正,更准确地衡量出管理者的未预期薪酬,反映管理者过度自信的大小程度。

二、文献综述与理论假设

在文献综述的分析中可以得出国内外文献已经开始从非理性的角度探索公司的盈余管理问题。国外学者普遍认为,公司管理者过度自信会导致高估投资项目收益,低估项目风险(Heaton,2002;Tate,2005a;Glaser, Schafers,2007),制定较高的盈利目标(Paul Hribarm;Holly Yang,2010),会导致盈余管理行为的增加。国内学者也从管理者高估项目投资回报解释管理过度自信与企业盈余管理行为。短期过度自信的管理者往往会高估盈利目标,当盈利目标未达到预期时,管理者往往会进行正向的盈余管理行为(张荣武,刘文秀,2008;何威风,刘启亮,刘永丽,2011;胡华夏,杨雪琳,2015;王珣,2018)。经理人在做决策时,其非理性心理往往会影响到企业管理决策。倾向于高估自身的能力或企业经营能力的过度自信心理在公司的管理层中体现得尤为严重。其中,过度自信往往会影响到企业的盈余管理行为,导致公司盈余信息质量下降。一般认为,管理者容易高估企业未来的收益,并导致过度投资(Malmendier,Tate,2008)。当实际收益小于期望收益时,过度自信的管理者很可能会进行向上盈余管理。在此本文提出假设1。

H1:公司管理者过度自信的程度越高,公司的向上盈余管理行为越严重。

现今国内核心期刊证明了公司绩效滑坡是管理者过度自信导致公司盈余管理活动的增加的传导途径之一(罗进,2012),甚少有学者探索过度投资的传导途径。基于此,本文通过对过度投资传导途径进行分析,并使用逐步回归法从过度投资层面探讨管理者过度自信与公司盈余管理之间的联系。公司过度自信的管理层往往会高估所处公司的价值,当公司存在现金流时,过度自信的管理层会倾向于把现金用于投资而不是进行股利发放。并且过度自信的管理者会高估投资项目的收益,低估投资项目的风险,使其接受净现值为负的投资项目,从而造成公司过度投资(Heaton,2002)。当实际项目收益未达到预期收益时,由于各方面的压力,管理层会倾向于进行盈余管理。综上所述,本文提出假设2。

H2:管理者过度自信与盈余管理行为是通过公司过度投资传导的。

三、实证分析

(一)样本选择与数据来源

本文的数据来源于国泰安数据库(CSMAR),研究对象为2010~2017年沪深A股上市公司,并对数据进行以下处理:由于金融、保险类行业的公司样本的财务核算与治理结构都比较特殊,本文剔除了有关数据;剔除了被ST、*ST处理的样本;剔除了除发行沪深A股外,还同时发行了H股或B股的公司样本;剔除了数据不足8年公司样本以及数据异常的公司样本。

经上述样本选择剔除后,本文数据总数为7912,公司样本数目为989。

(二)变量定义

1. 被解释变量

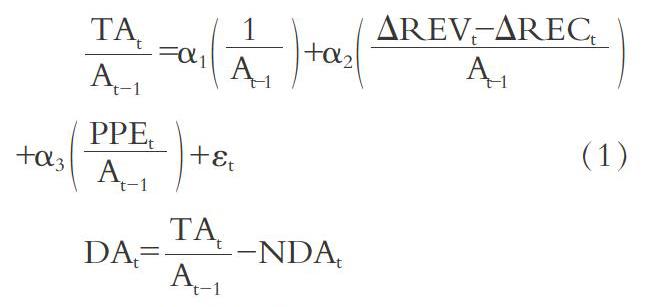

文献中衡量企业盈余管理指标最常见的方法为企业的操纵性应计利润。本文采用修正的琼斯模型来计算公司的盈余管理。其计算过程为:一是在模型(2)的基础上,并且控制公司年份与行业对模型(1)进行回归;二是保留回归模型中的残差值,模型的残差值即为公司的操纵性应计利润,即模型的被解释变量盈余管理的度量指标。

在上述模型中,TAt=NTt-CFOt,t为年度。其中,NT为企业经营利润,CFO为经营活动现金流量;A为期末总资产;NDA为非操控性应计数;ΔREVt为第t年和第t-1年主营业务收入的差额;ΔRECt为第t年和第t-1年应收账款的差额;PPE为期末总的厂场、设备等固定资产原值。

2. 解释变量

本文参考了Firth等(2006)与何威风等(2011)的衡量方法,并修改了该方法,把原有模型中运用当期上市公司的财务数据替代为上一期的财务数据,使未预期薪酬地估计更准确。本文首先通过管理者薪酬的模型估算出公司管理者薪酬正常水平,然后用模型的回归残差作为管理者非理性的替代变量。用管理者实际的薪酬水平与通过上一期数据估算的薪酬水平之差(即回归残差)代表管理者信心状态,残差的大小代表了管理者过度自信的程度(Overconfidence)。估算企業管理者正常薪酬水平的模型如下:

对于管理者来说,未预期薪酬衡量的是实际收入和“应得”收入之差。其正向差额越大,意味着管理者对自身能力估计越高,即过度自信。

本文利用Richardson(2006)和李婉丽等(2014)的模型衡量过度投资:

模型(3)中,被解释变量It为本期的实际投资,其计算方法为Itotal-Imaintenance。其中Itotal=构建固定资产、无形资产和其他长期投资所支付的资金+投资所支付的现金-处置固定资产、无形资产和其他长期投资所收回的现金净额;Imaintenance=固定资产折旧+无形资产摊销。模型的残差值为企业的过度投资衡量指标。残差值为正,代表存在过度投资,取值为1;残差为零或负值,表示不存在过度投资,取值为0。

3. 控制变量

为了使检验更准确,我们对其他可能影响公司盈余管理的因素加以了控制。参考何威风(2011)、张利(2015)等人的研究成果,本文所选取的变量定义如表1所示。

(三)模型建立

为检验H1,管理者过度自信程度越高企业进行盈余管理越大,本文参考了何威风(2011)、张利(2015)等模型后,建立了以下模型(4):

其中,DA为公司盈余管理变量,Overconfidence为管理者过度自信指标。为了使检验更加准确,本文对其他可能影响公司盈余管理的因素加以了控制。若假设1成立,则能观测到λ1显著大于0。

为检验管理者过度自信与企业盈余管理行为的传导是由过度投资引起的,本文参考了李婉丽(2014)等文章,建立了以下模型(控制变量与模型(4)一致):

其中,Overinvest为衡量公司是否存在过度投资的变量,本文运用分部回归的方法对过度投资的中介效应进行检验。若过度投资是过度自信影响公司盈余管理的一个重要中介变量则:一是过度自信会显著引起公司的过度投资,即模型(5)中Overconfidencet的回归系数显著为正;二是过度投资会引起公司的盈余管理行为增加,即模型(6)中Overinvestt的回归系数显著为正;三是在控制过度投资变量后,管理者過度自信对公司的盈余管理行为的影响显著降低,即模型(7)中Overconfidencet的回归系数显著低于模型(4)中的回归系数,或者模型(7)中Overconfidencet的回归系数不显著。

四、实证分析

(一)描述性统计

表2为本文主要回归变量的描述性统计。由表2可知,上市公司的盈余管理均值为0.016,中位数为0.010,最小值为-3.132,最大值为8.983。表明我国上市公司既存在向上盈余管理,也存在向下盈余管理,但向上盈余管理程度大于向下盈余管理程度,这与何威风(2011)统计结果相符。管理者过度自信指标均值为-0.000053,而中位数为1,表明部分上市公司管理者存在一定程度的过度自信。公司过度投资的指标均值为0.634,中位数为1,这说明超过一半的上市公司存在过度投资问题。

(二)回归结果分析

在进行回归结果分析之前,本文考察了自变量与因变量的之间的相关关系,通过计算变量间的VIF度量模型的多重共线性。检验发现,模型中的ROA的VIF值大于20,在此为缓解模型的多重共线性问题,本文把控制变量中的ROA指标进行剔除。

1. 假设1的检验

由表3中的回归结果可知,在控制了公司的其他影响因素后,模型(4)的管理者过度自信的系数在1%的显著水平具有统计意义,线性回归效果显著。管理者过度自信的系数显著为正,这说明了管理者过度自信与企业向上盈余管理表现为显著的正相关关系,表明了管理者过度自信对盈余管理行为有影响,且管理者过度自信的程度越高,越可能进行向上的盈余管理,这与本文的假设1一致。

2. 假设2的检验

模型(5)的回归结果显示,Overconfidence的系数在1%的水平上显著为正,说明管理者过度自信会引起企业的过度投资现象。模型(6)中过度投资(Overinvest)的系数在1%的置信水平上显著为正,说明企业过度投资会显著影响公司的向上盈余管理行为。结合模型(4)对比,模型(7)的回归结果显示,在不控制过度投资的情况下,过度自信(Overconfidence)对公司实施向上盈余管理行为的影响更大;在控制了过度自信变量后,过度自信(Overconfidence)的回归系数不显著,这表明了在具有过度自信特征的管理者中,过度投资在过度自信管理者与向上盈余管理行为发挥了中介作用,这与本文的假设2一致。

五、结语

本文研究了运用2010~2017年的沪深A股上市公司的财务数据,通过OLS多元回归的方法,探讨了我国上市公司管理层过度自信与盈余管理的问题,发现了管理层的过度自信会导致公司进行更多的向上盈余管理行为。然后,在上述模型的基础上加入了过度投资指标探索管理层过度自信与企业盈余管理行为的传导机制,证明了管理层过度自信会造成公司的过度投资进而导致了公司盈余管理行为的增加。本文进一步证明了审计质量能有效抑制管理层过度自信导致的企业盈余管理行为的理论;但公司内部管理质量的增加对由过度自信引起的向上盈余活动的抑制作用不显著。管理层过度自信的心理状态是普遍存在的问题,而盈余管理问题也是我国学者一直关注的重点。过度自信引起的盈余管理会导致企业会计信息质量下降,从而影响到投资者的投资决策。上市公司任用审计质量较高的会计师事务所有利于提高会计信息质量,保护中小投资者的利益。

参考文献:

[1]何威风,刘启亮,刘永丽.管理者过度自信与企业盈余管理行为研究[J].投资研究,2011(11).

[2]罗进,李延喜.管理者过度自信、业绩滑坡与盈余管理[J].财会月刊,2012(36).

[3]张利,胡华夏,杨雪琳.管理者过度自信与上市公司盈余管理[J].财会月刊,2015(05).

[4]张峥,徐信忠.行为金融学研究综述[J].管理世界,2006(09).

(作者单位:广东外语外贸大学)