浅析如何降低饲料企业应收账款的风险

范鸿营

摘要:应收账款是市场经济的必然产物。随着我国经济的飞速发展和卖方市场向买方市场的转变以及商业信用的出现,应收账款应运而生。应收账款是企业经营性资源占用的关键因素之一,直接影响企业的收益与风险。应收账款管理的好坏已影响到企业的生存,企业必须在利用信用政策扩大收入的同时,加强应收账款管理,优化应收账款结构,降低应收账款风险。

关键词:应收账款;信用政策;风险

一、绪论

应收账款(Receivables)是指企业在正常的经营过程中因销售商品、提供劳务等业务,应向购买单位收取的款项,包括应由购买单位或接受劳务单位负担的税金、代购买方垫付的各种运杂费等。应收账款是一把“双刃剑”,用的好增加企业收入,抢占市场有利地位,实现可持续地价值增长;用的不好加重企业资金负担,甚至导致企业资金链断裂,面临破产。本文通过浅析目前企业由于授信体系不健全,应收账款管理制度不完善呈现的普遍问题以及如何降低企业应收款风险的措施,希望企业能够充分利用信息化建设进行应收款管控,优化应收款考核机制,提高应收款风险防范意识。

二、饲料企业应收账款管理普遍存在的问题

(一)高層管理者应收款管理意识淡薄

高层管理者普遍缺乏应收款风险防范意识,为了扩大市场份额,增加销量,没有很好的利用管理会计工具,综合考虑企业自身优势、劣势和外部环境存在的威胁、机会,盲目扩大企业应收账款规模。他们认为销售量的增加可以完全弥补拖欠、坏账损失,忽视了长期居高不下的应收账款及相应的资金成本可能会使企业资金链断裂的问题。

(二)业务体系人员重销售轻回款

业务体系人员的个人利益跟公司利益相矛盾,他们的薪酬绩效往往只跟销售量跟销售收入挂钩,而没有跟应收账款捆绑在一起。业务人员认为应收账款的回收只是时间问题,客户最终会付款的,又或者认为是财务人员应该负责的事情,跟他们无关,所以往往只负责销售产品,不断的“开疆辟土”,而对于客户欠款的回款跟踪、催收等不愿投入太多精力,导致应收款像“雪球”一样,越滚越大。

(三)缺乏信用调查评估、信用跟踪,无法有效的进行事前、事中、事后管控

由于饲料产品同质性大,买方市场明显,所以很多企业认为能抢到市场资源已属不易,如果进行大量的信用调查,不仅影响客户开发时间,还会引发客户的厌恶,降低满意度,让竞争对手抢走客户。所以一方面对于新客户不从客户的发展历史、财务状况、经营情况、信用记录等综合考虑,利用信用评价模型给予相对应的信用政策,而盲目的给予信用额度,导致有些可能已经成为“老赖”的客户,却还能享受信用额度进行赊销交易;另外一方面对于老客户没有持续跟踪财务状况等影响应收款风险的因素并进行相应的信用政策调整,部分客户可能资不抵债了,企业却还一直赊销产品给对方,加剧应收款风险。

(四)信息化程度较为落后

随着我国改革开放步伐不断加大,信息化已经成为加强竞争力的最有利杠杆之一,但多数饲料企业信息化建设投入不足,信息相对零散,无法形成一个体系。对于客户的基本信息、账龄结构、逾期情况、盈利情况等都是靠手工进行统计整理,一是增加工作量,增加了人工成本;二是无法做到自动事前预警,事中控制,事后分析,增加应收账款管控的难度。

三、降低饲料企业应收账款风险的措施

(一)完善审批流程,提高风险防范意识

客户既是企业最大的财富来源,也是最大的风险来源。财务人员要向企业领导者传递应收款资金占用成本以及影响资金链程度的信息,让领导者正确对待应收账款,提高风险防范意识。

完善应收账款阈值审批流程,各企业或各业务办事处如果要增加应收账款额度,就必须在额度签呈明确新增额度用于什么目的,如用于开发新客户或加大老客户赊销额度,后期还要针对该赊销额度进行相应的效益分析,消除“吃光了又伸手要”的现象。

企业必须善于利用回归分析等工具,结合市场形势、自身情况等创建应收账款阀值测算模型,并在实际运行过程中不断的修正应收账款阀值,以达到应收款效益最大化。

(二)将应收款管理纳入业务体系绩效考核

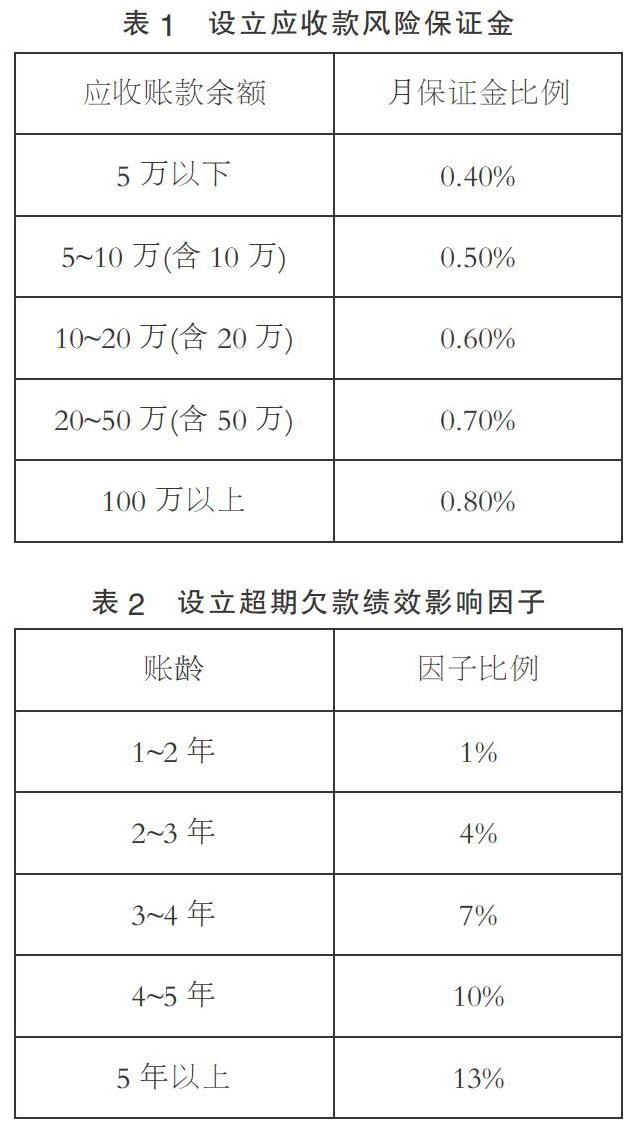

将应收账款作为业务体系绩效考核的一项硬指标,使其个人利益跟企业利益保持一致,是实现应收款管理“责任到人”的最佳方式,企业可根据自身情况制定应收账款考核指标,促使业务体系人员重视应收账款的发放与催收。如设立应收款风险保证金,按比例暂缓发放业务人员的绩效,直到该业务员负责的应收款清算完毕才给予发放(见表1);设立超期欠款绩效影响因子,按比例扣减绩效,倒逼业务人员重视客户的资信情况,不盲目放款,该部分因子影响额可优先从应收款风险保证金中扣减(见表2)。

(三)做好事前评估、事后跟踪

根据相关统计分析表明,实施事前控制,可以防止70%的拖欠风险,所以企业应结合客户类型、采购品种、采购量、财务状况、信用情况等因素来核定对客户的授信额度和授信期限。对于新客户,可利用特征分析模型、营运资产分析模型或两者结合对客户进行A、B、C、D四级分类。

A类低风险采用较宽松的信用政策,授予较大的信用额度,给予最大的销售支持,并定期调查客户资信情况。

B类一般风险进行适当的信用控制,在信用限额内进行交易,发生货款拖欠20天立即停止供货,采取定期及重点检查。

C类高风险交易时严格限制在信用限额内,同时寻求债权担保,如发生拖欠立即停止供货。

D类最高风险应尽量避免跟此类客户进行交易,或采取现款现货方式,或进行付款担保。

对于老客户,也要根据回款、销售情况进行A、B、C、D四级分类,并针对分类制定不同的催收政策。A类低风险进行短信催收,B类一般风险短信+电话,C类高风险上门催收,D类最高风险司法介入。(注:事后ABCD跟事前ABCD分类方式不一致)

(四)利用信息化打造应收款管控系统

随着共享经济时代的到来,我们要将财务很大一部分工作在信息系统中完成,通过信息系统的建设,数据的挖掘,将财务数据转换成为服务企业价值创造的知识,辅助决策。利用信息系统管控应收账款的措施可有如下几种。

1. 设定应收账款总阈值,企业应该根据自身资金实力、产品特点和行业状况设定应收账款总阈值,总额达到85%时启动预警,一旦应收账款达到总阈值,应立即停止赊销业务同时加大欠款催收力度或通过贴现、保理等手段转换应收款风险。

2. 设定客户信用额度及信用账期,系统自动根据设定的客户信用额度进行赊销交易,超过额度不得赊销,同时实现客户账期与设定值进行自动对比分析,如有异常自动报警,同时根据实际情况自动给出不同解决方案供管理者进行决策参考。

3. 实施电子对账,每月初客户网应收款催收系统从财务管理系统中获取上月客户采购产品种类、销量、收入、月末欠款等自动生成对账单,客户通过客户网对账系统进行对账确认,可根据欠款金额大小或客户风险类别设置以下几种对账方式:人脸识别对账、指纹识别对账、手机短信验证码对账等。

4. 报告生成系统,包括账龄结构报告、客户效益报告、超期欠款报告等,打造日报告生成系统,改变以往只能每周甚至每月才能出报告,充分利用信息化优势,为企业经营管理提供及时的决策支持。

四、總结

领导重视是应收账款管理的前提,责任落实是应收账款管理的保障,合理利用应收款能加强企业之间经济的联系,促进社会再生产的顺利进行。本文通过阐述应收账款普遍存在的问题并提出了降低应收款风险的措施,旨在呼吁企业在经营中,一定要将应收款责任落实到人,建立应收账款的目标管理,同时利用信息化、人工智能等手段进行应收账款的优化配置,对销售前景和市场情况进行实时预测,并根据预测结果及时调整应收账款政策,不断提升应收款的价值创造能力,使企业在激烈的竞争环境中获得长远发展。

参考文献:

[1]李玮玮.保理对台州农业出口企业的适用性及影响因素研究[D].浙江农林大学,2014.

[2]胡维平.浅析应收账款给对企业的影响[J].科教导刊,2013(10).

[3]刘树欣.浅谈关系营销在物业服务企业的应用[J].天津市财贸管理干部学院学报,2012(02).

(作者单位:福建傲农生物科技集团股份有限公司)