ETF对标的股指波动性的影响

吉苏燕 赖民

[提要] 本文主要针对沪深300指数及其ETF研究ETF对股票交易量、价格波动性以及收益的影响。ETF的存在吸引了更多高频投资者,刺激市场存在更大的交易量。由于交易量的增加,ETF会带来更多的波动性,引起风险溢价。而这种风险溢价将随着套利交易传导到沪深300股票,引起股票价格的波动。通过实证研究,得出ETF持有率的增加确实会给沪深300指数带来更大的交易量,并引起更大的波动,且这个波动性会通过套利传导到沪深300股票,最终导致股票价格的增加并影响收益。

关键词:ETF;沪深300指数;波动率

基金项目:本文受国家级大学生创新创业训练计划项目(项目编号:201910183762)支持

中图分类号:F832.5 文献标识码:A

收录日期:2020年6月15日

一、引言

交易型开放式指数基金,又称为交易所交易基金(Exchange Traded Fund,简称ETF),在中国市场上正在受到越来越多的关注。自从2004年中国第一只ETF(华夏50ETF)出现以来,ETF在国内的证券市场吸引的资金数量也越来越高,从2005年年末的净资产值66亿元到2019年末国内ETF总规模达4,600多亿元,这是一个不可忽视的数量。ETF本身具有流动性强、允许投资者以较低的交易成本持续进入市场等特点。在2012年,首只“T+0”模式跨市场ETF问世。这提供了另一个ETF独特的交易方式,即可以支持“T+0”交易,这给高频交易提供更多的机会,吸引了大量的高频交易投资者。

沪深300是由沪深证券交易所联合发布的,旨在反映沪深300指数编制目标和运行状况的金融指标。沪深300指数,简称沪深300。其包含来自两市共300只成分股。沪深300的选样注重日均成交金额和日均总市值,它们代表了规模和流动性两个根本标准。同时,由于沪深300的编制指标赋予了流动性更大的权重,这就给研究ETF对于其标的股票的流动性及波动性提供了天然的优势。另外,沪深300样本股稳定性高、设置缓冲区并且指数行业分布与市场行业分布基本一致,这些特点说明对于沪深300的研究结果具有对中国市场很好的代表性。

随着ETF的发展,ETF对市场带来的影响也越来越不容忽视。ETF的流行在很大程度上是因为这些投资工具以低成本和高流动性提供了一个前所未有的多样化来源,这无疑是对投资者有利的。由于交易方便,ETF似乎吸引了新一代高频投资者,他们的需求冲击可以通过ETF与他们的篮子之间不断发生的套利活动传递到标的股票。这种机制可能导致标的股票出现更高的波动性,进而影响股票的收益率等相关指标。在国内外,已有很多学者对此做出过相关研究。王良等(2018)研究了高频条件下基于ETF基金的股指期货套利。Chen和Gong(2019)研究了国内指数沪深300的波动率来源。可提供高频交易的ETF是一个流动性更强、交易效率更高的交易平台。Cici等(2018)研究了资金受交易效率影响的时候的流向。Amihud(2002)指明了预期市场流动性对股票的影响。Anand等(2013)研究了在经济危机也就是流动性受到很大影响的时候对股票弹性的冲击。Wang(2019)研究了投资者情绪对股票的影响。ETF的特性使得其更适合进行高频交易,从而提高市场活跃度。Malceniece 等(2019)研究了高频交易如何对资本产生影响。Frijns等(2018)关注机构活跃程度的变化对贝塔系数与平均收益相关性的影响。对于指数和指数衍生物之间关系,O'Hara和Ye(2011)研究了市场上各种衍生品的产生对市场的影响。Chang等(1999)基于大阪证券交易所的日经指数,验证了在开始交易指数期货时,日经指数的现货投资组合波动性增加,而对于非日经指数的股票而言则没有变化。Fama和French(1993)则侧重于研究股票和债券之间风险上的联系以及和回报率之间的关系。Fich等(2015)研究了机构持股对于定价的重要性。ETF的存在以及持有率对其标的股票的价格存在何种影响呢?本文将主要针对ETF对沪深300指数交易量、波动率、收益率以及回报率的影响进行研究。在此前,Ben-David等(2018)曾研究了ETF对其标的股票的影响,验证了ETF的持有会增加其标的股票的波动性,进而带来股票价格的变动。但目前在国内缺乏这方面的研究以及验证,本文将就这个问题,利用沪深300指数及其ETF进行验证。

综上所述,高频交易带来的需求增加是否会通过套利给标的股票带来更大的交易量、是否会增加股票的波動性,以及这个波动性是否会通过套利交易影响股票的价格及收益率都是我们考虑的主要问题。

二、数据介绍

我们使用来自锐思金融数据库的数据来研究中国的主要交易市场的沪深300的ETF,并提取ETF持有率、沪深300股票换手率、股票收益率、指数的涨跌幅以及指数波动率。锐思金融数据库是为金融研究提供支持的数据平台。其内容涵盖了多种金融资产,包含近百个数据库。锐思金融数据库数据经过丰富的校验和清洗程序,可以确保准确性。由于我们分析的是标的物为沪深300的ETF,故数据分析时间是从2012年第二季度(即第一只采取完全复制法的标的物为沪深300的ETF上市时间)到2019年第三季度(即下载数据时所能下载到的最长期限)。本文的统计周期为每季度。我们将样本限制在进行物理复制的“普通”产品,即完全复制沪深300指数的ETF。而ETF的链接基金,例如沪深300ETF的衍生品以及复制沪深300中医药指数,不在本文考虑的范围之内,因为它们或是通过使用衍生品来传递指数的表现,或是不能完全表现出沪深300指数中300只成分股的情况。由此,我们主要涉及的是18只业绩比较基准为100.0%×沪深300指数的ETF,包括目前已经到截止日期的ETF。我们研究的数据涉及沪深300股票换手率、股票收益率、ETF持有率、指数的涨跌幅以及指数波动率等。数据的统计特征见表1。(表1)

我们要考虑的是ETF的持有率对于标的股指,即沪深300的影响。由参考文献可知,第t季度的沪深300的ETF持有率被定义为所有投资该股票的ETF持有的人民币价值的总和(即净资产值),除以该股票季度底的资本总额:

ETF持有率的变化有三个来源,它们与股票波动率呈现出不同类型的潜在虚假相关性。首先,跟踪一只股票的ETF数量取决于该股票的指数数量。更成熟、波动性更小的公司更有可能成为某个指数的成员,故ETF持有率与波动性之间的相关性可能是负向的。其次,ETF资产管理规模的变化是随时间和产品而变化的。例如,投资者对现有或新ETF的需求可能与某个特定行业或资产类别的受欢迎程度有关。如果这种受欢迎程度也会影响标的股票的交易强度和波动性,那么受欢迎程度可能会在ETF持有率和波动性之间产生正相关关系,从而混淆我们试图识别的因果关系。最后,ETF权重方案的不同。例如,沪深300选用分级靠档法确定成分股权重,而对于央视50,所涉及的5个维度具有相同的初始权重。不同的权重方案也会影响ETF持有率与股票波动率的关系,这是由股票规模与波动性之间的相关性造成的。

在我们的主要研究中,作为因变量,我们以每季度的频率周期计算沪深300股指的换手率、波动率、收益率以及涨跌幅。与此相同的,对于ETF的持有率以及后面作为对比研究的数据,我们都采用季度为频率进行计算。

我们研究了ETF的持有率对沪深300影响的大小。本文数据分析的第一部分,我们研究了ETF持有率和高频交易量的关系,这里对于沪深300的高频交易需求用沪深300中股票的平均季度换手率来衡量。第二部分研究了ETF持有率和沪深300波动性的关系,波动性采用沪深300指数的波动性数据(即表1中的波动率)。第三部分我们研究了ETF持有率和沪深300价格的关系对于价格的影响,价格的变动用指数的涨跌幅来衡量。第四部分我们研究了ETF持有率和沪深300收益率的关系,其中收益率的数据源自锐思金融数据库。

三、数据分析

本文主要检验的假设是ETF是流动性交易的催化剂,随后的价格压力通过套利传导到标的股票。根据这一假设,在其他条件相同的情况下,拥有ETF的股票应该表现出更高的波动性。流动性交易和价格发现假说对价格效率有不同的含义。根据前者,ETF市场的短期需求冲击以均值回归成分的形式转移到基础股票价格。结果,价格变得更加嘈杂。对于后一种假设,ETF覆盖范围更广的股票价格会更迅速地适应基本面。ETF市场的基本需求蔓延至基础货币篮子,造成了永久性的冲击。在这种情况下,ETF的持有使价格更接近随机游走。

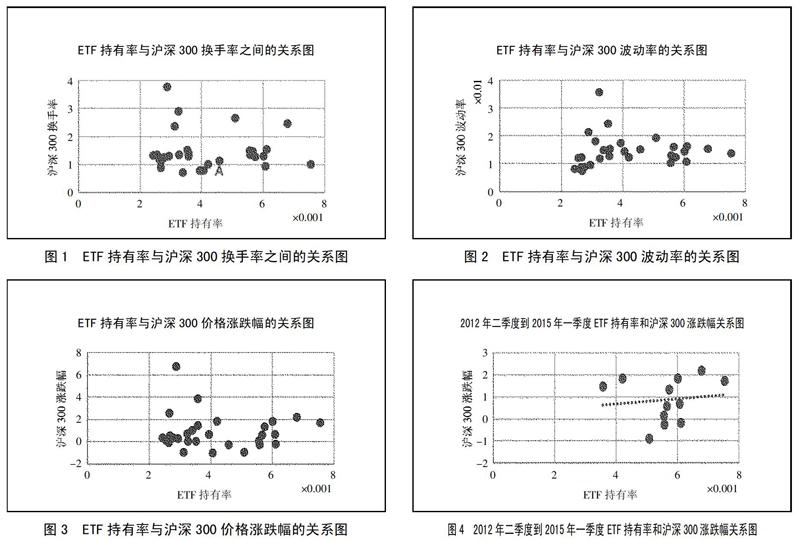

(一)ETF持有率和高频交易量的关系。通过上述方法,我们首先计算出从2012年第二季度开始的沪深300ETF的持有率,然后参照季度时间节点计算出相应的沪深300的换手率,最后将数据绘制成散点图,如图1。(图1)

从图1中可以看到,除去一些奇点之外,换手率随ETF的持有率呈现以A点为分界两段上升。对应数据可知,每一个上升阶段大致以三年为一个周期。在95%的置信区间上,每一次上升区间的函数斜率平均值为309.40,即为沪深300的换手率随ETF的持有率上升而上升,是一个正向关系。也就是说,ETF的存在,增加了其标的股指也就是沪深300的高频交易的需求。

进一步分析ETF可以引发新的流动性冲击。没有ETF,流动性交易者不得直接交易标的股票,也不能通过期货等其他工具间接获得标的股票。这些投资者可能会以更高的频率表达他们的流动性需求。如果流动性交易假说是正确的,那么这种需求应该通过套利活动传播到标的股票,从而使股票价格暴露在一个新的流动性冲击层。从图1ETF的持有率和沪深300的换手率之间的关系中我们可以看到,更高的ETF的持有为沪深300带来了更高的换手率,也就是说会吸引更高频的投资者。这也为了后面的研究做了可行性的验证。

(二)ETF持有率和沪深300波动性的关系。为了研究在高频交易行为融入市场之后带来的更多的交易是否会增加沪深300的波动性,我们选取了ETF的持有率和沪深300的波动率数据。此波动率数据代表了沪深300指数的季度波动,是由其日波动率数据平均得到。图2显示了每一季度ETF持有率和沪深300波动率的关系。(图2)

由图2可以看出,沪深300波动率随着ETF持有率的上升也是呈现出两段的上升趋势,虽然在本图中,这个上升趋势不是很明显,但是通过和上下文也就是和沪深300换手率和涨跌幅一样的三年一段的时间分类,可以看出在每一段上基本是呈现上升的趨势,在95%的置信度下,利用最小二乘估计,可以得出在两个三年时间周期上沪深300波动率随ETF持有率上升的线性函数的斜率。这两者均为正数且平均上升率为9.22。在根据前后文分析以三年划分为一个时间段之后,剩余的时间为2018年末到2019年前三个季度,而这些数据拟合的函数也是呈现上升的趋势。所以,有理由说明在以三年为一个区间的范围内,股票的波动性随ETF的上升而上升。

这里会产生一个问题,那就是ETF持有率不同的股票在同一时期是否会产生相似的波动率走势。由于同处于中国市场,所受到的政策冲击以及市场行为大致相似,所以这时候如果ETF持有率高的指数展示出的波动性高于ETF持有率低的指数,就可以更客观的说明ETF的持有会给标的物带来更高的波动性。

我们选用央视50作为对比股指,这个指数是由中央财经频道联合北京大学等五大院校及中国注册会计师协会等专业机构,共同评估和选择的。其以涉及金融、企业以及社会的五个维度为基础。对于选股以及权重而言,央视50指数依照上述五个维度对上市公司做出评估,每个维度分别选出十只构成样本股。这五个维度均具有20%的相同初始权重。选取这个对比指数最重要的原因是它目前只有一只采用完全复制法的ETF基金。所以,它的ETF持有率相对沪深300指数而言较小。同时,由于这是由高校和企业联合评审发布的指数,对于中国市场也有很好的代表价值。

央视50的发布时间是2012年的6月,没有2012年第二季度的数据(相对于沪深300的研究数据而言少一个季度),但是对于结果的阐释没有很大的影响。所以,这里我们对比的是2012年第三季度到2019年第三季度的数据,同样是以季度为时间跨度。我们发现,从表2中的统计数据上看,沪深300指数的波动率确实比央视50指数的波动率要大,说明了ETF的持有会给标的物带来更大的波动率。(表2)

(三)ETF持有率和沪深300价格的关系。由(一)可知,ETF持有率的增加会引起高频投资者的市场进入行为,这时候就会带来更多的交易行为,尤其是套利活动。随之,沪深300的波动性增加所带来的风险溢价就有可能通过套利行为传导到标的股票上。下面将研究ETF的持有率对于沪深300股票交易价格的影响。我们以每一季度沪深300标的股票交易价格的涨跌幅作为价格变动的指标。这其中,指数的季度涨跌幅数据来源于锐思金融数据库。

结合Ben-David等人的工作及图3、表3、表4中数据所示(表3、表4分别展示了以三年为划分的ETF持有率和沪深300指数涨跌幅之间的对应数据。表3和图4展示的都是2012年第二季度到2015年第一季度的数据,这其中图4的虚线是拟合的趋势线),除去几个奇点之外,ETF的持有率对于标的物的涨跌幅大体是呈现两段上升的趋势,要分两个数据集合来考虑。当持有率在0.002~0.004之间时涨跌幅呈上升的趋势,在0.005~0.007之间又是呈现上升的趋势,这两个区间包含了大部分的规律性数据。在95%的置信水平上,两个上升区间的斜率都为正数且均值为51.17,这代表了在ETF的持有率上升百分之1的时候,沪深300的涨跌幅指数就上升51.17个百分点。这就证明了ETF的持有确实会增加沪深300的波动率。(图3、图4、表3、表4)

综合图1~3来看,ETF会增加沪深300的波动性,并且会促进标的物价格的上涨。我们进一步研究了为什么图像会呈现两段的上升趋势。由图1可以看出,当ETF持有率在0.004左右的时候(如图1中A点)换手率处在一个低位的位置,这个位置附近的数据恰好包含了2019年的所有数据。不仅如此,在除去奇点之后,在第一个上升区域,包含了所有2015年6月到2018年3月的数据,而第二个上升区域包含了2012年6月到2015年3月的数据,也就是说,除了数学上的线性关系,ETF以及沪深300的数据还受时间的影响。研究这些数据不连续点可以发现,这些不连续点都是在每一年的年末或者是年中,這个时间点恰好是沪深300指数重组的时间节点。沪深300指数的指数重组是指在保证稳定性并结合动态调整的情况下,每183天调整一次成分股,每次调整比例一般不超过10%。下面解释为什么不是每半年波动一次而是在2015年6月和2018年6月出现了大幅度的波动。在发布沪深300指数的中证指数有限公司的官网上可以看到,在这两个时间节点,沪深300的样本股做出了很大的调整,并且有部分ETF在2018年6月左右到期。由于我们考虑的ETF是遵循完全复制法的指数基金,所以在这些时间节点ETF的持有率以及对沪深300的影响都会受到调整的冲击而发生不平滑的现象。

但是,ETF对其他指数是否会产生同样的作用呢?为解决这个问题,我们对比了前述的央视50指数及其ETF,这个指数目前只有一只完全复制型的ETF——中融央视50ETF。根据和上面相同的分析过程,我们发现,在ETF持有率较低(只有一只ETF),且其指数包含的股票数量较少的小型指数情况中,波动性对ETF持有率的敏感性较低。这个现象可能源于在二级市场,套利者在构建复制投资组合时,可以通过专注于ETF篮子中的大盘股,将交易成本降至最低。这种行为可以解释为什么较小的股票从ETF市场承受的冲击更少。

这里我们还要解决一个问题:将ETF带来的高频交易量是否具有价格发现功能的假设,与ETF所吸引的流动性的非基本面需求会导致波动性上升这一假设区分开来。在前一种情况下,波动性的增加将是股价对基本面消息反应更迅速的结果,正如Andrei和Hasler(2015)所述。在后一种情况下,波动性的增加相当于噪音。

为了区分这些选择,我们基于这样一个前提:流动性冲击随后会逆转,而对于基本面做出的冲击会导致永久性的价格变化。在这个假设前提下,我们做出后面的验证。首先,根据前面的讨论可以知道,ETF的持有率对于沪深300指数的换手率、波动率以及涨跌幅在研究的时间区间内都是呈现两段的上升趋势,也就是说,这个上升的势头有很大的可能会在三年的交易时间区间内反复。这说明了除了上述的第一个指数重组的原因,ETF资金流动对同期股价的影响大部分会逆转,这与ETF市场的需求冲击会转化为标的股票的非实质性价格变化的观点是一致的。

进一步我们还通过分析ETF出现之前的数据,如图5所示。从中可知,在ETF出现之前,沪深300指数的波动率没有呈现出上述的波动变化性质。这说明这种波动率的变化性质确实是由ETF的存在引起的。(图5)

(四)ETF持有率和沪深300收益率的关系。ETF影响股票波动性这一发现的潜在含义是,ETF的持有为相关股票的投资者引入了一种新的风险来源。鉴于ETF投资于整个股票市场,这种风险可能无法分散。因此,一个自然产生的问题是,ETF篮子中的股票的预期回报率是否支付了溢价,以补偿投资者的这种风险。下面我们结合图6进行分析。图6中沪深300指数的收益率由锐思金融数据库得到。(图6)

ETF的持有率和沪深300的收益率和上面的分析一样都是呈现两个阶段上升,这一结果与以下推测相符:ETF的持有将一些不可分散的风险来源注入了事先定价的基础股票。对这些结果的另一种解释是ETF资金流带来了价格压力。我们知道,对ETF的交易会对篮子中的股票产生价格压力。因此,根据另一种观点,来自ETF资金流的价格压力——对于持有更多ETF的股票来说,这种压力更大——将导致持有较高ETF的投资组合事后出现异常回报。总体而言,这些结果支持了ETF改变标的股票回报的观点。随着ETF增加股票回报的波动性,它们似乎至少在短期内引入了一个不可分散的风险来源,投资者需要在预期回报方面有溢价。

四、總结

综上所述,ETF的存在确实会在一定周期内增加其标的股票的波动性,进而引起其价格的上升。但是从长期来看,这个趋势并不明显。其原因之一是ETF带来的高频交易量不具有价格发现的功能,而是ETF所吸引的流动性的非基本面需求导致波动性的上升。ETF资金流动对股价的影响可能会逆转,这是由于ETF市场的需求冲击会转化为标的股票的非实质性价格变化。结合沪深300指数每半年的自然重组,我们给出了对这个问题的另一个解释:ETF的持有量对其标的股票的波动性及价格的影响具有以三年为周期的周期性规律。在每一个的周期上,所研究的沪深300的指标和ETF的持有率为正向关系。具体而言,ETF持有率的增加会使得沪深300的换手率呈现阶段性上升趋势,也就是说,在每一个时间段内,随着更多的高频交易者进入市场,交易将会变得更加频繁,沪深300的高频交易需求随着ETF的持有率的增加而增加,由此会给沪深300指数带来更大的波动性。同时,由于交易者的套利行为,这个波动性又会带来股票价格的变化,并传导到标的股票上,最终导致标的股票价格的上升和收益率的变化。

主要参考文献:

[1]王良,秦隆皓,刘潇,陈婕.高频数据下基于ETF基金的股指期货套利研究[J].中国管理科学,2018.26(5).

[2]Amber Anand,Paul Irvine,Andy Puckett,etc.Institutional trading and stock resiliency:Evidence from the 2007-2009 financial crisis[J].Journal of Financial Economics,2013.108.

[3]Bart Frijns,Thanh D.Huynh,Alireza Tourani-Rad,etc.Institutional trading and asset pricing[J].Journal of Banking and Finance,2018.89.

[4]Daniel Andrei,Michael Hasler,Investor attention and stock market volatility,Review of Financial Studies,2015.28.

[5]Eliezer M.Fich,Jarrad Harford,Anh L.Tran.Motivated monitors:The importance of institutional investors' portfolio weights[J].Journal of Financial Economics,2015.118.

[6]Eric C.Chang,Joseph W.Cheng,J.Michael Pinegar.Does futures trading increase stock market volatility? The case of the Nikkei stock index futures markets[J].Journal of Banking & Finance,1999.23(5).

[7]Eugene F.Fama,Kenneth R.French.Common risk factors in the returns on stocks and bonds[J].Journal of Financial Economics,1993.33(1).

[8]Gjergji Cici,Laura K.Dahm,Alexander Kempf.Trading efficiency of fund families:Impact on fund performance and investment behavior[J].Journal of Banking and Finance,2018.88.

[9]Itzhak Ben-David,Francesco Franzoni,Rabih Moussawi.Do ETFs Increase Volatility[J].Journal of Finance,2018.73(6).

[10]Laura Malceniece,Kārlis Malcenieks,Tālis J.Putni.High frequency trading and comovement in financial markets[J].Journal of Financial Economics,2019.134(2).

[11]Maureen O'Hara,MaoYe.Is market fragmentation harming market quality? [J].Journal of Financial Economics,2011.100.

[12]Qiang Chen,Yuting Gong.The economic sources of China's CSI 300 spot and futures volatilities before and after the 2015 stock market crisis[J].International Review of Economics and Finance,2019.64.

[13]Wenzhao Wang.Finance Research Letters[EB/OL].https://doi.org/10.1016/j.frl,2019.

[14]Yakov Amihud.Illiquidity and stock returns:cross-section and time-series effects[J].Journal of Financial Markets,2002.5.