汇率波动对我国OFDI的影响

林振雄 刘建芸 王蒙萱 刘思琳 谢小乐

摘要:研究基于我国2003-2017年共1124笔企业对外直接投资项目,利用logit模型对选取的年度数据进行分析,主要研究人民币汇率波动对我国企业对外直接投资的影响以及对央企、地方国企、民营企业和外资企业OFDI影响的差异。结果显示:汇率波动对我国的OFDI有抑制作用;央企OFDI对汇率波动的影响不敏感,但汇率波动促进了地方国企、民营企业、外资企业的OFDI。

关键词:人民币汇率;汇率波动;对外直接投资;企业异质性

中图分类号:F832 文献标识码:A

文章编号:1005-913X(2020)11-0099-04

The impact of exchange rate fluctuation on OFDI in China

——From the perspective of enterprise heterogeneity

Lin Zhenxiong, Liu Jianyun, Wang Mengxuan, Liu Silin,

Xie Xiaole

(School of economics and trade, Guangdong University of technology, Guangzhou 510006)

Abstract:Based on1124 OFDI projects of Chinese company, this paper selects the annually time series from 2003 to 2017 as a data sample, and uses logit method to analyze the impact of RMB exchange rate fluctuations on the probability of Chinese enterprises' OFDI. The research further takes corporate ownership into consideration, and explores the impact of exchange rate fluctuations on the foreign direct investment between central enterprises, local state-owned enterprises, private enterprises and foreign-funded enterprises.The empirical results show that: (1)The exchange rate volatility significantly inhibits the OFDI of our country.(2)The impact of exchange rate fluctuation on the OFDI of central enterprises is not significant, but it indicates an significant effect of promoting the OFDI of local state-owned enterprises, private enterprises and foreign-funded enterprises.

Key words:RMB exchange rate; exchange rate fluctuation; foreign direct investment; enterprise heterogeneity

一、引言

隨着“一带一路”建设的全面实施,我国“走出去”的步伐明显加快,对外直接投资的趋势也更加迅猛。2020年全球经济环境动荡,对我国企业对外投资而言既是机遇也是挑战,我国 OFDI正处于快速发展的时期,人民币汇率波动将如何影响我国的对外直接投资呢?研究希望从企业所有制异质性的角度出发,通过相应的实证方法来分析二者的影响机制,同时分析结论也为企业OFDI的健康发展提供参考和借鉴。

二、文献综述

(一)理论基础

实物期权理论:将对外直接投资OFDI视为一种实物期权,Campa(1993)等学者根据研究,结合期权定价模型发现,汇率波动幅度增加,会导致经济不稳定性大大增强,进而阻碍了对东道国进行对外直接投资。他们认为在汇率不确定的前提下,只有当母国汇率水平高的情况下才会考虑对外投资。这个理论有另一种矛盾的说法,Sung和Lapan(2000)通过研究,坚持汇率波动较小时不利于对外投资。汇率波动范围大的时候,跨国公司为追求利润最大化,不惜冒险对风险持偏好态度进行OFDI。

风险规避理论:Brodsky(1984)学者发表论文称汇率波动带来了较高的不确定性,降低了预期汇率水平的稳定性,这会抑制风险厌恶型企业的直接投资行为。同时,汇率波动也会导致交易的不确定性大大增加,消磨企业长期扩张生产的积极性。

(二)国内外研究现状

Lichtenberg(1992)等学者利用1972年近二十年部分发达国家对外投资的数据发现,当汇率波动幅度提升时,会抑制对外投资,东道国的投资被撤出。Deseatnicov和Akiba(2016)利用1995—2012年日本对外投资数据分析,认为汇率波动和OFDI的关系从微观角度而言,即在不同行业之间存在差异,他们对数据进行研究发现对全样本基准回归得出汇率波动促进了对外直接投资,但考虑行业异质性会发现,汇率波动对不同行业的OFDI有促进或抑制的作用。

罗浩(2013)选取1982-2011年的数据进行实证分析,结果表明人民币汇率波动率与中国对外直接投资成负相关。夏良科(2010)基于1982-2008年的国家层面数据进行研究,认为汇率波动无论在短期还是长期内都与中国OFDI投资正相关。王凤丽(2008)通过历史数据对两者进行常规实证研究后,认为二者之间关系不显著。

纵观近年国内外学者研究现状,发现国内外学者对于汇率波动和OFDI的关系始终没能给出完全一致的结论,国外学者大部分是以发达国家作为研究对象,对发展中国家的研究甚少,所以国外学者研究得出的结论对于我国而言借鉴作用没有太多。至于国内学者大多是基于国家层面数据研究,在一些微观方面比如基于企业的异质性角度的研究却非常少。所以研究将在前人的基础上,选取恰当的模型和数据,基于企业异质性的角度,探讨汇率波动对我国不同所有制属性企业OFDI的影响。

三、变量选取与说明

(一)数据来源

研究变量的数据主要是来源于中国全球投资跟踪数据库、同花顺数据库、Resset数据库和国际金融统计数据库。其中,从中国全球投资跟踪数据库获取我国国内上市公司对外直接投资项目的信息,利用Resset数据库与之进行对照。在从同花顺数据库得到在海外上市企业的信息,从世界货币基金组织各国兑美汇率得到双边实际汇率。

(二)变量定义

研究利用我国2013-2017年1124笔对外直接项目进行研究。设置对外投资虚拟变量,将对外投资设为1,不对外投资设为0。因为重点研究汇率波动对我国OFDI的影响,所以要撇去数据中汇率可预测的部分,即把每月实际汇率进行对数差分的处理,然后使用标准差来观测。这样处理后,若汇率按照固定的趋势变化,得出的VOL为零。

研究主要探究汇率波动和对外投资两者的关系,在研究过程中将企业生产效率的因素设置为控制变量。企业的生产效率用全要素生产率表示,企业规模大小用资本密集度和雇佣人数表示。(企业资本密集度=固定资产:雇佣人数)

四、实证分析

(一)描述性统计

(二)模型设定

研究的实证选用了线性概率模型(LPM)、logit模型和Probit模型,三个模型分别分析汇率波动对四类企业(中央所属企业、民营企业、地方国企和外商合资企业)OFDI的影响,构建如下计量模型:

其中i为企业;t为年份。yit表示在t年时i企业是否对外直接投资的虚拟变量。VOLt表示美元在t年的人民币的实际汇率波动;TFPit表示i企业的全要素生产率;Xit表示为i企业的其他控制变量,具体为企业资本密集度(对数值)和雇佣人数。

(三)实证结果

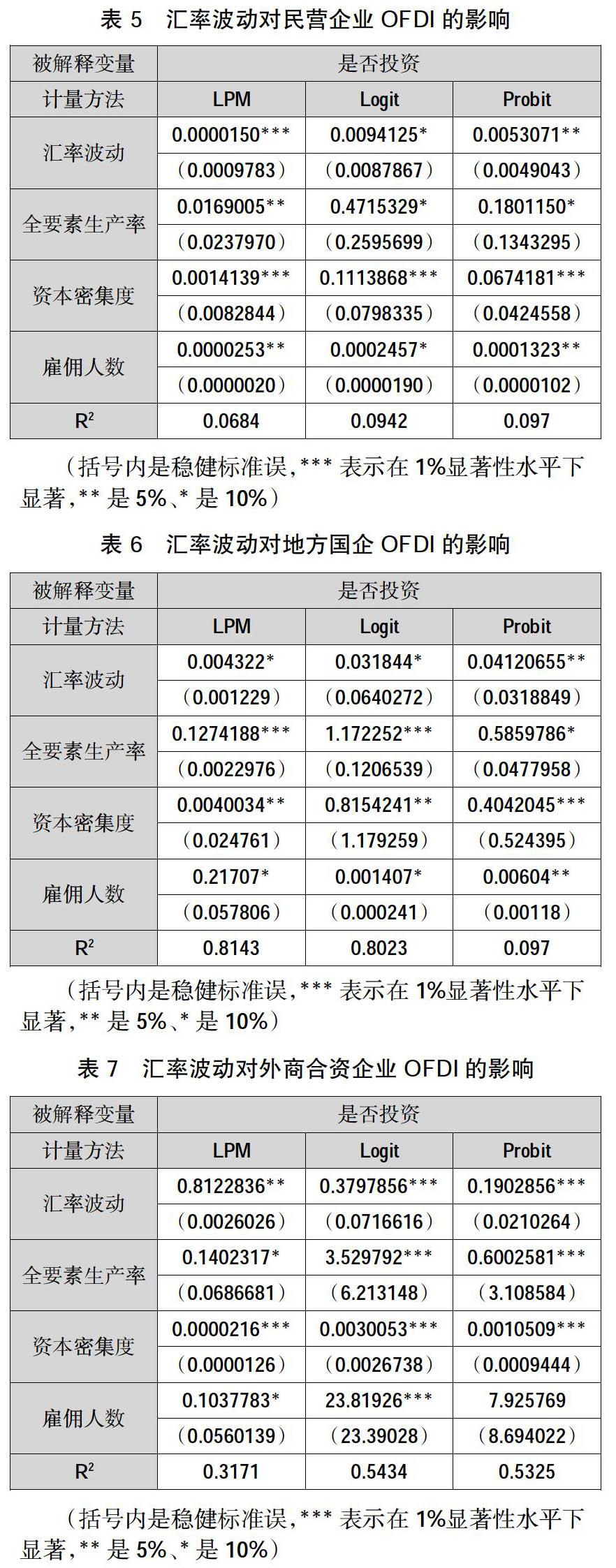

研究通过运用LPM、Logit和Probit模型三种不同方法进行回归,得到较为稳健的模型。结果显示,汇率波动对我国对外投资有抑制作用。汇率波动增加,中国企业会相对减少对外投资;相反,汇率波动减少,中国企业会加大对外投资。控制变量中,资本密集度、全要素生产率和雇佣人数的系数均为正数,表明企业的生产效率越高、企业规模越大,企业选择对外投资的可能性越大。

研究还进行了稳健性检验,利用滞后两期的汇率波动的方法解决模型中的内生性问题,得到的结果与原回归结果大致相同。

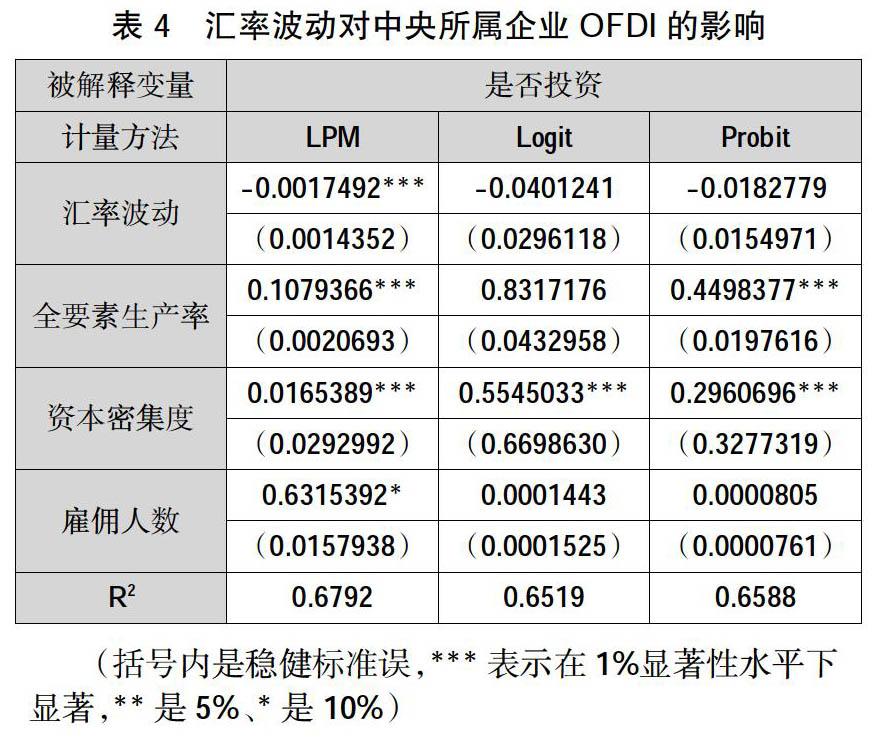

在国内最具垄断优势的无疑是央企,凭借土地资源和金融资源占有优势,央企在国内投资成本较低并能获得一定的垄断利润,往往趋向于在国内市场发展而不倾向于海外。从实证结果中可以发现,汇率波动和是否投资之间呈现负相关,并且只有LPM模型是显著的,表明中央所属企业对汇率波动不敏感,因为这些企业在国内具有强大的资源优势,处于一定的垄断地位,不必冒汇率波动的风险进行对外投资。

从实证结果可以看出,汇率波动对民营企业对外直接投资起促进作用。这主要是出于他们对外投资的战略资产搜寻动机,民营企业在国内资源的占有方面弱于中央企业,他们对外投资目的是通过海外并购来获取战略资产,以得到先进的技术、管理经验和生产能力等,维持和提高他们在国内的竞争优势,因此,他们的对外直接投资是比较激进的,具有一定的风险倾向特征,同时,在汇率波动给资产价格带来更大的浮动空间,民营企业可以抓住优势价格来进行海外投资,所以,汇率波动不但不会抑制,反而还会促进民营企业的对外直接投资。

实证结果,表明汇率波动会促进地方国有企业的对外直接投资。与央企相比,地方国企占有的资源相对较少,并且从2004年开始,政府鼓励中国企业“走出去”,归根结底是我国的外汇儲备非常多,直接通过卖出外汇买入人民币来减少外汇储备会造成人民币较大幅度的升值,并且用外汇储备购买美国国债得到的投资回报率也比较低,所以我国地方国有企业通过利用我国的外汇储备进行对外直接投资,获得海外资产股权,以此得到比直接投资美国国债更高的收益率。

在2008年美国金融危机后,全球汇率和海外资产价格剧烈波动,我国受金融危机的影响较小,地方国有企业在金融危机后更是加快海外并购的步伐,所以汇率波动会促进地方国有企业的对外直接投资。

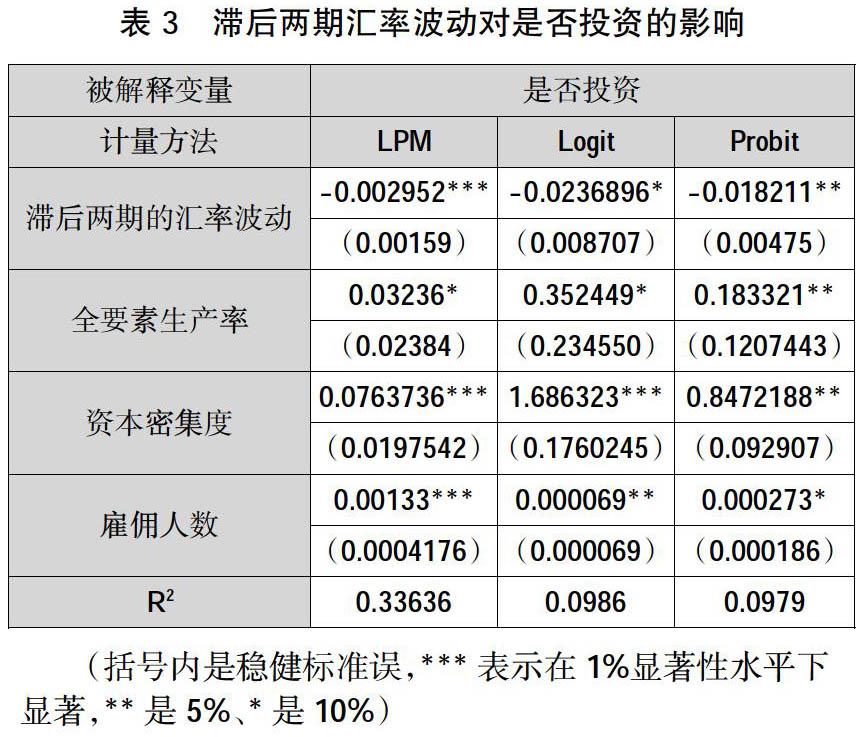

外商企业对外投资的目的主要是通过国际化实现海外上市的退出目标,获得巨大收益。因为在国内的上市条件比较高,特别是在开通创业板之前,所以外资企业倾向于海外上市,而国际化是评判企业能否在海外上市的重要标准,外资企业会通过并购已经拥有一定国际地位的海外企业,以得到迅速的国际化,这同样也是比较激进的。

所以当汇率波动增大时,尤其当汇率持续升值的时候,外商合资的企业更趋向于把握机会,利用市场波动的正向性,加大企业对外投资的力度。汇率波动对其提高对外直接投资比重、扩大外商投资企业产品的销售、调整外商投资企业销售结构起到一定的积极影响,从而推进企业海外上市的进程。这一观点与实证结果相一致,汇率波动增大显著提高了外商合资企业的对外投资意愿。

利用logit模型回归分析表明,人民币汇率波动整体上抑制我国企业OFDI;基于企业异质性角度而言,央企不敏感,但会提高民营企业和地方国企以及外资企业的对外投资的可能性。

参考文献:

[1] Campa J M. Entry by Foreign Firms in the United States Under Exchange Rate Uncertainty [J].Review ofEconomics &Statistics,1993(4):614-622.

[2] Sung H , Lapan H E . Strategic Foreign Direct Investment and Exchange-Rate Uncertainty [J].InernationalEconomic Review,2000(2):411-423.

[3] David A,Brodsky. Fixed versus Flexible Exchange Rate and the Measurement of Exchange Rate Instability[J].Journal of International Economics,1984(16):295-306.

[4] Lichtenberg F R, de La Potterie B V P. International Rg.D spillovers: A re-examination [J].European Economic Review,1998,42:1483-1491.

[5] 罗 浩.人民币汇率波动对中国对外直接投资作用的实证分析[D].杭州:浙江大学,2013.

[6] 夏良科.汇率、汇率制度与对外直接投资[D].天津:南开大学,2010.

[7] 王凤丽.人民币汇率对我国对外直接投资的影响——基于 ECM 模型的检验[J].经济问题探索,2008(3):134-137.

[责任编辑:王 旸]