农村数字普惠金融的经济效应与影响因素研究

——基于县域调查数据的实证分析

郭 妍 张立光 王 馨

一、问题提出与文献综述

近年来我国在发展数字普惠金融方面进展较快。2016年G20峰会上中国政府主导发布了《G20数字普惠金融高级原则》,并给出了数字普惠官方标准定义;2017年,普惠金融全球合作伙伴(GPFI)发布了《G20数字普惠金融新兴政策与方法》;2018年出台了《G20数字普惠金融政策指引:数字化与非正规经济》,积极推进数字普惠金融发展;《金融科技蓝皮书:中国金融科技发展报告(2019)》研究表明,我国数字普惠金融生态不断完善,加快推进数字普惠金融发展的条件更趋成熟。

数字普惠金融高级原则发布后,引起了学术界的高度关注,并掀起了数字普惠金融的研究热潮。但梳理现有研究文献发现,当前对数字普惠金融的研究主要集中于概念、意义、方向、宏观策略等范畴,对其影响因素及发展绩效方面的研究较少。同时,由于数字技术首先发展和应用于城市和发达县域,现有文献的研究样本也以城市和发达县域为主,对农村特别是落后县域数字普惠金融发展的关注度甚少。那么,农村数字普惠金融的发展现状如何?是否发挥了应有的作用,促进了服务水平改善和经济发展?影响农村数字普惠金融发展的因素有哪些?从现有文献看,国内对这些问题的研究存在明显不足,研究成果不多,且大多以定性分析为主,个别实证文献也多是立足于全国层面和宏观省际数据,对真正代表农村的县域经济和数字普惠金融发展几乎没有涉及。

本文在文献回顾的基础上,基于山东省三类普惠金融试点县的问卷调查和数据模型分析,实证研究了农村数字普惠金融经济效应和影响因素。本文的主要贡献有:(1)区别于现有研究成果的宏观视角,利用问卷调查一手数据和实证方法,从微观角度探索农村数字普惠金融发展的经济效应、影响因素和发展路径,较好地弥补了现有研究的缺陷与不足;(2)现有研究成果大多认为互联网等硬件设施是影响数字普惠金融发展的主要因素,但本文研究认为,从长期看,相比于硬件设备、互联网普及率等基础条件,农村居民的学历及金融知识等因素才是决定数字普惠金融发展的决定因素,未来政府在完善农村基础设施的同时,应加强对居民的互联网及金融知识的宣传教育,提升农村居民金融素质;(3)现有研究成果没有探讨金融机构在农村数字普惠金融发展中的作用及成效,本文利用调查数据证明了金融机构采取的数字普惠金融措施的积极成效。

总体来看,国内外对数字普惠金融的研究侧重点不同:国外研究多为基础性研究,着眼于数字普惠金融的基础理论、指标构建等原理性问题;国内学者则相对更加注重实用性研究,对数字普惠金融的基础理论研究较少,而且对数字普惠金融的发展逻辑、微观机制等研究还有待加强。

二、样本选择、变量选取及描述性分析

(一)样本分布情况

为考察农村数字普惠金融的经济绩效、影响因素及政策效果,本文选取了山东省12个县市作为样本开展了问卷调查。为了提供高样本的代表性,本文选择样本时考虑各县的经济发展水平,根据经济总量和人均收入指标,将全省各县经济发展程度划分为相对发达、一般和落后三个不同层次,每个层次选择了4个样本,因此12个样本县区的经济发展水平基本涵盖了不同发展层次的县域经济,样本及调查数据具有较强的代表性。

(二)问卷内容及发放情况

问卷内容主要分为金融供给与金融需求两大类。在金融供给中主要调查金融机构在数字普惠领域所做的推广工作和取得的成效,具体包括供给潜力、供给现状和发展情况三部分;金融需求则是针对个人和小微企业开展调查,围绕数字普惠金融覆盖广度、使用深度和便利程度三方面,以反映数字普惠金融的需求情况。

此次调查共发放居民问卷3600份,回收3154份,问卷收回率87.6%,受访人群涵盖了农村、乡镇和县城常住居民;发放企业问卷1200份,回收940份,回收率78.3%,重点调查新近成立的小微企业;发放金融机构问卷180份,回收172份,回收率95.6%,包含了大中小各类规模的银行机构。从问卷的调查范围和填报质量来看,获得的数据代表性较好,能够反映当前农村数字普惠金融的发展现状和存在问题,以此为基础开展实证分析所取得的结论也具有一定的普适性。

(三)变量选取

通过借鉴前人的研究,并结合山东省农村发展的实际,本文选取了以下变量,具体的指标选取、意义与赋值如表1所示。

表1 变量说明一览表

续表1

(四)变量描述性统计

通过对调查问卷数据的整理,我们可以得到变量的描述性统计。限于篇幅,描述性统计表不在文章中列示。从表中的数值可以看出,互联网支付、理财在农村趋于普遍,但互联网借款平均值为0.231,整体水平较低;利用电脑和手机上网较为普遍,硬件网络设施较为健全,互联网消费也开始成为大多人的选择(Con=0.71),且多数人具有必要的互联网消费知识(Know=1.248)。同时,变量取值都在合理范围之内,变量的分布也较为合理,保证了实证结果的准确性。

另外,通过调研发现,当前农村数字普惠金融的整体发展水平较低。主要表现为金融机构供给不够充分,业务开展仍以传统金融为主;虽然参与过数字金融的用户占比较高且对于数字普惠金融的评价普遍较好,但是总体的参与深度不足,说明数字普惠金融在农村还有较大发展空间。

三、数字普惠金融经济效应和影响因素的实证检验

本部分主要对农村数字普惠金融发展水平与其经济效应进行检验,并进一步研究金融机构的数字金融措施对改善数字普惠金融发展水平的成效,最后实证分析数字普惠金融的影响因素。

(一)数字普惠金融经济效应的实证分析

参考现有文献的做法,用数字普惠金融对农村居民个人收入的影响衡量数字普惠金融的经济效应,以农村居民家庭年收入(ret)为被解释变量,以硬件设备、网络覆盖、互联网消费、金融知识、个人特征、家庭特征、传统金融机构布局和地区特征作为控制变量。考虑到理财和借款能够直接导致家庭年收入的变动,因此分别在三个模型中加入解释变量数字普惠指数(fin)、互联网理财(cft)和互联网借款(bor)。同时,模型中加入了数字普惠指数、互联网理财和互联网借款分别与传统金融机构布局的交乘项(fin×dis,cft×dis,bor×dis)。考虑到问卷数据多为非连续数据,且定性数据比较多,因此,采用Probit模型,如下所示:

模型Ⅰ:

P(ret)=α+φfin+ηfin×dis+β1equ+β2net+β3con+β4know+χper+μlive+λdis+φarea+ε

模型Ⅱ:

P(ret)=α+φcft+ηcft×dis+β1equ+β2net+β3con+β4know+χper+μlive+λdis+φarea+ε

模型Ⅲ:

P(ret)=α+φbor+ηbor×dis+β1equ+β2net+β3con+β4know+χper+μlive+λdis+φarea+ε

表2 数字普惠金融的经济效应结果

续表2

(三)数字普惠金融的影响因素分析

将数字普惠指数、互联网支付、互联网理财和互联网借款分别作为被解释变量,将硬件设备、网络覆盖、互联网消费、金融知识、个人特征、家庭特征、传统金融机构布局和地区特征作为解释变量,建立如下数字普惠金融影响因素的Probit模型:

模型Ⅳ:

P(fin)=α+β1equ+β2net+β3con+β4know+χper+μlive+λdis+φarea+ε

模型Ⅴ:

P(pay)=α+β1equ+β2net+β3con+β4know+χper+μlive+λdis+φarea+ε

模型Ⅵ:

P(cft)=α+β1equ+β2net+β3con+β4know+χper+μlive+λdis+φarea+ε

模型Ⅶ:

P(bor)=α+β1equ+β2net+β3con+β4know+χper+μlive+λdis+φarea+ε

表3 模型Ⅳ数字普惠金融影响因素回归结果

表3展示了模型Ⅳ数字普惠金融影响因素的整体回归结果。可以看出,第一列和第四列中,硬件设备(equ)的回归系数在1%的水平上显著为正,表明硬件设备的完善与否对能否获得数字普惠金融的产品和服务具有显著促进作用,即手机或电脑普及率越高,数字普惠金融的覆盖范围越广泛。第二列和第四列中,网络覆盖(net)的回归系数在1%的水平上显著为正,表明能够上网对数字普惠金融的覆盖范围具有显著的促进作用,即上网越方便,数字普惠金融的覆盖范围越广泛。第三列和第四列中,金融知识(know)的回归系数在1%的水平上显著为负,表明个人的金融知识储备越充足,风险意识较强,对待数字普惠金融的态度越谨慎。互联网消费(con)的回归系数在1%的水平上显著为正,表明互联网消费对数字普惠金融具有显著的促进作用。性别(sex)的回归系数在5%和10%的水平上显著为负,表明女性更容易接受数字普惠金融。学历(edu)的回归系数在1%的水平上显著为正,表明个人的学历越高,越容易接受数字普惠金融。家庭特征(live)的回归系数在1%的水平上显著为正,表明相比于居住在乡镇农村地区的个人,居住在县城的居民更容易接受数字普惠金融。地区经济发展程度(gdp)在1%和5%的水平上显著为正,表明地区经济发展程度越高,数字普惠金融的推广范围越大。而年龄(age)、传统金融布局(dis)和金融消费者权益保护程度(pro)的回归系数均不显著,表明目前用户年龄、传统金融布局、消费者权益保护水平对数字普惠金融的发展并无太大影响。

表4 模型ⅤⅦ不同模式数字普惠金融回归结果

由模型Ⅵ的回归结果可以分析出,硬件设备(equ)、互联网消费(con)、家庭特征(live)、消费者权益保护水平(pro)和地区经济发展水平(gdp)的回归系数在1%的水平上显著为正,金融知识(know)的回归系数在5%的水平上显著为正,网络覆盖(net)和年龄(age)的回归系数在10%的水平上为正,其余系数均不显著。结果表明,硬件设备、网络覆盖、互联网消费、用户居住地、年龄、个人金融知识储备、消费者权益保护和地区经济发展水平对互联网理财的具有正向影响,即硬件设备普及率越高、网络覆盖越广、互联网消费越多、个人金融知识储备越丰富、消费者权益保护程度越高、地区经济发展水平越高,越有利于互联网理财业务的发展;相比于居住在乡镇农村地区的个人,居住在县城的居民更倾向于使用互联网理财服务;相对于年龄较小者,年龄越大者越多地使用互联网理财服务。而用户性别、学历水平以及传统金融机构布局对互联网理财的影响并不显著。

由模型Ⅶ的回归结果可以分析出,传统金融机构布局(dis)的回归系数在1%的水平上显著为负、消费者权益保护水平(pro)的回归系数在1%的水平上显著为正,性别(sex)的回归系数在5%的水平上显著为正,互联网消费(con)的回归系数在10%的水平上为正,其余系数均不显著。结果表明,传统金融网点离居民家庭居住地越近,越有利于互联网借贷业务的发展;同样,金融消费者权益保护和互联网消费有利于互联网借贷的发展;相比于女性,男性更倾向于使用互联网借贷服务。

(四)数字普惠供给措施有效性分析

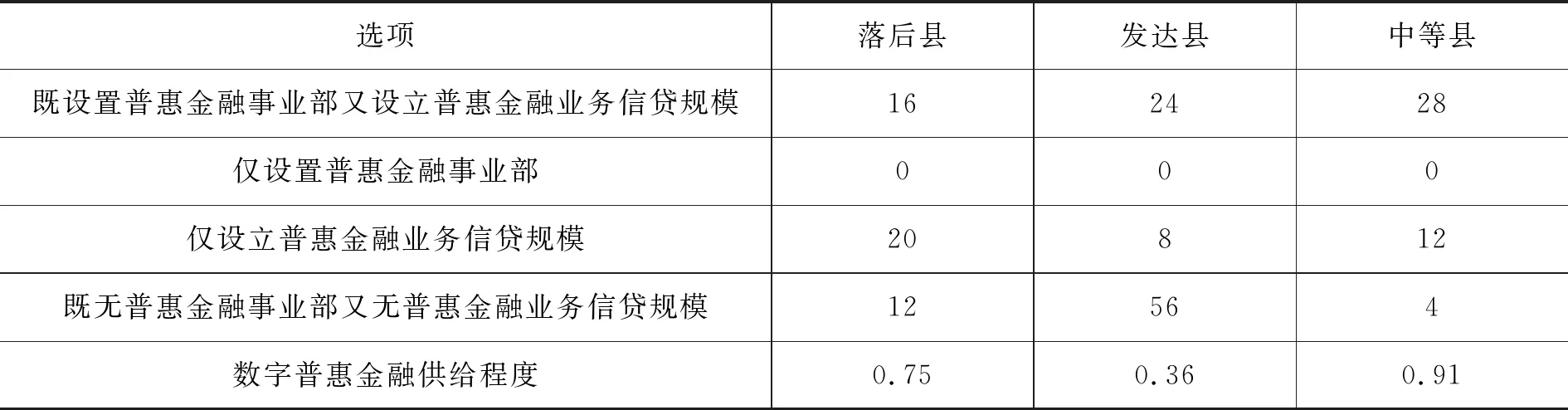

本文在问卷设计中,从以下两个方面衡量数字普惠金融供给水平:一是金融机构有无组建专门的普惠金融事业部,二是金融机构有无专门的普惠金融业务信贷规模。若二者都有,则取值为2;若二者只有一项,则取值为1;若二者均无则取值为0。根据各地区金融机构问卷回答情况,我们以1的统计结果减去“两无”的金融机构占比(既无普惠金融事业部又无普惠金融业务信贷规模的金融机构占比)的差值来衡量地区金融机构数字普惠金融供给程度(sup)。详见表5。

表5 金融机构数字普惠金融供给情况

由此构建出数字普惠金融供给措施有效性模型:

模型Ⅷ:

P(pay)=α+β1equ+β2net+β3con+β4know+β5sup+χper+μlive+λdis+φarea+ε

模型Ⅸ:

P(cft)=α+β1equ+β2net+β3con+β4know+β5sup+χper+μlive+λdis+φarea+ε

模型Ⅹ:

P(bor)=α+β1equ+β2net+β3con+β4know+β5sup+χper+μlive+λdis+φarea+ε

表6 引入金融机构数字普惠金融供给程度的回归结果

四、研究结论

立足于推动农村金融发展、金融扶贫和乡村振兴的时代背景,针对农村数字普惠金融理论研究的不足,本文采用实证研究方法,对农村数字普惠金融发展的经济效应和影响因素进行探讨,得到以下结论。

一是成本、信息不对称、风险定价等问题一直是困扰农村普惠金融发展的痛点,借助互联网和数字技术的发展,数字普惠金融通过建立数据信任机制、商业可持续机制、普遍服务机制、场景延伸机制和倒闭机制,有助于有效破解以上难题和障碍,为农村金融市场发展打开了空间。

二是数字普惠金融具有较好的经济效应,数字普惠金融不仅能够显著改善家庭收入,而且能够改善传统金融与家庭收入状况的关系,实现数字普惠金融与传统金融的良性互动,对传统金融产生明显的推动作用。

三是实证结果表明,普惠金融事业部和普惠金融信贷规模的设立对互联网金融业务的发展有促进作用,因此金融机构采取的数字普惠措施有利于数字普惠金融业务的发展,有助于农村金融服务的深化。

四是数字普惠金融发展的影响因素较多。硬件设备普及率、网络覆盖广度和互联网消费水平有利于数字普惠金融发展;学历、性别和金融知识影响个人对数字普惠金融的接受度;相比于乡镇农村,县城居民更易接受和推广数字普惠金融;而个人年龄、传统金融机构布局和金融消费者权益保护程度对数字普惠金融发展水平的影响不显著。

本文的研究不足在于,没有涉及资本要素的城乡二元流动问题,结论本身仅作为一种拓展农村数字普惠金融的通道技术支撑。数字普惠金融本身可能无法决定和改变资本的逐利性和流向,发展农村地区数字金融在客观上既可以促进农村经济发展,增加和留住农村货币流量,也可以加快资金向城市的流动,需另文专门研究。