基于ISM模型的小微企业融资影响因素分析

王璇 焦雷

摘 要:小微企业不仅是我国经济发展的生力军,也是国民经济的重要支柱。目前我国小微企业融资面临着多重矛盾,但解决小微企业融资难问题是一项复杂的系统工程,因此厘清影响小微企业融资的关键因素及其相关关系就显得尤为重要。本文以小微企业融资调查为基础,得出了影响小微企业融资的因素,并通过解释结构模型(ISM模型)对以上因素进行分析,得出影响小微企业融资的直接因素、间接因素和影响的关键因素以及表面因素。根据以上结论提出改善小微企业融资的建议。

关键词:小微企业融资;金融服务;解释结构模型

中图分类号:F832.7 文献标识码:A 文章編号:1674-0017-2020(8)-0051-05

一、引言

小微企业是我国经济发展的生力军,也是国民经济的重要支柱,创造了全国60%以上的GDP,贡献了50%以上的税收,提供了80%的就业,但小微企业的生存环境一直处于艰难境地,2013年国家工商总局企业注册局信息中心发布的《全国内资企业生存时间分析报告》中指出,近五年退市的企业平均寿命为6.09年,寿命在5年以内的接近6成,其中影响小微企业生存最为核心的问题就是融资难、融资贵。小微企业融资面临着多重矛盾,而解决小微企业融资难问题是一项复杂的系统工程,因此厘清影响小微企业融资的因素是解决融资难问题的关键。基于对咸阳市45家小微企业融资情况开展的问卷调查结果显示,小微企业融资中企业未申请银行贷款或申请贷款被拒的主要原因有:企业经营、银行服务、企业贷款信用以及政策方面等原因。本文对影响小微企业融资的因素构建解释结构模型,划分因素的层级结构,从而找到问题的主要矛盾,从解决主要矛盾入手,探索解决小微企业融资问题的路径。

二、解释结构模型(ISM)构建

(一)影响因素确定

根据以上调查中小微企业融资遇到的困难和问题,确定影响小微企业融资的因素有:

1.缺少合格抵押品或担保人。

2.经营和财务状况欠佳。自有资产少,产品技术含量低,现金流不足,技术、资金和管理都缺乏有效的竞争力,缺乏稳定性,倒闭率较高,未能达到金融机构授信标准。同时没有健全的财务管理制度,缺乏连续的真实的财务报表,银行难以核实。

3.银行信贷审批条件收紧。目前监管机构对银行不良贷款考核从严,将逾期90天以上贷款全部计入不良贷款,会使商业银行各项考核业绩受到一定的影响。出于这方面的考虑,银行对于不符合信贷标准的企业会拒绝贷款。而小微企业由于自身发展有限,资信不足,容易被拒贷。

4.信用状况较差。部分企业缺乏诚信,产品质量不过关,面对实体经济投入成本高、产出周期长的情况,以经营名义贷款参与投机和民间借贷,出现经营风险后又逃避银行债务,拖垮担保公司。

5.不符合国家产业、环保、安监等政策要求。针对小微企业安全隐患多、整改难度大的特点,相关职能部门会对无证生产经营和整治达不到要求的企业关闭和取缔,企业经营不稳定,随时可能停产,银行考虑贷款风险,会拒贷。

6.贷款项目风险高。小微企业对行业风险的认识和把控不足,投入的经营项目过时或者不成熟,导致贷款项目本身风险过高,金融机构对此风险无法监控,产生拒贷。

7.贷款审批时间长,材料多,手续复杂。小微企业对资金的需求呈现短、频、快、急且单笔金额较小的特点,而银行为了完善审贷流程,要求提供的材料多、审批时间长、手续较为繁琐,这与小微企业的资金需求特点相矛盾,导致小微企业融资难或者不愿去银行融资。

8.中介、评估、担保等附加费用高。

(二)影响因素分析

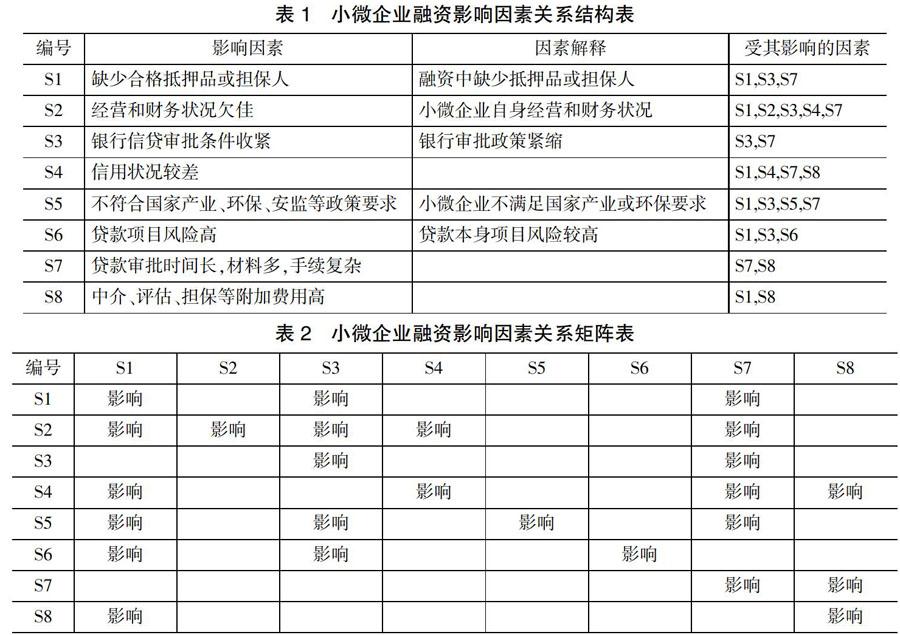

通过对上述影响小微企业融资因素的研究,发现各因素之间存在一定的关系。例如,银行信贷审批条件收紧会受到企业经营和财务状况差、信用状况差、贷款项目风险高和缺少抵押品或担保人的影响;不符合国家产业、环保、安监的要求或者贷款项目风险较高本身也会影响企业的的经营情况。依据各影响因素,建立小微企业融资影响因素关系结构表(表1),将其影响关系列表得到表2。

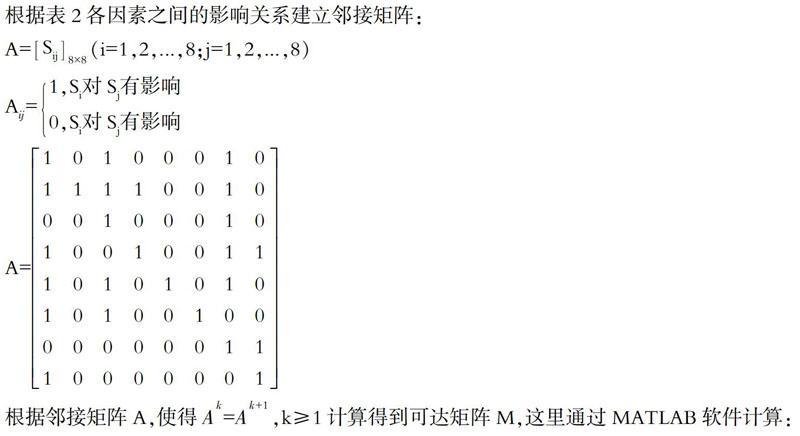

(三)邻接矩阵建立和可达矩阵求解

根据表2各因素之间的影响关系建立邻接矩阵:

(四)影响因素解释结构模型的构建

三、解释结构模型分析

(一)影响因素的层级分析

根据图1小微企业融资影响因素解释结构模型层级有向图可以看出,L1向L3中因素对小微企业融资的作用直接程度减弱,L1中各因素对小微企业融资的影响更直接且干扰小。但是影响力是由L1向L3逐步增大,即小微企业自身的经营和财务状况欠佳位于最低层,虽然没有其他因素作用直接,但其会影响其他因素,持续影响力度更大。

(二)影响因素关联度分析

运用交叉影响矩阵相乘法(MIC-MAC分析法)分析各影响因素之间的关联关系程度,根据可达矩阵M中元素在行中“1”的合计代表驱动力,元素在列中“1”的合计代表依赖程度,绘制小微企业融资影响因素驱动力及依赖程度分布图(图2),可以看到S2具有较强的驱动力,且依赖程度最小,S1、S3、S7、S8驱动力最弱,且具有较强的依赖性。

四、小微企业融资因素分析结论及启示

根据以上模型分析的结果可以得出,缺少合格抵押品或担保人,银行信贷审批条件收紧,贷款审批时间长、材料多、手续复杂和中介、评估、担保等附件费用高等因素直接影响小微企业融资难易程度,但企业的经营和财务状况对小微企业融资情况起到决定性作用。因此,给予我们以下启示。

(一)完善小微企业财务管理体系,加强内部财务控制

小微企业自身要树立正确的财务管理观念,将成本预算控制、资产资金管理与传统的账务处理结合,为企业主提供全面的财务信息,以便应对小微企业经营中市场变化和资金需求。同时要注重财务信息披露,注重报表的合规性,真实反映企业的财务状况。这样保证了银行与企业信息的内部对称,增加企业信用,为银行更好评估企业经营状况,并以此为贷款审批提供必要的前提条件。

(二)提高小微企业核心竞争力

银行对于优质的贷款用户往往会放低审批条件,降低贷款利率。从前期的调查中,我们也看到小微企业面临了较多的经营困难,主要表现在原材料成本高、税费负担较重、用地成本租金较高及企业之间拖欠款较重等等,融资难只是经营困难的其中一项。解决融资难问题的核心是解决企业经营问题,而不能完全从金融的角度去解决,提升管理能力和市场把握能力、依靠技术创新和稳健经营、提升自身实力才是小微企业融资难解决的最根本途径。

(三)提升金融机构对小微企业的金融服务

一是简化小微企业融资审批手续,小微企业融资的需求特点是短、频、快、急,而在传统的机构授信审批程序完成,往往已经错过了小微企业资金需求的最佳时点,由此会导致小微企业使用高利率成本、风险较大的民间融资,加剧企业财务成本。因此金融机构可以创新金融服务,改变传统授信模式,通过大数据收集企业实际财务信息,开发更适合小微企业融资需求特点的金融产品,简化融资审批手续,更加快速和高效地为小微企业提供服务。二是银行要转变经营思路,将信贷资源更多地配置给小微企业,为小微企业提供更多的信贷额度,对于发展期或成长期的小微企业,在风险可控的情况下适当放宽审批条件,帮助小微企业成长。三是对小微企业的贷款担保方式不局限于保证贷款和抵押贷款,根据企业的纳税情况及现金流入情况,可以给予一定授信额度的信用贷款,使企业更加灵活地使用资金开展经营。

(四)加强信用环境建设,健全风险分担机制

一是进一步建设完善信息共享平台,以人民银行征信系统为基础,整合工商、税务等相关部门的企业信用信息,形成广泛覆盖市场主体、可供查询的信用信息库,有效缓解信息不对称问题。二是完善融资担保体系,充分发挥融资担保公司作用,为小微企业提供担保服务。三是加快发展小微企业信用保险和貸款保证保险,通过投保分担因债务人欠款导致的小微企业风险,补偿信贷损失;同时将保单作为担保方式发放贷款,增加融资渠道。

参考文献

[1]董良,董少广.经济下行小微企业融资难融资贵深层次分析和对策[J].金融理论与教学,2019,(1):31-32+44.

[2]郭磊,唐琦,关淇公.金融科技创新缓解小微企业融资难问题的探究[J].商场现代化,2019,(9):95-96.

[3]秦荣波.基于 DEA 模型的滨州市金融支持小微企业的融资效率研究——来自全市 18 家金融机构的相关数据[J].金融经济,2019,(12):167-170.

[4]沈黎怡,陆岷峰.金融供给侧结构性改革与小微金融业务发展研究[J].西南金融,2019,(7):36-43.

[5]宋宏,顾海蔚.基于ISM模型的PPP特色小镇项目影响因素研究[J].会计之友,2019,(13):41-45.

[6]尹丽文.基于ISM模型的小微企业生态竞争力影响因素研究[J].贵州师范大学学报(社会科学版),2019,(3):63-71.

[7]张馨尹.从财务管理角度看民营和小微企业融资难问题[J].金融经济,2019,(6):134-135.

[8]郑继兴,赵越,林海音.小微企业内部财务控制策略探究[J].山东纺织经济,2019,(6):36-38+28.

Analysis of Influencing Factors of Financing for Small and Micro Enterprises

Based on Interpretative Structural Modeling (ISM) Method

WANG Xuan1, JIAO Lei2

(1,2 Xianyang Municipal Sub-branch PBC,Xianyang Shannxi 712000)

Abstract: Small and micro enterprises are not only the main force of economic development in China, but also the important pillar of the national economy. At present, the financing of small and micro enterprises in China is facing multiple contradictions, but it is a complex system engineering to solve the financing problem of small and micro enterprises, so it is particularly important to clarify the key factors affecting the financing of small and micro enterprises and their related relations. Based on the investigation of the financing of small and micro enterprises, this paper investigates the factors affecting the financing of small and micro enterprises, and analyses the above factors through the Interpretative Structural Modeling (ISM) Method, and draws the direct, indirect, key and surface factors affecting the financing of small and micro enterprises. Based on the above conclusions, some suggestions are put forward to improve the financing of small and micro enterprises.

Keyword:small and micro enterprises; financing; Interpretative Structural Modeling Method

责任编辑、校对:王兆华

收稿日期:2020-05

作者简介:王 璇(1986.3-),女,河南洛阳人,现供职于中国人民银行咸阳市中心支行。

焦 雷(1986.4-),男,陕西铜川人,硕士研究生,现供职于中国人民银行咸阳市中心支行。

注:本文为作者观点,文责自负。