零售企业纳税筹划

孙贵方

摘 要:随着我国电子商务的快速发展,零售行业受到猛烈冲击,竞争压力日益增大,这让零售企业的税收筹划成为实现企业价值最大化的重要组成部分。税收筹划可以帮助企业规避涉税风险、节约税收成本,从而增强市场竞争力。基于此,以永辉超市为例,分析其经营模式和纳税情况,并结合相关的税收优惠政策对企业税收筹划给出建议。

关键词:零售业;纳税筹划;涉税风险

中图分类号:F715.5 文献标志码:A 文章编号:1673-291X(2021)05-0126-03

一、永辉超市概况

(一)永辉超市经营状况

永辉超市成立于2001年,总部位于福建省福州市,隶属于商品流通行业,目前在全国24个省市拥有900家连锁超市,为中国500强企业之一。其主要经营项目包括销售生鲜、食品用品、服装、加工服务等,同时提供与之相关的物流配送服务、促销、租赁业务等。永辉超市的大部分销售额来源于生鲜农产品的销售,其将生鲜农产品引入现代化超市进行销售。同时,永辉超市设置了农药检测设备供消费者检测食品农药浓度值,保证其提供的生鲜农产品质量。

(二)永辉超市纳税情况

永辉超市销售的计生用品、蔬菜、部分肉禽蛋、自产农产品零税率,物流辅助收入增值税税率为6%;租金收入税率为5%和11%;销售的水果、水产产品、部分干货、粮油、奶制品等农产品的增值税税率,由于政策变动由之前的11%变为10%;其他商品的增值税税率由17%变为16%。其中永辉超市缴纳的增值税和企业所得税税负率最大,在进行税收筹划是可以重点关注。见表1。

二、永辉超市税收筹划分析

永辉超市是典型的商业零售企业,通过商场直接销售产品给消费者,没有涉及生产环节。与其他经营模式的企业相比,零售企业的经营方式更加便捷,在进行税收筹划时可以重点关注其采购环节、销售环节以及发生的期间费用等。

(一)采购环节的税收筹划

首先,采购环节的税收筹划可以从供应商的选择着手。在选择供应商时,产品价格是要考虑的一个方面,同时还要考慮供应商纳税人属性。比如,在一般纳税人的供应商处采购产品可以获得增值税专用发票进行抵扣,但是价格偏高;在小规模纳税人的供应商处采购产品时,小规模纳税人不能直接开具专用发票,但是可以申请代开3%征收率的专用发票,而且企业向小规模纳税人采购的商品价格相对较低。所以,在选择供货商时要衡量产品的价格优惠和税收差异,综合考虑后进行选择。

其次,在进行采购时,结算时间和结算方式的选择也会带来应纳税额差异。在进行结算时,考虑到货币时间价值,要尽量延迟支付货款,为企业带来无息的流动负债。比如,企业在获取了发票后再进行付款,或是用分期付款、赊销等结算方式让销售方代垫税款。

再次,国家税务总局明确规定从事农、林、牧、渔业项目的生产企业,如果按照“公司加农户”的形式,可以享受减免企业所得税的优惠。“公司加农户”是将企业与农户相结合的一种经营模式,主要体现形式为企业与农户签订合同。农户对农产品进行加工生产,同时企业对农户提供相关的服务,而后收购农户生产的农产品,与农户达成利益共享。

永辉超市在向农户采购农产品以从事蔬菜批发业务时可以采取以下方案。

方案一:直接向农户采购农产品。

方案二:与农户签订产销合同,农户负责种植相关的农产品,永辉超市负责提供种子种苗和技术辅导服务;在农产品成品出来后,永辉超市按照签订的合同收购农产品。

采用方案一仅能享受免增值税的优惠政策,但是没有企业所得税优惠;采用方案二可以享受双重税收优惠。比较下来,方案二可以减少税负。

(二)结算方式的选择

在进行销售结算时,如果可以延长销售收入的结算时间,相应也可以延长纳税时间,相当于企业在本年度从财政部门得到无息贷款。结算时,采用赊销或分期付款的方式,由于货币时间价值的影响可以降低税收支出。但是推迟货款的收取也会为企业带来一定的损失,所以在进行筹划时还要考虑到这种结算方式的风险。

(三)相关费用的税收筹划

企业发生的所有费用并不是都能全额扣除,税法针对部分费用规定了扣除限额。企业在发生这些费用时要评估是否会超过税法规定的限额,避免企业当期费用超额,不能税前抵扣,加大税收负担。

1.业务招待费的扣除限额为企业本年度销售收入的5‰,若低于这一限额,企业可按60%税前扣除。如果企业预计今年发生的业务招待费会超过限额,应当考虑可否将业务招待费计入到其他费用项目中,使其可以税前扣除。

2.广告费、业务宣传费的扣除限额为企业本年度销售收入的15%,可结转扣除。

永辉超市2018年度发生的业务宣传费为435 614 034.14元,其当期销售收入70 516 654 453.22元。由此可以计算出永辉超市2018年业务宣传费的扣除限额为70 516 654 453.22×15%=10 577 498 167.98(元),可全额扣除。

3.公益性捐赠费用的扣除限额为企业利润总额的12%,可结转扣除。但是要注意,企业发生的公益性捐赠支出要同时满足两个条件才能税前扣除,一是通过专门渠道进行捐赠,二是捐赠的对象为税法规定的特殊对象。

永辉超市2018年的公益捐赠额为14 990 970元,当期的利润总额为1 449 016 792.85元。可以计算出限额为1 449 016 792.85*12%=173 882 015.142(元)。由此看出,永辉超市2018度的公益捐赠支出可以税前全额扣除,但是企业必须保证符合以上提及的可以扣除的前提条件,否则企业就会做了好事还要交税。

4.职工福利费、工会经费和职工教育经费的扣除限额分别为工资薪金总额14%、2%和8%,职工教育经费超出限额部分可以结转继续扣除。

永辉超市2018年度的工资薪金总额为5 114 030 993.51元,由此可以得出职工福利费的扣除限额为715 964 339.09元。永辉超市本年度的职工福利费为182 976 928.27元,可全额税前扣除。2018度实际发生的工会经费和职工教育经费为27 045 271.72元,在扣除限额之内,可以全额扣除。

在企业进行预算编制时,可以将预算数据来计算

估计各个税法规定限额的相关费用,规定相关部门要

将费用控制在限额之中,避免企业税负增加。

(四)相关费用的税收筹划

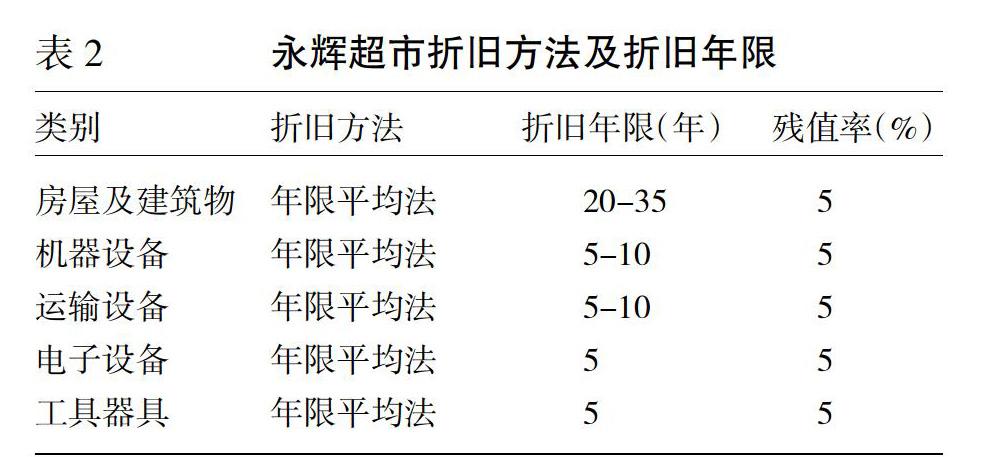

对于固定资产的税收筹划可以从两个角度进行考虑,一是改变折旧计提方法,二是缩短折旧年限。永辉超市的折旧计提方法均是用年限平均法。如果企业可以换成加速折旧法,比如年数总和法来进行折旧的计提,那么就可以在前期多计提折旧费用,从而降低利润,少缴税。但是要注意,税法对于可以使用加速折旧法的固定资产是有明确规定的,要满足两个条件之一,即更新换代快或是处于高震动、高腐蚀状态下的固定资产。永辉超市并没有生产环节,所以要满足这些条件比较困难,但是可以转而考虑缩短折旧年限这个税收筹划方案。永辉超市的固定资产折旧年限总体上高于税法规定。例如,永辉超市的房屋建筑物折旧年限为20—35年,税法规定房屋建筑物的最低折旧年限为20年,永辉超市可以考虑将高于20年的房屋建筑物尽量降低至20年,从而加速固定资产的折旧,降低税负(见表2)。

三、关于永辉超市税收筹划的建议

税收筹划方案要以企业的战略规划为导向,首先考慮企业的战略管理,其次才是税收筹划。方案的制订固然重要,但是如何去实施更为关键。本文针对税收筹划方案实施的推进提出以下建议。

(一)改善企业经营战略

虽然本文在进行税收筹划时分环节进行筹划,但是企业的经营环节是环环相扣的,所以最终的方案还是应该从企业整体来进行考虑,权衡各个环节的利弊,既要考虑税收因素,也要考虑非税收因素。税收对于企业整体而言是不可忽略的重要因素,所以企业在进行经营战略制定时也要将纳税考虑在内。

(二)增强相关部门人员的税务知识

要进行纳税筹划,了解实时相关的税收政策是十分重要的。比如,上文提到的相关费用的抵扣限额,如果企业财务人员不熟悉甚至不知道这种政策的规定,就很可能让企业多缴税。企业可以定时对员工进行税务知识的培训,对新政策进行学习;同时,在招聘员工时注重引进对税务知识熟悉的高学历人员。

(三)建立良好的税企关系

税收筹划方案能否获得税务局的认可是方案能否真正成功的关键。如果不能获得税务局认可,即便制订出了方案也不能实施,贸然实施甚至可能被认为是违反税法的逃税行为,受到处罚。企业要与税务机关搞好关系,经常与税务机关交流,获取最新税收政策的动态,提前为企业做好税收筹划。

四、总结与思考

结合上述分析,通过对永辉超市的采购环节和销售环节进行税收筹划可以看出,税收关系是一个博弈的过程。当企业作为采购方时,则希望尽早获得发票进行抵扣;而当企业作为销售方时,希望能尽晚开发票,从而拖延纳税的时间。在对结算方法、结算时间以及促销方式进行选择时,企业要综合性分析。比如,企业在进行销售结算时拖延收取货款时间,或是采取分期收款的方式来结算,虽然可以节约税款,但也要考虑到如果采用拖延收款的方式企业的资金流是否会受到影响,或是款项会不会后期难收回等问题。企业在制定税收筹划方案时,应从业务流程的各个环节着手、从企业的整体利益出发,压低税收成本,降低涉税风险。

参考文献:

[1] 吕良晔. Y零售企业促销业务纳税筹划研究[D].青岛:青岛科技大学,2018.

[2] 覃旭.零售业销售环节税收筹划[J].现代经济信息,2017,(19):139.

[3] 陈晓菊.基于税收筹划类别模型分析连锁零售企业的税收筹划[J].纳税,2017,(24):36.

[4] 龚嘉怡.商业物业企业税收筹划研究[D].广州:暨南大学,2017.

[5] 吴聪,徐晓梦.我国零售企业零售环节的税收筹划研究——以华润万家为例[J].科技经济导刊,2017,(4):243.