高管薪酬差距、产权性质与企业绩效的研究

——以安徽上市公司为例

梁 红

一 、引言

在以往的研究中,大部分的学者将研究的重点放在高管内部薪酬差距对企业绩效的影响上,但是研究的结果有很大区别,以林浚清等(2003)[i]为代表的学者通过实证研究发现,高管薪酬差距越大,越能提升企业绩效,二者呈现正相关关系,符合锦标赛理论。而以张正堂为代表的学者研究结果表明,高管薪酬差距对企业绩效有着负向影响,符合行为理论的观点。那么,高管薪酬对企业绩效的影响到底是负向的?还是正向的?在中国特殊的社会背景下,产权性质又会对高管薪酬差距与企业绩效之间造成怎样的影响呢?这些问题成为了本文研究的方向。本文选取2015-2019 年安徽上市公司的数据,从高管薪酬差距与产权性质为切入点,考察其对企业绩效的影响,为企业制定合理的薪酬制度提供理论支撑并提出合理性的建议。

二、研究设计

(一)数据来源

本文选取2015-2019 年安徽上市公司作为研究样本,安徽共有116 家上市公司,为了确保结论的精确性对样本进行了如下处理:(1)剔除ST 和ST*的上市公司;(2)剔除变量数据缺失对研究结果有影响的公司;(3)剔除高管人数小于3 的公司;(4)剔除金融和保险类公司;最终共得到76 家公司380 个数据,其中国有企业37 家共190个数据,非国有企业 35 家共180 个数据。

本文的数据主要来源于国泰安研究数据库,所使用的统计和数据处理软件为Excel和SPSS17.0。

(二)基本假设

委托代理理论认为,由于企业经营权与所有权的分离,高管人员可能会为了追求自己的私利而损害股东的利益。为了降低这种风险,股东需要采取一些措施,而薪酬激励将高管的利益与股东的利益统一起来,使高管可以更卖力地为股东服务,通过提高企业绩效从而获得更高薪酬。因此,提出假设1:随着高管薪酬差距的扩大,企业绩效会逐步提升,二者之间是正向相关性。

在国有企业,低层级的高管人员为了谋求仕途或为了更高的社会地位会付出更多努力,从而提高企业绩效。因此,提出假设2:非国有企业较之国有企业,高管薪酬差距与企业绩效之间的正相关性更强。

(三)变量选取

1.被解释变量

可以选择财务模式或者价格模式对企业绩效进行衡量,一般可以在企业的财务报表里找到财务模式需要的绩效评价指标,既能够保证数据的准确性,又能使人为调整的可能性降低。财务指标的可比性、真实性高。价值模式指标的选取一般根据市场来衡量,其指标的有效性与市场的有效性密切相关,但是我国目前股市受国家宏观经济因素的影响较大,股市所包含的信息量会受到企业无法控制的因素的影响,比如利率变动、经济环境。因此本文选取财务指标对企业绩效进行衡量,目前,大部分学者采用总资产收益率、净资产收益率、每股收益、托宾Q 值等衡量企业业绩,本文在考虑现实经济环境,为了更好的反映安徽省上市企业业绩水平,选择采用净资产收益率,其计算公式为企业的净利润除以净资产。

2.解释变量

她说:“是的啊,老娘是汉口人,汉口翠春苑的头牌!老娘行不更名坐不改姓,你去汉口宝顺路、六渡桥访访,都晓得老娘的大名——赛十娘!”

国内学者计算高管薪酬差距的方法有如下几种分类:CEO 年度薪酬减去非CEO 年度薪酬均值的差作为高管薪酬差距(林浚清等人,2003),(张正堂,2007)用核心高管薪酬减去非核心高管薪酬,其中核心高管的薪酬是企业排名前三的高管人员薪酬的平均值,非核心高管薪酬是高管年薪总额减去前三名高管年薪后的平均值。用前三名高管的薪酬总额加上前三名董事的薪酬总额之和除以6 作为核心高管的薪酬,用全部薪酬总额减去前三名高管薪酬与前三名董事薪酬之和再除以对应的人数作为非核心高管薪酬(鲁海帆,2010)[ii]。根据我国上市公司年报,用前三名高管人员年薪的均值作为高管出具并不合适,因为前三名高管人员并不包括董事长薪酬,有些总经理并不在公司领取薪酬,因此,本文决定采用鲁海帆的方法。具体计算方法:

核心高管薪酬=【(前三名高管薪酬总额)+(前三名董事薪酬总额)】/6

非核心高管薪酬=(高管薪酬总额-前三名高管薪酬薪酬-前三名董事薪酬)/相对应的人数

三、实证分析

(一)描述性统计

一)描述性统计

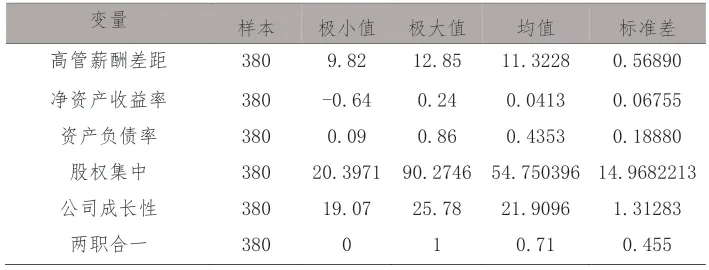

表1 安徽上市公司变量描述性统计

从表一中我们可以看出,2015-2019 年安徽省所有上市公司的高管薪酬差距的最大值为12.85,最小值为9.82,平均值为11.3228,说明高管薪酬差距的绝对值波动范围较小,

企业绩效方面,用净资产收益率衡量,根据数据可知,净资产收益率最大值为0.24,最小值为-0.24,均值为0.0413,标准差为0.06755,说明整体安徽省上市公司企业绩效水平低。资产负债率的平均值为0.4232,最大值为0.86,最小值为0.09,企业的资产负债率水平越低,证明企业负债水平越低,企业发展能力更强,负债水平的分布较为集中。股权集中最大值90.2746,最小值20.3971,均值为54.750396,说明安徽省上市企业股权较为集中。从管理层权力来看,均值为0.71,这一数值体现了绝大多数的管理层权力较为集中。

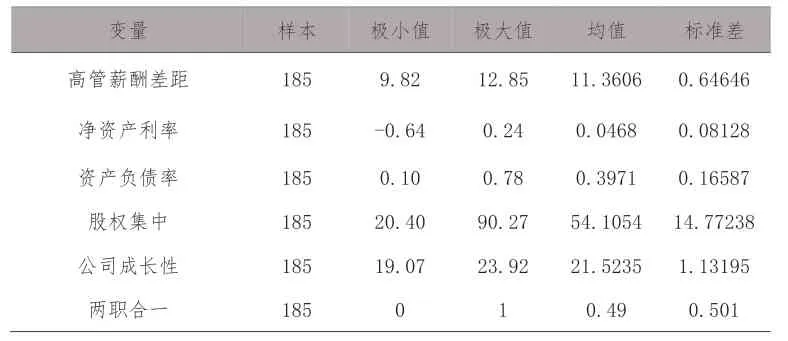

根据表2、表3,得出不管是国有企业还是非国有企业,高管薪酬差距的最大值与最小值还有均值没有明显差异,但具体来说,还是非国有企业高管薪酬较大。企业的绩效方面,非国有企业绩效水平较好。国有企业与非国有企业股权都比较集中。管理层权力方面,国有企业董事长兼任总经理的比非国有企业多。国有企业两职合一的均值达到0.91,而非国有为0.49.

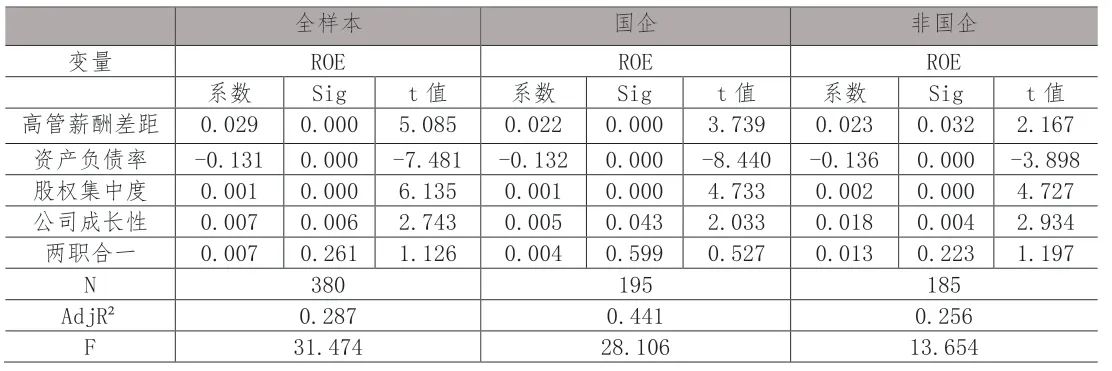

(三)多元回归结果分析

根据高管薪酬差距与企业绩效的回归结果可以发现回归模型的拟合优度(AdjR2)超过了10%,模型的拟合优度可以接受,这说明模型在研究企业绩效的影响因素时有较好的效果,解释变量和选择的控制变量可以很好的解释企业绩效这一被解释变量。在高管薪酬差距与企业绩效的检验中,薪酬差距的系数为0.029,符号为正,在1%水平下显著,说明高管薪酬差距与企业绩效存在显著正相关关系,这与预期结果一致,即企业高管薪酬差距越大,企业的绩效越高,验证了假设1。

表2 安徽省国有企业变量描述统计

表3 安徽省非国有企业变量描述统计

表5 高管薪酬差距与企业绩效

此外,回归也验证了其他影响企业绩效的因素:资产负债率、股权集中度、公司成长性和两职合一。从资产负债率看,相关系数为-0.0131,在1%水平下显著,说明二者之间存在显著负相关,因为负债比率越高,企业的资金周转速度下降,影响企业绩效的提高。从股权集中度来看,相关系数为0.001,在1%水平下显著,说明股权集中度与企业绩效之间存在显著正相关性,但相关性较小。从管理层权力来看,二者具有正向相关性,但并不显著。

通过对比国有企业与非国有企业两个组的各个变量,国有及非国有企业的薪酬差距与企业绩效之间的都是显著为正的,且非国有企业的贡献率(0.023)比国有企业(0.022)更高,这说明非国有企业薪酬激励效果更好,假设2 得到了验证。充分说明尽管我国国企中“平均主义”思想随着国有企业融入改革的不断深化而渐渐淡化,但是还需一定的时间才能达到非国有企业中薪酬差距所起到的激励作用。

资产负债率都是负相关,并且都在1%水平下显著,证明目前样本企业债务的财务杠杆没有起到合理作用。股权集中度对企业绩效有着正向激励作用,并且都通过了1%的显著性检验,说明股权越集中越有助于提高绩效。公司成长性都是负相关,并在都在1%水平下显著,说明投资者希望投资发展潜力大的企业,从而晋升企业绩效。

四、研究结论和建议

(一)研究结论

1.高管薪酬差距对绩效的影响呈现了显著的正相关关系,该结论说明,目前相比行为理论来说,对于阐释安徽高管薪酬差距与企业绩效之间的关系,由此可见,锦标赛理论更为合适,即当高管薪酬差距越大,其受到激励的作用就会越明显,因此越有动力去努力提高绩效。

2.以产权性质为分类标准,对高管薪酬差距与企业绩效两者关系作出了更深入的探讨,发现国有企业和非国有企业的高管薪酬差距均对企业绩效产生了正向影响,不过对比之后发现非国有企业的相关系数要更大一些,证明了尽管高管薪酬差距对国企和非国企来说都是一种十分有效的治理机制,但是在非国企中锦标赛的激励效应更为强烈。

(二)建议

1.以企业绩效为导向,合理制定高管薪酬,重视高管薪酬的激励作用。基于本文得出的论述,在安徽上市企业中,薪酬差距的适当扩大能够有效提高绩效,这意味着安徽目前的薪酬差距仍然处在一个十分合理的区间范围内,要想充分调动员工的工作热情,可以选择继续拉大其薪酬差距的方式,并且应当重点比较行业内外部,关注高管动态,制定合理的绩效考核机制,进一步优化薪酬契约,在保证提供企业绩效的同时降低高管流失风险。

2.重视产权性质,企业应当根据产权性质的不同情况来制定与之相适应的薪酬差距,丰富薪酬激励形式。由于会受到政府管制等原因,国有企业比非国有企业的委托代理关系更复杂,所以就造成了高管薪酬差距所带来的激励效果,非国企强于国企。而在非国有企业,高度自由的竞争性和市场性使非国有企业的高级管理人员为了达到更高的目标会更有动力去提高企业绩效。所以要根据不同的产权性质制定薪酬差距,不能就所有企业制定统一的模式。