我国货币政策影响因素分析

韩港平 者贵昌

摘 要:通过研究2008年至2018年的广义货币流通量M2,国民生产总值GDP以及居民消费水平和同业拆借利率之间的关系,发现收入水平是影响货币供应量的主要原因且其影响是正向的,利率水平的影响是负向的且影响较小。根据此结果,得出我国现在还不具备用利率作为货币政策传导机制中介目标的市场环境,应保持以数量型货币政策为主,辅之以价格型货币政策来实现宏观经济目标。

关键词:货币政策 利率 凯恩斯流动性偏好理论

一、引言与文献综述

现代金融环境的新变化以及中国经济的开放,使我国通过数量型货币政策进行宏观调控的效果大打折扣。部分发达国家已经实现由数量型货币政策向价格型貨币政策的转变,为这一转变提供理论基础的就是凯恩斯的流动性偏好理论。该理论主张国家应当以利率为中介目标进行相机抉择,以达到宏观调控的目标。凯恩斯货币需求理论打破了古典经济学派将货币职能视为单一流通性的思想桎梏。从资产组合的角度出发,凯恩斯认为人们持有货币一方面是为了满足消费,另一方面,人们可以将剩余的资金以现金方式保存或者购买其他生息资产以获取利息。但是人们往往不会将所有的闲置资金都用来购买债券获取利息收入,因为人们具有流动性偏好。流动性偏好的来源是日常交易,预防不时之需以及满足投机需求。凯恩斯货币需求理论为发达国家货币政策中介目标由数量型向价格型的转变提供了理论基础。在现代金融环境下,金融创新、中国经济的开放带来的效果已经无法忽视。我国M1、M2短期货币需求函数具有不稳定的特征,这给货币政策有效性带来了挑战。

国内将凯恩斯货币需求理论与我国货币政策联系起来的研究重点分为两类,一类是注重于分析我国实行的量化宽松政策是否有使中国经济陷入流动性陷阱的可能。陈丰研究了美国经济危机爆发以来,中国经济陷入低迷,中国实施的量化宽松政策对于国民经济的影响。通过实证分析中国货币政策的传导渠道,发现中国货币政策的非对称性明显[1]。张炜、景魏民等发现2018年央行实行宽松的货币政策,但宏观经济上上却表现出消费增长乏力,出口疲软,投资不足的现象,对2011年1月至2018年9月的月度金融数据进行定量分析货币政策有效性,研究发现我国货币政策确实存在流动性陷阱的特点。[2]另一类学者重点研究利率作为货币政策中介目标是否有效,力图为我国货币政策中介目标的转换提供理论依据。徐清用凯恩斯理论定性分析了中国货币政策与利率之间是弱相关性,研究结果缺乏实证支持。[3]高丁丁,陈卫红利用实证分析发现:在2002-2016年之间,我国收入水平和利率水平影响我国货币余额的长期均衡水平,但是对利率水平对货币供应量影响较小的原因没有给予详尽的解释。[4]国内学者利用凯恩斯流动性偏好的理论来分析我国的货币政策大多数将研究重点放在了探讨中国经济有没有陷入流动性陷阱,而且研究背景依然是2008年金融危机后的影响,背景较为陈旧。本文将运用定量分析的方法,研究利率作为货币政策中介的有效性的程度并分析其原因。

二、货币需求与其影响因素的实证分析

(一)模型的设定

凯恩斯的货币需求方程式中包含三种持有货币余额的动机。基于交易动机产生的货币需求称为货币的交易需求;满足预防动机的货币需求称为货币的预防需求;出于投机动机而产生的货币需求称为货币的投机需求。交易动机和预防动机对货币的需求与收入呈正相关,这一货币需求记为L1。货币的投机需求与利率负相关,此货币需求量用L2表示。Md为货币总需求,y表示收入,R表示利率。于是凯恩斯货币需求函数可以表示为M=L1(y)+L2(R)。这里的M不是实际国民收入而是代表名义国民收入,名义国民收入是实际国民收入和物价水平的乘积,所以在建模时需要加入物价水平指标。参考曲维维的模型构建来探讨利率,收入对于货币供应量的影响,长期协整方程可以这样表达lnM2=a0+a1lnGDP+a2lnCPI+a3lnR。[5]

(二)变量选择

本文从中国统计局与中国人民银行公布的数据中,选取了2008第一季度到2018年第四季度的广义货币供给量M2,国民生产总值GDP总量,物价水平指标CPI以及一天的全国同业拆借利率R。选取的指标综合了数据的代表性以及可取性。例如选择广义货币供给量M2,是因为它能够从整体上反映我国经济发展所需要的货币规模,是宏观调控的重点。在利率指标的选取上,由于我国基准利率尚未确定,其中一天的全国同业拆借利率正逐渐作为我国的基准利率。[6]在数据收集过程中,全国同业拆借利率容易得在中国人民银行公布的数据中找到,方便构建模型进行分析。

(三)变量的单位根检验,协整检验。

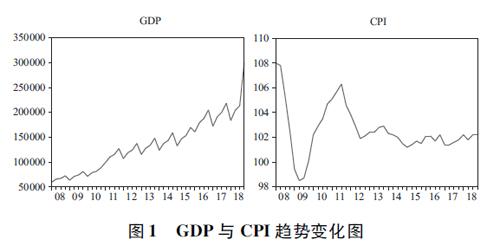

由于GDP与CPI显示出明显的季节波动,见图1。在数据处理之前,首先运用Eviews6的Seasonal Adjustment去除季节性的影响因素。对数据进行分析前,先进行单位根检验。选取临界值为5%显著性水平下对应的指标,检验结果得出:lnM2、lnGDP,lnCPI,lnR是一阶单整序列,可直接建立模型。继续进行变量间的协整检验,采取EG两步法。对回归方程的残差进行单位根检验。再采用EG两步法建立模型,并对模型的残差进行协整检验。

在回归方程(2)中,方程的拟合优度很高,方程显著性很好,各解释变量均通过显著性检验。如果回归方程(4-3)中的四个变量具有协整关系,对误差项ut进行滞后1项的ADF检验,得到ADF的值为-5.749小于临界值-1.950。说明四个变量之间存在协整关系,即长期稳定的均衡关系。

(四)研究结论

根据误差修正后得出的模型,发现影响货币供应量的因素主要是收入水平,影响货币供应量的收入弹性为1.172407,大于1,利率弹性为-0.1678151,对于货币需求供给量的影响较为微弱。

三、实证结果分析与政策建议

目前来说,我国利率对货币需求的影响力仍然较弱。针对此种情况,可以从货币需求的流动性偏好三个动机出发,结合中国人民银行发布的《城镇储户问卷调查报告》中的居民消费、储蓄和投资意愿数据,从两个方面分析原因。

1.投机动机不足。凯恩斯认为人们在满足了交易性动机和预防性动机之后的闲置资金将会用来投资,以获取更大的效用。而投机需求又与利率反向相关,因此利率成为调节货币需求的关键。我国人均居民收入逐年提高,人们的投机性需求也随之增加。在凯恩斯眼中,人们投机性需求的重要对象是国债买卖,并且央行可以通过公开市场业务进行国债买卖来调节货币供应量,因此凯恩斯把投机需求对象简化为货币资产和国债。但是根据中国人民银行做的调查报告显示,我国城镇居民偏爱的前三位投资方式主要是“基金及理财产品”、“债券”和“股票”。我国居民和企业的主要投资方式中不包含国债。我国公开市场业务的买卖主要是在商业银行之间进行,因此我国失去了利用利率作用于投资需求的内核。基于此种情况,我国难以通过利率来调节投机需求,发行国债调节基础货币收效甚微。

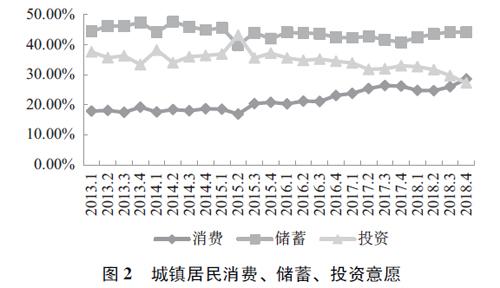

2.投机性需求的占比不足弱化利率功效。根据中国人民银行的数据显示,城镇居民更偏向于投资的人数占比34.6%,更偏向于存款的人数占44%,更偏向于消费的人数占21.4%。与收入水平相关的消费需求与投机需求居高不下。与国外发达国家相比,我国教育、医疗、养老、保险制度还不够完善,人们为了预防突发情况的到来造成大笔的不确定性支出,所以更倾向于储蓄存款。但也可以看出,随着近年社会保障制度的健全,人们“敢于花钱”的消费意愿呈现出不断上升的趋势。另一方面,从图2可以看出我国储蓄与投资趋势呈现出相反的特征,反映出我国资本市场的不健全,可供選择的短期金融投资产品较少且风险大,居民有闲置资金时更愿意存入银行,这部分本可以用来投资的资金进而转化为预防性的货币需求,利率的作用也因此进一步弱化。

根据上述所分析的情况,得知我国经济还不具备将数量型货币政策直接转到价格型货币政策的市场基础。要实现我国货币政策中介目标的转型,首先要确定市场化的基准利率水平。政府应当继续深化金融体制改革,在形成基准利率的基础上,还要提高利率对于货币政策的反应程度;其次,要增加和丰富资本市场上金融投资产品的种类,特别是要对各类债券产品的完善给予足够的重视,使我国居民的投机性偏好相应提高;最后,完善我国社会保障制度,使人们花钱没有“后顾之忧”,人们就会减少因预防动机而持有的货币。在完成我国货币政策转型前,首先使我国货币需求往更合理的方向发展是当务之急。

参考文献:

[1]陈丰.金融危机下中国货币政策是否陷入流动性陷阱——基于货币政策非对称性的实证研究[J].经济学动态,2010(05).

[2]张炜,景维民,李海伟,蒋旭楠.中国货币政策进入了“流动性陷阱”吗——基于预期与货币政策有效性视角[J].财经科学,2019(02).

[3]徐清.凯恩斯流动性偏好理论与中国货币政策的有效性——基于利率中介目标的视角[J].现代管理科学,2013(07).

[4]高丁丁,陈卫红.流动性偏好对我国货币需求的影响研究[J].经济问题,2018(04).

[5]曲维维.货币数量理论与我国货币供给研究[D].哈尔滨商业大学,2010.

[6]徐江彬,王晓洁.弗里德曼货币需求函数在中国的实证研究[J].金融教育研究,2015(06).

〔韩港平、者贵昌(通讯作者),云南师范大学经济与管理学院〕