从“金字塔”到“橄榄型”:新三支柱养老保障制度的设计与优化*

穆怀中

一、问题的提出

人口老龄化是全球各个国家发展的重要趋势,也是今后较长一段时间我国将面临的基本国情。人口老龄化对经济运行全领域、社会建设各环节、社会文化多方面乃至国家综合实力和国际竞争力,都具有深远影响。为了积极应对人口老龄化,按照党的十九大的决策部署,中共中央、国务院在2019年印发了《国家积极应对人口老龄化中长期规划》 (以下简称《规划》),明确了积极应对人口老龄化的战略目标:到2022年,我国积极应对人口老龄化的制度框架基本建立;到2035年,积极应对人口老龄化的制度安排更加科学有效;到本世纪中叶,与社会主义现代化强国相适应的应对人口老龄化制度安排成熟完备。另外,在2021年3月公布的《中华人民共和国国民经济和社会发展第十四个五年规划和2035年远景目标纲要》中,党和国家将“积极应对人口老龄化”上升为国家战略。 《规划》中首先强调“夯实应对人口老龄化的社会财富储备”,提出“通过扩大总量、优化结构、提高效益,实现经济发展与人口老龄化相适应。通过完善国民收入分配体系,优化政府、企业、居民之间的分配格局,稳步增加养老财富储备。健全更加公平更可持续的社会保障制度,持续增进全体人民的福祉水平”。由此可以看出,在积极应对人口老龄化的背景下,养老保障的财富储备和国民收入分配格局的优化任务更加突出和艰巨。

当前我国实施“统账结合”养老保险制度,这一制度推动了养老事业的转轨和发展,但也面临着制度结构优化和可持续发展的现实问题,具体表现在:现有养老保险“三支柱”(基本养老保险、企业年金、个人储蓄养老保险)中企业年金和个人储蓄养老保险发展缓慢;老年人口比重上升,劳动人口比重下降,养老人口供需结构不均衡;养老保险资金供给缺口越来越大,不可持续的特点越来越突出。聚焦积极应对人口老龄化和养老保障制度的可持续性,从完善国民收入分配体系,优化政府、企业、居民之间的分配格局,稳步增加养老财富储备的角度,我们提出新三支柱“橄榄型”可持续发展养老制度的优化思路,以期完善已有的“统账结合”养老保险模式。

国内外学者对养老制度改革问题始终关注并持续研究,从养老保险缴费与给付均衡及可持续发展等视角进行了很多有益探索。Diamond运用生命周期代际交叠模型,研究了美国养老金供需平衡问题。①Diamond P. A., “A Framework for Social Security Analysis”, Journal of Public Economics, Vol. 8, No.3, 1977, pp.275-298.Feldstein提出,年轻人与老年人之间的代际转移现收现付养老,较之个人账户积累制养老,具有成本低和风险低等优势,所以他主张养老保障应以代际交叠养老模式为主。②Feldstein M. S., “Social Security and Private Savings: International Evidence in an Extended Life-Cycle Model”, In Feldstein M. S., Inman R. P. (eds.), The Economics of Public Services, International Economic Association Conference Volumes, Palgrave Macmillan, London, 1977.McCarthy、Zheng认为即使在经济保持长期持续高速增长的条件下,中国人口老龄化也将导致养老保险财政不可持续,基金积累制改革、提高缴费率和降低收益率将会缓解人口老龄化对养老保险制度可持续性的冲击。③McCarthy F. D., Zheng K., “Population Aging and Pension Systems: Reform Options for China”, Policy Research Working Paper,No.1607, 2010.Auerbach等提出测算养老金收支平衡和可持续性的代际核算法,这一方法近年来逐渐成为主流测算方法。④Auerbach A. J., Gokhale J. and Kotlikoff L. J., “Generational Accounting: A Meaningful Way to Evaluate Fiscal Policy”, Journal of Economic Perspectives, Vol. 8, No.1, 1994, pp.73-94.Verbič、Spruk分析了人口老龄化对养老保险支出的影响,他们指出,提高总和生育率和延迟退休年龄将会提高养老保险可持续性,而增加净养老保险替代率会导致养老保险财政赤字。⑤Verbič M., Spruk R., “Aging Population and Public Pensions: Theory and Evidence”, MRPA Paper, No.38914, 2011.Little研究了加拿大养老保险制度改革历程及缴费、筹资和财政等重点问题。⑥Little B., Fixing the Future: How Canada’s Usually Fractious Governments Worked Together to Rescue the Canada Pension Plan,University of Toronto Press, 2015.Corsetti、Schmidt-Hebbel分析了智利养老保险由完全现收现付向完全积累改革的经济效应,根据内生经济增长模型和相关数据,他们认为完全积累制改革能够促进经济长期持续增长。⑦Corsetti G., Schmidt-Hebbel K., “Pension Reform and Growth”, Policy Research Working Paper Series, No.1471, 1995.Rocha、Vittas分析了匈牙利养老保险由完全现收现付的单支柱模式向引入私人计划的多支柱模式改革的具体内容,并对改革效果进行评估,他们认为,多支柱养老保险制度模式具有更高的回报率,并对储蓄和劳动力市场产生了积极影响。⑧Rocha R., Vittas D., “The Hungarian Pension Reform: A Preliminary Assessment of the First Years of Implementation”, NBER Working Paper, No.C10679, 2002.

关于积极应对人口老龄化的国家治理研究。胡湛、彭希哲提出从聚焦老年人口向强调全人口全生命周期的转变,并提出应将政策调节逻辑从以人口变动适应制度转变为以制度变革适应人口变化。⑨胡湛、彭希哲:《应对中国人口老龄化的治理选择》,《中国社会科学》2018第12期,第134—155页。养老保障制度是应对人口老龄化的主要手段和制度安排。田雪原提出,构建积累补充型养老保险新体制,体制改革的关键在于:确立以个人账户积累为主的制度,实行个人缴费积累制和积累账户部分实体化,突出个人缴费的主体地位和作用,建立与个人账户紧密相连的企业(单位)积累为辅制度,适当降低企业(单位)缴费率。①田雪原:《人口老龄化与养老保险体制创新》,《人口学刊》2014年第1期,第5—15页。董克用、孙博提出强化养老制度多层次的顶层设计。②董克用、孙博:《从多层次到多支柱:养老保障体系改革再思考》,《公共管理学报》2011年第1期,第1—9页。郑功成认为,应当在2015年实现全国统一基础养老金费率标准,将总费率控制在25%左右,单位缴费率可定为15%,个人缴费率定为10%。③郑功成:《深化中国养老保险制度改革顶层设计》,《教学与研究》2013年第12期,第12—22页。郑秉文提出实施名义账户制度,扩大个人账户比例,将单位原基础养老保险缴费的8%或10%划归个人账户,破解养老保险供需缺口的长期问题。④郑秉文:《新一轮养老保障制度改革面临的挑战》,《行政管理改革》2014年第1期,第12—16页。邓大松、李琳对我国养老保险政策改革后城镇职工基本养老保险替代率进行建模测算,并对养老金缴费年限、参保工资等影响替代率变动制度内因素进行了敏感性分析,他们发现,做实个人账户和适当延迟退休年龄有利于我国基本养老金的积累和投资运营。⑤邓大松、李琳:《中国社会养老保险的替代率及其敏感性分析》,《武汉大学学报(哲学社会科学版)》2009年第1期,第97—105页。笔者也曾经提出养老保险缴费“膨胀系数”数理模型,测算得到近期养老保险缴费“膨胀系数”约为9.44%。⑥穆怀中、陈洋、陈曦:《基础养老保险缴费率膨胀系数研究》,《经济理论与经济管理》2015年第12期,第44—54页。

以上关于积极应对人口老龄化和养老保险可持续发展模式的研究,包括养老保险缴费给付适度水平、缴费能力以及收支平衡等,为本研究提供了可资借鉴的理论和视角。从完善养老保障制度角度看,仍有两大问题需要解决:其一,现行的养老保险三支柱和养老制度“多层次”的角度有待进一步统一;其二,原有三支柱和多层次养老制度内在各元素的保障水平有待进一步整合。正是基于这两个方面的考虑,我们在现行的养老保险三支柱基础上,进一步整合养老保险和财政、家庭、社会养老保障多层次元素,提出“橄榄型”养老保障制度的设计方案。

二、“橄榄型”养老保障制度的理论依据和框架

(一)理论依据

基本理论依据:通过完善国民收入分配体系,健全更加公平、更可持续的社会保障制度,持续增进全体人民的福祉水平。⑦中共中央、国务院:《国家积极应对人口老龄化中长期规划》,2019年11月21日。具体分析:养老保障体系优化设计的基本理论依据可以解读为国民财富的养老人口结构公平均衡分配。

1.“养老人口结构”概念及理论观点

中国乃至世界各国都面临着人口老龄化带来的养老难题。我们可以选择用人口可持续发展协同解决养老可持续发展问题。具体理论思路是把人口结构按照养老可持续发展需求进一步细分“养老人口结构”。养老人口结构第一层次是“代际转移现收现付养老人口结构”,测度指标是劳动力人口系数与老年人口系数;第二层次是“个人生命周期自我积累养老人口结构”,测度指标是老年人口系数、教育年限系数,少儿“养儿防老”系数;第三层次是“社会财富再分配共享养老人口结构”,测度指标是财政养老人口系数、养老基金容量人口指数、家庭养老人口系数、社会捐助养老人口系数。这里的“养老人口结构”包含供需两侧但主要是养老保障的供给主体。这样一种“养老人口结构”划分是我们后文将要提出的新三支柱“橄榄型”养老制度基本框架的基础。也就是说,我们把传统的人口年龄结构、性别结构等进一步丰富为“养老人口结构”,为进一步研究养老保障体系优化提供了基本理论支撑和指标选择基础。

2.“国民财富养老人口结构均衡分配”概念及理论观点

国民财富是世代更替的劳动人口创造的物质财富,按照劳动生产要素分配系数分配给世代更替的劳动者,劳动者包括现在的劳动人口,也包括当年的劳动人口现在的老年人口,还有未来的劳动人口现在的少儿人口。按照这种代际交替劳动人口创造国民财富总量的基本原理,我们可以按人口结构,即劳动人口比重、老年人口比重、少儿人口比重,相应均衡地分配国民财富总量。

劳动人口获得的国民财富份额,要缴纳所得税等,从而变为可支配收入。老年人口获得的国民财富份额,要扣除养老金替代率剩余,表现为一定替代率下的养老金。在缴费确定性养老制度下,劳动人口要缴纳现收现付代际转移养老费;老年人口要在年轻时缴纳个人生命周期积累转化养老费;少儿人口要预期支付家庭养老费。

按照国民财富养老人口结构长期均衡分配逻辑,老年人口分配获得与老年人口比重系数相应的国民财富份额,这样,可以逻辑推导出养老金缴费率适度上限为“老年人口比重系数”。劳动人口分配获得与劳动人口比重系数相应的国民财富份额。按照公平均衡的原则,老年人口分配获得的份额不能超过劳动人口承受能力,不能超过劳动人口分配获得的份额,这样可以逻辑推导出养老金给付替代率最高不能超过劳动人口比重系数,即养老金替代率适度上限为劳动人口比重系数。①穆怀中、陈曦:《基础养老保险缴费率新模型及实证检验》,《中国人口科学》2019年第4期,第17—29页。

进一步代际交叠,养老人口结构均衡分配就细化为:在老年人口养老金“缴费率”中,以老年人口比重系数为缴费率适度上限,分别乘以相应的人口系数,就获得与其相对应的人口应该承担的养老保障适度缴费率。在养老金替代率中,以劳动人口比重系数为给付率适度上限,分别乘以相应的人口系数,就获得与其相对应的人口应该承担的养老保障适度给付替代率。

这里的“国民财富养老人口结构均衡分配”原理,是立足于养老保障供需两侧的结构划分,其中包括养老制度需求侧的关键要素“替代率”的定位和测度,以及供给侧的关键要素“缴费率”的定位和测度。

(二)理论框架

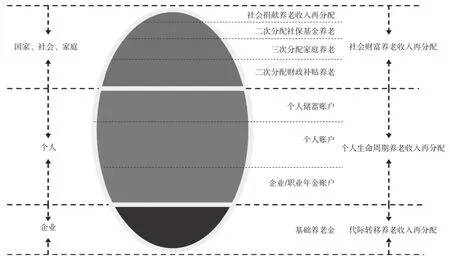

“橄榄型”可持续发展养老制度设计理论框架:在不改变原有“统账结合”养老模式的基础上,提出新三支柱。第一支柱是社会人口代际转移现收现付养老,包括代际转移基础养老保险;第二支柱是个人生命周期三期交叠积累账户养老,包括个人账户养老保险、职业与企业年金以及个人储蓄养老;第三支柱是国民财富再分配养老,包括财政转移支付、社保基金、家庭养老以及社会捐献。这样,原有的“金字塔型”统账结合养老保险模式,就进一步完善为多层次新三支柱“橄榄型”养老保障模式。在新的养老保障模式中,“橄榄型”底端为社会统筹现收现付养老金,替代率为25%左右; “橄榄型”中段为个人生命周期缴费积累账户养老金,替代率为45%左右; “橄榄型”顶端为社会财富再分配养老,替代率约为30%左右。②具体测算结果:(1)人口指标按老龄化高峰期人口结构测算,选择老年人口比重30%,少儿人口比重20%,劳动人口比重50%(其中教育年限剩余10%,即劳动人口不是16岁就业,而是读书到20岁以后才就业,约占人口的10%)。(2)基础养老金,根据劳动人口现收现付代际转移供养老年人基本原理,依照劳动人口比重系数和老年人口比重系数养老模型测算得出,缴费率15%,给付替代率25%。(3)个人账户养老金,根据老年人自己生命周期转移养老的基本原理,依照老年人口比重系数养老模型测算得出,缴费率9%,给付替代率20%左右。(4)职业年金账户(含企业年金),基于劳动人口受教育年限剩余的人力资本投资回报养老的基本原理,依照劳动人口受教育年限剩余倍数养老模型测算得出,缴费率6%,给付替代率15%。(5)个人储蓄养老账户,基于少儿人口的“养儿防老”的责任原理,依照少儿人口系数折半养老模型测算得出,缴费率3%,给付替代率10%左右。(6)二次分配的财政补贴养老,基于老年人应该依照老年人口比重系数获得GDP中劳动生产要素分配系数里的相应份额基本原理,依照GDP、劳动生产要素分配系数、老年人口比重系数、税率的养老模型测算得出,财政养老支出约占GDP的8%,财政收入的16%左右。(7)二次分配的社保基金养老,依照养老金支出与社保基金1∶2的现实状况,建议社保基金每年拿出2%,补贴当年养老金支出的3%左右。(8)家庭养老,依照少儿人口“养儿防老”的折半原理测算得出,给付替代率10%左右。(9)三次分配社会捐献养老,初步测定为1%左右,依据养老捐献趋势而定。测算模型和方法参见穆怀中主持的自然科学基金项目“基础养老保险缴费率一元化及适度水平研究”总报告。

在具体的养老金给付中,并不是每个老年人都能分配获得上述所有给付,达到最高替代率,由于每个人的供需结构不同,其获得的养老金给付及替代率也不尽相同,其中现收现付基础养老金是“保基本”的养老保障水平(第一支柱),在此之上的养老保障上限可达到较高水平(第一、二支柱)和最高水平(第一、二、三支柱)。这样,就构成了多层次、梯度对接、养老水平逐层提高的养老制度体系。

(三)从“金字塔”养老保险结构到“橄榄型”养老保障结构

1.养老保险三支柱要素结构及发展

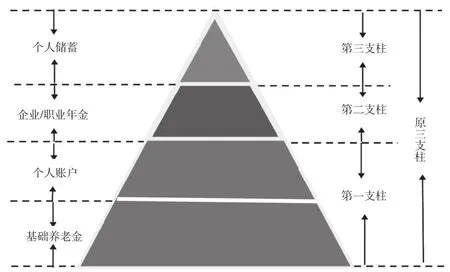

在社会养老保险制度建设初期,按照政策实施条件成熟的顺序,联合国等研究机构将我国的养老保险体系要素概括为三支柱:第一支柱是基本养老保险,包括基础养老保险和个人账户养老保险,即“统账结合”模式,此模式已开始在全国范围内实施;第二支柱是企业年金养老保险,现在部分企业和单位已经实施;第三支柱是个人储蓄养老保险,目前国内已开始税延型个人储蓄养老保险试点。养老保险的三支柱,具有历史演进的轨迹。我国在社会保障制度转轨初期,选择了“统账结合”的养老保险模式,即统筹基础养老金和个人账户的结合。后来随着社会保障制度的不断完善,为了提高养老保险给付水平,又提出了企业年金和个人储蓄养老保险辅助养老保险模式。这样,把最早确立的基本养老保险称为第一支柱,后来提出的企业年金和个人储蓄养老保险称为第二支柱和第三支柱。其中的逻辑是随着经济的发展和人们收入水平的提高,养老保险将由第一支柱逐渐发展到第二支柱,再发展到第三支柱。这个三支柱养老保险模式,是与经济发展水平相适应的,逐步演进的。三支柱养老保险体系在实际运行过程中,呈现出第一支柱资金量大,第二和第三支柱较弱的资金供需结构,即我们所说的“金字塔型”。①根据《中国证券报》的报道,2017年,我国养老金总资产中,第一支柱为4.64万亿元,占比65.82%;第二支柱为1.3万亿元,占比18.44%;第三支柱为1.1万亿元,占比15.74%。与此同时,根据人力资源与社会保障部公布的《2018年度人力资源和社会保障事业发展统计公报》中的数据,第一支柱的基本养老保险基金累计结存为5.81万亿元,第二支柱的企业年金基金累计结存为1.48万亿元。由此可见,上述资产结构形成了典型的“金字塔”形状。详见图1。

图1 养老保险三支柱“金字塔”要素结构

面对三支柱“金字塔型”的资金结构状况,同时针对养老金需大于供的趋势,许多学者提出加大第二和第三支柱建议。国家也相应出台了相关的政策,逐渐加大养老保险的企业年金和个人储蓄养老保险的资金供给量,积极应对人口老龄化高峰到来时的养老金给付风险,这是三支柱养老保险制度面临的问题和重要任务。

2.“橄榄型”养老保障要素结构及优化

养老保障新三支柱体系和模式,是从养老保障的核心机制收入再分配性质展开的,是从“养老保险”进一步扩展到“养老保障”,包含更多的养老新要素,也形成了不同于以往的新结构。新三支柱养老制度模式,从养老资金结构上看,属于两端小中间大的“橄榄型”。第一支柱具有统筹性质的基础养老保险相对减少,替代率在25%左右。第二支柱个人生命周期积累账户养老金相对较大,替代率在45%左右。第三支柱社会收入再分配养老保障,也相对较小,替代率在30%左右,且并不是每个老年人都能获得。这样,从养老资金供需比重系数的分布上,就构成了一个“橄榄型”。这一养老保障体系具有新要素增加、结构改变和功能优化的特点:

(1)要素增加。在养老保险基础上加入了家庭养老和社会养老的元素。养老保障制度的完善,包括制度中尽量多地纳入全社会的养老资源和要素,意在形成多要素、多层次的合力。新三支柱养老保障体系,在原来三支柱养老保险基础上,增加并纳入了家庭养老、政府财政养老、社会捐献养老、国家养老基金养老等元素,原来的三支柱四个层次发展为新三支柱八个层次,养老保障的元素增加为应对人口老龄化高峰提供更厚实的经济基础。

(2)结构改变。由“金字塔型”结构发展为“橄榄型”结构,见图2。如上所言,养老保障制度的完善需要尽量多纳入养老资源和要素,形成合力,形成多层次的合力结构。这个合力结构就是“金字塔型”结构发展为“橄榄型”结构。结构改变在于:一是养老保障资金结构变为两头小中间大的稳态结构;二是个人成为未来人口老龄化高峰期养老保障的资金供给量最大的主体;三是养老保障资金供需结构依据收入再分配性质进行划分;四是家庭和其他社会元素加入了养老保障的资金供给体系,体现了社会保障体系的社会化结构和性质。

图2 养老保障新三支柱“橄榄型”要素结构

(3)功能优化。“橄榄型”养老保障结构体现了人口结构养老责任优化、养老供需结构优化、收入分配结构优化。在“橄榄型”养老保障结构中,青年劳动人口、老年人口、少儿人口,以及已经成为劳动力人口但还在读书的人口,都按照国民财富的养老人口结构责任,承担相对应的养老资金的供给,从而形成一个全社会人口参与的、具有收入再分配性质的养老保障体系,实现人口结构养老责任优化。“橄榄型”养老保障制度,改变了原来以企业为养老保险缴费主体的设计,将国家、单位、家庭、个人和社会都纳入养老保障资金供给体系,而且都有相应的缴费或供给资金的定量适度水平指标,扩大了养老资金来源,是养老保障资金供需结构的丰富和进一步优化。“橄榄型”养老保障制度重点运用收入再分配理论,并且定性定量结合,通过代际交叠收入再分配、个人生命周期收入再分配、社会财富收入再分配三个层次的设计,实现养老收入再分配结构的提升和优化。

3.“金字塔”向“橄榄型”发展的梯度对接

“养老保险”向“养老保障”的发展,就是“原三支柱”向“新三支柱”的发展和对接。这个发展和对接的过程,与经济发展水平的提升相对应,与人口老龄化演变的轨迹相对应,与人们的养老保障意识的认同提升相对应,将会呈现出不断完善和梯度对接的发展轨迹。新三支柱与原三支柱的连接是进一步丰富和对接的关系。这种对接是一个逐步实现的梯度对接过程。与经济发展水平和收入水平相对应,逐步加大个人养老保险缴费比重,扩大第二支柱的资金供给水平,与第一支柱基础养老金保障水平对接,实现单位缴费为主向个人缴费为主的转变。与人口老龄化演变的轨迹相对应,在人口老龄化高峰到来之前,实现家庭养老为主向社会养老为主的转化,实现国家社会保障基金给付与基础养老保险缺口的对接。与人们的养老保障意识的认同提升相对应,逐渐实现依靠国家和企业养老向依靠个人积累养老的转化。

三、“橄榄型”养老保障经济结构优化

养老保障的缴费与给付,是一个涉及供给与需求的经济过程。养老保障“橄榄型”缴费与给付的适度水平及其发展,就是养老保障经济结构优化的过程。从经济结构上说,现行的养老保障体系是一个处于转轨过程中不断完善的经济系统,存在着需要完善的因素,存在着改进和优化的空间。

(一)基础层面经济结构优化

从代际交叠现收现付再分配养老保障分析,原有的养老保障制度的转轨成本转化并入基础养老保险的缴费体系,使基础养老保缴费率超出代际交叠适度水平,这就为基础养老保险制度的完善提供了优化的空间。

我国现行的“统账结合”养老保险制度,统筹基础养老保险缴费已经由原来的20%降到16%,个人账户缴费8%。这里统筹养老保险缴费中,包括养老保障转轨成本,缴费率较高,原来20%的缴费率给企业造成了一定压力,为减轻企业养老缴费负担,2019年国务院印发《降低社会保险费率综合方案》,明确养老保险单位缴费比例可降至16%。

我们依据养老人口结构,测定人口老龄化高峰期基础养老保险适度缴费率为15%左右,现收现付基础养老保险缴费率由20%调整为15%左右,由原来的“大统筹”调整为适度的“小统筹”,不改变“统账结合”养老保险总模式。

从经济学原理分析,基础养老保险缴费率从20%降到15%左右可以起到“帕累托效率改进和优化”的效果。在以往研究中我们发现,在较高基础养老保险缴费率的情况下,很多效益低的企业或收入水平低的群体,会放弃缴费或中断缴费,从而相对提高了具有缴费经济能力的企业和个人的缴费率,这个提高的部分我们把它称为缴费率“膨胀系数”,经测算,膨胀系数高峰值达到9%左右。①穆怀中、陈洋、陈曦:《基础养老保险缴费率膨胀系数研究》,《经济理论与经济管理》2015年第12期,第44—54页。为了便于理解,本文把与“膨胀”相反的效果,称为“反膨胀”。从基础养老保险缴费“膨胀系数”形成的原因可知,降低基础养老保险缴费率,可以扩大缴费企业和缴费群体的覆盖面与遵缴率,相应降低缴费“膨胀系数”,所以基础养老保险缴费率与缴费“反膨胀系数”之间存在负相关关系。因此,在企业和个人收入水平增长的条件下,降低基础养老保险缴费率,反而会提高养老保险缴费总量,间接提高养老保险给付替代率水平;同时随着基础养老保险缴费率的降低,如果缴费水平降到适度区间,与企业和个人的经济承受能力吻合,缴费总量和相应的给付替代率会出现边际效应递增,实现“帕累托效率改进和优化”。

(二)中间层面经济结构优化

从个人生命周期收入再分配养老保障分析,现有的养老保障储蓄除了个人账户外,企业年金和税延型个人储蓄养老水平很低,这就为“橄榄型”养老保障制度中间层面的优化设计提供了空间。

个人生命周期养老保障,在理论上是老年人口自己供养自己。在人口老龄化高峰期,老年人口比重会达到30%以上,过去是多生子女“养儿防老”,现在是增加“自己积累账户养老”,以应对人口老龄化趋势下养老保障的危机。工作期积累财富,退休后消费这些财富,这是人口生命周期养老的生活经济学原理。按照老年人口比重系数缴费积累个人账户养老金,归老年人退休时领取。按照劳动力教育年限剩余系数倍数(劳动年龄段人口的教育投资属于人力资本积累,形成企业和个人双重经济效益,按其系数倍数转化为养老资本投资),由用人单位缴纳企业年金和职业年金,还有按照少儿人口系数折半(另一半转化为家庭养老系数)测算个人储蓄积累养老金,归老年人退休时领取。这些储蓄账户养老金,属于养老金给付的同一性质,整合在一起给付替代率可以达到45%左右,将会成为主要的养老支柱。

从代际交叠养老保险经济学原理分析,个人储蓄养老包括个人账户、企业年金和个人储蓄养老,受收入水平和储蓄利率等因素影响,存在着“收入效应”和“替代效应”。城镇职工和机关事业单位职工收入稳定,具有个人生命周期养老保险缴费的经济能力,他们能够积极参与个人账户、企业年金和个人储蓄养老保险缴费,具有青年期收入和老年期养老适度分配的“替代效应”。灵活就业人员和城乡居民中收入较低的群体,个人生命周期养老储蓄和缴费经济能力较低,为未来老年期储蓄的行为较低,以青年期生活消费为主,生命周期选择中“收入效应”占优。具体分析“橄榄型”养老保障优化路径和机制,可以发现:

个人生命周期积累账户养老金,是在人口老龄化背景下,对现收现付代际转移养老金压力的分解,是对养老保险模式由“金字塔”向“橄榄型”转化的关键元素定位的优化。实现供给侧改革中的降低养老保险缴费,降低现收现付代际转移养老金压力,但不降养老金待遇的民生保障目标,其途径就是加大个人生命周期积累账户,并逐渐实现向适度缴费和给付水平趋近,优化养老保障的经济主体结构。

个人生命周期积累账户养老金是优化养老保险缴费结构的重要路径。基础养老保险缴费和给付逐渐降低趋于适度水平后,“老人”和“中人”的养老金转轨成本和给付的缺口,由财政养老金替代率剩余补充,保证其不降待遇。但是“新人”未来养老金的给付待遇不降低,就要依靠个人生命周期积累账户养老金来补充。所以,逐渐增加个人生命周期积累账户养老金,是对养老保险缴费结构的优化。

个人生命周期积累账户养老金也是对养老保障制度可持续性的进一步优化。当前,人口老龄化进程中的养老金危机和收不抵支的省份不断增多,未来养老制度的可持续性已经引起了广泛关注。在降低基础养老保险缴费的条件下,增加个人生命周期积累账户养老金,保证养老保险缴费和给付的均衡,优化了养老制度的可持续性。

(三)顶端经济结构优化

从社会财富收入再分配的养老保障分析,财政养老水平持续上升,家庭养老水平不稳定,捐助养老尚未形成风气,这些不稳定和不可预期的状况如果能有所改善,同样能为养老保障制度的改进和优化提供较大的空间。

“橄榄型”顶端的社会财富收入再分配养老,在理论上属于全社会人口供养老年人口。很多先富起来的人都愿意去资助弱势群体,选择的方式可以通过纳税、捐助、敬老等多种形式,这是人类的本性、人性的优点、人类发展趋势。具体而言社会财富收入再分配养老可以包括:

二次分配财政补贴养老。国民财富通过税收的形式转化为财政的转移支付,其中包括财政养老补贴,这是国民财富收入二次再分配性质的养老模式。按照“国民财富养老人口结构均衡分配”原理,老年人口年轻时创造的财富,在老年时以养老金的形式分配给老年人口。在这种给付过程中,并没有全额而是按照一定的替代率分配给老年人。这里替代率剩余的部分,可以作为二次收入再分配,补贴给老年人口,如可以补贴给转轨过程中“老人”和“中人”的养老金转轨成本部分。这样,相对公平地把转轨成本转化给了全社会,而不是转化给现有的养老保险缴费企业。这里的财政养老金替代率剩余系数,就是财政养老金补贴适度水平的上限标准,也是财政可承受的适度养老金补贴能力。按照这一原理,财政养老金替代率剩余转化为养老金补贴,具有经济运行上的内在合乎逻辑性、转轨成本分担上的公平性、养老制度设计操作上的可行性。

二次分配基金增值养老。在人口老龄化趋势下,应对养老金的给付危机,是养老制度设计中的不可缺少的元素。国家设立的社会保障基金包括养老基金,资金来源于国家财政和国有上市企业国有股减持。这部分国民财富,主要用于应对养老金给付危机,也是国民财富二次分配养老,是养老制度风险防范的重要机制和设计,具有重要的养老安全战略储备性质。

三次分配家庭养老。现代社会养老保险功能逐渐加强,但家庭养老的功能并未消失,它是中华民族的优良文化传承,也是代际转移风险和养老责任的重要途径。按照养老人口结构原理,把少儿人口比重系数作为“养儿防老”性质的家庭养老系数的指标参数,以少儿人口比重系数折半作为家庭养老模拟缴费和替代率设计的依据(另一半作为个人储蓄养老的指标参数),初步测算家庭养老供给水平在10%替代率左右。我们在农村居民养老状况调查中发现,农村子女供养父母的养老水平也在10%左右,相当于老年人生活花费的10%左右。家庭养老和居家养老的结合,是人口老龄化下养老保障制度可持续发展优化设计的必要组成元素。

三次分配社会捐助养老。社会成员从自己的可支配收入中拿出资金用于捐助老年人,属于三次收入再分配。随着人们收入水平和生活水平的不断提高,社会捐助养老的方式和数量将会越来越多,有福利基金会,也有平时的敬老和孝老捐助。这种形式的养老模式,是社会进步的标志,也是新三支柱养老制度优化的重要元素,它在未来养老保障制度中会发挥越来越大的作用。

四、“橄榄型”养老保障功能优化

养老保障是一个整体系统,系统论原理表明:要素结构的变化,必然引起结构功能的变化。养老制度资金供给的“金字塔”结构发展成“橄榄型”结构,相应的养老保障制度的功能就会发生变化。

(一) “金字塔型”养老保险结构功能演化

“金字塔型”养老保险是我国养老保障制度发展中出现的阶段性现象,它既有现阶段的积极作用,也有不断完善的空间和必要。“金字塔型”养老保险是我国养老制度转轨过程中的经济发展水平和居民收入水平的反映和折射。我国养老制度由原来的企业和单位“劳保”模式向“统账结合”模式转轨,“老人”的养老支出和“中人”的过渡养老金等同缴费等转轨成本造成了现有基础养老保险缴费较高,低收入群体的收入水平不高决定了养老保险个人账户缴费积极性不高和缴费量增长较慢,企业经济效应波动导致很多中小企业不愿意设立企业年金养老保险,这样就形成了养老保险原三支柱底部大上部小的“金字塔型”结构。这个“金字塔型”养老保险,为现阶段养老保障制度转轨和发展起到了积极的作用:一是为已经退休的老年人提供了养老金给付,保证了原有退休职工当年为社会经济建设所做出的贡献得到应有回报;二是为养老制度转轨提供了转轨成本补偿;三是推进了中国养老制度应对人口老龄化高峰到来之前的必要制度准备和养老意识变化。

(二) “橄榄型”养老保障功能优化

党的十九大报告中提出社会保障制度建设的目标和方针: “按照兜底线、密织网、建机制的要求,全面建成覆盖全民、城乡统筹、权责清晰、保障适度、可持续的多层次社会保障体系。”这一目标定位也是“橄榄型”养老保障制度建设的目标和功能优化定位。这些养老保障制度建设的目标和功能优化在“橄榄型”养老结构中具体通过四个路径实现:人口结构养老功能优化,个人单位社会养老责任功能优化,养老资金供给功能优化,养老可持续发展功能优化。

“覆盖全民”,人口结构养老功能优化。新三支柱“橄榄型”养老结构下,不仅养老保障的给付可以覆盖全民,而且养老保障的资金供给责任也覆盖全民。“橄榄型”养老保险缴费结构,不仅包括劳动力人口代际转移缴费,也包括老年人口自己养老的个人账户缴费,还包括少儿人口“养儿防老”替代养老资金积累。同时,实施按“产出”缴费和给付新模式,所有人口都会在基础养老保险普惠制中享受到经济发展的成果,养老保障覆盖全民。所以,新三支柱“橄榄型”养老结构,伴随着养老缴费给付结构的变化,人口结构养老功能得以优化,有利于实现养老保障缴费和给付都“覆盖全民”的目标。

“权责清晰”,个人单位社会养老责任优化。新三支柱“橄榄型”养老结构,个人承担生命周期养老责任和缴费给付适度水平,单位承担代际转移养老责任和职业年金部分责任及其缴费给付适度水平,国家承担财政养老责任及其相对应的养老供给适度水平,家庭承担部分“养儿防老”责任和资金供给水平等。在“橄榄型”结构中,新三支柱中的每个支柱都权责清晰,有利于实现个人单位社会养老责任功能优化,有利于实现社会保障制度建设中的“权责清晰”目标。

“保障适度”,养老资金供给功能优化。 “橄榄型”养老结构,每个支柱及其主要的层次,都有缴费给付适度水平的测定原则和依据,也都有适度水平的定量分析和测度,并且新三支柱的适度水平构成了一个两头小中间大的“橄榄型”适度水平总结构,这样分散了养老资金责任集中的压力,扩大了资金供给面和资金来源,有利于养老资金供给功能优化,有利于实现养老保障制度建设的“保障适度”目标。

“多层次”,养老可持续发展功能优化。新三支柱“橄榄型”养老结构,在“橄榄型”的中间包括三个层次,底端包括一个层次,顶端包括四个层次,实现在横向上三支柱,在纵向上八层次,这种多层次的养老保障制度设计,有利于养老可持续发展功能优化,有利于不断完善和实现养老保障制度“多层次可持续发展”的目标。

(三) “橄榄型”养老保障系统动态优化

从总体结构和整体系统上说,“橄榄型”养老保障是一个层次递进的整体系统。这种“橄榄型”的养老资金供需比重系数结构,是建立在国民财富养老人口结构均衡分配理论基础上的,是按照养老人口均衡分配养老责任的逻辑关系测算得出的。从理论上说,是依据人口老龄化的全民养老责任,从养老人口结构分担系数测算结果归纳得出的,是人口可持续发展协同养老制度可持续发展的理论表达,是人口可持续发展和养老可持续发展的协调统一。这里,“橄榄型”养老保障给付水平是一个动态优化系统:

第一支柱基础养老保险为“保基本”养老水平,给付替代率在25%左右,高出恩格尔系数;第一支柱和第二支柱为主体养老金,总给付替代率在70%左右,基本达到在职职工或青年期税后可支配收入水平(工资的税后收入约为70%左右)。第三支柱社会收入再分配养老,是对第一支柱和第二支柱的补充性保障。对于第一支柱基础养老保险中转轨成本部分,第三支柱的财政养老和基金养老可以给予补贴,使其达到适度水平;对于第二支柱中个人储蓄养老能力较弱的群体,第三支柱中的家庭养老和捐助养老可以给予补充,使其达到适度下限水平。

同时,新三支柱养老保障体系是一个梯度对接的动态系统。当第一支柱基础养老保险缴费率降到15%左右时,第二支柱个人生命周期养老储蓄和缴费水平相应提高,或者第三支柱社会养老再分配水平提高,这样梯度对接以保证养老保障的总体给付水平不降低且有提高。

(四) “橄榄型”养老制度发展趋势

随着社会经济的发展和小康社会的全面建成,人们的养老保障责任意识加强,“橄榄型”养老保障模式本身的机制将不断完善,并带来人们的社会观念、行为选择和社会管理的新变化。

一是养老保障观念将由原来全部依靠国家和单位,转变为主要依靠个人,养老将成为个人的人生价值观念。新中国成立以来到20世纪末养老制度改革,城镇职工的退休金全部由国家和企业承担,人们形成了“我是国家职工,为国家做贡献,退休后养老金全部由国家和所在单位承担”的观念。 21世纪初,我国的大部分地区逐渐进入了人口老龄化阶段,养老保障制度面临着改革,这就是“统账结合”养老模式的出现和不断完善。在制度不断完善过程中,人们的养老观念开始由全部国家和单位养老向个人承担养老缴费责任意识转变,但是这种转变只是个人参与养老保障缴费责任。新三支柱“橄榄型”养老保障模式,不但是为应对人口老龄化做准备,更要实际应对人口老龄化高峰的到来,所以人们不但要逐渐增加养老个人缴费意识,而且要转变为以“个人为主”的养老保障意识和行为,这是时代引导着人们的养老保障意识的更新和变化。

二是人口老龄化的压力将由原来的青年人承担转变为由全社会人口承担,养老行为选择将会成为全社会的行为价值取向。在原有的国家和单位为主的养老资金现收现付制度中,养老的资金来源主要在劳动者身上,全部由在劳动岗位上的青年人承担。新三支柱“橄榄型”养老保障结构,面对人口老龄化高峰的到来,强调全社会人口都要有养老资金供给责任,需要形成养老社会化的制度设计和社会风气,所以养老行为选择将会成为全社会的价值取向。

三是“橄榄型”养老保障资金结构将呈现底部逐渐缩小、中间逐渐扩大、顶部逐渐加强的发展态势。随着养老制度转轨的完成,“老人”和“中人”的养老金给付人数逐渐减少,基础养老保险的缴费水平就会逐渐降低,同时,随着居民收入水平的提高和个人养老缴费逐渐增加,新三支柱“橄榄型”养老模式的底部逐渐缩小、中部逐渐扩大、顶部社会财富养老收入再分配也会加强,这种发展态势将会由原来的“金字塔型”养老保险模式演变为“橄榄型”养老保障模式。

四是养老保障制度的收入再分配功能逐渐由代际转移为主变化为个人生命周期收入再分配和社会收入再分配为主,社会养老保障收入再分配将成为与人口老龄化相适应的重要的社会收入再分配元素。原有的养老制度,在收入再分配方面,主要是代际转移收入再分配。新三支柱“橄榄型”养老模式,将会逐渐增加个人生命周期收入再分配和社会收入再分配,扩大收入再分配领域,加强收入再分配功能,人口老龄化的责任通过收入再分配路径成为社会的责任,养老逐渐成为社会化元素,养老收入将成为社会收入再分配的重要元素。

五是在未来老年人口占到总人口三分之一状态下养老保障将成为社会经济发展的重要元素,变成社会人口管理的重要部分。新三支柱“橄榄型”养老制度的优化,面临的是比重占三分之一的老年人口,动员全社会的人口承担并满足三分之一的老年人口的基本生活需求,使他们生活水平不降低,使他们老有所养,与此相关的养老保障国家治理就需要科学化、现代化。

五、结论与讨论

本文以养老保险制度可持续发展优化为目标,在现有养老保险三支柱基础上,按照国民财富养老收入再分配的性质,提出新三支柱养老保障制度设计模式。代际转移现收现付收入再分配基础养老保险“第一支柱”,属于横向收入再分配理论范畴。个人生命周期积累账户养老金“第二支柱”,属于个人纵向收入再分配理论范畴。社会财富收入再分配养老“第三支柱”,包括第二次再分配和第三次再分配养老,属于社会横向收入再分配理论范畴。从养老资金供给和给付比重结构即从供需两侧的资金结构上看,新三支柱养老制度模式属于两端小中间大的“橄榄型”。第一支柱具有统筹性质的基础养老保险相对减少,替代率在25%左右。第二支柱个人生命周期积累账户养老金逐渐增加,替代率达到45%左右。第三支柱社会收入再分配养老保障,也相对较小,替代率在30%左右,且并不是每个老人都能获得。这样,从养老资金供需比重系数的分布上,就构成了一个“橄榄型”养老保障结构模式。

这种“橄榄型”的养老资金供需比重系数结构,是建立在“国民财富养老人口结构均衡分配”理论的基础上,是按照养老人口均衡分配养老责任的逻辑关系测算得出。从理论上说,是依据人口老龄化的全民养老责任,从养老人口结构分担系数测算结果归纳得出的,是人口可持续发展协同规划养老制度可持续发展的理论表达,是人口可持续发展和养老可持续发展的协调统一。

“橄榄型”养老保障模式,具有更多的可持续发展元素。一是从动态平衡角度说,“橄榄型”资金供需模式具有更大的稳定性,就如社会分层结构中“橄榄型”社会具有稳定性一样。二是从人口老龄化角度说,“橄榄型”资金供需模式具有更大的抗风险性,进而具有更好的可持续发展性。老龄化的压力在于劳动力人口的养老供养能力和自我生存能力受制于抚养比的压力越来越大,“橄榄型”养老模式可以分解这种责任和压力,保证未来的老年人口老有所养,劳动人口劳有所得、劳有所为。 基于以上结论,本文提出以下对策建议:

(1)优化养老模式,从“金字塔型”向“橄榄型”转化,积极应对人口老龄化,实现养老制度的风险防范。养老制度的风险包括资金平衡风险和社会稳定风险。养老制度设计不合理,就会导致资金供需不平衡,长期就会出现资金风险,进而还会影响养老金发放和社会稳定。“橄榄型”养老制度设计,就是优化养老模式、优化缴费路径、优化缴费适度水平、优化给付水平,进而防范养老风险。

(2)优化转轨成本,优化财政补偿的可持续性,保障“老人”的经济福利水平。“橄榄型”养老模式的建立和完善是一个过程,在这个过程的初期,主要是优化转轨成本,保证基础养老保险缴费率逐渐降低过程中,由国家和地方财政补贴转轨成本。财政补贴的可持续性,需要对财政养老适度水平的测算,保证“老人”和“中人”经济福利水平。

(3)优化激励机制,保障与激励联动,提高养老保险缴费的参与率,促进企业年金、个人储蓄养老保险的发展,促进社会养老捐助的发展。在实施“橄榄型”多层次养老模式的过程中,需要通过激励机制如减免缴费者的税收、给予低收入者低保补贴等,提高养老保险缴费的参与率和积极性。

(4)优化城乡梯度对接环节,实现城乡居民养老水平有序对接。农村老人现在享受国家给付的养老金,这是对城乡劳动福利差的养老补偿。①穆怀中、沈毅:《中国农民养老生命周期补偿理论及补偿水平研究》,《中国人口科学》2012年第2期,第2—13页。随着农村年轻劳动力的年龄增长,需要设计他们的养老缴费的起点和缴费水平及其梯度对接方案。这就需要优化城乡养老保险梯度对接环节和养老水平。

(5)优化养老方式整体效率,整合国家养老责任、个人养老责任、家庭养老责任、社会养老责任。在老龄化背景下,养老制度优化设计要整合多层次养老责任和义务,并具体化为养老经济给付的水平分担和整合。

(6)优化多层次抗风险能力。养老缴费和给付的多层次抵御人口老龄化和养老制度转轨期老年人养老金不足的风险,分散人口老龄化的养老风险,保证养老制度的可持续发展。我们把多层次和多支柱有机整合在一起,把养老保险和其他多层次养老方式整合为新三支柱,形成一个定性和定量统一的养老制度体系,这既有利于可持续发展养老政策实施的整体协调性,又有利于可持续发展养老政策实施的可操作性,形成一个多层次抗风险的养老制度体系。