多元化经营与银行流动性创造

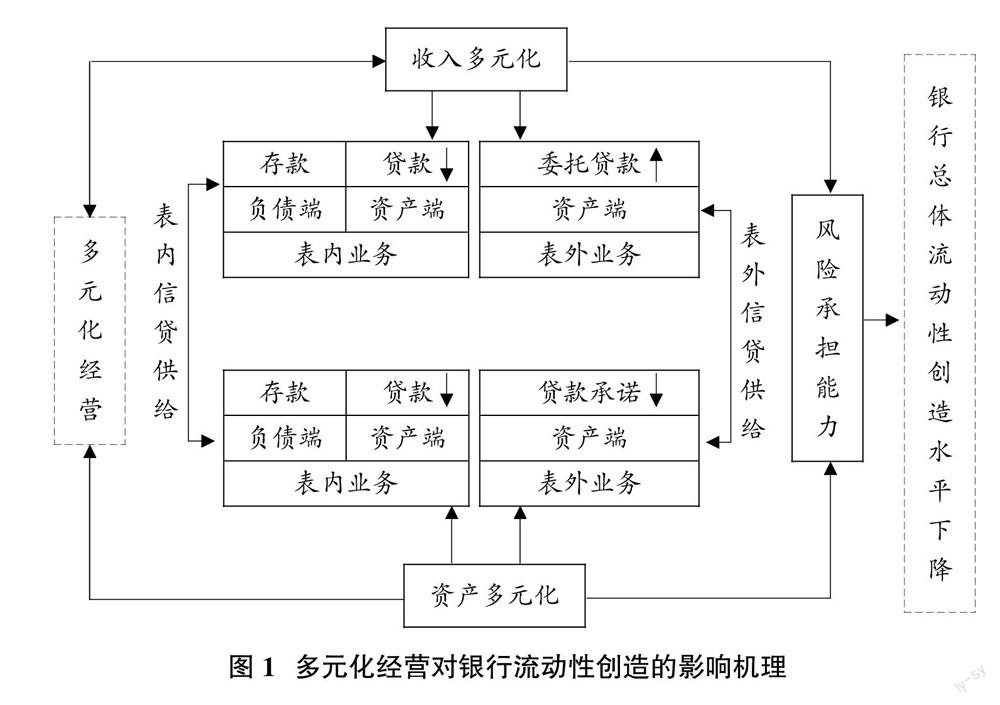

摘 要:本文利用2006—2019年中国229家商业银行的非平衡面板数据,构建银行表内和表外流动性创造指标,研究多元化经营对银行流动性创造的总体和结构性影响。根据不同银行主体分析了多元化经营作用的异质性,并提出多元化经营对流动性创造影响的传导渠道。研究结果显示:第一,收入多元化和资产多元化均降低了银行总体流动性创造水平;第二,二者一致降低了银行表内流动性创造,但对表外流动性创造结果相反,收入多元化提高了银行表外流动性创造,资产多元化则降低了银行表外流动性创造;第三,多元化经营通过银行风险承担的中介作用影响银行总体流动性创造。因此,本文认为国内银行不可盲目扩张高收益、高风险的多元化业务,应兼顾传统存贷业务的发展,解决实体企业融资难、融资贵等问题,履行好流动性创造这项重要社会职能。

关键词:表内流动性创造;表外流动性创造;银行风险承担

DOI:10.3969/j.issn.1003-9031.2022.08.002

中图分类号:F832 文献标识码:A 文章编号:1003-9031(2022)08-0018-18

一、引言

流动性创造是商业银行服务实体经济的重要职能。银行通过向信息不透明、缺少资本的借款人提供非流动性贷款,并允许存款人根据自己的需要提取资金,进行表内流动性创造,同时通过贷款承诺等其他表外业务满足企业、个人等客户投资或支出,进行表外流动性创造。2008年金融危机以来,我国金融体系流动性创造不足的现象时常出现。2013年银行业出现罕见的“钱荒”,2016年部分银行出现“资产荒”以及2017年出现的“负债荒”,种种迹象表明我国银行服务实体经济能力弱化的现状,而金融服务实体经济能力主要表现为银行流动性创造水平的高低。因此,本文致力于如何提高银行流动性创造能力的研究,尤其是在政策当局为应对银行流动性问题频频出台货币政策,但效果不甚理想的背景下,试图从经营层面解决银行流动性创造不足的问题。

20世纪90年代以来,随着世界金融一体化的加快以及国内金融管制的放松,越来越多的商业银行将多元化经营作为战略转型、提升竞争力的必要手段。然而,多元化经营不仅对银行风险承担、盈利能力等个体特征产生直接影响,而且通过调整银行资产负债表内、外业务对银行流动性创造水平产生间接影响。在多元化理念尚未成型时期,商业银行主要通过以传统存贷业务为主的表内业务创造流动性。但随着多元化改革越来越深入,银行逐渐将经营重心转向理财、委托贷款以及贷款承诺等表外业务,特别是近些年我国银行表外理财业务发展迅速。多元化经营导致银行业务重心转移影响银行总体和结构性流动性创造水平,导致金融体系服务实体经济能力不足,是现阶段实体经济融资困境的关键难题。

本文使用Bankscope數据库和Wind金融数据库,利用2006—2019年中国229家商业银行的非平衡面板数据,分别研究了商业银行多元化经营(收入多元化、资产多元化)对银行表内、外以及总体流动性创造能力产生的影响,并首次将银行风险承担纳入多元化—流动性创造研究体系,发现多元化经营—流动性创造的传导机制。上述问题的研究有助于银行管理者制定合理的多元化经营战略,有助于为监管部门提高银行流动性创造的政策提供相关参考。

二、文献综述

(一)多元化经营与银行总体流动性创造

流动性创造是商业银行服务实体经济的重要职能之一(Bhattacharya &Thakor, 1993)。当银行向借款人提供非流动性贷款,并允许存款人按照合约提取现金时,就在资产负债表内创造了流动性(Diamond & Dybvig,1983)。同样,当银行对资金需求者提供贷款承诺等表外流动性供给时,也在资产负债表外创造了流动性(Kashyap et al,2002;Thakor,2005)。但在过去,流动性创造经常被归于一个理论的概念,很少在实证研究中使用。自从Berger & Bouwman(2009)提出了第一个衡量银行流动性创造的指标后,出现大量文献研究影响银行流动性创造的因素,如风险承担(Andreou et al,2016)、资本充足率(孙莎等,2014)、期限错配(项后军,2019)和市场竞争(李明辉等,2018)等银行个体特征以及经济产出(Berger & Sedunov,2017)、货币政策(Berger & Bouwman,2017),政府干预(Berger et al,2016)和外部监管(吕思聪,2018)等外部政策和经济现象。

多元化经营同样会影响到银行个体特征。根据现代投资组合理论,投资组合多样化可以减少投资组合风险,降低投资失败的概率(Saunders & Millon Cornett,2008)。如果将银行经营看作是一种投资的话,那么收入来源多样化或资产配置多元化就可以帮助降低银行经营风险(刘孟飞,2012;Acharya et al,2006)。此外,多元化经营的银行可以满足更多客户的需求,并获取更多客户信息,从规模经济和范围经济中获益(Santomero & Eckles,2000),提高盈利能力(李志辉和李梦雨,2014)。因此,本文预计多元化经营可能对银行流动性创造产生影响。考虑到银行创造的流动性越多,遭受损失的可能性也就越大(Diamond & Rajan,2001)。而当银行分散投资或多样化开展业务时,资产遭受损失的风险明显降低,并取得更高收益,从而更有能力进行流动性创造(Tran,2020)。

另一方面,管理层如果在多元化业务中缺乏相关知识或经验,就不能降低银行的经营风险,从而影响银行多元化经营质量(Berger et al,2010)。并且由于多元化业务具有不透明性和复杂性,管理层自利的行为同样可能给银行多元化经营产生负面影响(Aggarwal & Samwick,2003)。薛超和李政(2014)基于2002—2011年中国81家城市商业银行的微观数据得出,银行盲目进行多元化经营会降低经营能力。因此,银行多元化经营可能会分散管理层资源,导致协调公司政策的成本提高,进而无法满足资金需求者的流动性需求,对银行总体流动性创造产生负面影响(Tran,2020)。

(二)多元化经营与银行表内、外流动性创造

早期有关流动性创造的研究主要集中在资产负债表内,认为商业银行通过传统存贷业务创造流动性(Bryant,1980;Diamond & Dybvig,1983)。后来,学者们普遍认为银行委托贷款、贷款承诺以及理财业务等表外业务也可以创造流动性(Kashyap et al,2002;Berger & Sedunov,2017)。因此,当银行多元化经营通过开展非传统业务或者多元化配置资产时,不仅挤压了表内流动性创造,也会对银行表外流动性创造产生影响。

从收入多元化来看,当银行将业务重心从存贷业务转向委托贷款、理财业务等表外业务后。首先,传统存贷业务将会受到冲击,进而体现为表内流动性创造降低,原因在于存贷业务是指银行吸收了市场上不具备流动性的资产,并发放流动性贷款为市场注入流动性(Diamond & Dybvig,1983;Thakor,2005),实现自身流动性创造。由于存贷业务均在资产负债表内实现,当银行挤压传统存贷业务时,将会抑制表内流动性创造能力。其次,收入多元化可能会提高银行表外流动性创造。由于银行非利息收入主要来源于表外业务,主要包括贷款承诺(Berger &Bouwman,2015)、委托贷款(王博等,2013)以及理财业务(韩扬和何建敏,2018)等。当银行收入多元化改革后,以委托贷款、理财产品为基础的影子银行业务快速兴起使银行表外业务更为活跃,表外流动性创造能力提升。

另一方面,资产多元化可能同时抑制银行表内、外流动性创造。因为资产多元化通过多样化配置资产降低了银行持有传统贷款的比重(钱崇秀等,2018),同样挤压了银行表内信贷能力。但由于配置金融资产、权益类工具等均发生在资产负债表内,和收入多元化不同,资产多元化并没有提高银行表外流动性创造。相反,由于金融资产、衍生品以及投资等非传统资产持有风险较高,更依赖管理人员的能力。如果管理层在资产多元化业务中缺乏相关知识或经验,就可能影响银行多元化经营质量(Berger 等,2010),进而对银行表内、外流动性创造均造成负面影响。

三、理论分析与研究假设

结合现有理论以及客观现象,本文从收入多元化和资产多元化两个维度对银行总体流动性创造进行研究,前者指银行降低利差收入占比,提高佣金、手续费以及表外业务等非利息收入占比,将经营重心从单一存贷业务转向多元化业务,后者指商业银行持有资产种类的多样性及资产配置均衡情况,包括传统贷款、资产管理计划、信托计划等应收账款类投资、可供出售类债券和权益工具等。

根据现代投资组合理论,商业银行进行多元化改革后,银行经营风险降低且从新兴业务中取得范围经济和规模经济,从而取得更高的收益以及改善自身经营能力。由于银行进行流动性创造会为自身带来相应风险,因此,多元化经营的商业银行更有能力进行流动性创造。此外,如果银行管理层经验或能力不足,多元化经营可能会分散银行管理资源,降低经营能力,使得银行无法满足客户的流动性需求,进而降低银行流动性创造能力。综上,本文提出如下假设。

H1a:收入多元化和资产多元化均会提高银行总体流动性创造。

H1b:收入多元化和资产多元化均会降低银行总体流动性创造。

为使研究更具有系统性,本文将银行总体流动性创造来源按照表内、外业务拆分。从收入多元化角度来看,当银行进行多元化经营将业务重心从传统存贷业务转向委托贷款、理财业务等表外业务后,会导致表内流动性创造降低,表外流动性创造升高。从资产多元化角度看,当商业银行多样化配置资产后,银行持有的传统贷款比重降低,导致银行表内流动性创造能力降低,但不同的是,提高持有比重的金融资产、衍生品等非传统资产仍属于资产负债表内,并没有提高银行表外信贷能力,相反,这类非传统资产具有波动高、风险大的特点,如果管理层没有经验和能力进行管理,资产多元化经营很有可能同样抑制银行表外流动性创造。因此,本文提出以下假设。

H2:收入多元化会降低银行表内流动性创造,提高表外流动性创造。

H3:资产多元化同时降低商业银行表内、表外流动性创造能力。

四、研究设计

本节阐述了全文的指标选择过程、数据来源以及处理方法,并设立了基本模型。旨在研究商业银行多元化经营对流动性创造的影响,首先,要构建多元化经营指标以及流动性创造指标;然后,构建银行风险承担指标来检验多元化经营与银行流动性创造间的传导渠道。

(一)收入多元化和资产多元化

根据Tran(2020)的研究方法,本文采用非利息收入与营业收入的比例作作为衡量银行收入多元化(NII)的指标。该指标越高,代表银行收入多元化程度越高。商业银行非利息收入通常包括:中间业务收入、咨询业务收入以及理财业务等非传统业务。根据尚研等(2016)的研究方法,本文采用传统贷款与生息资产的比重(LEA)反映商业资产多元化程度,此比例越高说明该商业银行从事传统业务的占比越多,资产多元化水平越低。为方便与收入多元化指标对比,本文取1-LEA的值参与后续回归,即指标越高,代表银行资产多元化程度越高。商业银行通过持有买入返售金融资产、持有到期金融资产以及各類衍生品等来分散资产配置。在后文稳健性检验中,本文还尝试用其他方法构建银行多元化经营指标。

(二)流动性创造

借鉴Berger & Bouwman在2009年提出的流动性创造测度方法,本文结合我国商业银行实际经营状况,参考国内流动性创造相关文献(郭晔等,2018;田国强和李双建,2020),分三步构建流动性创造测度指标。第一步,结合商业银行流产负债表内和表外科目,根据其变现难易程度、流动性能力强弱分为流动性、半流动性和非流动性三个分类,详细分类见表1。第二步,将资产负债表内的非流动性资产和流动性负债赋予0.5的权重,半流动性资产和半流动性负债赋予0的权重,流动性资产和非流动性负债赋予-0.5的权重。同理,将表外业务中的科目赋予同样的权重。第三步,结合前两步的科目分类和权重赋予,进行商业银行流动性创造的计算,记流动性创造指标LC=0.5*(表内非流动性资产+表内流动性负债+非流动性表外业务)+0*(表内半动性资产+表内半流动性负债+半流动性表外业务)+(-0.5)*(表内流动性资产+表内非流动性负债+流动性表外业务)。

由于银行规模会在一定程度上影响银行流动性创造能力,为保证指标具有客观性,本文将流动性创造指标LC除以各银行资产规模,得到单位银行流动性创造指标LCA作为衡量银行流动性创造能力的指标。

(三)银行风险承担

由于多元化经营会提高银行经营效率、行业竞争度以及运营平稳性,根据现代投资组合理论,多元化分散了银行承担的风险。同时,Angeloni(2015)认为银行风险承担通过影响银行的资产负债选择来影响银行的流动性创造。因此,本文尝试验证银行风险承担是否作为传导渠道,在多元化经营对银行总体流动性创造产生影响的过程中起到中介作用。

综上,本文借鉴Baron & Kenny(1986)提出的逐步回归法,检验多元化经营是否通过银行风险承担的中介作用影响银行总体流动性创造。参考国内相关文献(邓向荣,2018),采用风险加权资产与银行总资产的比重构建单位银行风险承担能力(RWA)。该指标越高,代表银行承担风险越高。同样,为了消除银行规模对银行风险承担能力产生的影响, 本文将银行风险加权资产除以各银行资产规模,得到单位银行风险承担能力(RWA)。

(四)控制变量

本文借鉴Berger & Bouwman(2009)、李明辉等(2014)等相关文献,加入如下变量控制其他因素对流动性创造的影响(见表2)。

资产对数(LNA),银行的资产规模在一定程度上代表了银行进行流动性创造的能力,为方便后续回归处理,将银行资产规模数据以自然对数表示。杠杆率(EAR),该指标由所有者权益与银行总资产之比来表示,比率越高,杠杆率越低。杠杆率代表了外部资金(主要是吸收存款)占比程度,对银行流动性创造能力产生影响。资本充足率(CAR),该指标由核心资本与调整后的资产的比值表示,反应了银行的风险承担能力。孙莎等(2014)认为银行资本充足率对流动性创造影响方向不定,一方面,资本增强了银行吸收风险的能力,进而促进银行流动性创造。另一方面,提高资本导致了银行脆弱性,进而减低银行流动性创造。经营效率(CI),该指标由成本收入比表示,该值越大,银行经营效率越低,通常认为,银行经营效率与流动性创造成正比。不良贷款率(NPL),该指标由银行不良贷款总额与贷款总额之比表示。风险承担(RWA),该指标由风险加权资产占总资产的比重表示。本文引入两个宏观经济变量来控制银行流动性创造影响因素。广义货币增速(M2),该指标衡量了我国广义货币增速,属于重要宏观经济变量。广义货币增速可以体现出金融市场资金宽松程度,一定程度上影响银行流动性创造。GDP增速(GDP),该指标以GDP年增速表示表示一国经济产出增速。通常认为,实体经济发展快慢将影响银行流动性创造能力。

(五)数据说明与模型构建

本文选取2006—2019年国内外商业银行年度数据为样本,对所有银行层面的数据在上下1%分位数上进行缩尾处理。最终研究样本是由229家商业银行共1419个观察值构成的年度非平衡面板数据,其中包括 5 家大型国有商业银行、12 家股份制商业银行、112 家城市商业银行、55家农村商业银行、37家外资银行以及8家其他银行。并采用固定效应模型进行回归分析,并且所有模型均考虑个体效应和时间效应,且误差项经过了聚类稳健调整。为了检验研究假设1-3,本文设计模型如下:

五、实证结果与分析

(一)变量的描述性统计

表3为主要解释变量的描述性统计结果。其中非利息收入收入占比仅为约24.7%,远低于国外商业银行。传统贷款占比超过54%,银行资产多元化程度较低。单位流动性创造指标(LCA)最大值为0.937,最小值为-0.737,说明我国商业银行流动性创造能力差距较大,有些商业银行不仅没有为资本市场注入流动性,甚至在吸收市场中的流动性。收入多元化指标(NII)最小值为-0.055,最大值为0.958;资产多元化指标(LEA)最小值为0.109,最大值为0.890,可以看出,我国各银行多元化程度差距较大,反映了各银行经营模式和风险偏好的不同。因此,本文后续检验了各类银行多元化经营是否存在异质性。银行风险承担指标RWA均值为0.656,最小值为0.201,最大值为1.058,样本银行风险承担差距较大。由于多元化经营改变了银行所承担的风险,而银行承担的风险又决定了银行流动性创造水平,因此,有必要检验银行风险承担是否作为多元化经营与流动性创造的传导渠道。

(二)基本回归结果及分析

1. 多元化经营与银行总体流动性创造

表4报告了银行多元化经营与总体流动性创造的基准回归结果。列(1)和列(2)均为没有加任何控制变量的回归结果,列(1)解释变量为收入多元化(NII),列(2)为资产多元化(LEA)。可以看出,多元化经营(包括收入多元化和资产多元化)的回归系数分别在5%和1%的水平上显著,表明多元化经营会在一定程度上降低银行流动性创造能力,初步支持假设H1a。列(3)和列(4)分别加入银行层面的控制变量和宏观经济层面的控制变量,結果显示,收入多元化(NII)和资产多元化(LEA)的回归系数均在1%水平上显著,进一步说明多元化经营会对商业银行流动性创造能力造成不利影响,假设H1b成立。

2.多元化经营与银行表内、外流动性创造

表5报告了多元化经营对商业银行表内、表外流动性创造的影响。从列(1)、列(2)可以看出,收入多元化(NII)和资产多元化(LEA)系数均在1%的水平上显著为负,可以认为多元化经营抑制了商业银行表内流动性创造。列(3)为收入多元化对银行表外流动性创造产生的影响,收入多元化(NII)系数显著为正,认为收入多元化提升了银行业表外流动性创造能力。原因在于银行收入多元化改革后,理财业务以及信贷承诺等表外业务增多,给银行带来更高的表外流动性创造能力。列(4)为资产多元化对表外流动性创造的的影响,从系数来看,资产多元化降低了商业银行表外流动性创造能力,由于银行进行多元化所持有的资产均在商业银行资产负债表内,且挤压了银行表外信贷业务,得出资产多元化会为表外动性创造产生不利影响。上述结果支持假设H2和H3。

(三)多元化经营对银行总体流动性创造的影响渠道分析

表6报告了多元化经营对银行流动性创造能力渠道检验的回归结果。从列(1)和列(4)来看,银行多元化经营系数显著为负,表明多元化经营会抑制银行流动性创造。从列(2)和列(5)来看,多元化经营(包括收入多元化和资产多元化)系数同样显著为负,说明多元化经营会降低银行风险承担。在列(3)和列(6)中,风险承担(RWA)系数均显著为正,表明银行风险承担越高,流动性创造就越多。同时多元化经营(NII和LEA)系数显著为负,且系数绝对值大小均小于列(1)和列(3)(0.049<0.088;0.412<0.497),意味着风险承担在银行多元化经营与流动性创造之间存在部分中介效应。从数值上来看,在收入多元化中,中介效应大小约为0.039,在总效应中占比约44.32%;资产多元化中,中介效应约为0.085,在总效应中占比约为17.10%,以上结果说明,在多元化经营与流动性创造传导过程中,存在银行风险承担渠道。

六、异质性检验结果与分析

(一)上市与否异质性

为检验上市与非上市银行收入多元化对流动性创造影响是否存在异质性,本文将银行总样本分为上市组和非上市组,按照模型(1)进行回归,检验结果如表7所示。从列(3)、列(4)组间系数检验结果来看,上市银行收入多元化系数(NII)绝对值大于非上市银行组(0.150>0.076),表明收入多元化对上市银行表内流动性创造产生的不利影响更大。

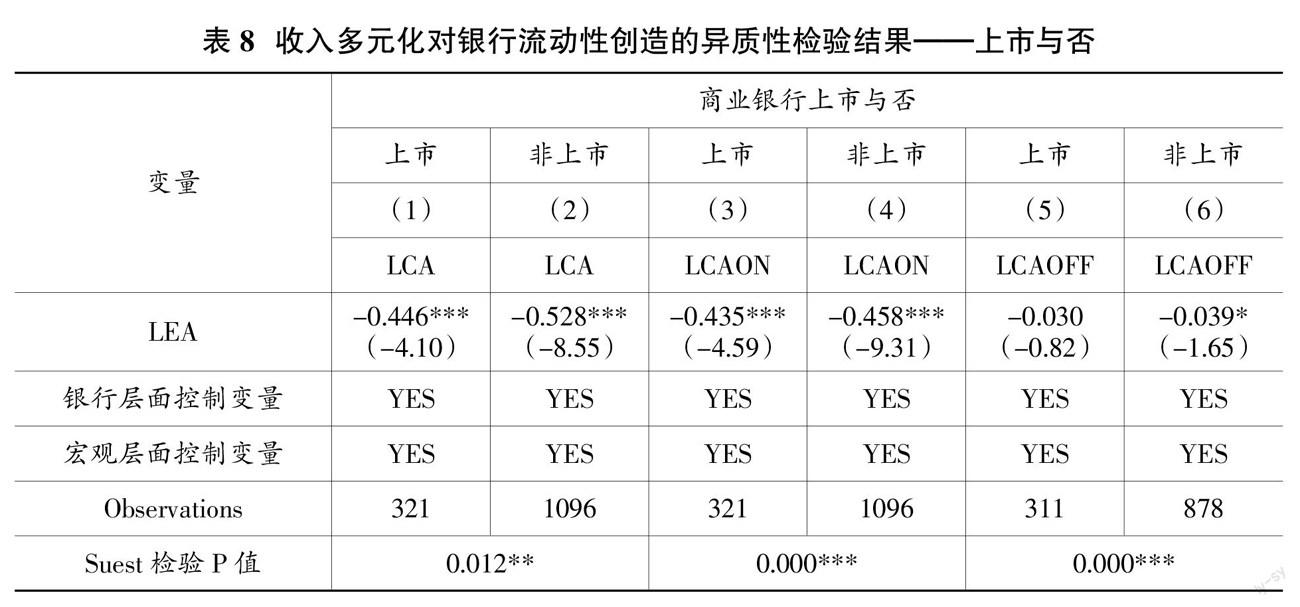

表8为上市银行与非上市银行资产多元化对流动性创造影响的实证检验结果,列(1)、列(2)结果显示:非上市银行资产多元化系数(LEA)绝对值大于上市银行组(0.528>0.446),表明资产多元化对非上市银行总体流动性创造能力的不利影响更大,原因在于非上市银行发展多元化业务相对更晚,管理层对非传统业务的管理经验相较于上市银行管理层较为不足,从导致银行总体流动性创造出现更大损失。列(3)、列(4)数据同样显示非上市银行资产多元化系数(LEA)绝对值大于上市银行组(0.458>0.435),表明资产多元化对非上市银行表内流动性创造能力的不利影响更大。

(二)业务经营范围异质性

为检验不同的业务经营范围的商业银行多元化经营是否对银行流动性创造能力产生异质性影响,本文将国有银行和全国性股份制银行划分为全国性银行,将城市商业银行和农村商业银行划分为区域性银行,分别按照模型(1)进行回归分析,收入多元化检验结果如表9所示。从组间系数检验结果来看,全国性商业银行收入多元化经营对总体以及表内流动性创造产生不利影响更严重,原因在于我国国有银行及股份制银行传统存贷业务规模更大,依赖程度更高,管理层多元化经营的经验相对不足,导致全国性银行收入多元化经营产生对银行总体以及表内流动性创造产生的不利影响更严重。而从表10实证结果可以看出,不同业务经营范围的商业银行资产多元化经营对银行流动性创造不存在异质性影响。

(三)资本压力异质性

为检验不同资本压力下,商业银行多元化经营对总体流动性创造产生的影响是否存在异质性,本文将全样本银行的资本充足率中位数作为临界值,高于该值的银行进入低资本压力银行组,低于该值的银行为高资本压力银行,两组银行数据均按照模型(1)分别进行回归,检验结果如表11、12所示。从中可知,两组银行多元化经营对其表内、外以及总体流动性创造能力产生的影响方向相同,进一步验证了前文假设。然而,从组间系数检验结果来看,不同资本压力的商业银行多元化经营对其流动性创造产生的影响不存在异质性。

七、稳健性检验

(一)内生性问题的处理

考虑到前文基础回归模型可能存在内生性问题,即银行流动性创造可能受到前期值的影响表现出惯性特征,具有自相关性。此外,为排除因变量和自变量之间互为因果的内生关系,本文使用系统GMM法对原有数据进行重新检验,建立动态面板数据模型如下,检验结果见表13。

其中,LCAit-1代表流動性创造的滞后一期,X表示银行多元化经营,分别由NII和LEA代入。

表13报告了银行多元化经营对银行流动性创造影响的动态面板回归结果。从列(1)—列(6)中可以看出,所有实证结果银行流动性创造的一阶滞后项(L.LCA)的系数均显著为正,表明流动性创造具有显著惯性。此外,多元化经营(NII或LEA)系数与上文实证结果一致,说明银行多元化经营对银行流动性创造影响的实证结果不随计量方法的改变而变化,本文结论具有稳健性。同时,从系统GMM法来看,各实证结果AR(1)检验P值均小于0.1,表明残差项存在一阶自相关;AR(2)检验 P 值均大于 0. 1,接受原假设,说明残差项不存在二阶自相关。Hansen 检验的 P 值均大于 0. 1,无法拒绝工具变量有效的原假设,表明工具变量选取是合理的,以上检验结果验证了模型设定的合理性。

(二)多元化经营的其他构建方式

八、结论与政策建议

(一)结论

本文利用银行业2006—2019的数据,构建银行多元化指标和流动性创造指标,研究了商业银行多元化经营对流动性创造的影响,并按照银行上市与否、经营范围和资产压力大小检验了异质性影响,在进一步研究中,找出了多元化经营对流动性创造的影响渠道和调节因素。主要结论如下。

第一,在多元化经营与银行整体流动性创造方面,无论是银行进行收入多元化还是资产多元化,都会对其流动性创造能力造成不利影响。异质性检验发现,全国性商业银行收入多元化对总体流动性创造产生的不利影响更严重;非上市银行资产多元化对总体流动性创造不利影响更严重。

第二,将银行流动性创造拆分为表内流动性创造和表外流动性创造后,本文发现除银行收入多元化行为提高了表外流动性创造能力以外,其余情况均降低了银行的表内、表外流动性创造能力。根据异质性检验结果,全国性和上市银行收入多元化对表内流动性创造产生的不利影响更严重;非上市银行资产多元化对表外流动性创造产生更多不利影响,其余情况银行多元化经营与表内、外流动性创造不存在显著影响。

第三,本文发现商业银行多元化经营通过银行风险承担这一渠道影响总体流动性创造。银行進行多元化改革时降低了存贷规模,从而降低银行承担的风险,由于银行通过转换风险的方式为社会创造流动性,银行承担风险越多,为社会注入流动性就越多。因此,商业银行通过降低风险承担的渠道削弱了银行流动性创造能力。

(二)政策建议

我国银行业正处于多元化经营的初步阶段,商业银行逐步将业务重心从存贷业务转向非传统业务,但由于管理层经验不足以及委托代理问题的出现,导致多元化经营抑制了银行流动性创造能力。对于我国经济体系而言,银行作为最为重要的间接融资中介,需要时刻保证自身流动性创造能力来解决实体经济融资需求。尤其是当今国内经济正遭受新冠疫情冲击,实体经济流动性缺乏,国内银行保障自身流动性创造尤为重要。

第一,多元化经营是抑制银行总体流动性创的重要因素,银行管理层应在短期内降低业务多元化程度,提升传统存贷业务比例,尽快解决国内实体经济流动性不足的问题。由于多元化经营阻碍流动性创造的原因主要是银行管理层缺乏相关业务的管理经验和委托代理问题。因此,银行董事会应注重非传统业务上的管理能力,并且加强对管理层的监管,解决委托代理问题,使得银行进行多元化改革后,既能够提高收益、降低风险,又可以为经济系统注入更多流动性,满足政府虚拟经济与实体经济应协同发展的要求。

第二,政府应加强对银行多元化业务的监管,由于影子银行业务以及金融资产的复杂性和高盈利性,尤其是在当今金融自由化的背景下,银行更有动机从传统存贷业务转向非传统业务。多元化改革为商业银行带来高收益的同时,可能为金融系统带来较高的风险。因此,监管机构应该更有效地对商业银行多元化业务进行引导和监管。

(责任编辑:孟洁)

参考文献:

[1]邓向荣,张嘉明.货币政策、银行风险承担与银行流动性创造[J].世界经济,2018,41(4):28-52.

[2]郭晔,程玉伟,黄振.货币政策、同业业务与银行流动性创造[J].金融研究,2018(5):65-81.

[3]韩扬,何建敏.资管新规窥探:银行表内外流动性创造与实体经济增长[J].财经科学,2018(6):25-38.

[4]李明辉,黄叶苨,刘莉亚.市场竞争、银行市场势力与流动性创造效率——来自中国银行业的证据[J].财经研究,2018,44(2):103-114.

[5]李志辉,李梦雨.我国商业银行多元化经营与绩效的关系——基于50家商业银行2005—2012年的面板数据分析[J].南开经济研究,2014(1):74-86.

[6]刘孟飞,张晓岚,张超.我国商业银行业务多元化、经营绩效与风险相关性研究[J].国际金融研究,2012(8):59-69.

[7]吕思聪.外部监管和货币政策对中国商业银行流动性创造能力的影响研究[J].国际金融研究,2018(5):55-65.

[8]满媛媛.收入多元化、金融自由化对商业银行绩效和风险的影响[J].宏观经济研究,2016(1):130-143.

[9]钱崇秀,宋光辉,许林.信贷扩张、资产多元化与商业银行流动性风险[J].管理评论,2018,30(12):13-22.

[10]尚妍,段忠辉,李斌,汪寿阳.多元化经营对商业银行绩效影响的实证研究——基于国内商业银行与国外商业银行对比的视角[J].管理评论,2016,28(5):3-12.

[11]孙莎,李明辉,刘莉亚.商业银行流动性创造与资本充足率关系研究——来自中国银行业的经验证据[J].财经研究,2014,40(7):65-76+144.

[12]田国强,李双建.经济政策不确定性与银行流动性创造:来自中国的经验证据[J].经济研究,2020,55(11):19-35.

[13]温忠麟.张雷,侯杰泰,刘红云.中介效应检验程序及其应用[J].心理学报,2004(5):614-620.

[14]项后军,曾琪.期限错配、流动性创造与银行脆弱性[J].财贸经济,2019(8).

[15]薛超,李政.多元化经营能否改善我国城市商业银行经营绩效——基于资产和资金来源的视角[J].当代经济科学,2014,36(1):12-22+124.

[16]高英轩.商业银行多元化战略与经营绩效的关系研究[J].北方金融,2020(10).

[17]刘青松.地方性商业银行经营多元化对业绩的影响——基于OLS和系统GMM的实证研究[J].黑龙江金融,2019(6).

[18]Acharya V V,Hasan I,Saunders A.Should banks be diversified? Evidence from individual bank loan portfolios[J].BIS Working Papers,2002,79(3):1355-1412.

[19]Aggarwal R K,Samwick A A.Why Do Managers Diversify Their Firms? Agency Reconsidered[J].Journal of Finance,2003,58(1):71-118.

[20]Andreou P C,Philip D,Robejsek P.Bank Liquidity Creation and Risk Taking:Does Managerial Ability Matter?[J].Journal of Business Finance & Accounting,2016,43(1-2).

[21]Angeloni I,Faia E,Duca M I.Monetary policy and risk taking[J].Journal of Economic Dynamics and Control,2015,52(10):285-307.

[22]erger,Allen,Bouwman,et al.Bank Liquidity Creation and Financial Crises[J].elsevier monographs,2015.

[23]Berger A N,Bouwman C .Bank Liquidity Creation[J].Review of Financial Studies,2009(22).

[24]Berger A N,Bouwman C.Bank Liquidity Creation,Monetary Policy,and Financial Crises[J].Journal of Financial Stability,2017(30).

[25]Berger A N,Bouwman C,Kick T,et al.Bank liquidity creation following regulatory interventions and capital support[J].Journal of Financial Intermediation,2016(26):115-141.

[26]Berger A N,Hasan I,Zhou M.The effects of focus versus diversification on bank performance:Evidence from Chinese banks[J].Journal of Banking & Finance,2010,34(7):1417-1435.

[27]Berger A N,Sedunov J.Bank Liquidity Creation and Real Economic Output[J].Journal of Banking & Finance,2017,81.

[28]Bhattacharya S,Thakor A V.Contemporary Banking Theory[J].Social Science Electronic Publishing,1993,3(1):2-50.

[29]B J B A.A model of reserves,bank runs,and deposit insurance[J].Journal of Banking & Finance,2006,4(4):335-344.

[30]Diamond D W,Rajan R G.Liquidity creation and financial fragility:A theory of banking[J].Journal of Political Economy,2001,109(2).

[31]Tran D V.Bank business models and liquidity creation[J].Research in International Business and Finance,2020,54.

[32]Holmstrm B R,Tirole J.Private and Public Supply of Liquidity[J].NBER Working Papers,1996(1).

[33]Hou X,Li S,Li W,et al.Bank diversification and liquidity creation:Panel Granger-causality evidence from China[J].Economic Modelling,2018(71).

[34]Kashyap A K,Rajan R,Stein J C.Banks as Liquidity Providers:An Explanation for the Coexistence of Lending and Deposit-Taking[J].The Journal of Finance,2002,57(1):33-73.

[35]Santomero,Anthony M,et al.The Determinants of Success in the New Financial Services Environment:Now That Firms Can Do Everything,What Should They Do and Why Should Regulators Care?[J].Working Papers——Financial Institutions Center at The Wharton School,2000.

[36]Stiroh K.Diversification in banking:is noninterest income the answer?[J].Ssrn Electronic Journal,2002(5).

[37]Thakor A V.Do Loan Commitments Cause Overlending?[J].Journal of money credit and banking,2005,37(6):1067-1099.

[38]Kevin J.Stiroh.Diversification in Banking:Is Noninterest Income the Answer?[J].Journal of Money,Credit and Banking,2004,36(5).

[39]Templeton W K,Severiens J T.he Effect of Nonbank Diversification on Bank Holding Company Risk[J].Quarterly Journal of Business and Economics,1992(2):3-17.

[40]Thakor A V.Do Loan Commitments Cause Overlending?[J].Journal of Money, Credit,and Banking,2005.

[41]Toh M Y,Gan C,Li Z.Bank Diversification, Competition And Liquidity Creation: Evidence From Malaysian Banks[J].The Singapore Economic Review(SER),2020,65.

收稿日期:2022-05-09

作者簡介:张再冉(1998-),男,河南漯河人,浙江工商大学金融学院硕士研究生。