基于财务分析方法的财务风险识别

李双悦

摘 要:财务风险大小直接影响投资者以及债权人的利益,识别公司财务风险状况有利于及时掌握企业运营情况,有利于整个资本市场健康有序发展。基于此,选取连续两年内因为财务问题被列为ST公司和与之相类似的正常公司总共162家公司为样本,采用财务分析方法,选取包含反映企业偿债能力、营运能力、盈利能力和增长能力在内的22个财务指标,运用机器学习中的XGBoost算法判断企业财务风险状况。XGBoost算法对企业是否具有财务风险的识别准确率较高,最高可达94.45%。

关键词:财务分析;财务风险识别;XGBoost算法

中图分类号:F275.5 文献标志码:A 文章编号:1673-291X(2022)14-0129-03

引言

财务风险是由企业内外部经营活动或经营环境的不确定性造成的,主要表现为可能会给企业带来预期以外的损失或预期以外的收益[1]。针对财务风险的研究,熊方军等运用Logistic回归模型,选取12个财务指标和6个非财务指标,实证分析对上市公司财务舞弊的识别,结果表明,舞弊公司的财务指标波动性更大[2]。李长山等人通过Logistic回归方法构建财务风险预警模型,结果表明,财务预警方法能够防范财务风险[3]。随着机器学习方法的不断应用,越来越多学者开始尝试运用机器学习方法构建财务风险模型。张露等基于财务指标,通过运用Bagging的集成机器学习方法进行财务风险识别,正确识别财务风险企业的概率达92.86%[4]。

本文主要从财务分析的角度,通过各方面的财务数据指标,分析企业的财务状况和经营成果,再选用机器学习的XGBoost算法,通过财务指标准确识别企业是否有财务风险。通过每个指标的特征重要性得分,分析每个财务指标对于识别财务风险的重要程度。

一、主要过程

(一)财务报表分析

财务报表是上市公司必须对外提供的资料,是人们掌握上市公司运行情况的一手资料。财务报表是指企业对外提供的反映企业某一特定日期的财务状况和某一会计期间的经营成果、现金流量等会计信息的文件。财务报表包括资产负债表、损益表、现金流量表、所有者权益变动表以及附注。财务报表是帮助投资者和债权人了解企业的财务状况、经营成果和现金流量的重要途径,帮助投资者和债权人做出正确的决策。偿债能力分析是债权人通过财务报表信息进行信用评价。通过偿债能力分析可以了解企业当前的经营发展情况,可以为企业的健康发展提供良好的参考价值;同时,股东和债权人等外部投资者也可以通过偿债能力分析为自身的投资决策作参考。盈利能力是企业通过现在的生产经营活动获取收益的能力,也是管理层通过一系列的生产经营决策提高企业生产经营能力的反映,通过现在的生产经营状况可以判断企业未来发展状况。企业盈利能力分析的实质是分析企业各种资源的营运效率,营运效率的高低反映企业资产使用效率的高低。企业经营的主要目标是追求企业盈利能力的持续增长。企业发展能力是企业通过自身的生产经营活动不断获取资产增长和利润的增加,企业未来价值的大小可以通过分析企业的发展能力进行判断。

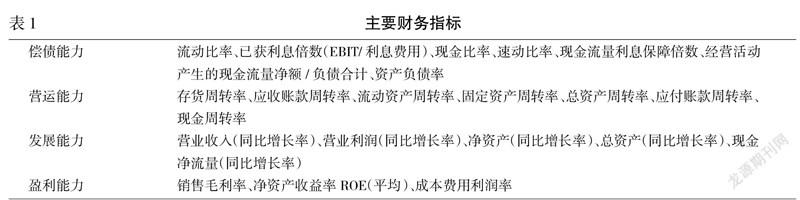

通過对财务报表分析,为了能较为全面地反映企业的生产经营情况和财务状况,同时考虑财务数据的可获得性,本文主要从偿债能力、营运能力、盈利能力和增长能力等4个方面选取财务指标,选取指标如表1。

(二)方法选择

将ST公司视为有财务风险,标记为1;否则认为没有财务风险,标记为0。这样就成为了一种二分类问题。XGBoost算法可以用于分类问题,因此采用了XGBoost算法。

XGBoost算法是主要在GBDT基础上改进的。相比GBDT,XGBoost具有运行效率高、效果好以及能大规模处理数据的优点。XGBoost算法在弱学习器模型选择上不唯一,在并行选择之前,先对所有的特征计算特征值并进行排序分组,对分组的特征选择合适的分组。在算法的损失函数上加入正则化部分,可以防止过拟合,泛化能力更强。对误差部分做二阶泰勒展开,因此结果更加准确。

(三)数据筛选

本文所用数据全部来源于wind。考虑到一年的数据时间较短,因此本文主要选取了2018—2020年3年的ST公司。筛选出由于最近两年连续亏损、被会计师事务所出具无法表示意见或否定的审计意见、最近两个会计年度的审计结果显示的净利润均为负值等原因被划为ST的公司,按照1:1的比例选取资产规模、行业相同的非ST公司共162家公司。财务数据选取被实施ST时间的前一年年报数据。

二、计算结果

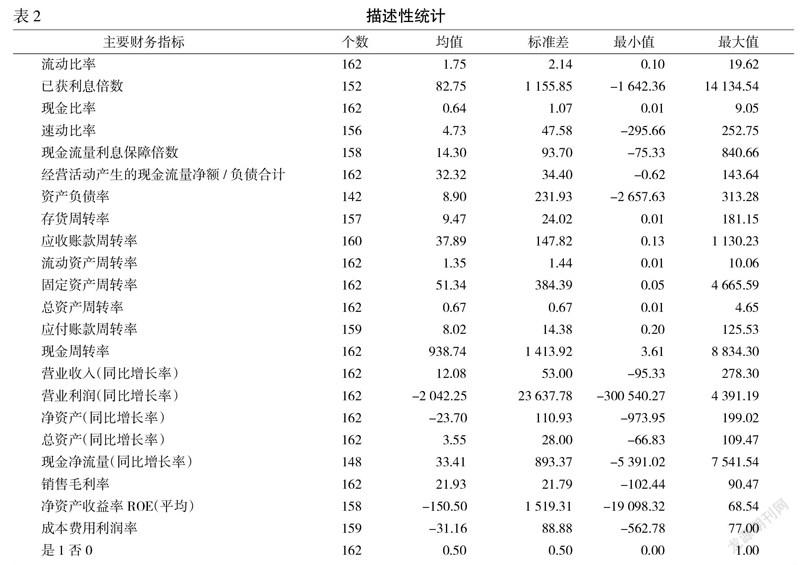

(一)描述性统计

如表2所示,通过对数据进行描述性统计可以看出,除资产负债率、已获利息保障倍数等指标存在少量缺失值外,其余指标数据完整,因此本文所选用的指标数据合理。已获利息倍数、营业利润(同比增长率)等指标最大值与最小值之间的差别非常大,说明不同行业不同企业之间的数据差别较大,因此我们试图采用机器学习的方法探究不同指标对财务风险企业的影响程度。

(二)数据预处理

由于所选企业行业类型不同,资产规模差别也较大,故缺失值以0填充。

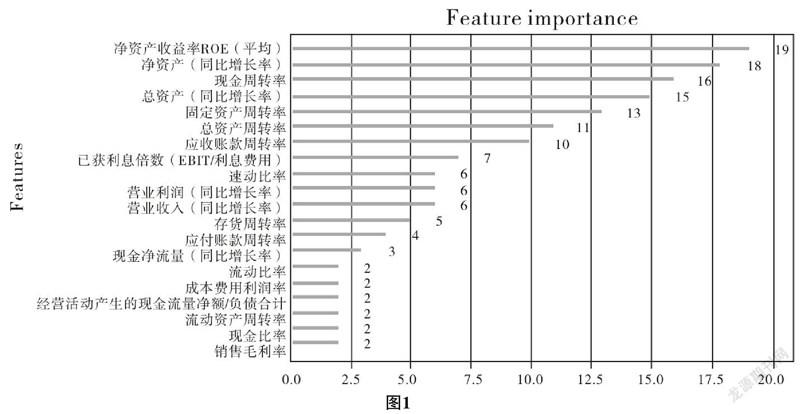

(三)特征重要性得分

如图1所示,从上到下,我们可以清楚地看到每个会计指标对于是否有财务风险的重要程度。净资产收益率ROE(平均)、净资产(同比增长率)、现金周转率、总资产(同比增长率)、固定资产周转率等是比较重要的指标,对应的是反映企业发展能力、营运能力和盈利能力。说明与企业偿债能力相比,企业发展能力、营运能力和盈利能力与企业财务风险具有更直接的关系。投资者和债权人在对企业做出决策时,可以关注企业财务报表,关注净资产收益率ROE(平均)、净资产(同比增长率)、现金周转率、总资产(同比增长率)、固定资产周转率等指标,如果该类指标存在一定的异常,就说明该企业财务状况可能有风险。

(四)预测结果

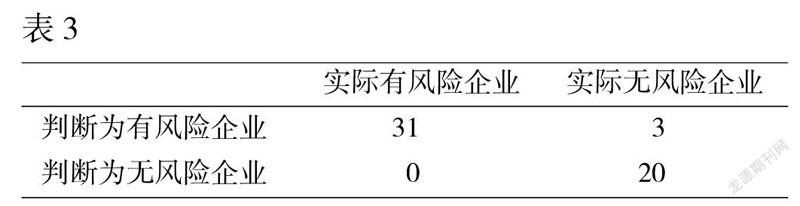

将2018、2019年数据按照2/3是训练集、1/3是测试集方法,对测试集样本是否存在财务风险进行预测,预测结果如表3。

总识别正确率:94.45%

再将2018、2019年的数据作为训练集,将2020年的ST企业样本作为测试集,预测是否存在财务风险,结果如表4。

总识别正确率:93.98%

通过实验数据我们发现,XGBoost算法对判断企业是否具有财务风险具有很好的识别准确率。在判断2018、2019年测试样本是否存在财务风险时,XGBoost算法总体识别准确率为94.45%;在判断2020年测试样本是否存在财务风险时,XGBoost算法总体识别准确率为93.38%。

结语

企业的财务健康状况直接影响企业持续经营和永续发展,影响投资者和债权人做出决策;企业的财务健康状况还关系到资本市场的正常健康运行。财务指标对于识别企业财务风险具有重要的意义。本文通过财务指标数据构建财务识别模型,模型对于判断企业是否具有财务风险有很高的准确率,最高可以达到94.45%。本文构建的财务风险识别模型可以为判断企业财务状况和经营情况提供一定的借鉴,也可以帮助投资者和债权人做出更好的决策。

参考文献:

[1] 于富生,张敏,姜付秀,任梦杰.公司治理影响公司财务风险吗?[J].会计研究,2008,(10):52-59,97.

[2] 熊方军,张龙平.上市公司财务舞弊的风险识别与证据收集[J].经济与管理研究,2016,37(10):138-144.

[3] 李长山.基于Logistic回归法的企业财务风险预警模型构建[J].统计与决策,2018,34(6):185-188.

[4] 张露,刘家鹏,江敏祺.集成机器学习模型在不平衡样本财务预警中的应用[J].电子技术应用,2021,47(8):34-38.

[责任编辑 妤 文]