增额终身寿险“藏”不住了

吴玲

这两年,保险产品“下架”格外流行,隔三差五就来一波。就如,去年10月互联网保险新规来了,大部分理财型年金险被劝退;今年3月,本是最迎合市场需求的隔离险,一夜之间全部停售??

近日,多家中小保险公司正在热卖的增额终身寿险即将下架的消息不胫而走。究其原因,银保监会今年2月公布的《人身保险产品“负面清单”2022版》,明确指出了增额寿险存在的部分问题。

有趣的是,这些产品在下架前夜,迎来了更高的关注度。增额寿险为什么火爆?这趟“末班车”还能上么?

如今,多家银行三年期大额存单利率降至3.25%,如果有一份年复利3.5%、保终身的保单摆在面前,你买吗?

在参透了市场利率下行的大趋势后,一些保险公司的增额寿险产品凭借每年3.5%的复利增值、相对灵活的现金流等优势,已成为保险理财中的“战斗机”。

顾名思义,增额寿险产品兼顾了寿险保障身故和全残的功能,以及保额/现金价值复利增长的理财功能,流动性方面,通过减保取现或保单贷款的方式灵活规划资金。

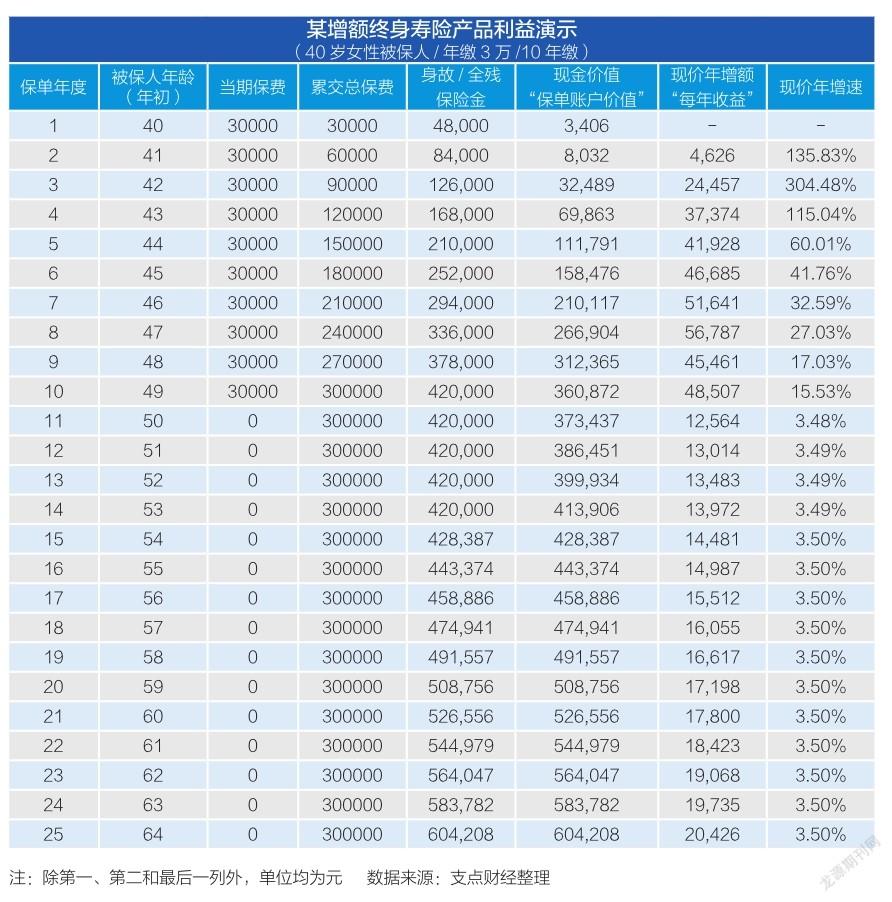

举个例子来看,一目了然。40岁女性,选择投保市面上一款热卖的增额寿险产品,年缴费3万元,缴满10年。

可以看到,在前面几年缴费期间,账户中的现金价值增速快,到第7个保单年度末就达到21万多元,超过累交总保费。换句话说,这笔投资的“回本速度”深得人心。

而以同样的缴费方式,购买一款性价比还不错的某养老年金保险,要等到第14个保单年度末,现金价值才超过累交保费。

到第11个保单年度末,上述增额寿险产品的现金价值开始以3.5%的复利稳定增值。到第25个保单年度末,现金价值可达60.4万元,累交总保费实现翻番。如果一直不动用这笔钱,到第45个保单年度末,也就是被保人84岁时,账户现金价值将再次翻番,达到120万元。

通过换算,3.5%的年复利产品持有10年,单利超过4%;持有20年,单利接近5%;持有30年,单利超過6%;活得更久,持有50年单利超9%。

尽管时间越长,现金价值越高,很多消费者还是表示,一看到这种长期持有的理财型保险,就望而却步,担心家庭急需用钱时取不出来或亏本。

当然,最好是配置了重疾险、医疗险等保障型保险后,再用一笔闲置资金做长期理财。不过,增额寿险之所以备受关注,还在于它的资金灵活度,在中长期规划的保险产品中“拔得头筹”。

对比支点财经此前分析过的平安人寿“财慧盈”两全险,保费按每年4%的固定比例增值,假设年交保费5万元、交满10年,那么第30年可领取满期保险金101万元。收益尚可,但毫无灵活性可言,前15年退保不赚反亏,即便到了第25年,退保后的实际收益率还不到3%。

而增额寿险账户的现金价值回本要快得多,有的产品5-7年后现价就超过累交总保费,就算此时减保,也不会亏本:若部分减保,剩余现金价值继续按合同约定利率复利增值,全部取出则保单终止。

除了给自己投保,增额寿险还非常适合给孩子买,实现“一张保单保三代”。这正是基于增额寿险的灵活性而被开发出来的“高级”玩法。

以不满周岁女宝为例,父母为其年缴5万元,缴满10年,孩子18岁时,这张保单的现金价值已有79万元,大学四年共计领取8万元作为学费和生活费;孩子30岁时,一次性领取20万元用于婚嫁或创业;孩子35岁时,父母差不多也退休了,可每年领取5万元作为父母的养老金补充,连续21年共计领取105万元;孩子65岁时,同样每年领取5万元给自己养老到85岁??

不过,今后我们将很难看到预定利率3.5%、7年回本、无限制减保的增额寿险产品了。一些保险经纪公司已经接到保司通知,目前在售的信泰人寿“如意尊3.0”、弘康人寿“金玉满堂”等高现金价值代表,拟最早于6月底前下架,爱心人寿“守护神2.0”更是在5月14日提前告别市场,一去不复返。

今年2月,银保监会公布了《人身保险产品“负面清单”2022版》,其中明确指出了增额寿险存在的部分问题。包括:保额递增比例超过定价利率,存在严重误导隐患;减保比例设计不合理,加保设计存在变相突破定价利率风险。

“风头无两的增额寿险,今后将被设定各种限制。”一位业内人士对支点财经记者说。

保险产品责任越好、收益越高,对消费者来说是好事,但对整个保险行业来说,如果任由其发展,可能就是“恶梦”,所以监管要及时出手,不断规范。

上述业内人士告诉支点财经记者,在当前利率下行的大背景下,增额寿险产品的预定利率无限接近3.5%,面临较大的利差损风险。目前的普遍趋势是,要么对减保设限,今年新上市的产品已经作出调整,比如每年只能提取已交保费的20%;要么下调预定利率到3.3%甚至3%,减轻保险公司的兑付压力,从而应对利差损风险。

负面清单还提出,有的产品现金价值计算不符合一般精算原理,存在长险短做风险。这也指向了可通过现金价值减保退保取现的增额寿险。明明是保终身的产品,有人十几年就取出来了,保险公司和监管机构都不愿看到这样的局面。

事实上,各大上市保险公司也都有自己的增额寿险产品,比如中国人寿“盛世传家”、太平洋人寿“长相伴”、平安人寿“盛世金越”、太平人寿“岁月添富”等,但目前没有传出下架的消息。

支点财经记者注意到,投入同样的钱购买不同公司的增额寿险产品,领取的钱却有差异。部分即将下架的增额寿险,内部收益率最高可达3.49%,相比之下,几家头部险企的产品大多设置了减保限制,且现金价值略低,长期收益或相差几万元。

业内人士指出,本轮下架在即的多是中小型保司产品,或是为了抢占更大市场份额,现金价值设置往往较高。

在太平洋寿险武汉汉阳中心支公司顾问营销部经理陈洁军看来,近两年增额寿险大有替代年金险之势,成为保险公司和银保渠道的主流产品,“今年以来销售情况尤其火爆”。

陈洁军分析,中小型保司经营成本更低,规模较大的保司则附加了更多增值服务,加之长期风险应对等因素都会在精算环节考虑进去。未来头部保司还会进一步下调增额终身寿险的预定利率。