从恒大债务危机分析房地产上市公司融资结构

文/郭润洁 河南理工大学 河南焦作 454000

引言:

2021年6月29日,从三棵树集团在答复证监会的公告中披露了恒大逾期5137.06 万元的信息为起始,至当年12月份,中国恒大集团被爆出一系列问题,最终于当月3日披露了可能无法履行担保责任的公告。根据恒大集团2021年度中期年报,截至2021年6月,恒大拥有2.38 万亿资产,负债1.97 万亿,短期债务高达1.57 万亿。2022年3月,国泰君安发布了《恒大地产集团有限公司关于无法按时披露 2021年年度报告的公告》。

恒大危机引起了社会各界的高度关注,也引发对财务风险控制、发展战略制定、公司内部治理、企业外部监管等一系列问题的思考,尤其是当融资结构设计不合理时,加之外部环境发生变化,可能引起高负债风险,公司便会陷入资金困境。

1、融资环境的变化

恒大此次危机的爆发,与我国房地产行业的政策变化关系密切。2018年资管新规,房产市场去化杠杆启动,表外资金遭严厉管制,大量房企被动去表外杠杆,新增的信托贷款数量急速减少。2020年“三道红线”出台,具体标准是扣除预收账款后的资产负债率不高于70%,净负债率不高于10%,现金短债比例不得等于1,并把房企划分成红橙黄绿四档进行分级监管,进一步收紧了地产公司对有息资产的扩张,明显遏制了行业的投资增长。2021年八部委发布了规范地产业务发展办法,以规范土地买卖交易,但因为适合将个人在签署买房协议后土地质押到商业银行,所以相关款项要放到相关资金监管账户,而销售汇款职能用于本公司的现金置换以及项目后期的发展,以促进推盘、促进汇款再债务偿还的资金链条也因此发生了中断,导致地产公司现金流压力短期内增大。

2、恒大的发展概况

恒大的发展历程一定程度上代表了我国房地产行业一路崛起的过程。

成立初期,恒大实业集团用从银行借到的600 万的贷款,将原本要上亿出让金的土地以分期付款的方式拿下,同时采用施工方代资的开发模式和低价促销的销售策略,将尚处于开发期的住宅预售一空,完成了8000 多万的资金回笼。此后,逐步形成了拿到土地,再将土地打包抵押给银行或金融机构借出更多的现金,再去购买土地的运行模式。这种“借鸡生蛋”的融资模式,很快让其他企业纷纷效仿,房地产企业也开始快速扩张。

2016年起,恒大地产凭借“三高一低”的发展模式(“高负债、高杠杆、高周转与低成本”)不断扩大规模,凭借超高销售额连年位居地产届头号交椅,还迈入了世界500 强行列。之后以地产业发家,开始多行业同时发展,从物业逐步进军新能源汽车、网络行业等八大产业,形成了具有强竞争力的商业版图。

3、新环境下面临的危机

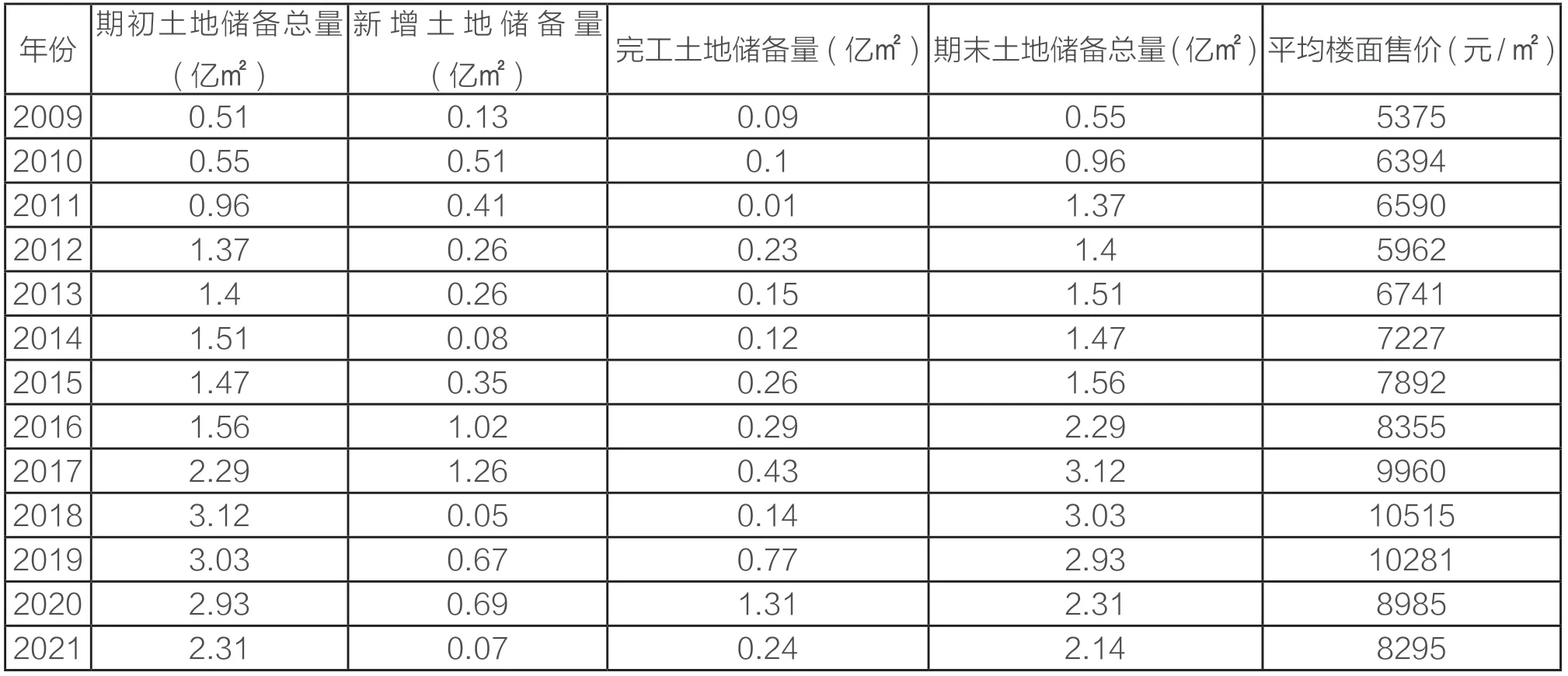

3.1 逆势扩张

近年来,经济全球化不断发展,系统性风险的防范被国家越来越重视,2018年起国家调控房地产,出台了资管新规,大多数房地产企业纷纷战略收缩,但恒大地产却调整战略,逆势扩张,持续增加土地储备量。根据恒大2021年中期报告,以2021年上半年为截止,共有原值4568 亿元人民币,778 项土地储备项目,分别位于我国233 个城市,规划的建筑面积总和为2.14 亿m2,数量在我国位列第一。(表1)

表1 恒大上市以来的土地储备变化情况

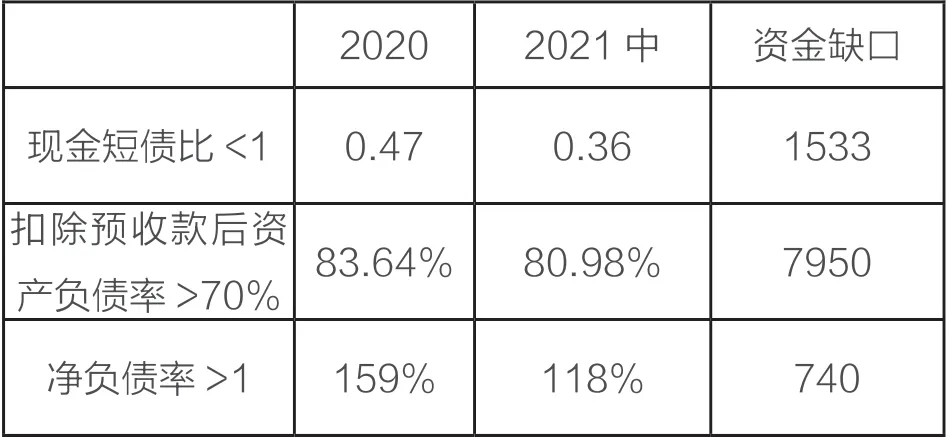

恒大地产在其他地产企业纷纷收紧的环境下不断扩张,是为了试图在中国地产行业中一战成神,但国家新出台地产政策严划三道红线,从控制贷款额度、托管卖房资金、依据工程进度确定银行放贷额度三个方面,紧紧卡住了地产企业的脉门,曾经“借鸡生蛋”的方式已经不再可能。(表2)

表2 恒大三道红线指标与资金缺口 金额单位:亿元

3.2 巨雷引爆

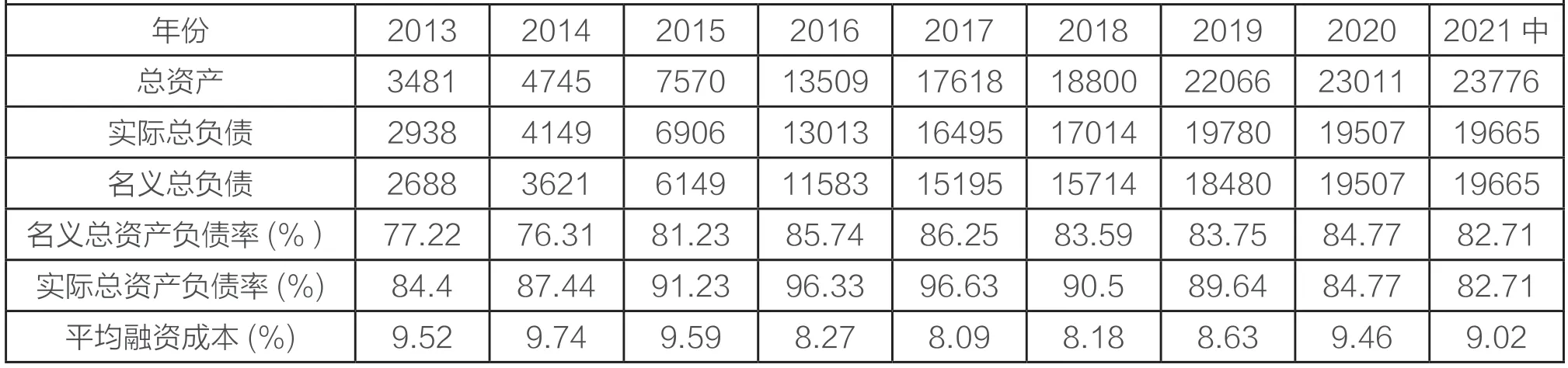

恒大的发展模式,使其从2009年的负债499 亿元迅速扩张至2020年的19507 亿元,年均复合增长率高达39.55%。截至2021年6月30日,恒大集团共有1.97万亿元的债务,其中一年内到期的债务为1.57 万亿元。

根据恒大集团发布的公告,2021年上半年其营业收入下降16%,营业利润下降28%;公司1年以内借款2400亿元,1-2年借款1568亿元,2-5年借款1643亿元,5年以上借款107 亿元,总数额高达5718 亿元;但仅有1616 亿元存款余额,其中748 亿元现金受到限制,资金流动性很差。(表3)

表3 恒大历年负债情况 金额单位:亿元

虽然恒大自2020年起将“降负债”放到了核心战略地位,但政策变化的迅速令其始料未及,金融机构贷款难,民众购买热情下降,恒大现金流紧张;银行、地方政府部门相继出手,令恒大雪上加霜。首先是广发银行,申请冻结恒大1.32 亿财产,不过最后和解了,紧接着湖南邵阳市住建局暂停了恒大两个项目的网签交易。月底,安徽淮北矿业又起诉恒大,要求支付拖欠的近4 亿工程款,而甘肃省兰州市相关部门(自然资源局)又催缴恒大旗下20 家公司土地出让金,除此外在湖南长沙、广西崇左等地,恒大项目也因屡屡出现上述情况被当地政府约谈。7月28日恒大还因售价低于山东菏泽市地级市最低房价而涉嫌违法违规;9月14日恒大向香港证券交易所发布声明,受到6月以来的房地产销售持续下滑带来的回款不足,公司流动性在当前阶段产生了较大的压力。可以看出,随着房价下行,金融机构抽贷引发的流动性风险触发了一系列的财务风险。

3.3 “股东巨富”集团亏损

上市以来,恒大一直采用高分红的方式,让大股东合规套现。在债务规模持续扩张、存量负债高企、流动性高度紧张的情况下仍持续实施巨额分红。2013-2019年间,恒大集团的股利支付率常年维持在50%左右;2009-2020年间,其累计平均股利支付率高达43.43%。其中,许家印家族在恒大上市以来12年间共分得的现金股利高达近500 亿元。(表4)

表4 恒大集团上市以来分红情况 统计单位:万元

但股东巨富的同时,集团却面临巨大亏损,负债1.97万亿中,一年内就要偿还的短期债务高达1.57 万亿。2021年6月至今,恒大地产不断有土地因拖欠出让金或拿地两年以上未动工等原因被收回,2022年3月,包括中国恒大发行的142 亿美元境外债券、旗下一家公司52 亿美元境外债券,以及私募融资和项目融资33 亿美元,目前恒大境外的直接债务折合为227 亿美元(约1445.49 亿元)。3月22日,恒大物业发表公告称,其第三方提供的质押保证金已被银行强制执行,而这笔现金主要来自于三方面:IPO 融资、预收物业费以及投资收益。

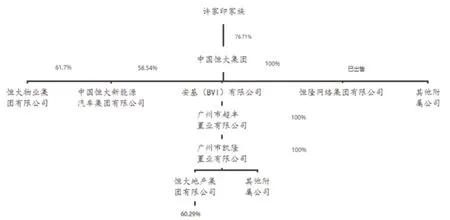

为应对债务危机,恒大开始不断变卖优良资产,2021年下半年以来,恒大集团持续减持恒大物业、恒大新能源汽车股份,对恒大地产的控股也有所下降,集团内的恒隆网络更是持续减持直至清仓。见图1

图1 恒大集团部分资产变动情况

4、危机成因分析

4.1 融资结构

房地产行业具有资金缺口大、循环周期长、资金回笼慢等特点,恒大地产的主要资金来源分别包括自有资金、房地产开发贷款、在建工程抵押贷款、银行融资、发行股票等方式。所筹集来的资金,除了用于购买土地的使用权外,同时还用于偿还集团其余借款和投资物业等。(表5)

表5 2015-2020年恒大集团主要融资渠道表

4.2 错配分析

通过分析恒大集团的主要融资渠道,可以发现其融资结构很大程度上依赖着国家政策的宽松程度,以及银行放贷力度。国家出手对房价进行宏观调控后,房价的上涨速度变缓,而原材料的上涨幅度较大,银行放款变严,债务偿还,不再能靠举债进行,只能依赖销售回款。过分依赖外部融资,使得地产公司在“三道红线”政策颁布之后失去动力,举步维艰。

其中出现的诸如直接融资和间接融资配比不够合理、项目融资成本较高、银行贷款延迟发放、资金计划制定得不够周密等问题,也可以反应出融资错配的问题,造成企业融资期限过短,实际运行周期过长的不匹配。

尤其是恒大地产在新政出台后抱有侥幸心理,一方面继续拿地,增加外债;另一方面土地储备量过大,行业低迷,库存积压太多,无法按期完成开发;同时面临新债不好借,旧债逐渐到期的困境。

5、应对措施建议

恒大此次债务危机的爆发是由于各类因素积压已久的结果,其中融资结构的错配引发的问题不容忽视,应对以上问题,可以从几个方面采取应对措施。

5.1 合理搭配融资比例

融资结构可以从渠道划分为直接融资和间接融资,其中直接融资工具包含商业票据、直接借贷凭证、股票、债券等。直接融资有助于资金快速合理配置,有利于提高使用效益;从筹资方来讲,取得的筹资成本也较低,有利于提高投资收益,但由于主要依靠信用,也伴随着较大的风险。相较而言,间接融资主要通过银行、信托、保险等金融中介,由于金融中介能够广泛吸收社会各界闲散资金,来源充足稳定,同时信用要求高,保障性强,融资风险较低,但其主动权掌握在金融中介方面。

自国家出台新的房地产融资政策以来,为了遏制炒房的不良风气,贯彻落实“房住不炒”,以银行为首的金融中介贷款限制愈发严格,对企业的资金信用和经营状况要求越来越高。依靠金融机构进行间接融资变得困难,不仅要求资质高,发放额度少,同时贷款手续复杂,日常开发和经营也受到很大影响,甚至有引发资金链断裂的危险。这种情况下,房地产企业需要转变思维,合对直接融资和间接融资的配比进行调整,降低间接融资的比例,更加充分的利用直接融资形式。一定程度上加大债券融资等的比例,甚至一定程度上让出股份,获得大额直接融资度过难关。

5.2 设计科学融资结构

房地产行业普遍应用“三高一低”的发展策略,高负债、高杠杆意味着在房地产资金来源中,较大比例来源于债务融资。高杠杆带来较高的财务风险,一旦债务筹资出现问题,会对企业整体运营造成影响。因此,设计科学有效的融资结构,可以从债务筹资结构上进行调整,从以往的大比例依靠银行贷款,调整为分散筹资来源,增加资金渠道。

筹资活动开展前,房地产企业可以依靠第三方及企业内部专业部门,根据自身具体情况,结合国家政策和国内经济环境,对本企业各类融资活动可能产生的风险进行科学评估,根据评估结果采取相关行动,尽量降低风险出现的概率。日常经营过程中企业应优先积累自有资金,恒大出现的资金问题,一部分就源于长期对股东实行大额现金分红,导致集团留存的自用资金十分有限。

筹资过程中,除银行借贷等间接融资方式,企业可以探索商业票据融资渠道,合理运用企业持有票据进行融资。也可以扩大股权融资规模,通过吸引新的注入资金进行融资。同时,房地产企业还需注意,由于其建设周期长的特性,还要合理搭配债务的融资期限,如:短期借款时间短,与房地产投资的长期性不相匹配,长期债务则不仅有使用周期长的优势,资金成本也比短期债务少,偿债压力就会更小。通过尽量匹配项目周期和债务时长,降低短期负债的比重,可以减少融资风险的出现。

结语:

在国家宏观经济调控和房地产新政的落地背景下,加之国内外形势的变化和世纪疫情的影响,房地产行业的发展受到了很大冲击,如何健康稳定持续发展,是房地产企业下步发展的重要问题。从恒大集团爆发的危机,和从中分析出的风险因素,可以看出融资结构和融资期限的合理配置对房地产企业长期经营具有深刻意义,通过多元化选择融资渠道、科学设计融资机构、合理搭配融资期限,能够一定程度上降低企业的融资风险,从而促进房地产企业的健康持续发展。