公司治理结构对公司资本结构的影响

高越

摘 要:在梳理国内外公司治理结构与资本结构相关文献的基础上,分析相关理论基础,针对创业板中新兴中小企业公司治理结构问题以及公司资本结构情况,利用2021年创业板上市公司的财务数据,运用多元线性回归模型处理数据,分析了公司治理结构对资本结构的影响,认为良好合理的公司治理结构对中小企业形成合理的资本结构有一定的促进作用,并提出相关对策建议,以促进创业板上市公司的进一步发展。

关键词:公司治理;资本结构;创业板;线性回归

中图分类号:F279.246;F832.51 文献标志码:A 文章编号:1673-291X(2023)02-0070-05

引言

(一)研究背景

公司治理是当前国内外理论界和实务界研究的重要课题。它随企业的诞生而诞生,随企业发展而精进细致。科学合理的公司治理结构可为企业提供生存发展优势,就企业的长期发展而言十分重要,也是企业提高竞争力的关键环节之一。

资本结构在企业的经营发展中起到十分重要的作用,也决定了企业偿付债务以及再融资的能力,影响企业价值。资本结构有不同比例的权益资本和债务资本组成,是公司治理结构是否合理的外在表现,是利益相关者之间争夺控制权的结果,也是企业在内外部环境制约下做出的融资选择。公司治理水平较低则不能较好地监督约束管理者的自利行为,从而影响公司的资本结构。所以,企业的价值也受制于公司治理结构。

在创业板上市的公司往往从事高科技业务,成长性较高,增值能力较强,但成立时间较短,规模小。创业板市场现阶段主要目的是为高科技领域中运作良好,发展前景良好,成长性强的新兴中小企业提供融资渠道。现实中创业板由于创立时间并不长,企业公司治理水平较弱,两权分离度较低,仍依赖高度集中的股权结构。公司治理问题制约了其融资决策和资本结构,阻碍了其发展。因此,针对公司治理问题构建合理资本结构,对于创业板上市公司来说十分重要。

(二)研究意义

资本结构和公司治理结构都是影响企业价值的因素,且二者相互影响、相互作用。研究公司治理结构的各个代表性维度如何影响资本结构,对于创业板中的中小企业做出合理资本结构安排提供理论参考具有一定意义。目前,学者多以具体行业或主板和中小企业板上市公司作为研究对象,来探讨公司治理结构与资本结构之间的关系。创业板与中小企业板存在一定差别,如运作方式等,其公司治理结构与资本结构与其他版块相比也有不同之处。因此,研究创业板上市公司治理结构如何影响资本结构具有重要的理论意义和现实意义。

一、数据来源与研究假设

(一)数据来源

本文的数据取自CSMAR数据库中深交所科创板上市公司2021年度数据。为保证数据的有效性,在收集过程中去除异常值和减少缺失值,从而降低對本文研究结果的影响。本文样本选取以在深交所创业板发行上市的中小企业中集中程度较高的制造业、信息传输、软件和信息技术服务业、科学研究和技术服务业以及水利、环境和公共设施管理业为对象,来研究创业板上市公司资本结构的影响因素。

本文经处理后得到样本公司775家,以此具体分析公司治理结构对资本结构的影响。

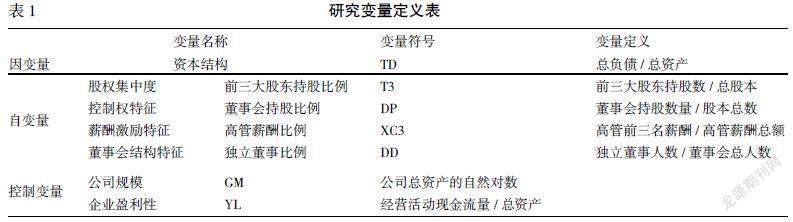

(二)变量设计

1.被解释变量

本文选取资本负债率来表征资本结构作为被解释

变量。

以往学者通常选择资产负债率、长期负债或总资产等作为对资本结构的衡量指标。依据定义,资本结构有广义和狭义两种类别。本文研究对象为在创业板市场上市的企业,因其获得长期债务的门槛较高,所以在此类企业中,短期债务与长期债务的作用类似。介于不同的资本结构理论对长期资本的定义不同,本文选用广义的资本结构概念,以资产负债率作为资本结构的衡量指标。

2.解释变量

解释变量的选择参考了肖作平(2005)和王会娟(2012)等学者的关于公司治理的研究指标,在股权分布、控制权、薪酬激励和董事会结构四个方面分别选取一个指标来代表其特征作为解释变量,即前三大股东持股比例、董事会持股比例、高管薪酬比例和独立董事比例。

3.控制变量

此外,本文选择了可能影响创业板上市公司资本结构的两个控制变量,即公司规模和企业盈利性。

为了统一变量量纲更有效观测数值,本文采用总资产的自然对数对公司规模进行衡量,选用经营活动现金流量占总资产的比重予以衡量企业盈利性。

(三)研究假设

根据前文对影响因素的分析解释,本文提出以下研究假设:

H1:股权分布特征与资产负债率呈负相关。

H2: 控制权特征与资产负债率呈正相关。

H3: 薪酬激励特征与资产负债率呈正相关。

H4: 董事会结构特征与资产负债率呈负相关。

二、实证分析

(一)描述性统计分析

通过SPSS软件对选取样本公司的资产负债率和治理结构变量进行描述性统计。统计结果见表2。

从表2中数据可以看出,创业板市场上市公司的资产负债率水平偏低,平均值为34.95%,最大值和最小值之间的差距较大,公司间差异较大,但数据标准偏差较小,说明数据波动幅度不大。

在股权集中度方面,创业板公司前三大股东持股比例平均值为47.08%,股权集中的特点较为明显,前三大股东掌握了公司将近一半的股权。

独立董事比重的均值为40.2%,超过三分之一。高管前三名薪酬比例均值为65.74%,相对较高。标准偏差较小,说明公司间差异性不大。

(二)相关性分析

本文采用Pearson相关系数检验变量间的相关关系,对资本结构、前三大股东持股比例、董事会持股比例、独立董事比例、公司规模这5个变量做相关性分析,得到相关系数和显著性,结果如表3所示。

由表3可以看出,前三大股东持股比例、董事会持股比例与资本结构的相关系数都为负,且都通过1%水平下的显著性检验,表明前三大股东持股比例、董事会持股比例与资本结构有负相关关系,即前三大股东持股比例、董事会持股比例与资产负债率的变动方向相反,前三大股东持股比例、董事会持股比例越大,资本负债率就越低。高管前三名薪酬比例与资本结构的相关系数为负,独立董事比例与资本结构的相关系数为正,但二者都未通过1%水平下的显著性检验。同时,表中解释变量间的相关系数都不超过0.8,这表明解释变量之间并没有太多关系。相关性分析可作为初步预测为回归分析提供参考。

(三)模型的构建

根据研究假设和整理汇总的数据,本文建立如下模型:

TD=β0+β1·T3+β2·DP+β3·XC3+β4·DD+β5·GM+

β6·YL+ε

模型中,TD为资本结构,β0为截距项,β1—6为各个影响因素的系数,ε为随机误差项。

(四)回归分析

首先,进行多重共线性检验。若VIF>10,则可认为变量之间具有多重共线性。从表6中可看出,解释变量之间的VIF均远远小于10,故可以认为变量之间几乎不存在多重共线性的问题,可进行多元线性回归分析。

输出模型相关统计量如表4所示。

结果显示,最终模型的R=0.449,表示公司治理结构与资产负债率之间存在较密切的回归关系。与只纳入4个自变量相比,纳入控制变量后调整后的R方在增大。标准估算的错误减小,说明拟合效果逐渐变好。德宾·沃森值为残差的自相关性检验。DW值为2.079,说明残差不存在自相关现象。

表5为方差分析结果。从表5中可知,F统计量的值为32.322,且在1%的显著性水平下通过F检验,说明可在1%的显著性水平下拒绝整个模型的线性关系不显著的原假设,即公司治理结构变量与资本结构之间存在线性关系。

(五)结果分析

前三大股东持股比例T3。结果显示股权分布特征对资产负债率有负向影响,同时也通过了显著性检测,即股权分布特征与资产负债率呈现负相关关系,且这种负向影响显著。支持H1,即公司随着大股东持股比例的增加和集中,其承担风险的能力下降,因此大股东会通过降低公司债务水平来规避其所承担的投资风险。

董事会持股比例DP。结果显示控制权特征对资产负债率有负向的影响,变量通过了显著性检验,与H2相反,即董事会持股比例越低,资产负债率越高,越能站在公司股东的视角上进行决策,更偏好股权不会被稀释的负债融资。可能因为创业板上市公司董事会持股比例整体水平较低。适当的董事会持股能够减少代理成本,从而改善公司资本结构。

前三名高管薪酬比例XC3。结果显示薪酬激励特征对资产负债率有显著的正向影响,且在5%的情况下显著。这与H3一致。丰厚的薪酬能够提升管理層优化资本结构的动力,能够激励高管以及董事更加紧致地为股东利益最大化服务,从而使公司资本结构更合理。

独立董事比例DD。结果显示董事会结构特征对资本结构产生正向影响,但并未通过显著性检测。因此,独立董事比例这一指标对创业板上市公司的资本结构未起到优化作用。

三、结论及建议

(一)研究结论

本文对创业板上市公司的治理结构与资本结构的特点进行归纳,同时利用实证分析研究了公司治理结构如何影响资本结构,得出如下结论。

1.薪酬激励特征与资本结构成正相关;股权分布特征、控制权特征与资本结构之间有显著负相关关系;董事会结构特征虽与资本结构呈正相关,但此相关关系并不显著。

2.各因素对资本结构选择影响的程度大小依次为控制权特征、薪酬激励特征、股权分布特征。

(二)对策建议

本文基于以上归纳总结与实证研究,提出以下相关对策建议,以更好促进创业板上市公司的进一步发展。

1.中小板企业应提高自身营运能力、提高盈利能力,从自身角度缓解企业资金紧缺问题。比如,选择外部融资时应考虑自身企业规模和盈利性大小;规模越大的企业财务状况越稳定,更容易获得融资。

2.企业应加强融资方式管理。企业的经营发展需要合理的融资方式获取充足的现金流,而不同的融资决策会形成不同的资本结构。因此,创业板企业应当结合内外部环境和制度来选择合理的融资方式,从而形成科学的资本结构。

3.企业应优化股权结构。股权结构直接关系到公司治理的效率。可以适当提高目前的董事会持股比例,在一定程度上减少负债融资。持续增长的负债会导致财务危机,也可能会引起股东与债权人之间的代理冲突,导致企业价值减少。企业只有在最佳的资本结构下才会实现其价值的最大化。

4.企业应健全激励机制。无论是董事会、监事会还是管理层,出于薪资考虑,都会做好本职工作、保证公司业绩。创业板企业应适当扩大董事会等中领取薪酬人员比例,激励更多人员尽职工作。

参考文献:

[1] 梁彤缨,陈永鑫,陆正华.乡镇企业改制上市公司治理结构与融资结构相关性分析[J].当代经济科学,2001,(6):34-40.

[2] 文宇.高管薪酬与公司资产负债率关系的实证研究——基于面板数据的分析[J].金融与经济,2013,(6):63-66.

[3] 胡援成,田满文.代理成本、融资效率与公司业绩——来自中国上市公司的实证[J].财贸经济,2008,(8):61-66.

Influence of Corporate Governance Structure on Corporate Capital Structure

—An Empirical Study of Listed Companies on the Growth Enterprise Market in China

GAO Yue

(Heilongjiang Publishing Media Co., Ltd, Harbin 150001, China)

Abstract: On the basis of combing the domestic and foreign documents related to corporate governance and capital structure, this paper analyzes the relevant theoretical basis, and analyzes the impact of corporate governance structure on capital structure by using the financial data of listed companies on the GEM in 2021, using the multiple linear regression model to process the data, aiming at the corporate governance structure problems of emerging small and medium-sized enterprises in the GEM and the situation of corporate capital structure. It is believed that a good and reasonable corporate governance structure can promote the formation of a reasonable capital structure for small and medium-sized enterprises, and puts forward relevant countermeasures and suggestions to promote the further development of listed companies on the GEM.

Key words: corporate governance; capital structure; GEM; linear regression

[責任编辑 柯 黎]