基于logit 模型的中小微企业融资渠道偏好研究

——南京和苏州1217 份调查问卷

吴 燕

(南京大学金陵学院,江苏 南京 210089)

一、 引言

我国中小微企业具备生产经营灵活、管理方式简单等特点,在推动创新驱动发展战略中具有重要的现实意义。 但是中小微企业一直面临融资难、融资贵的问题,阻碍了其创新能力和持续发展能力的提升。

中小微企业主要通过内源融资和外源融资来满足资金需求,不同地区、不同行业的中小微企业在不同发展时期适合的融资渠道存在一定差异。 南京是江苏省的省会,而苏州是江苏省经济实力最强的地级市,以这两座城市的中小微企业为对象研究其融资渠道偏好具有重要的意义。 通过对南京和苏州两大城市的实地考察,发现中小微企业进行外部融资是其发展过程中的必然趋势。 但是中小微企业的资金短缺和外部融资渠道缺乏是制约其创新和可持续发展的重要因素。 随着资本市场的不断完善,除了内源融资,中小微企业可以选择银行贷款以外的更多形式的融资渠道。 陈加奎主要以东部地区中小微企业为样本分析了网络融资对融资约束的影响以及金融环境的调节效应,指出网络融资对缓解中小微企业融资难问题具有促进作用[1]。 罗荷花和李明贤通过调查问卷发现目前小微企业都有较为强烈的融资需求,但是融资可获得性较低[2]。 万芊对苏州和无锡地区的中小微企业进行调查,分析了中小微企业融资行为特征,发现外部经营金融环境变化对中小微企业运营产生了重要的影响[3]。 周月书结合企业成长周期,研究吴江和常熟中小微企业的实地抽样调查数据,最终提出中小微企业偏好内源融资,外源融资主要依赖短期债务[4]。 融资方式的日益多样化使得中小微企业在选择融资渠道的过程中考虑的因素越来越多,因此只有了解中小微企业融资渠道偏好的真正影响因素,才能更好地提出金融支持等方面的对策,从而推动中小微企业进一步提升创新能力和可持续发展能力,这是当前南京和苏州两大城市社会经济发展亟须解决的重点问题。 因此通过实地走访中小企业获得相应数据来研究中小企业融资渠道偏好研究具有现实意义。

二、 研究设计

(一)数据来源

本文实证分析的数据来源于南京大学企业生态研究中心2019 年7~9 月份对江苏中小微企业(根据工信部、国家统计局、发改委和财政部颁布的«中小企业划型标准规定»对中小微企业进行界定)进行的生态环境调研。 调研范围包括江苏省13 个地级市,调研的中小微企业所属行业覆盖范围比较广,包括了纺织业、制造业、零售业、服务业和互联网行业等,调研对象主要是企业的负责人、财务主管等,问卷内容包括企业生产、市场、金融和政策四大方面。 本文的研究对象为其中的南京市和苏州市,两市回收的问卷经过筛选缺失值等操作,最终得到有效样本数1217 份。

(二)变量选取

有关中小微企业融资渠道的研究成果颇丰,根据对已有文献梳理和实际调研情况综合分析,本文选取了11 个可能影响企业融资渠道选择偏好的因素进行分析。 这11 个因素大致分为五个方面:企业特征、企业经营状况、融资约束、政府支持和创新能力。

1.被解释变量

本文基于中小微企业融资渠道的选择,被解释变量为企业融资渠道,问卷中提供的外部融资选择主要有银行贷款、债券、委托贷款、民间集资、股权融资、信用担保、私募、融资租赁、风险投资、小贷公司等。 如果没有外部融资就选择“没有”,因为所选样本企业都有融资需求,所以选择“没有”选项的企业则认为是没有进行外部融资而是通过内源融资(38.5%)来满足融资需求。 因此为了研究中小微企业在融资渠道过程中选择内源融资(38.5%)、银行贷款(47.4%)和其他非银行贷款方式(14.1%)的差别,根据调研结果进行归类,将主要融资渠道分为三类:内源融资、银行贷款和非银行贷款①318 家中小微企业只选择了银行贷款获得资金;259 家中小微企业选择了以银行贷款为主的多种融资方式,现场访谈得知其他融资方式占比较小,因此将这类企业归入选择银行贷款融资渠道这一类;完全依赖银行贷款以外的融资渠道的企业共有171 家。。

2.解释变量

解释变量本次调查主要选择企业基本特征(包括企业成立年限和企业类型)、企业经营状况(主营业务收入)、融资约束(融资需求、融资规模和融资成本)、政府支持(税收优惠、政府服务水平)和创新能力(企业创新活动)。

(1)企业特征。 主要包括企业存续年限和资产总额。 中小微企业的基本特征对企业融资需求和方式产生重要影响。 企业存续年限实际上代表着企业的不同发展阶段,而不同的发展阶段其融资的可获得性是存在差异的,这就会影响企业对融资渠道的选择。 通常企业总资产规模越大越容易从银行或者其他渠道获得贷款,也就是企业总资产规模越大,越容易获得融资资金。 但是资产总额高的企业更愿意从银行贷款还是从其他渠道获得资金值得研究。 关于企业存续年限的问题是企业注册年份,为了体现企业的不同发展阶段,分为2 年以内、3~5 年、6~10年和10 年以上,分别对应1、2、3、4。 企业资产总额以对数表示,以控制异质性影响。

(2)企业经营状况。 本次调查中小微企业经营状况主要包括盈利变化、固定资产投资变化和流动资金变化等方面。 盈利变化的问题是企业盈利(亏损)变化? 答案是盈利、稍微盈利、持平、稍亏损、亏损,分析调查结果后将其分为三类:增盈、盈亏不变和增亏,分别对应3、2、1。 固定资产投资变化和流动资金变化的问题分别为:本企业固定资产投资比去年同期? 本企业流动资金比去年同期? 答案包括增加、稍增加、持平、稍减少、减少,进行合并后分为增加、持平、减少,分别对应3、2、1。

(3)融资约束。 主要包括融资需求、融资规模和融资成本的变化。 这些因素在一定程度上会影响企业外部融资方式的选择,融资需求不断增加、融资规模增加的话说明企业更愿意选择外部融资且可能更愿意采用容易获得资金的方式。 融资成本增加会降低企业选择外部融资的可能性。 本次调查中问题分别为:本企业融资需求比去年同期? 本企业实际融资规模比去年同期? 答案包括增加、稍增加、持平、稍减少、减少,进行合并后分为增加、持平、减少,分别对应3、2、1。 本企业融资成本比去年同期? 增加、稍增加、持平、稍减少、减少,进行合并后分为增加、持平、减少,分别对应3、2、1。

(4)政府支持。 政府支持中小微企业发展的方式主要以税收优惠和政府服务水平为代表,税收优惠能够直接降低企业承担的税收成本,这是政府给予中小微企业的直接支持政策。 政府服务水平的提升能够提升中小微企业经营过程中在政府相关部门办理业务时的效率,为中小微企业提供更加有利的市场环境,也有可能增加中小微企业进行外部融资的意愿。 本次调查中问题分别为:本企业税收优惠比去年同期? 答案包括增加、稍增加、持平、稍减少、减少,进行合并后分为增加、持平、减少,分别对应3、2、1。 本地区政府效率比去年同期? 答案包括提高、稍提高、持平、稍下降、下降,进行合并后分为提高、持平、下降,分别对应3、2、1。

(5)创新能力。 中小微企业创新活动的多少会对其外部资金需求的大小产生影响并且有可能影响金融机构对其未来发展潜力的评估,进而选择更加合适的融资方式。 创新能力强的企业通常有较强的融资需求,有可能更倾向于通过银行贷款获得资金,因为银行更看重企业的可持续发展能力。 本次调查中问题分别为:本企业创新活动比去年同期? 答案包括增加、稍增加、持平、稍减少、减少,进行合并后分为增加、持平、减少,分别对应3、2、1。

以上是变量的定义,具体定义和赋值详见表1。

表1 变量含义及处理说明

(三)模型构建

本文的被解释变量为企业融资渠道。 为了研究中小微企业在融资渠道过程中选择银行贷款和其他方式的差别,根据调研结果进行归类,将主要融资渠道分为三类:内源融资、银行贷款和非银行贷款,属于无序分类变量,这实际上是关于企业融资渠道偏好的多元选择问题,因此选择多项logit 模型作为研究方法来分析同样的影响因素对不同的贷款渠道选择产生什么影响。

解释变量X随个体i变化,个体选择方案Y,各方案j的概率之和等于1。 多项logit 模型服从IIA假设,即模型中方案相互独立。 由于参数识别问题,在三个方案中需要选择一个参照方案,所以个体i选择方案j的概率为:

建立多项logit 模型具体设定如下:

在以上模型中,γ1、γ2、γ3分别为中小微企业选择内源融资、银行贷款和非银行贷款的可能性。γi/γj是以γj为参照方案时γi发生的概率,α为模型的截距,Xi为影响中小微企业融资渠道选择的第i个影响因素,βi为第i个影响因素的回归系数。 模型(1)是以内部融资渠道为参照方案估计企业选择银行贷款渠道的概率,模型(2)是以内部融资渠道为参照方案估计企业选择非银行贷款的外部融资渠道的概率,模型(3)是以银行贷款为参照方案估计企业选择非银行贷款的外部融资渠道的概率。

三、 实证研究结果及分析

(一)变量描述性统计

在1217 份研究样本中中型企业、小型企业和微型企业类型的占比分别为27.3%、38%和34.7%,相对较为平衡。 从企业选择融资渠道的情况看,所有样本企业都有融资需求,38.5%的企业选择了内源融资,47.4% 的企业选择了银行贷款融资渠道,14.1%的企业选择了银行贷款以外的融资渠道,这说明中小微企业在选择外部融资时更多的是通过银行贷款的方式。 变量描述性统计如表2 所示。

表2 变量的描述性统计

(二)融资渠道偏好的实证结果分析

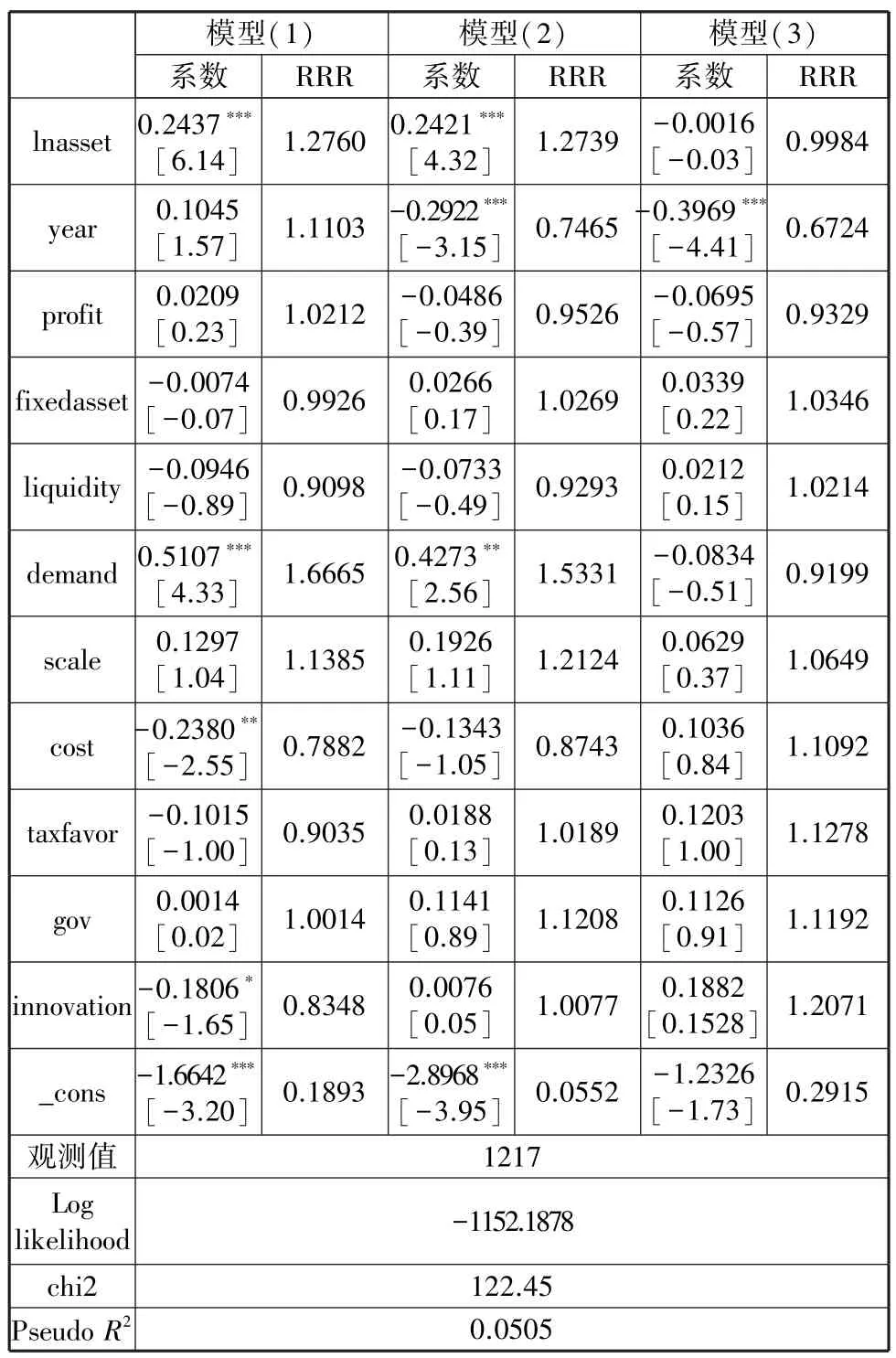

本文运用Stata15 对多元logit 模型进行回归分析,结果见表3,表格里列明了系数和影响因素的相对风险比(RRR)。

表3 多项logit 模型估计结果

通过对表3 分析得知,从模型(1)中得知相对内源融资的中小微企业来说,对选择银行贷款的中小微企业产生显著影响的因素是资产总额、融资需求、融资成本和创新活动。 在影响显著的因素中,资产总额和融资需求的系数为正,说明企业规模较大、融资需求旺盛的情况下,企业更愿意选择银行贷款。融资成本和创新活动对融资渠道选择的影响系数都是负,说明融资成本越高,企业越不愿意到银行去贷款,而更愿意选择内源融资。 企业创新活动增加也会减少银行贷款,这可能是因为创新活动多的企业不容易从银行获得贷款,且创新活动比较注重时效性,因此更愿意选择内部融资的方式。 从相对风险比(RRR)来看,相对选择内源融资的企业,融资需求和资产总额对选择银行贷款的中小微企业影响更大,分别是1.67 倍和1.28 倍,这两种因素的影响本身也都是在1%水平上显著的。 和固定资产投资的相对风险比接近1,说明对选择内源融资和银行贷款的中小微企业而言,影响的差异不大。 另外成立年限虽然影响不显著,但是系数为正,也在一定程度上说明企业年限越长越有可能选择银行贷款作为外部融资方式。

模型(2)显示相对内源融资的中小微企业来说,对选择非银行贷款的中小微企业产生显著影响的因素是资产总额、成立年限和融资需求。 资产总额和融资需求的系数为正,说明不管是选择银行贷款还是非银行贷款的企业,资产总额和融资需求都是十分重要的影响因素,且相对内源融资而言,资产总额越大,融资需求越旺盛,企业越会积极寻求外部融资。 成立年限的系数为负,且在1%水平上显著,说明成立年限越长的企业越不愿意选择非银行贷款的外部融资方式,而更愿意采用内源融资的方式,这可能是处于成熟期的企业更愿意用内部积累来解决资金问题。

另外创新活动的影响系数为正,虽然不显著,但也说明了创新活动多的企业比较重视融资的时效性,而非银行贷款通常审核流程比较简单,所以创新活动多的企业还是会考虑非银行贷款。 从相对风险比(RRR)来看,相对选择内源融资的企业,融资需求、融资规模和资产总额对选择非银行贷款的中小微企业影响更大,分别是1.53 倍、1.21 倍和1.27 倍,且融资需求和资产总额的影响都是显著的,虽然融资规模影响不显著,但是1.21 倍的相对风险比说明中小微企业能够获得的融资规模对其选择非银行贷款渠道产生重要的影响。 固定资产投资、税收优惠和创新活动的相对风险比接近1,说明对选择内源融资和非银行贷款的外部融资的中小微企业而言,影响的差异并不大。

从模型(3)可以看出相对银行贷款的中小微企业来说,对选择非银行贷款的中小微企业产生显著影响的因素只有成立年限,且系数为负。 说明企业成立年限越长,越不愿意选择非银行贷款的外源融资方式,即更愿意选择银行贷款来满足自身资金需求。 而其他因素并不会显著影响中小微企业选择银行贷款还是其他外源融资方式。

四、 研究结论

基于南京市和苏州市1217 家中小微企业的调研数据,本文对其3 种融资渠道和五大类11 个具体影响因素进行统计性描述,建立多项logit 模型对影响中小微企业的融资渠道偏好的因素进行分析,得出以下结论:①五大因素中企业特征、融资约束和创新能力对中小微企业融资渠道偏好有比较明显的影响,而企业自身经营状况和政府支持对中小微企业融资渠道偏好的影响并不显著。 ②在有显著影响的三大因素中,资产总额、融资需求、融资成本和创新活动对中小微企业选择银行贷款的方式具有重要影响,即相对选择内源融资而言,资产总额越高、融资需求越旺盛、融资成本低、创新活动较少的中小微企业倾向于通过银行贷款获得资金支持;资产总额越高、成立年限越长、融资需求越旺盛的中小微企业倾向于通过非银行贷款的渠道进行外源融资。 ③企业的盈亏、固定资产投资和政府的税收优惠等支持政策等并不会对中小微企业选择内源融资、银行贷款和非银行贷款的外源融资产生显著的影响。