夜视丽经营独立性存在不足实控权不稳或触及审核红线

赵文娟

水晶光电拟将主营反光材料的子公司夜视丽新材料股份有限公司(以下简称“夜视丽”)分拆上市,就夜视丽提交的上市申报材料看,公司股改时的资产评估增值率较前一次增资时的评估增值率有大幅下滑,这一情况让人怀疑其增资时评估值的合理性。此外,公司还存在实控权不稳定可能触及审核红线、经营独立性问题可能被监管层重点关注等问题,而信披数据上的前后矛盾,则让人怀疑其业绩真实性。

据招股书,2020年8月,夜视丽的注册资本从5100万元增加至6444万元,新增注册资本由8家合伙企业认购,以公司截至2019年12月31日的评估值43278.33万元为定价依据,增资价格为8.48元/股。增资完成后,公司估值约5.46亿元。据水晶光电当时发布的公告,夜视丽此次评估采用资产基础法和收益法评估进行,最终以收益法的测算结果作为资产评估报告使用结论。据悉,截至评估基准日2019年12月31日,夜视丽公司股东全部权益的评估价值为43278.33万元,与账面价值27627.90万元相比,评估增值15650.43万元,增值率为56.65%。

2020年11月,夜视丽进行了股份制改革,以2020年9月30日为股改审计基准日,公司经审计的净资产为42137.81万元,净资产评估值为55236.51万元,增值率为31.09%。让人奇怪的是,前后两次资产评估,股改时资产评估增值率较前一次增资时评估增值率明显偏低,如此情况令人怀疑上一次资产评估价格的公允性,是否有借增资而刻意拉抬公司估值的可能性?毕竟在2020年8月的增资中,入股的8家合伙企业中有6家为员工持股平台。

《红周刊》注意到,这些员工持股平台中不仅有夜视丽管理层,还有控股股东水晶光电的管理层,其中晶视尚恒、晶视卓立一号、晶视卓立二号、晶视卓立三号4家员工持股平台合计有144名合伙人,均为水晶光电管理层及员工,而晶视卓远一号、晶视卓远二号合计有26名合伙人,则均为夜视丽管理层及员工。此次增资完成后,6家员工持股平台合计持有夜视丽11.71%的股权。

截至本次发行前,6家员工持股平台持股比例不变,这意味着公司还未上市,水晶光电及夜视丽的核心管理层就已获得财富“大礼包”。其中,光水晶光电董事长林敏、董事兼总经理王震宇、副总经理李夏云、副总经理兼财务总监郑萍、副总经理兼董事会秘书熊波,董事兼副总经理刘风雷、副总经理、王保新、金利剑8名管理层就通过晶视尚恒持有夜视丽4.24%的股份,这还不包括通过持有水晶光电股份,间接持有夜视丽股份的股份。

Wind显示,2022年1月29日,也就是分拆预案(修订稿)出台前一个月,水晶光电便推出了第五期员工持股计划,激励对象为水晶光电核心技术、业务骨干及管理人员(不超过200人)。而在夜视丽IPO受理前夕,即2022年12月13日,水晶光电密集公布了第六期、第七期员工持股计划(草案),继续大举实施股权激励“造富”管理层。第六期员工持股计划(草案)显示,其持股计划的参与对象为水晶光电(含子公司)的董事(不含独立董事)、高级管理人员及其他骨干共19人,其中董高人员共有9名,而这9人正好是前述提到的通过晶视尚恒持有夜视丽4.24%股份的水晶光电管理层人员;第七期员工持股计划(草案)显示,其参与对象为监事雍佳悦以及核心技术、业务骨干及管理人员共172人,两次持股计划持股规模合计约占水晶光电总股本139063.22万股的1.06%。

截至本次发行前,控股股东水晶光电持股79.14%,6家员工持股平台合计持股11.71%、外部股东翎贲商泽持股7.32%、国有股东台州创业投资(SS)持股1.83%。招股书显示,夜视丽计划发行新股不超过2200万股,占发行后总股本的比例不低于25%。根据公司募资2.96亿元来推算,夜视丽预计上市时的估值约11.84亿元,这意味着若夜视丽成功IPO,则水晶光电及夜视丽的核心管理层手中股票价值预计至少增长一倍多。

众所周知,分拆上市过程中,企业的独立性问题也是监管层重点关注的问题,而在上述背景下,夜视丽的经营独立性显然是让人有所担忧。因为根据《上市公司分拆规则(试行)》之规定,上市公司与拟分拆所属子公司的资产、财务、机构方面相互独立,高级管理人员、财务人员不存在交叉任职。而在夜视丽董监高人员中,却仍有不少人员正在担任水晶光电重要高管职务,比如夜视丽董事长王震宇兼任水晶光电总经理、夜视丽董事李夏云兼任水晶光电副总经理、夜视丽董事郑萍兼任水晶光电副总经理和财务总监、夜视丽股东代表监事雍佳悦兼任水晶光电监事、审计负责人。

对于夜视丽来说,控制权的不稳定也是公司的一大“硬伤”。在本次发行前,水晶光电持有夜视丽79.14%的股份,为直接控股股东。与此同时,星星集团直接持有水晶光电8.9%股份,为水晶光电控股股东,因此其间接持有夜视丽7.04%的股份,为夜视丽间接控股股东。此外,星星集团一致行动人深改哲新持有水晶光电5.28%股份,二者共持有水晶光电14.18%股份。进一步穿透可知,夜视丽及水晶光电的实际控制人为叶仙玉,若按照其持有星星集团85%的股份推算,叶仙玉间接持有夜視丽5.99%的股份。表面上,叶仙玉对夜视丽有实控权,但其真正持股比例却是非常低,也因此无论是实控层面,还是股权收益层面,叶仙玉过低的持股比例很容易让夜视丽控制权“易主”。

更让人担忧的是,截至招股书签署日,星星集团持有水晶光电普通股股数12375.33万股,其中处于质押状态的股数9785万股,占星星集团持股比例的79.07%,占水晶光电总股本的7.04%。如此情况说明,公司实控人所持有的夜视丽股权绝大多数是处于“间接”质押状态,这给夜视丽的控制权稳定性构成了潜在威胁。

根据《创业板首次公开发行股票注册管理办法》第十二条规定,“控股股东和受控股股东、实际控制人支配的股东所持发行人的股份权属清晰,最近2年实际控制人没有发生变更,不存在导致控制权可能变更的重大权属纠纷”。而从夜视丽实控人叶仙玉所持股份存在高比例质押情况看,其是很难确保权属清晰的。

还需关注的是,Wind显示,叶仙玉此前通过星星集团控制着上市公司ST星星,但2019年4月叶仙玉及星星集团突然将4.26%股权转让给萍乡范钛客网络科技有限公司,同时还将余下的12.78%股权所对应的表决权等委托给后者,实控人也变更为萍乡经开区管委会。2022年11月,ST星星因财务造假而遭到监管层的行政处罚。据ST星星发布的《行政处罚及市场禁入事先告知书》,其中2019年度虚增营收14.39亿元,虚增利润总额11.74亿元,占实际利润总额的761.20%。很明显,ST星星财务造假的时间正好处于叶仙玉担任ST星星实控人的阶段,但此次监管层所出具的行政处罚并未涉及彼时作为实控人的叶仙玉,而是时任董事长刘建勋等人。若将来*ST星星财务造假及信披违规事件进一步被挖掘,叶仙玉是否还能够独善其身显然是让人担忧的,而这一点对于夜视丽实控人控制权的稳定性又是一个潜在威胁。

除了上述担忧外,夜视丽的业绩真实性也是一个值得注意的问题。

招股书显示,2019年至2022年上半年,夜视丽实现营收17413.64万元、19062.21万元、26097.12万元、13397.66万元,同期净利润分别为3556.54万元、3860.62万元、5329.90万元、2611.08万元。其中2020年营收和归母净利润同比增长9.47%、8.55%,2021年同比增长36.91%、38.06%。

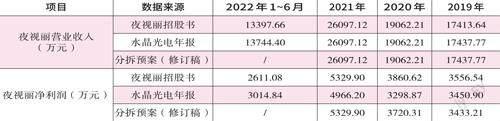

令人疑惑的是,夜视丽招股书披露的经营数据与水晶光电披露的数据却有一定的出入(如附表)。两份公开文件中,除2020年、2021年营业收入一致之外,其他年份的营收和净利润均存在较大出入。而更令人意外的是,就连水晶光电自身披露的夜视丽净利润也都自相矛盾。水晶光电2019年年报披露夜视丽当年净利润为3450.90万元,可在2020年年报中却又显示该数据为3045.15万元。

不仅如此,《红周刊》翻阅水晶光电2022年3月15日发布的分拆预案(修订稿)发现,夜视丽的业绩数据又是另一番光景。三份文件中,除2020年、2021年营业收入一致之外,矛盾之处比比皆是。

值得一提的是,夜视丽招股书和水晶光电年报中并没有相关会计政策和会计估计的变更,也没有进行会计差错更正,显然造成这种信披矛盾的原因不得而知。据悉,夜视丽此次IPO的会计师是事务所为天健会计师事务所,经办注册会计师为伍贤春、邱麟凯,同时天健也是水晶光电的审计机构,伍贤春是签字会计师之一。

同样需要警惕的是,虽然夜视丽报告期内业绩保持了增长,但其实其已出现增长乏力的态势。

早在2017年,夜视丽营业收入和净利润就已达18998.87万元、4272.40万元,但在2018年其营业收入和净利润分别下滑至18916.30万元、4242.48万元,同比下降0.43%、0.07%。到了2019年,夜视丽业绩颓势未改,营收净利依旧双双下滑7.94%、19.39%。直到2020年营收才略微增长,但其净利润规模仍然不及2018年的水平。

根據水晶光电公告,夜视丽2021年上半年实现营收和净利润分别为12473.13万元、2640.13万元,招股书显示公司2022年上半年的营收和净利润分别为13397.66万元、2611.08万元。在营收同比增长7.41%的情况下,净利润下滑了1.1%。很显然,业绩是否具有持续成长性对于申报创业板IPO的夜视丽来说是个压力。