硅谷银行倒闭对中小银行资产负债管理的警示

吴竞择 卢孔标

摘 要:硅谷银行倒闭是银行经营失败的结果,其根源是因资产负债管理不当出现流动性危机并引发挤兑。本文基于硅谷银行年报数据总结了其资产负债的总量及结构特征,探讨了其倒闭背后的基本逻辑。资产规模过快膨胀、负债来源相对单一、资产配置偏离主业且期限错配严重,是造成其流动性不足和资不抵债的内部根源。在美联储货币政策急剧转向的大环境下,硅谷银行核心客户群体流动性不足向硅谷银行传导,硅谷银行被动收缩经营和投资活动,导致市场对其资产负债表质量产生疑虑并引发挤兑,最终被接管后由同业接盘。硅谷银行倒闭对中小银行保持资产配置战略定力、注重负债稳定性管理、提升跨周期经营能力以及加强声誉风险应对等方面都具有深刻的警示作用。

关键词:中小银行危机;硅谷银行;资产负债管理

DOI:10.3969/j.issn.1003-9031.2023.06.007

中图分类号:F831 文献标识码:A 文章编号:1003-9031(2023)06-0065-10

从备受推崇的银行创新典范,到因挤兑而倒闭的反面教材,有近40年历史的硅谷银行(Silicon Valley Bank)在短短几天内便黯然落幕,对金融体系带来不小冲击。许多学者从银行内部管理缺陷、货币政策调整不当、金融监管不充分等维度对硅谷银行倒闭进行了原因分析(那丽丽、赵冰喆,2023;彭文生,2023;谢晓雪,2023;徐奇渊、杨子荣,2023;杨悦珉,2023;周学东,2023),也有学者提出了硅谷银行财务造假的观点(严文龙,2023)。本文认为,银行倒闭归根结底是自身经营管理失败所致,其中包括了应对外部环境变化的能力不足。资产负债表调整无法适应宏观政策转向和监管环境变化,流动性困难叠加挤兑冲击,是银行危机的老问题,硅谷银行提供了新的样本(彭文生,2023)。复盘硅谷银行发展轨迹以及此次事件前后的经营表现,独特的资产负债结构是其前期成功的要件,也是近几年应对环境变化失当的根源。中小银行在资产负债管理方面应尤其注意,避免重蹈硅谷银行覆辙。

一、硅谷银行的经营模式:差异化发展“优等生”

硅谷银行总部位于美国加利福尼亚州圣克拉拉市。硅谷银行经加利福尼亚州金融机构署批准于1983年设立,1988 年在纳斯达克挂牌上市。1999年成立硅谷银行金融集团,是一家持续专注服务高科技领域的银行控股公司。硅谷银行已连续5年入选福布斯年度美国最佳银行榜单,其科技金融业务、投贷联动运营模式等备受我国商业银行尤其是中小银行推崇。

(一)专注服务创新经济

硅谷银行定位为“创新经济的合作伙伴”(Partner for the innovation economy),聚焦服务科技和生命科学/医疗健康產业、私募股权/风险投资基金领域客户。硅谷附近的高端葡萄酒产地纳帕谷(Napa Valley)的葡萄园和葡萄酒庄园也是硅谷银行的重点客群。硅谷银行网站信息显示,2022年福布斯“未来的独角兽”榜单中88%的企业是硅谷银行的客户,美国风险投资支持的科技和生命科学公司中50%与硅谷银行有合作关系,2022年成功IPO的美国风险投资支持公司中,44%的公司是硅谷银行的客户。790多家价值超过10亿美元的科技和医疗保健公司选择硅谷银行作为长期财务合作伙伴。

(二)集团板块业务联动

硅谷银行金融集团通过多元金融服务平台提供四大板块金融产品和服务。硅谷银行主要为不同发展阶段的科技创新企业提供信贷解决方案、资金管理、贸易结算和贸易融资等商业银行服务。SVB私人银行(SVB Private)主要提供私人银行和财富管理服务,客户大多为私募股权/风险投资专业人士,以及其所支持的创业企业高管;SVB资本(SVB Capital)主要是风险资本投资管理,直接投资创业企业,或以母基金形式投资其他风投基金;SVB证券(SVB Security)是投资银行板块,为客户提供资本筹集、兼并收购咨询、结构性融资、股权研究和销售交易等服务。投贷联动是硅谷银行的核心业务模式,主要通过“银行贷款+子公司股权直投”“银行贷款+企业认股权证”和“银行贷款给PE/VC,再间接投资企业”等方式进行运作(卢文华,2019;周学东,2023)。

(三)融入企业不同阶段

硅谷银行针对企业不同发展阶段提供差异化资金支持和解决方案。对于初创期或早期阶段的科技企业(年收入低于500万美元),硅谷银行重点提供贷款支持,并借助科技专家团队为企业提供创业指导、风险投资解决方案、咨询等服务。对于处于成长期的科技企业(年收入500万美元至7500万美元),硅谷银行主要提供融资解决方案、资金管理解决方案和国际业务解决方案等服务。对于已经成熟或稳健的高科技企业(年收入7500万美元以上),硅谷银行主要提供现金管理、资金管理、并购指导等服务。

二、硅谷银行倒闭的简要回顾:流动性问题与挤兑危机

(一)一则公告引发挤兑

2023年3月9日,硅谷银行宣布,在美联储快速大幅加息带来的高利率环境下,为应对债券价格下跌,硅谷银行出售210亿美元可供出售证券(AFS),并表示这一操作导致18亿美元的亏损。同时,硅谷银行计划再融资22.5亿美元股权资金,为银行提供流动性支持以应对证券投资亏损。这一消息引发市场恐慌。当日硅谷银行金融集团股价暴跌超过60%,储户集中挤提存款420亿美元。

(二)监管介入与接管

为避免硅谷银行挤兑事件引发更大范围的金融危机,加州金融保护和创新部(DFPI)与美国联邦存款保险公司(FDIC)达成协议,FDIC创建圣克拉拉存款保险国家银行(DINB)作为过桥银行,3月10日上午接管硅谷银行,承接所有存款和资产并承诺对25万美元以内存款进行偿付。3月12日,美国财政部、美联储和FDIC联合发表声明,明确由FDIC接管并完成对硅谷银行的清算工作,对所有存款人进行全额保障,存款人从3月13日开始可以支取其所有资金;但股东和一些无担保债券持有者不受保护,硅谷银行的高管全部撤职。

(三)银行同业接盘

3月27日,美国第一公民银行(First Citizens Bank)宣布以164.5亿美元折价购得约1100亿美元硅谷银行资产(其中包括720亿美元贷款),同时承担936亿美元硅谷银行负债,原属硅谷银行的17个银行网点将以第一公民银行的名义开展业务。美联储则推出了新的针对合格存款机构提供流动性支持以确保存款安全的“银行定期融资计划”(BTFP),存款机构可以用美国国债等合格证券资产作为抵押并按票面价值计价获得融资,以避免在面临流动性压力时紧急出售证券资产可能造成的损失。

三、硅谷银行倒闭的内部原因:资产负债管理的脆弱性特征

硅谷银行的资产负债布局既有其机构个性,如客户群体较为集中;也有行业共性,如宽松货币政策环境下扩张规模,资产端持有大量国债和MBS等。这种个性和共性特点叠加,使得其面对宏观政策和监管环境变动时更易受到冲击。

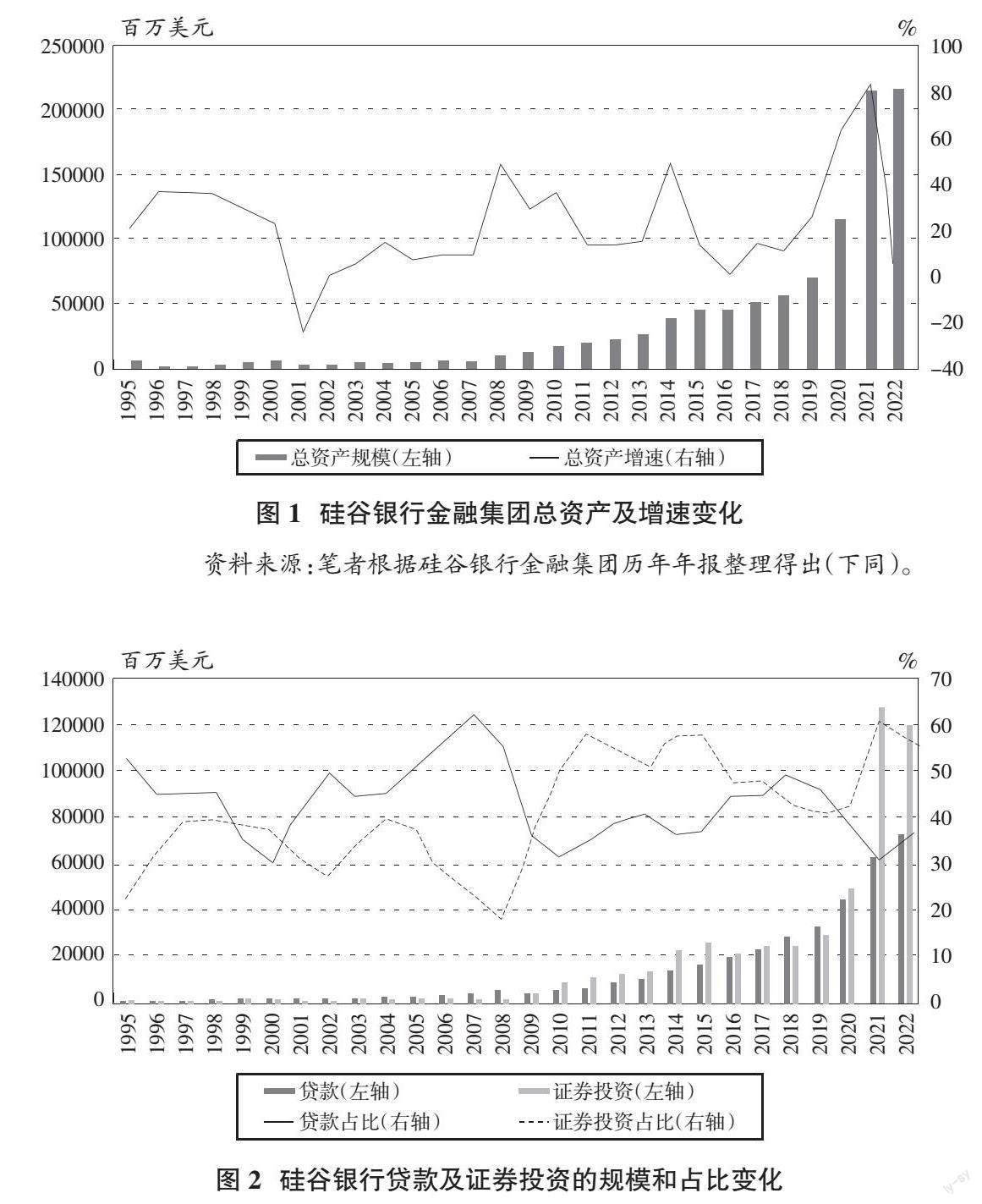

(一)资产规模扩展过快

硅谷银行金融集团2018年末的总资产为569亿美元,2021年末提升至2113亿美元,三年时间膨胀了271%。其中,2020年和2021年同比增速分别高达62.68%和82.93%。三年内资产翻两番的重要支撑是负债端存款的大量增加,2020年和2021年硅谷银行金融集团新增存款分别为402亿美元和872亿美元。随着2022年美联储货币政策方向的调整,联邦基金利率从0~0.25%提高至4.5%~4.75%,市场流动性收紧后硅谷银行存款从流入变为流出,2022年存款减少160.9亿美元,当年总资产仅增加4.85亿美元,表明其资产扩张来源稳定性不足。

(二)证券投资占比过高

面对充裕的存款,硅谷银行与美国其他商业银行一样,选择用低成本资金在资产端增持国债和MBS。2020年硅谷银行金融集团证券投资规模为493亿美元,比上年增加202亿美元;2021年扩大到1279.59亿美元,比上年增加786.52亿美元,是2019年的4.4倍。2021年证券投资占硅谷银行金融集团总资产的比重达到60.56%。将资金配置到高等级证券资产实际上是硅谷银行的一贯操作手法。2011年至2015年间硅谷银行金融集团的证券投资占总资产比重一直在50%以上。2022年硅谷银行金融集团采取措施将债券投资规模压降至1200亿美元,但占比仍达到56.68%。

(三)资产配置期限偏长

信贷是硅谷银行的核心业务,其主要放贷对象为高科技企业和风投机构。2022年末硅谷银行金融集团的贷款中,期限一年以下的占比57.8%,期限一至五年的占比24.6%,期限五至十五年的占比4.89%,期限十五年以上的占比12.74%。在证券投资方面,硅谷银行金融集团的证券投资主要由可供出售证券(AFS)、持有到期证券(HTM)以及其他不可交易的證券资产组合构成,其中持有到期证券占比较高且期限较长。2022年末硅谷银行AFS证券账面净值260.69亿美元,其中一年期以下10.84亿美元,一至五年期147.84亿美元,五至十年期29.63亿美元,十年期以上72.38亿美元;HTM证券投资账面净值913.27亿美元,其中一年期以下0.69亿美元,一至五年期7.36亿美元,五至十年期44.78亿美元,十年期以上860.38亿美元。这种资产配置面临较高利率风险,市场利率提高将导致其持有证券的市场价格下跌,未实现损失加大。

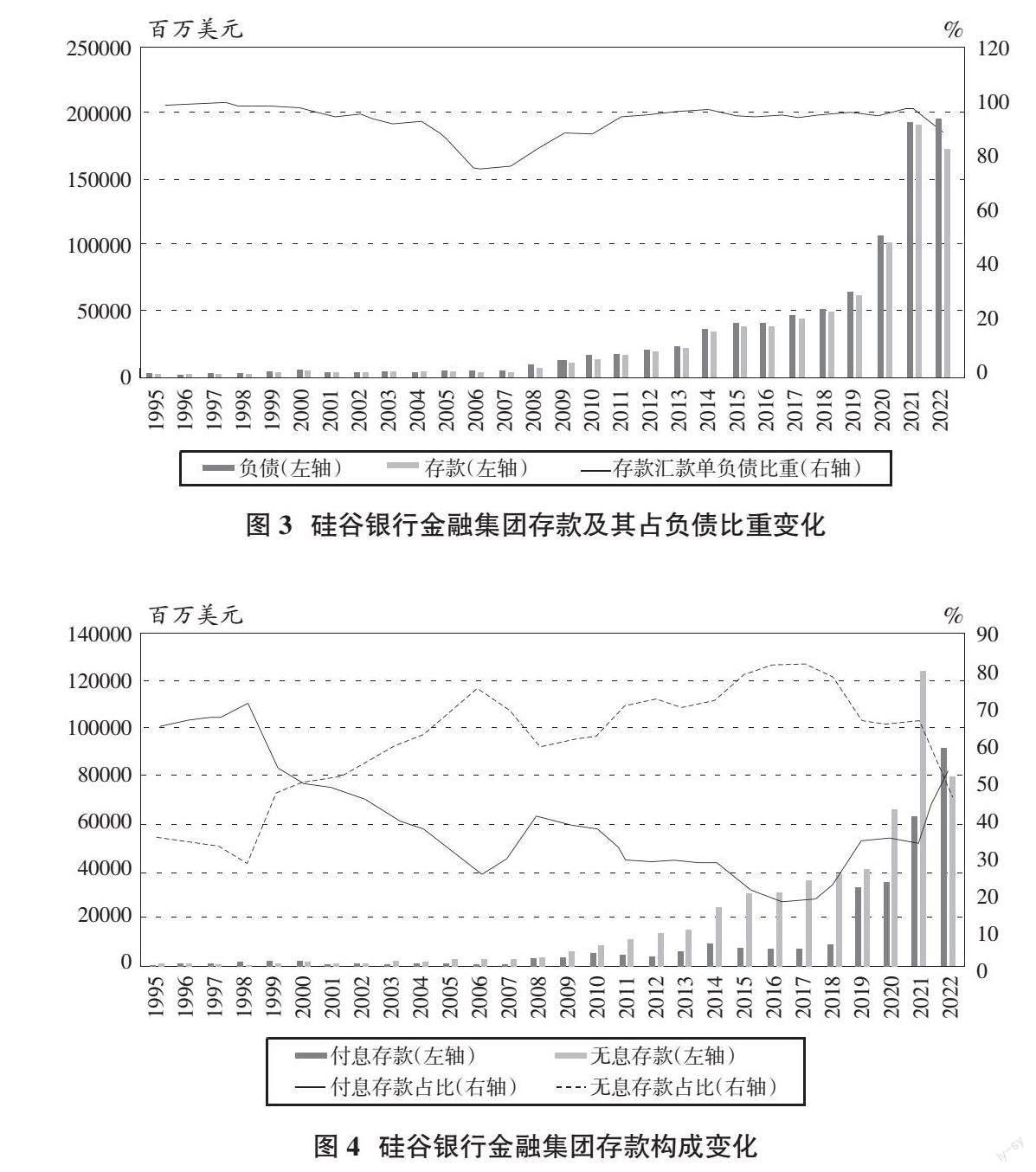

(四)负债来源相对单一

硅谷银行的主要客户是科创企业和风投机构,这类机构通常倾向于持有存款等流动性高的资产。企业存款是硅谷银行金融集团的核心负债来源。1995年以来硅谷银行金融集团的总负债中,除了2005至2010年低于90%,其他年份存款占比均在95%以上,2021年达到97.8%。2020年和2021年,硅谷银行主要客户群获得了大量资金,以存款形式进入硅谷银行金融集团资产负债表。2019年末硅谷银行金融集团的存款为617.58亿元,2021年末增加至1892亿美元,其中66.5%为高流动性的无息存款。证券投资等资产久期较长,负债来源单一且期限较短,债期限错配隐含经营脆弱性。

四、硅谷银行倒闭的外部条件:资产负债调整的被动应对

为应对资产错配、期限错配、结构错配,硅谷银行2022年就试图进行调整,由于外部条件急剧变化以及自身规模的“虚胖”,自主调整的腾挪空间较小,被动应对措施失当最终演变为挤兑危机。

(一)美国货币政策急剧转向

美联储货币政策从极度宽松向剧烈紧缩的快速转换,深度影响银行外部流动性。美联储2019年8月开始下调联邦基金目标利率,并在新冠肺炎疫情冲击下加快将联邦基金目标利率下调至0~0.25%,同时通过量化宽松向市场注入流动性。随着通胀压力的不断提高,美联储自2021年11月开始收缩量化宽松规模,2022年3月开始转入加息并同步缩减量化宽松规模。硅谷银行在2022年试图通过证券投资规模的压降与结构的调整来应对存款减少压力,同时加大短期借款规模(2022年短期借款135.65亿美元,而2021年仅7100万美元)。货币政策急剧转向,挤压了硅谷银行资产负债调整的时间和空间。

(二)客户流动性问题向银行流动性的传导

2020年以来的零利率和量化宽松政策刺激了虚拟货币等领域的价值高涨,科创公司和风投企业纷纷介入,获取了大量资金进而转化为银行机构的存款。进入加息周期后,围绕虚拟货币的发行商、贷款机构、投资机构和交易平台等陷入流动性困境,破产倒闭事件频发。科创企业和风投机构风险加大,市场融资难度提高,尤其是初创企业和风险投资自身面临流动性问题。在此背景下,硅谷银行金融集团的存款出现被动调整,一是存款规模下滑,2022年末存款余额1731.09亿美元,比上年末减少160.94亿美元,资产扩张的基础被削弱;二是存款结构变化,2022年付息存款增加290亿美元,无息存款减少451亿美元,负债端成本上升。硅谷银行不得不提前处置久期较长的证券投资资产以满足流动性要求。

(三)资产端利率风险累积与爆发

硅谷银行金融集团的客户对象虽然集中于科创企业和风投机构,但其经营策略相对稳健,体现在贷款对象的严格准入条件上。不过在2020年和2021年的快速扩张过程中,证券投资资产的利率风险大大提高。在新会计准则中,AFS(可供出售金融资产)以公允价值计量且其变动计入其他综合损益的金融资产,HTM(持有到期金融资产)以摊余成本法计量的金融投资资产,债券市值的波动不会直接影响当期损益。硅谷银行金融集团2022年年报显示,2022年其AFS证券未实现损失为25.33亿美元,是2021年的8倍;HTM证券未实现损失为151.6亿美元,是2021年的11.3倍。二者之和高达176.9亿美元,已经超过当年硅谷银行金融集团160亿美元的账面资本权益。

(四)常规信息披露向声誉风险事件演变

证券投资未实现损失只要不因出售证券而兑现,并不会反映在资本充足率上。但随着利率持续提高,流动性压力迫使硅谷银行金融集团不得不采取处置证券投资以及在市场上大规模筹资的行动。作为上市银行,硅谷银行按照信息披露要求发布公告,成为投资者恐慌的导火索。在硅谷银行发布公告之前,美国的Silergate银行刚因流动性危机被关闭,市场本就积累了一定恐慌情绪,硅谷银行金融集团账面大规模未实现损失,削弱了投资者和储户信心。加上硅谷银行存款客户的存款大多超过FDIC规定的25万美元的保险上限,提取存款成为客户的理性行动。

五、硅谷银行倒闭事件对中小银行资产负债管理的警示

(一)专业经营:坚持主业的战略定力

作为创新经济的合作伙伴,硅谷银行的主业是对科创企业和风投机构的融资,成功的投贷联动模式以及聚焦于专业领域客户的经营策略,为其赢得了全球声誉。而硅谷银行没有坚定地以信贷为根本,过度参与到自身并不擅长的证券投资领域,将大量资产配置于久期长的住房抵押类证券以博取更高收益,这一相对激进的风险偏好与其机构定位背道而驰。不少分析认为,硅谷银行加大证券投资资产配置是存款大规模涌入情况下不得已而为之的选择,本文认为,这恰恰表明硅谷银行颠倒了对银行安全性、流动性、盈利性的取舍,重盈利性胜于安全性和流动性,为博取短期利益而忽视长远风险,构成重大战略风险,是战略层面的失误。当然,硅谷银行倒闭并不意味着投贷联动模式的失败,中小银行仍可借鉴其在科创金融的创新实践。

(二)负债管理:降低存款集中度与提高负债多元性

科创企业和风投机构的大量存款流入,是硅谷银行经营模式的重要特色。存款在负债中的超高占比一度也是硅谷银行的优势,低成本资金为硅谷银行赢得了高收益。硅谷银行存款客户集中度过高且金额较大,客户平均存款余额461.6万美元,90%以上的存款不在存款保险范围之内。对于中小银行负债管理而言,一个重要警示是应努力构建海量客户群体,片面追求高净值人群并非完美选择。在拓宽负债来源上,负债结构的多样性和成本的适当性同样需要关注。负债管理方面一个令人迷惑的现象是,硅谷银行2022年已经察觉存在流动性问题,但并没有采取增发优先股、普通股等措施来增强抗风险能力,而是重点通过收缩投资活动以自救。在引发挤兑的证券出售操作中,硅谷银行选择承担资产价值下降的损失,而不是向央行融资或同业拆借,在应对策略选择上也值得商榷。这警示中小银行必须提升负债多元化,提升运用资产负债管理工具的能力。

(三)资产结构:避免过快扩张与加强配置管理

资产规模膨胀没有让硅谷银行“大而不能倒”,反而使得后续结构调整超出自身能力范围,这是银行规模管理的不当之处。零利率环境下配置一定高等级证券资产是符合商业逻辑的现实选择,理论上也是应对未来存款大量减少并保持资产流动性的必要策略,但前提是要及时采取必要的利率风险对冲。2023年3月,硅谷银行出售AFS证券的目的是立即用于再投资期限更短的资产以增加净利息收入,这一操作并不能从根本上解决资产结构不合理问题。对于我国中小银行而言,有必要舍弃“规模情结”,遵照宏观审慎评估体系(MPA)保持合理增速。在资产配置上,秉持稳健审慎风险偏好,注意降低行业、地区、客户、产品集中度风险,保持一定多样性。同时,在资产配置对利率变动非常敏感的情况下,加强利率风险管控至关重要。

(四)前瞻判断:提升跨周期经营能力

硅谷银行资产负债管理过程中呈现出来的各种错配,是其预判能力不足的体现。硅谷银行对宏观政策走向的判断不准确,对通胀压力和加息力度预判不准确,对存款结构调整的难度和资金流出的力度预判不足,未及早采取必要的措施稳定存款。这警示中小银行,必须努力提高宏观经济分析能力和经济周期研究能力,强化跨周期经营理念。硅谷银行倒闭同样也警示金融管理部门,货币政策调整应避免短时间内的大起大落,防止对中小金融机构市场风险和流动性风险造成不可承受的冲击。

(五)突发应对:加强声誉风险管理

硅谷银行发布公告本意是向市场释放努力改善资产负债结构、提升流动性的积极信号,但由于缺乏对市场恐慌情绪的准确判断,低估了投资者、储户等利益相关方的反应强度,加上应对预案不足,市场出现波动后未能采取有效措施增强市场信心,导致股价大幅下跌和挤兑迅速蔓延,经营风险最终转化为声誉危机。这警示中小银行必须加强声誉风险管理机制建设,高度重视市场预期管理,构筑好声誉风险、流动性风险、市场风险等风险之间的防火墙。

(责任编辑:夏凡)

参考文献:

[1]中国金融四十人论坛.硅谷银行危机对我国中小银行资产负债管理的启示[EB/OL].[2023-03-15].http://www.cf40.org.cn/news_detail/13230.html.

[2]卢文华.硅谷银行投贷联动业务发展实践及对我国商业银行的启示[J].新财经,2019(19):4-10.

[3]罗红延,张田,罗峥.关于银行机构风险处置的思考——基于国际实践的视角[J].海南金融,2021(7):25-34.

[4]那丽丽,赵冰喆,昝国江.硅谷银行破产:报表准确反映 监管极速应对[J].中国金融,2023(7):30-33.

[5]亚太时报网.欧美银行危机:挤兑背后的老问题和新含义[EB/OL].[2023-03-21].http://news.gtxh.com/rdxw/2023/0321/171047.html.

[6]謝晓雪.硅谷银行破产事件给商业银行的启示[J].中国金融,2023(7):34-35.

[7]徐奇渊,杨子荣.银行业风险与美国货币政策走向[J].中国金融,2023(7):40-41.

[8]西南财经大学金融学院.财务造假系列——SVB硅谷银行审计失败[EB/OL].[2023-03-15]. https://jinrong.swufe.edu.cn/info/1125/8037.htm.

[9]中国金融四十人论坛.欧美银行风险事件后续推演及对我国银行业监管的启示[EB/OL].[2023-04-08].http://www.cf40.org.cn/news_detail/13274.html.

[10]张再冉.多元化经营与银行流动性创造——来自中国229家商业银行的经验证据[J].海南金融,2022(8):18-35.

[11]新浪财经.央行周学东:外界对硅谷银行事件存在两个误解[EB/OL].[2023-04-14].https://finance.sina.com.cn/money/bank/bank_hydt/2023-04-14/doc-imyqizvm0043891.shtml.