银行竞争与公司价值

——基于银行管制放松的准自然实验a

高昊宇 谢秉原 李 梦

1.中国人民大学 财政金融学院,北京 100872;2.北京交通大学 经济管理学院,北京 100044

一、引 言

以银行主导的间接融资体系对我国改革开放以来的经济腾飞具有重要意义。20 世纪80 年代,我国初步形成了由四大国有银行构成的银行体系,但由于国家政策的限制,四大行仅负责特定行业的信贷投放,银行间的竞争程度比较低。1987 年,随着招商银行、中信银行、平安银行(原深圳发展银行)等股份制银行的相继成立,传统银行业的垄断局面在一定程度上得到了打破。然而,中小商业银行由于受到区域准入限制等多方面的监管约束,仍未呈现出明显的竞争态势。2009 年4 月16 日,《关于中小商业银行分支机构市场准入政策的调整意见》(下称《调整意见》)发布,旨在促进中小银行的区域发展,进一步提高金融发展水平,增加银行业竞争。

已有丰富的研究讨论发达经济体中银行竞争对经济的影响,主要集中在贷款合约设计、银行稳定性和经济增长等方面。例如,银行竞争会影响银行信用和银行信息披露透明度①Leon, F., "Does Bank Competition Alleviate Credit Constraints in Developing Countries", Journal of Banking & Finance,2015, 57: 130-142; Ruckes, M., "Bank Competition and Credit Standards", Review of Financial Studies, 2004, 17(4):1073-1102.、银行稳定性②Goetz, M. R., "Competition and Bank Stability", Journal of Financial Intermediation, 2018, 35: 57-69; Akins, B., Li,L., Ng, J., Rusticus, T. O., "Bank Competition and Financial Stability: Evidence from the Financial Crisis", Journal of Financial and Quantitative Analysis, 2016, 51(1): 1-28; Jiang, L., Levine, R., Lin, C., “Competition and Bank Opacity”,Review of Financial Studies, 2016, 29(7): 1911-1942.、银行贷款发放、贷款质量及存贷款利率等③Jayaratne, J., Strahan, P. E., "The Finance-Growth Nexus: Evidence from Bank Branch Deregulation", The Quarterly Journal of Economics, 1996,111(3): 639-670; Braggion, F., Dwarkasing, N., Moore, L., "Nothing Special About Banks:Competition and Bank Lending in Britain, 1885–1925", Review of Financial Studies, 2017, 30(10): 3502-3537.。此外,已有研究还表明银行业竞争对经济增长、企业创新和区域犯罪率控制等方面产生影响④Chava, S., Oettl, A., Subramanian, A., Subramanian, K. V., "Banking Deregulation and Innovation", Journal of Financial Economics, 2013,109(3): 759-774; Beck, T., Levine, R., Levkov, A., "Big Bad Banks? The Winners and Losers from Bank Deregulation in the United States", Journal of Finance, 2010, 65(5): 1637-1667; Garmaise, M. J., Moskowitz, T. J.,"Bank Mergers and Crime: The Real and Social Effects of Credit Market Competition”, Journal of Finance, 2006, 61(2):495-538.。然而,关于中国银行业竞争的研究主要集中在描述银行竞争程度,并提供了银行竞争带来某种积极经济影响的证据。例如,边文龙等指出,银行竞争的加剧能够增加中小企业的贷款⑤边文龙、沈艳、沈明高:《银行业竞争度、政策激励与中小企业贷款——来自14 省90 县金融机构的证据》,《金融研究》2017 年第1 期。,谢露等发现在银行竞争很强的地区,银行的盈利能力更低⑥谢露、王欣、张敏:《区域竞争与商业银行的盈余质量——基于我国商业银行的经验证据》,《金融研究》2016年第7期。,严楷等利用省级层面银行分支机构刻画银行竞争程度,发现竞争加剧显著提高当地企业的风险承担水平⑦严楷、杨筝、赵向芳等:《银行管制放松、地区结构性竞争与企业风险承担》,《南开管理评论》2019 年第1 期。。

然而,目前的文献中缺乏直接证据来证明银行竞争对企业价值的影响。同时,由于受到指标选择的限制,银行竞争所带来的内生性问题尚未得到很好的解决。Gao 等首次利用相对外生的政策冲击对中小银行跨区域准入标准的降低进行了研究,系统地阐释了银行竞争对银行和企业产生的多重经济影响⑧Gao, H., Ru, H., Townsend, R. M., Yang, X., "Rise of Bank Competition: Evidence from Banking Deregulation in China", NBER Working Paper, 2019(25795).。基于此,本文采用标准的事件分析方法,以2009 年银监会出台的中小银行跨区域市场准入条件放宽的政策为冲击事件,计算上市公司的累计超额收益率,研究银行竞争与公司价值的关系。

银行竞争与企业价值之间的关系可能存在双重影响。一方面,银行竞争可能会降低贷款利率、减少融资成本,提高信贷融资水平⑨何熙琼、尹长萍、毛洪涛:《产业政策对企业投资效率的影响及其作用机制研究——基于银行信贷的中介作用与市场竞争的调节作用》,《南开管理评论》2016 年第5 期。,从而促进公司投资和增长,提升股东价值。另一方面,Boot 和Thakor 通过详细讨论交易型贷款及关系型贷款的特点,建立了银行竞争与关系借款的理论依据,认为随着银行间竞争的加剧,银行对公司施加外部监督的动力及效率显著下降,依赖“软信息”的关系型贷款会明显减少,进而导致银行已有客户公司的长期价值受到影响⑩Boot, A. W., Thakor, A. V., "Can Relationship Banking Survive Competition?", Journal of Finance, 2000, 55(2): 679-713.。因此,银行竞争对企业价值的影响方向是待检验的实证问题。中国是研究银行竞争机制的理想实验场,与美国以及欧洲国家相比,中国区域金融发展程度不对称,各个地区经济水平的发展依然具有很大的差距。不仅有利于凸显银行竞争和金融发展带来的经济影响,还有助于丰富相关研究结论。

因此,本文以《调整意见》实施的资本市场反应作为切入点,采用标准的事件分析方法,研究银行竞争增加对公司价值的作用机制。研究发现,银行竞争对公司价值的影响确实存在着两方面的作用,而这两种作用在短期和中长期分别占据主导地位。在短期内,银行竞争对公司价值的影响主要表现为降低公司的融资成本,从而提高公司价值;而从中长期来看,银行竞争的增加则主要表现为减少对公司的监督投入,从而降低公司价值。本文的主要贡献在于两个方面:一是利用相对外生的政策变动冲击,为银行竞争与企业价值关系提供了直接证据;二是证明了银行竞争的经济影响具有双重性,为监管主体实施进一步银行业改革提供了更有效的政策建议。政府通常围绕消除某项金融摩擦制定政策,但往往未能全面考虑其可能产生的未预期负面后果,因此需要政策制定者全面评估经济政策,综合考虑政策出台的中长期影响。

本文在第二部分梳理文献并在此基础上提出本文的假设;第三部分详细介绍样本和主要变量的构造;第四部分报告主要实证结果;最后部分是本文的总结。

二、文献综述与研究假设

(一)相关文献

银行及其分支机构的相关监管政策对经济发展,包括银行信用投放、贷款合约、企业运营决策、缩小贫富差距和区域犯罪率等方面均有显著经济影响①Chava, S., Oettl, A., Subramanian, A., Subramanian, K. V., "Banking Deregulation and Innovation", Journal of Financial Economics, 2013, 109(3): 759-774; Beck, T., Levine, R., Levkov, A., "Big Bad Banks? The Winners and Losers from Bank Deregulation in the United States", Journal of Finance, 2010, 65(5):495-538; Garmaise, M. J., Moskowitz, T. J.,"Bank Mergers and Crime: The Real and Social Effects of Credit Market Competition", Journal of Finance, 2006, 61(2):495-538.。总体来看,现有研究普遍关注于银行分支结构准入政策的放宽,及银行竞争的加强对银行信贷业务的影响,尤其是对公司贷款的发放以及利率变动的积极影响。而现有研究表明,银行分支机构准入政策放宽带来的银行竞争加剧所造成的影响是多方面的。

一方面,银行准入限制的降低对银行自身发展以及公司融资有着积极的影响。比如,Goetz 认为降低银行准入的门槛限制能够显著地提高银行的稳定性,且能提高银行的利润并减少不良贷款的发放②Goetz, M. R., "Competition and Bank Stability", Journal of Financial Intermediation, 2018, 35: 57-69.。Akins 等指出银行间竞争的增加会使银行更偏好较低风险的投资,且偏向持有较多的现金及其他流通性较高的资本以助于银行的稳定,这种影响在金融危机发生期间尤其显著③Akins, B., Li, L., Ng, J., Rusticus, T. O., "Bank Competition and Financial Stability: Evidence from the Financial Crisis",Journal of Financial and Quantitative Analysis, 2016, 51(1): 1-28.。Leon综合研究了供给和需求两个角度,发现在供给方面,竞争的加剧使银行信息更加透明,银行可以提供更好的贷款和更多的机会以吸引资本;在需求方面,由于银行市场竞争加剧,公司可选择的贷款质量更好、更易获得①Leon, F., "Does Bank Competition Alleviate Credit Constraints in Developing Countries", Journal of Banking & Finance,2015, 57: 130-142.。

而另一方面,银行竞争程度提高对经济的稳定和发展也可能带来负面影响。Jiang 等发现,银行间竞争的增加会减少银行的流动性创造②Jiang, L., R. Levine, C. Lin, "Competition and Bank Liquidity Creation", Journal of Financial and Quantitative Analysis,2019, 54: 513-538.。Ruckes 的研究指出,尽管银行间竞争的增加使得企业更容易得到贷款,但在经济极为景气或者极为不景气的时候,银行都会放宽对个人信用的审核,反而有可能降低贷款的质量③Ruckes, M., "Bank Competition and Credit Standards", Review of Financial Studies, 2004, 17(4): 1073-1102.。Braggion等发现,虽然准入政策的放宽依然使银行利率显著降低,有利于公司融资④Braggion, F., Dwarkasing, N., Moore, L., "Nothing Special About Banks: Competition and Bank Lending in Britain,1885–1925", Review of Financial Studies, 2017, 30(10): 3502-3537.,但与Akins 等⑤Akins, B., Li, L., Ng, J., Rusticus, T. O., "Bank Competition and Financial Stability: Evidence from the Financial Crisis",Journal of Financial and Quantitative Analysis, 2016, 51(1): 1-28.结论不同的是,Braggion 等认为在竞争的压力下,银行为了发展业务,容易做出更不谨慎的风险决策,导致这些贷款可能流向风险更高的公司⑥Braggion, F., Dwarkasing, N., Moore, L., "Nothing Special About Banks: Competition and Bank Lending in Britain,1885–1925", Review of Financial Studies, 2017, 30(10): 3502-3537.。此外,不同层面上的银行准入限制的降低有时会表现出不同的影响。Jayaratne 和Strahan 仅对每个州内部的政策开放进行了研究,发现银行分支结构准入政策的放宽通过提高银行贷款的质量,增加投资效率,增加金融行业的创新等方面促进了经济的增长⑦Jayaratne, J., Strahan, P. E., "The Finance-Growth Nexus: Evidence from Bank Branch Deregulation", The Quarterly Journal of Economics, 1996, 111(3): 639-670.。但在Chava 等的研究中发现,虽然每个州内部政策的放宽对于初创企业的创新具有积极效应,但在全国层面上的政策放宽却正好起到了相反的作用⑧Chava, S., Oettl, A., Subramanian, A., Subramanian, K. V., "Banking Deregulation and Innovation", Journal of Financial Economics, 2013, 109(3): 759-774.。

已有文献通常将特定事件的市场反应与公司价值联系在一起⑨朱凯、林旭、洪奕昕等:《官员独董的多重功能与公司价值》,《金融研究》2016 年第12 期;姚颐、赵梅:《中国式风险披露、披露水平与市场反应》,《经济研究》2016 年第7 期。。本文研究银行间竞争对公司价值的影响,一方面是对市场反应与公司价值方面现有文献的补充,另一方面为银行竞争对企业价值的影响提供直接证据。本文将中国市场作为自然试验场,对银行竞争造成的多方面影响进行进一步的研究。2009 年4 月16 日,为促进股份制商业银行和城市商业银行更好地服务于地方经济和中小企业发展,中国银监会办公厅印发《关于中小商业银行分支机构市场准入政策的调整意见》。这一政策对中小企业银行分支结构的准入进行了各个方面的放宽,包括放开分行和支行的数量指标限制、不再设定统一的营运资金要求等等。在审批方面,对于满足一定条件的单家分支机构的设立事项的审批,可由拟设地银监局根据申请机构的风险状况和经营状况审批,不必再报银监会审签,也不必再征求属地银监局的意见。《调整意见》对银行分支机构的准入有极大的影响,从审批到规模再到经营的全面放宽将会对各个银行,尤其是中小商业银行本身产生巨大的影响,增加中小商业银行间的竞争,给它们的发展提供更多机遇,极大地促进中小商业银行的发展。

综上所述,考虑到《调整意见》的颁布对中国的经济市场产生的巨大影响,本文将此调整意见的颁布作为事件窗口,以事件分析法为基本手段,主要将2009 年4 月30 日作为事件发生日①在查阅资料的过程中发现,各大媒体对该《调整意见》的广泛报道均发生在2009 年4 月30 日,包括新华网、人民日报等。因此,本文认为,该《调整意见》对市场带来广泛冲击和显著影响发生在4 月30 日前后。因此,本文将2009 年4 月30 日作为事件发生日进行研究。本文以2009 年4 月16 日作为事件发生日进行稳健性估计,其结果是一致的。,通过市场对这一政策的反应来研究这一政策的实施对中国经济状况产生的政策性影响。

(二)研究假设

银行间竞争的加剧可能会导致两种相互冲突的影响。首先,竞争的加剧有可能降低企业的存贷款利率,银行将倾向于发放更高质量的贷款以提高其信誉。这些因素可能大幅降低企业的融资成本,从而提升企业的价值。因此,基于银行竞争加剧降低企业成本的假设,《调整意见》的实施可能总体上会对公司价值产生积极影响,即银行竞争的加剧有利于公司价值的增长。

然而,另一方面,银行间竞争的加剧也可能对公司价值产生不利的影响,主要体现在银行监督作用的减弱上。Yildirim 发现,关系型贷款(Relationship Lending)能够显著降低公司的违约风险并提高经营效率,进而表明了银企关系对公司经营的重要性②Yildirim, A., "The Effect of Relationship Banking on Firm Efficiency and Default Risk", Journal of Corporate Finance,2020(65):101500.。当银行处于一定的区域性垄断地位时,它们可以收取较高的贷款利率,这种垄断利润使得银行愿意付出足够大的成本对企业以及贷款资金的用途进行监督。然而,当市场性竞争加剧时,银行不得不以降低利率等手段提高竞争力,从而降低了银行的利润。随着这种垄断利润的减少,银行进行监督的相对成本增加,从而降低了银行监督的积极性,并损害了银企关系。公司的贷款来源从少数有固定合作关系的银行转变为向更多相互竞争的银行借款,而向多家银行借款将会使公司的道德风险上升,管理层更容易做出高风险的投资决策。从这一角度来看,银行竞争的加剧不利于公司价值的增长。因此,本文首先提出如下假设:

H1:银行间竞争的增加导致公司融资可得性增加、融资成本降低,因此将提高先前面临严重融资约束的公司的价值。

H2:银行间竞争的增加导致银行信息沟通动力下降,损害现有银企关系,因此对先前依赖银行贷款的公司将造成价值损害。

进一步考虑到两种可能同时存在的影响,但投资者对其的反应时间不同,因而导致上述两种影响分别在短期和长期占据主导地位。首先,竞争带来的贷款利率下降,即贷款利率降低,这种影响途径较为直接,而银行也更容易快速发布公告以抢占市场,从而导致投资者能够迅速接受并做出反应。因此,短期内,公司融资成本的降低会首先在股价上表现出来,使得在事件发生时,公司短期事件窗口内的超额收益率高于历史平均水平。相反地,银行竞争增加所带来的银行外部监督的减少对公司造成的不利影响可能需要市场较长时间的反应和检验,投资者需要较长时间的观察,例如通过季度报告、半年报等方式观察公司的财务及经营表现才能判断公司是否受到此类不良影响。因此,长期来看,银行监督降低所带来的负面影响会逐渐显露,并在长期事件窗口内占据主导地位。基于以上逻辑分析,本文做出进一步的假设:

H3:银行间竞争增加隐含的两种作用机制都会对市场产生显著的冲击,但显现的时效不同。银行竞争的影响在短期内主要表现为降低公司融资成本,在长期则表现为银行减少对公司的软信息收集和监督动力。

二、样本选择与研究设计

本文运用双重差分模型(DID)及事件分析法,以2009 年4 月30 日的中小商业银行市场准入的放宽为外生冲击,选取事件日前后存在交易日的A 股上市公司作为分析对象,研究银行竞争对公司价值和经济发展的影响。企业层面数据来源于CSMAR 与WIND,并进行如下处理:(1)剔除估计窗口期不足30 个交易日和事件窗口期不足20 日的公司样本以及截至2009 年4 月30 日上市时间小于250 天的公司样本;(2)剔除金融行业和ST 处理公司样本;(3)剔除在事件日发布财务报告的公司样本;(4)对所有的连续变量在1%和99%分位数上缩尾处理。本文最终获取了1210个上市公司观测值。

首先,为了分析短期及长期影响,本文选择累计超额收益率作为被解释变量,观察在政策实施后的市场反应,利用投资者的预期以及股票收益率的变动代表公司价值的变化。根据经验以及Berkowitz 等使用的方法①Berkowitz, D., Lin, C., Ma, Y., "Do Property Rights Matter? Evidence from a Property Law Enactment", Journal of Financial Economics, 2015, 116(3): 583-593.,本文选择事件前的[-220,-11]作为估计窗口,使用市场模型(Market Model)估计在假定事件没有发生的情况下的正常收益率(Normal Return),再计算事件发生时,窗口中每一天的超额收益率(Abnormal Return),最后将窗口期内的每天超额收益率加总得到累计超额收益(CAR,Cumulative Abnormal Return)。

其次,为了衡量公司的不同特征,从而探究不同特点的公司在市场反应上的差别,本文首先选取了一系列变量代表公司的融资成本和融资难度,如果这些变量和CAR 具有显著的相关性,且表现出融资难度较大的公司的正效应更大,则佐证了银行竞争的增加能够降低公司融资成本,提高公司价值的假设。模型设定如下:

1. 融资约束指标FinConstrain②Kaplan S N, Zingales L, "Do Investment-Cash Flow Sensitivities Provide Useful Measures of Financing Constraints?",The Quarterly Journal of Economics, 1997, 112(1): 169-215.、总资产收益率ROA作为衡量公司融资成本的代理变量。首先,FinConstrain越大代表公司面临更大的融资约束,若银行竞争增加利于降低融资成本,则这类公司将受到更加显著的利好冲击,从而表现出更高的超额收益率,系数应该显著为正。其次,总资产收益率代表了公司的资产管理及盈利能力,总资产收益率越大的公司,越容易被银行看好从而具有天然的吸引银行贷款的能力,具有较低的融资限制。而总资产收益率较低的公司,其融资成本也相应较高。因此,如果银行竞争的增加对公司融资成本的降低起到了显著的作用,则本文预计总资产收益率(ROA)的系数也应显著为负。

2. 为了衡量银行竞争的加剧是否影响到了银行对贷款企业的监督,本文从公司是否此前已经取得银行贷款、公司所处的发展阶段进行了验证。首先,本文将公司2009 年初的银行贷款余额(包括短期和长期)占总资产的比重作为主要的解释变量,公司越依赖银行贷款,则在银企关系损害前,银行对公司的监督就越重要,此类公司在银企关系因竞争的增加受损后,受到的不利影响会更大,因此,本文预计银行贷款依赖度(Balance)的系数理论上应该为负。其次,本文利用公司年龄衡量公司所处的阶段,公司年龄越大,也即发展越成熟的公司,一般会形成较为完备的内部监督以及自律性管理体系,在银行的监督作用降低时,能够依靠良好的自律性管理机制进行内部监督,从而缓冲银行监督的降低所带来的不利影响。因此,如果银行竞争的增加在长期内表现为减少银行对公司进行的有效监督,公司年龄(Age)的系数也应显著为正。

最后,本文运用DID 模型进行进一步分析。在事件分析法的基础上,为考察投资者市场反应捕捉的估值效应是否反应在上市公司的运营绩效上,本文进一步采用受政策事件影响的公司2006—2009 年的数据,设计了DID 模型考虑银行竞争对公司Tobin's Q的影响:

表1 变量定义

三、实证结果

(一)银行竞争环境影响贷款发放的典型事实

本研究首先观察了银行竞争的直接影响,即观察政策颁布前后银行贷款利率以及与单个公司同时发生贷款关系的银行数量的变化。如表2 所示,本文使用前后10 个月的贷款利率均值和前后15 个月的银行数均值,对政策前后平均贷款利率和平均贷款银行数进行了均值T 检验,发现政策实施后平均贷款利率明显呈现下降趋势,并且长期来看使得公司的贷款银行数增多,将可能损害银企关系。

(二)银行竞争对公司价值影响的事件研究法结果

首先,表3 呈现了银行竞争的短期影响。本研究选用公司融资约束指标(FinConstrain)以及总资产收益率(ROA)作为公司融资成本的代理变量。其中,S_CAR以百分比为单位,代表了公司短期获得的超额收益率;FinConstrain为按公式计算出的融资约束综合指标;ROA为未百分比化的总资产收益率。第(1)列的结果显示,公司的融资约束指标每增加1 个单位,累计超额收益率将增加1.129%。第(2)列的回归结果表明,总资产收益率每增加1%,公司的累计超额收益率将减少0.069%。这两个结果均在1%的统计水平上显著。当本研究在回归方程中同时加入两个代理变量时,如第(3)列所示,本研究依然可以得到十分类似的结论。即,公司的融资约束指标每增加1 个单位,累计超额收益率将增加1.151%,而总资产收益率每增加1%,累计超额收益率将减少0.071%。实证结果表明,FinConstrain的系数显著为正,但ROA的系数显著为负,结果符合预期。因此可以说明,受到融资约束较大的公司,其积极的资本市场反应要显著优于其他公司。这也佐证了在短期内,银行竞争对降低公司的融资成本发挥了明显的作用。然而,观察第(3)列中表示银企关系的变量Balance和Age,在经济意义和统计意义上均不显著,说明短期内资本市场投资者并没有立刻挖掘到银行竞争的增加对银企关系和公司价值的负面影响。

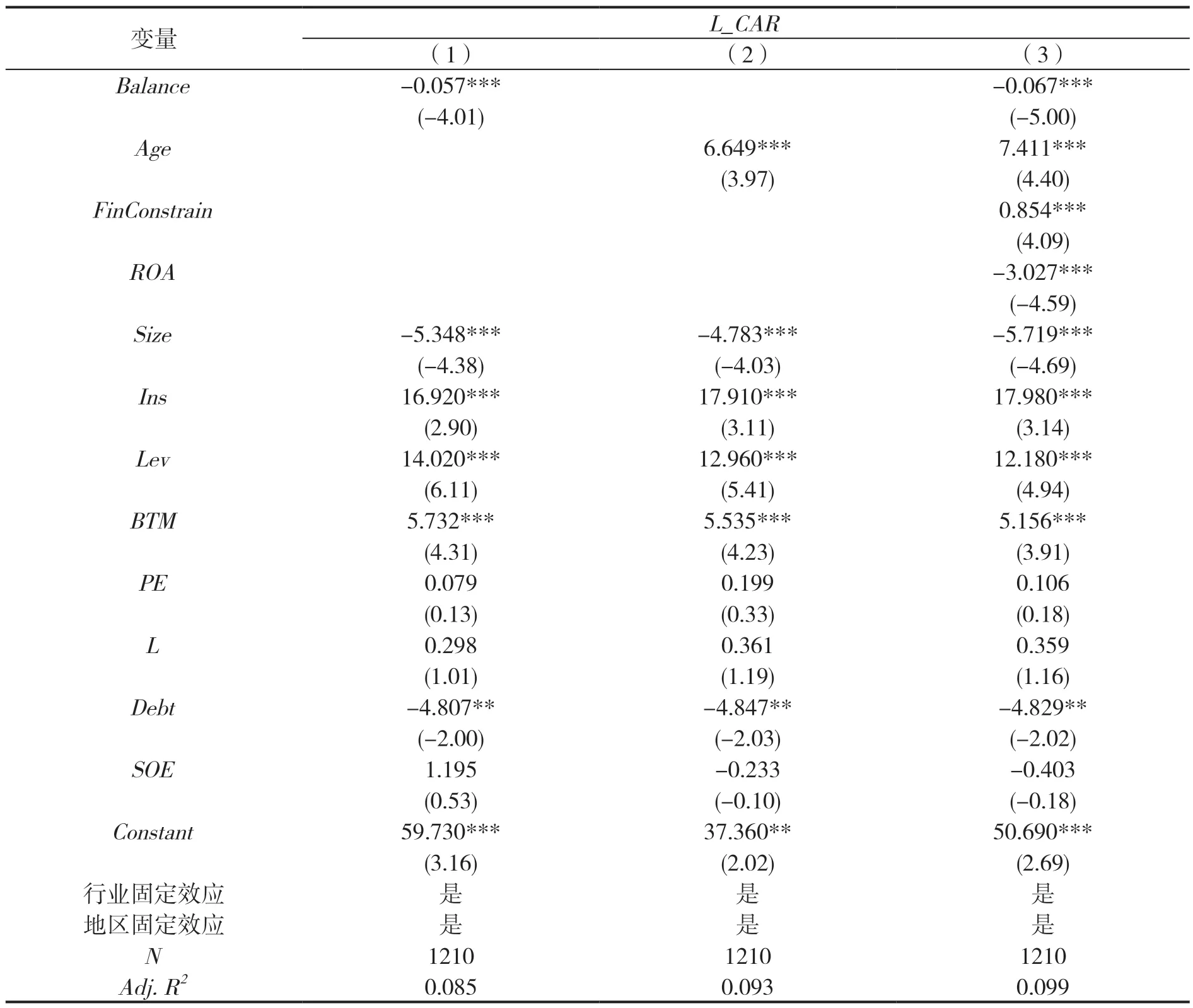

本文进一步验证了银行竞争的长期影响,结果如表4 所示,本文分别使用公司银行贷款余额(Balance)以及公司年龄(Age)作为主要的解释变量,作为银企关系的代理变量。其中,L_CAR代表半年窗口期的累计超额收益率;Balance为公司2009 年初银行贷款余额与总资产之比;Age为公司年龄的自然对数值。第(1)列的结果显示,公司银行贷款占总资产的比例每增加1%,事件发生时的累计超额收益率就会下降约0.06%。第(2)列的结果表明,公司的年龄每增加1 年,公司的累计超额收益率将增加0.066%。这两个结果均在1%的统计水平上显著。同样,在第(3)列的模型中,本研究同时加入了Balance以及Age两个代理变量,依然可以得到十分类似的结论。实证结果表明,Balance的系数显著为负,而Age的系数显著为正,均符合预期。因此,可以说明,从长期来看,银行竞争的增加降低了银行对公司进行监督的积极性,减少了银行对公司的软信息收集动力,从而对那些需要维持良好银企关系获得软信息贷款的公司产生了更为不利的影响。此外,本研究同样在第(3)列纳入代表融资约束程度的变量FinConstrain和ROA,发现系数的统计显著性维持不变,但在数值大小上大幅下降,说明长期来看,虽然投资者能持续反应短期利好,但也逐步意识到区域银行竞争加强可能存在一些负面影响,因此对公司价值的判断产生了一些回调。

表4 银行竞争的长期影响

综合上述两表的结果,本文得出初步结论:在短期内,银行竞争的增加所带来的两方面影响中,公司融资可得性增强的正效应占据主导地位,从而对本身面临较大融资困境的公司产生更为显著的积极影响;而长期来看,对银行监督动力下降和银企关系破坏产生的负效应开始显现并占据主导地位,银行竞争的增加反而不利于依赖银行挖掘软信息的公司的发展,尤其是对于那些缺乏良好的自律性管理以及市场监督的公司。

(四)银行竞争对公司价值影响的双重差分法结果

在前述部分,本文已经利用事件分析法对银行准入政策放开的影响进行了定量评估。为考察投资者市场反应捕捉的估值效应是否反映在上市公司运营绩效上,本文进一步采用双重差分法考察银行竞争增加对公司价值的影响。

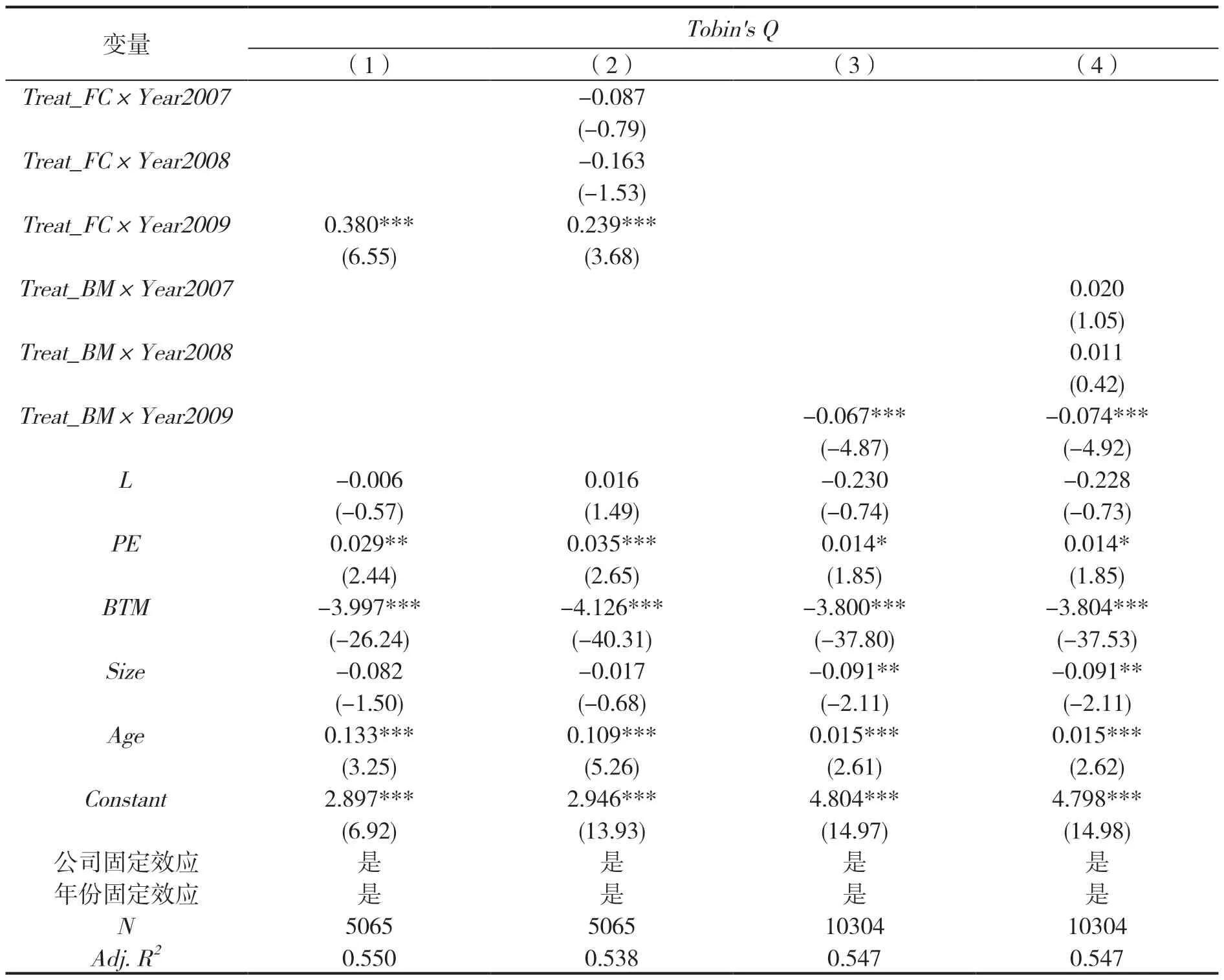

本文以事件分析法中运用的融资约束代理变量FinConstrain和银企关系代理变量Balance为依据设置对照组和实验组。针对公司的融资约束程度,本文将FinConstrain指数高于75 百分位数的公司设置为实验组,位于25 百分位数以下的公司设置为对照组;针对公司的银企关系,本文将2009 年初银行贷款依赖程度高于75百分位数的设为实验组,位于25百分位数以下的为对照组。具体结果如表5所示。

表5 银行竞争对Tobin's Q 的影响

对比银行管制放松政策发生前后,面临更大融资约束的公司,其公司价值相对于融资约束较小的公司有显著地增长,并且通过了平行趋势检验。如第(2)列所示,Treat_FC×Year2009的系数为0.239,在1%的统计性水平上显著,同时Treat_FC×Year2008和Treat_FC×Year2007的系数均不显著。同时,依赖银行贷款的公司相较于不依赖银行贷款的公司表现更差。如第(4)列所示,Treat_BM×Year2009的系数为-0.074,在1%的统计性水平上显著,同时Treat_BM×Year2008和Treat_BM×Year2007的系数均不显著。通过DID 模型,本研究验证了投资者的市场反应确实反应到了公司价值的变化。无论是以融资约束程度分组还是以银企关系分组,本文都得到了十分一致的结果。

四、稳健性检验

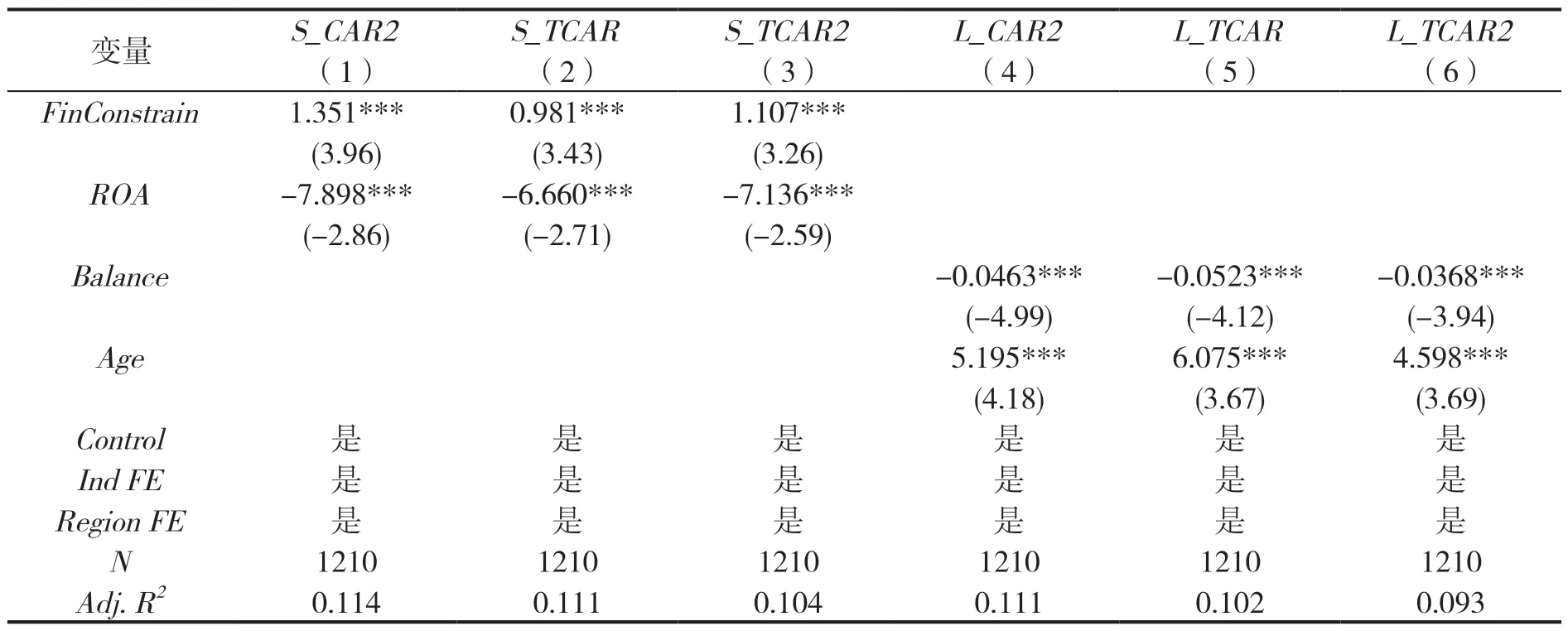

(一)更换事件窗口及超额收益率计算方法

在这一部分,本文对前文中得到的结论进行了稳健性检验。本文首先更改了事件窗口长度并使用三因子模型重新估计了累计超额收益率。基准模型中,本文选择了[-1, 2]作为短期的事件窗口,而选择了[-1, 180]作为长期的事件窗口。在这一部分中,本文将[-1, 3]作为另一个短期的事件窗口同时即将[-1, 90]作为了另一个长期的事件窗口,并使用三因子模型重新估计的累计超额收益率再次进行回归分析,具体结果如表6 所示。其中S_CAR2以及L_CAR2分别为新增加的[-1,3]短期事件窗口和[-1, 90]长期事件窗口。TCAR为基于三因子模型的累计超额收益率,S_TCAR、S_TCAR2分别表示基于三因子模型的以[-1, 2]和[-1, 3]为事件窗口的累积超额收益率,L_TCAR、L_TCAR2分别表示基于三因子模型的以[-1, 180]和[-1, 90]为事件窗口的累积超额收益率。在列(1)—(3)中,本文分别将S_CAR2、S_TCAR、S_TCAR2作为新的被解释变量进行回归,来验证本文得到的银行竞争的增加在短期内能够增加企业价值的结论是否稳健。在列(4)—(6)中,本文分别将L_CAR2、L_TCAR、L_TCAR2作为新的被解释变量进行回归,验证银行竞争的增加在长期会损害企业价值的结论是否稳健。即使选用不同长度的事件窗口以及使用不同的模型估计累计超额收益率,依然可以发现与前文所选事件窗口结果相一致的结论,说明前文得到的结论是十分稳健的。

表6 稳健性检验:更换CAR 估计方式

(二)更换解释变量

最后,本文在表7 中展示了将公司有形资产(Tangible,公司有形资产与总资产之比)作为融资约束的代理变量及将分析师出具的研报个数(Report,公司的个股研报数量的自然对数)作为软信息收集难度的代理变量的回归结果。有形资产作为优质抵押物,能够帮助公司更容易地进行外部融资,因此有形资产越多的公司,其进行融资的难度越低,而具有较少有形资产的公司则经常面临着较严重的融资困境。因此,如果银行竞争的增加能够有效降低公司的融资成本,则对于本身拥有较少有形资产的公司将会产生更为显著的短期正效应,预期有形资产密集度(Tangible)的系数显著为负。另外,公司研报的数目越多,表明公司的实际情况以及基本面等信息被研究的更加全面和透彻,同时披露给了大量的投资者,使得银行也不再需要耗费大量资金以及时间去挖掘公司未被市场所反应的信息。公司信息越透明,对银企关系的依赖程度越低;反之,公司信息披露越差,越依赖于银行对这部分信息的挖掘和监督。因此,如果银行竞争的增加使得银行对公司的信息收集动力显著降低,则对信息透明度较低的公司则会产生更加不利的影响,市场反应也会更大。反之,信息透明度较好的公司,由于受到银企关系破坏所带来的负效应更小,其市场表现将会优于信息透明度较差的公司,具体表现为分析师给出的研报数目(Report)的系数显著为正。回归结果显示出Tangible的系数显著为负且Report的系数显著为正,符合预期,说明本文的结果是十分稳健的。

五、研究结论

本文运用事件分析法和双重差分模型,探讨了银行竞争与公司价值之间的关系。理论上,银行竞争的增加可能对市场和公司价值产生双重影响。首先,银行竞争的增加可能迫使银行通过降低贷款利率等手段提高自身竞争力,从而降低企业融资成本,增加公司价值。然而,另一方面,银行竞争的增加也可能对公司价值造成损害。在银行竞争环境较弱时,银行具有一定程度的垄断地位和牌照价值,可以获得一定的超额垄断利润。为维持这种超额利润并降低风险,银行会对放款企业进行严格的外部监督和信息收集。然而,当银行间竞争加剧后,垄断利润消失,银行对公司的软信息收集和监督动力可能减弱,导致依赖银企关系获得贷款的公司无法续贷,进而损害公司价值。本文通过实证研究发现,这两方面影响在不同时期分别起主导作用:在短期内,原本面临较大融资困境的公司具有更良好的资本市场反应,佐证了本文提出的在短期内降低融资成本的效应占据主导地位的假设。然而,从长期来看,依赖银企关系的公司表现出更为负面的资本市场反应,银行信息收集和外部监督动力的减弱对公司价值造成的损害开始显现。政府通常围绕消除某项金融摩擦制定政策,但往往未能预测其可能产生的长期负面影响。因此,相关监管部门在制定此类增加银行竞争以期促进经济发展的政策的同时,不仅要考虑到其短期内带来的效果,也要评估长期是否会带来不利影响。