加强高净值个人税收征管的思考

许峰

[摘 要]近年来,高净值个人的避税与反避税问题日趋突出。文章针对国内高净值个人的特点和他们常用的避税方式,结合具体的典型案例,分析了我国在加强高净值个人税收征管方面的薄弱环节,结合国际经验,给出了加强高净值个人税收征管的政策建议。

[关键词]高净值个人;税收征管

中图分类号:F811 文献标识码:A 文章编号:1674-1722(2024)01-0037-03

高净值个人的税收问题一直是各国税务机关关注的热点问题,因为他们虽然人数不多,却通常贡献了相当大比例的个人所得税。

近年来,许多高净值个人因为税务问题遭到税务机关的调查和处罚,特别是一些知名影视明星、网红主播因为涉税金额大、知名度高,经媒体报道后产生了巨大的社会反响。因此,如何加强和改进高净值个人的税收征管,是我国税务机关当前面临的一个重要课题。

高净值个人一般具有如下的特点。

一是高净值个人的身份往往是国际化的。许多高净值个人会持有他国护照或办理了别国永久居民身份,或由于工作和商务需要,会在多国长时间停留,由此导致其税收居民身份多元化,可能构成双重或多重税务居民身份。

二是高净值个人的收入和资产往往也是多元化的。高净值个人的收入除了工资薪金、经营所得等积极所得外,往往还有股权转让、股息红利、租金等消极所得。高净值个人的收入往往以消极所得为主,其资产类型也是多元化的,除了现金、房产以外,还有股权、珠宝等。其资产分布也是国际化的,通常分布在多个国家,包括甚至有可能通过家族信托的形式持有,由此会大大增加税务机关获取其收入与资产信息的难度。

(一)变更税收居民身份避税

由于我国采用的是“属人+属地”的税收管辖权模式,因此,变更税收居民身份,能够在一定程度上规避个人所得税。高净值人群资产配置具有全球化的特点,许多高净值个人通过取得避税地或低税地的国籍,进而变更税收居民身份,规避在中国的纳税义务[ 1 ]。

(二)利用避稅地避税

一是在国际避税地设立受控外国企业(CFC),将中国的境内资产转移到受控外国企业名下。受控外国企业通过不分配利润或少分配利润的方式,将利润累积在避税地。有的高净值人士获得分红后将其留在避税地,不汇回中国以此逃避税收。二是间接转让境内股权。高净值人群通过在避税地设立导管公司控股境内子公司,间接转让境内子公司的股权或房地产等资产。

(三)设立家族信托避税

家族信托最近几年在国内兴起并蓬勃发展,深受高净值人群青睐。其主要原因除了家族信托是一种有效的财富传承工具外,其“基于信任,所以托付”导致财产所有权的转移以及收益权和所有权分离,决定了家族信托能够成为高净值个人的避税手段。由于家族信托在我国兴起的时间还不长,税法也没有相关规定,甚至可以说目前我国关于家族信托的税收安排尚属空白。这样必然为高净值个人通过设立家族信托特别是离岸家族信托进行股权转让和分红,规避个人所得税提供了空间。

(四)滥用核定征收政策避税

我国税法规定主管税务机关可以对个人独资、合伙企业取得的所得征个人所得税,出于征管效率考虑,采取核定征收方式。相比查账征收,核定征收的征缴程序更简化,缴纳的税款也比较少。但核定征收政策也被部分双高人群用来偷漏税[ 2 ]。具体做法是先在税收洼地设立个人独资、合伙企业,通过申请核定征收达到少缴个税的目的。一些涉税案例已经证实,纳税人这样过渡税收筹划存在变更个人所得性质的涉税风险。

(五)压低交易价格避税

高净值个人在进行股权、房产或特许权使用费等大额资产交易时,特别是在与关联方交易时,通过订立“阴阳合同”或其他方式人为压低交易价格,减少个人应税收入应纳税所得额,降低缴纳的个人所得税税额。

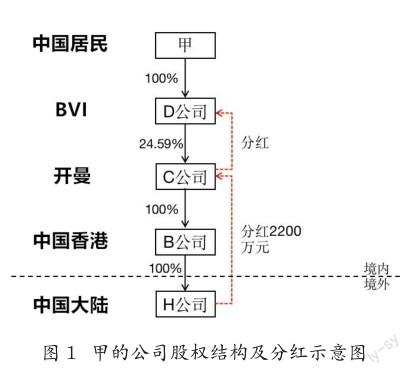

本案系江苏省于2 0 1 6年发布的典型税案,甲通过在境外避税地设立空壳公司,将境内收入转移至避税地公司(受控外国企业),然后由避税地公司分配至甲个人的海外账户,并利用税务机关无法获得其个人海外账户信息的空隙,不进行纳税申报,进而避免履行向中国税务机关缴纳个人所得税的纳税义务。甲系中国居民,D公司注册在BVI,由甲全资控股,C公司注册在开曼,D公司持有C公司24.59%的股权,B公司注册在中国香港,为C公司的全资子公司,H公司注册在中国大陆,由B公司100%持股;C公司于2 0 1 3年在港交所上市,上市公告中说明经营活动由H公司执行。税务机关经调查发现,2 0 1 1年,H公司对外分红2 2 0 0万元,但甲并未就分红资金在境内申报纳税。在与甲会谈的过程中,甲说明H公司分红的款项系汇往C公司,由C公司分配至D公司后,D公司并未向甲再次分红,且甲拒绝提供D公司的交易信息。后甲担心税务机关启动反避税调查,对上市公司及自身信誉产生影响,主动就分红部分补缴税款近1 0 0万元。

该案例的关键就在于D公司是否向甲个人分配,在2 0 1 9年之前,如果利润只是留在D公司账户,没有分配至个人账户,则甲个人没有获得收入,不用缴纳个人所得税。2 0 1 9年个人所得税法修订后,增加了反避税条款,其中的受控外国企业条款就是专门针对这种情况的,即不管D公司是否向甲个人分配利润,税务机关都视同分配,甲个人都有义务缴纳个人所得税。

股权结构及分红示意图如图1所示。

(一)新引入的个人反避税条款缺乏可操作性,有待细化

2 0 1 9年新修订的个税法首次引入“反避税条款”,但是均为原则性指导,实践操作性不强,主要体现在以下三个方面。

第一,反避税条款对于关联方、独立交易原则等没有给出具体解释。

第二,针对受控外国企业的反避税规则不够细化。“控制”“实际税负明显偏低”“合理经营需要”等均缺乏明细解释。

第三,没有明确“不具有合理商业目的”的具体判定标准。反避税条款不够明确,可操作性低,税务机关在征收管理中可操作性低[ 3 ]。

(二)缺乏专门针对高净值纳税人的管理机制

我国目前针对高净值人群的税收征管机制还存在不足之处,具体表现在没有确定高净值人士的标准、没有设置专门管理高净值人群的部门、没有组建专业的人才队伍。高净值纳税人的避税行为非常隐蔽、复杂,如果没有专门征管机构负责,很难对高净值纳税人进行有效的征收管理。

(三)高净值人群的涉税信息共享工作仍需加大力度

在自然人税收征管方面,主要是依靠代扣代缴和纳税人的自行申报获取涉税信息,税务机关不能全面摸清纳税人的收入、资产等涉税信息。税务机关虽然逐步建立银行、信托、保险等第三方机构的信息共享机制,但仍存在不足之处。例如,信息共享尚未做到完全实时,境外上市企业的税收管理并未完全纳入信息管理机制,税务机关难以完全掌握高净值纳税人的税源信息。

(一)针对高净值人士的反避税法律体系完备

发达国家的个人所得税的反避税立法早,法律体系相对完备。美国个人反避税的工作有效很大程度上得益于健全的法律体系。2 0世纪7 0年代,美国出台了一系列个人所得税反避税法律,严重打击了利用个人控股公司避税、利用外国信托延期纳税、利用国外银行的保密规定避税等[ 4 ]。

(二)专门设置高净值人群监管机构,实现日常化管理

为加强对高净值人群的税收管理工作,国际上的许多国家都设置了专门针对高净值个人的征管机构。1 9 9 6年,澳大利亚税务局(ATO)建立了专门针对高净值个人的工作组,负责高净值人士的税收征管工作。2 0 1 7年,经合组织(OECD)通过调研5 8个国家的税收征管工作发现,2 3个国家单独设置了高净值人士税收管理部门。

(三)信息管理体系成熟,全面掌握高净值人士的收入来源

国外税务机关大部分已经实现信息一体化管理,信息共享机制成熟。澳大利亚税务机关通过电子系统管理纳税人的信息,已经实现了与海关、银行和工商等部门的信息流通,税务部门可以获取到纳税人的收入和缴税等信息。德国税务机关为了能够收集和整理个人的涉税信息,以便于纳税的申报、追缴和稽查等,在州、市、县三级都设立了信息中心。

(四)完善信息披露制度,充分获取高净值人群的涉税信息

根据统计,在OECD成员国中,有超半数的国家制定了自愿披露政策,鼓励高净值纳税人自觉履行纳税义务。此外,部分国家出台了强制披露原则以应对高净值人士的避税安排。美国、英国、加拿大等国家都出台了相关的强制披露规则,要求高净值人士披露其个人所得税的避税方案[ 5 ]。

(五)对高净值人群进行专项审计

国际上的税务机关通常对高净值人群实行专项审计。不同于一般纳税人的抽样审计,专项审计不仅覆盖全范围的高净值人士,而且全面调查高净值人士的收入。爱尔兰税务机关关于高净值人士的稽查策略是每年对所有高凈值人士进行全面专项审计,对于有不实申报行为的高净值人士后续会重点实施追踪管理,如果其纳税表现良好,会降低税务稽查的频率。

(六)严厉打击避税行为,高净值人士的违法后果很严重

国外的税务机关严厉打击偷漏税行为,对高净值纳税人偷税漏税行为的惩罚力度非常大。美国税务机关不仅有大规模的税务突击检查,更有高额罚款。美国每年会在高收入人群中按一定比例抽查,如果发现了偷漏税行为,会给予严厉的惩罚。

(一)加强反避税条款的可操作性

2 0 1 9年新修订的个税法引入“反避税条款”,从独立交易原则、受控外国企业规则、一般反避税规则等方面界定反避税问题,但条款不够具体明确,在对高净值纳税人的征收过程实践中操作性不强,建议完善个人所得税的反避税条款,加强反避税条款的可操作性。

(二)完善高净值纳税人的税收征管体系

借鉴国际经验,我国税务机关也可以设置高净值纳税人的税收管理机构。建议在国家税务总局和省级税务部门两个层面设置高净值纳税人管理机构。建议明确高净值人群按资产划分的标准,比如将可投资资产高于1 0 0 0万的个人划为高净值纳税人。国家税务总局统领全局,收集汇总高净值纳税人的境内外涉税信息,建立高净值人士个人税收档案。搭建高净值人士涉税风险平台,重点监控股权转让、股息分红、境外企业交易等行为,实现常态化管理。

(三)完善涉税信息共享机制,提高高净值人士的收入透明度

新修订的个税法规定税务机关在需要获取纳税人涉税信息时,有关部门有责任协助提供信息。税务部门应加强与第三方信息共享,搭建个人所得税信息共享平台。

(四)完善信息披露制度,提高获取高净值人士涉税信息的能力

为加强对高净值人士的监管,建议完善高净值人士的信息披露制度,加强获取涉税信息的能力。实行自愿披露制度和第三方披露制度能够节约大量的人力物力。建议借鉴澳大利亚等国家经验,制定自愿披露政策,对于主动披露少纳税的个人,税务机关可以给予一定程度的豁免,减小处罚力度。

(五)对高净值人士进行专项审计,加强税务稽查

制订高净值人群专项审计计划,加强对高净值纳税人的纳税评估和税收稽查工作。利用高净值人群纳税申报的数据,建立高净值纳税人纳税评估体系,提高高净值个人的税收遵从度。

[1]毛莉.美国受控外国公司界定问题研究及借鉴[D].华东政法大学,2015.

[2]韩瑜,孙家政.高收入个人税收遵从风险管理的国际借鉴[J].税务研究,2014(12):82-85.

[3]苑新丽,霍彦蓉.我国高净值人群反避税问题研究[J].国际税收,2020(05):59-64.

[4]高俊果.反国际避税法律问题研究[D].辽宁大学,2012.

[5]乐娟.我国高净值人群税收征管问题研究[D].安徽财经大学,2020.