一个北京上海都没有的奶茶品牌,是行业第二?

胡晓琪 黄茜琳

刚过去的2023年里,茶饮品牌们的“万店”口号喊得一个赛一个响。但没想到,半路杀出的古茗,已经悄悄跑进了后半程。

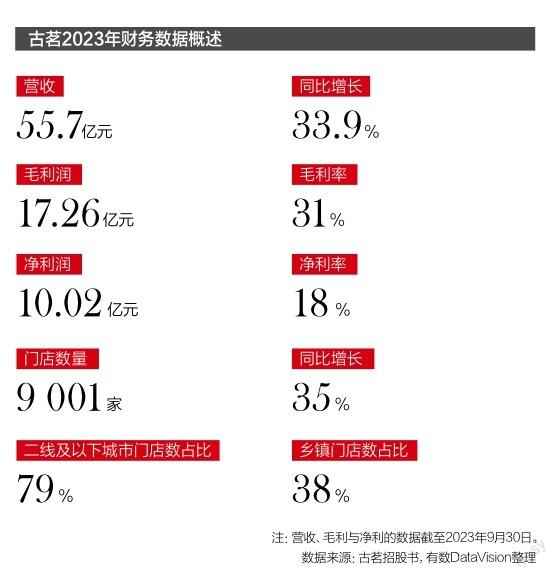

据招股书显示,目前古茗坐拥9 001家门店,光是去年前三季度的营收就超越了2022年一整年。据灼识咨询数据,按门店数和GMV(商品交易总额)算,古茗已经成为2023年中国第二大现制茶饮品牌,约等于1/4个蜜雪冰城。

而仅在2年前,古茗还只有6 000多家门店,与茶百道、书亦烧仙草水平相近。但到了2023年,古茗猛增了新近3 000家门店,总数一下子比茶百道、书亦烧仙草高出一两千家。

盈利能力上,古茗比起“雪王”也是不遑多让。2023年前9个月营收55.7亿元,净赚10个亿,18%的净利率,比雪王还多了2个点。古茗特地在招股书里将它的二线及以下城市门店数占比大写加粗,似乎铆足了劲想要证明自己才是那个“下沉之王”。

但令人颇为费解的是,比起反攻陆家嘴的“蜜雪冰城甜蜜蜜”,古茗是那个许多精致白领们闻所未闻的奶茶店:在北京、上海没有一家门店,甚至整个黄河以北区域都鲜有涉足。

这样一个五环外的小角色,怎么就突然变成了行业第二?

古茗的财富密码

和茶百道、蜜雪冰城一样,古茗也是靠着加盟商兄弟开疆拓土的,它的直营门店仅6家,加盟店占比高达99%。

据招股书显示,古茗超80%的营收都源自向加盟商兜售原材料和设备,比如新鲜水果、果汁、制冰机。但不同于蜜雪冰城的大包大揽、茶百道的倒手赚差价,古茗综合了二者的优势,走出了一条新路子:既想赚足差价,也想试着自己种柠檬。

2022年,古茗采购了超30种、81 600吨新鲜水果。在它的销售成本里,光是从上游供应商采购的成本就占了近95%(茶百道同期该项成本占比为94%)。

尽管采购规模不小,但倒卖原材料的成本优势自然无法与蜜雪冰城相提并论。据招股书显示,蜜雪冰城卖给加盟商的原材料(如柠檬)里有60%都是自产,2022年的采购成本较同行业平均低约20%、10%。

不过,古茗也没打算彻底在上游躺平。2016年,其开始在云南种植柠檬,随着不断扩建,目前已经是国内种植香水柠檬面积最大的品牌。

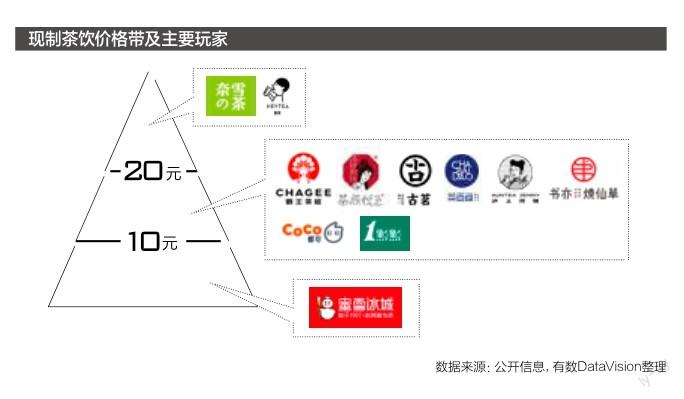

成本优势并不突出,古茗却能做到更高的净利率—因为卖得足够贵。

古茗身处10~18元的价格带,有着更高的毛利空间,不必在上游死抠成本也能赚更多。拿2023年来说,古茗要做到单店年流水250万元,只需每天卖出370杯;而蜜雪冰城要做到这个数,需要卖1 070杯。

结果就是,在前期开店成本和闭店率上,古茗介于茶百道和蜜雪冰城之间。它的加盟商在2023年能做到单店经营利润37.6万元。

抛开价格带选得好,古茗能赚大钱,更离不开消费者和加盟商的自觉“充值”。

一方面,古茗吸引消费者的手段可谓简单且直接:疯狂上新,给你一个到店的理由。

2023年前9个月,蜜雪冰城月均上新也就上了5.2款,而古茗月均上新11.8款,堪称“卷王”。古茗疯狂的上新速度其实不难理解,它的门店密集分布策略,注定了它的消费群体相对固定,熟客生意模式下,要想增加营收,就只能靠上新来提升復购。

但古茗并非是真的用新品去赌一个胜率,而是直接拿高线城市验证过的新品稍作修改,就送到县城的各大门店,主打一个时间差。

这种做法像极了快时尚:我只要能快速复制就行。

另一方面,以最快速度把新品铺到门店里,让加盟商吃到这波热度红利。

2012年,雪王门店数破千,开始琢磨自建原料工厂,2年后着手做物流配送。这时的古茗还没开始赚钱,但创始人王云安就自掏腰包买了一辆货车,送货上门,让加盟商只用把心思放在开店上。

时至今日,古茗已经建立了3个果汁和茶叶加工厂、21个可冷藏鲜果仓库以及327辆配送车。一颗杨梅从云南到成为门店出品的芝士杨梅,不超过7天;更耐储存的香水柠檬,从采摘到制成饮品,也会控制在16天以内。

率先做起了送货上门的古茗,不仅让加盟商轻松了,也为它日后的门店扩张埋下了伏笔。

向便利店学开店

尽管在五环内是无人在意的小透明,但古茗却活成了浙江人民心里的白月光。

在古茗的门店分布地图上,能够看到其门店密集分布于东南区域,以其大本营浙江省为圆心,逐步扩散至福建、广东、江西、江苏、安徽等多个省份。

不同于其他品牌遍地开花、多点布局的门店策略,古茗的打法是:先吃透一个区域市场,再以“传帮带”的方式各个击破。

古茗内部有一个说法,即在单一省份的门店超过500家,表示该地区具备了凸显规模效应的基础,称之为“关键规模”。目前,古茗已在8个省份建立起了超过关键规模的门店网络,这8个省份也撑起了古茗2023年GMV(总销售额)的87%。

古茗的这种密集开店策略,像极了便利店。

事实上,做大众生意的平价奶茶店和便利店面向的是同一类消费群体。奶茶也是一种即时性消费,门店就决定了品牌的生死。

以如今通过一己之力撑起了全日本6%零售额的7-11为例,它的地毯式开店策略被无数零售商奉为圣经。事后来看,便利店这样做的好处至少有3个:

1. 小范围的密集开店,等同于用灯箱招牌给消费者强势洗脑,提升品牌效应的同时,也可避免被其他品牌抢生意。

2. 店与店的距离更短,配送效率更高,节约了物流和人工成本。

3. 加盟商省事,还能赚更多。鼓励同一个加盟商“承包”一个核心地段,短距离内开多家门店,可从店长退居幕后做管理。

古茗在选址上看重区域密度的逻辑也是类似。门店越集中,越能够聚拢流量—视线范围内,能看到的奶茶店门头最好都是同一个名字。古茗说自己要成为当地的路灯,就是把这种门店即品牌的策略运用到极致的案例。

与此同时,这种密集开店策略还使得古茗能够最大限度地提升供应链配送效率。

以浙江为例,古茗在杭州、宁波、台州、湖州4个城市设有仓库,92%的古茗门店都分布在仓库的150公里范围内,基本能做到一天一配。

得益于密集分布的门店网络,古茗的配送成本其实并不高。据招股书披露,古茗的到店平均配送成本仅占总销售额的0.9%(同行基本都在2%的水平)。

有了浙江经验在前,古茗对自己这套“先建仓后开店、挨个吃透区域市场”的策略寄予了厚望。几年前王云安有过这样的判断:下沉市场至少还容得下20个古茗。

“地头蛇”的天花板

2023年初,古茗的最新计划表上写着“新增3 000+门店,总数破万家”,并将区域市场的重点放在了山东、广西、贵州、安徽。

但到了2023年底,古茗的万店计划停留在了9 001家。在它壮志未酬的那些区域,盘踞着强大的对手:

古茗在山东济南和青岛分别建了仓,对应的是1 000家门店的规模,而至今门店数仍不过300家。在山东,蜜雪冰城就有2 000多家,还有1 200多家阿水大杯茶和1 000多家沪上阿姨。

今时不同往日。在古茗快速起势的那几年,奶茶市场尚属蓝海—喜茶、奈雪初露头角;草根出身的雪王带着厚重的小镇气息,“蜜雪冰城甜蜜蜜”也尚未風靡全国。而彼时的古茗拥有得天独厚的条件:生于浙江,这里遍地都是胆大心细的小老板;在人均消费能力上,浙江人民也是走在前列。

到了今天,古茗要想在其他早已红海的区域市场,复制它的“浙江经验”,可谓困难重重。

参考便利店的发展路径,在近20年的发展后,尽管如今便利店仍以年均双位数的速度高速发展,但“一超多强”的行业格局已相对稳固。

据中国连锁经营协会的数据,2022年中国前十大便利店品牌里,门店数量过万家的只有美宜佳和易捷、昆仑好客这两个加油站限定款,余下的存量市场里,日系便利店和区域“地头蛇”各自占山为王。

例如新晋便利店一哥的美宜佳,在全国坐拥3万多家门店,其中超半数都分布于广东省内;第6名的湖南芙蓉兴盛和第7名的成都红旗,以及第9名的浙江十足,大多数门店都位于省内。

便利店品牌们割据一方,易守难攻。奶茶品牌们的竞争也是类似。且不论区域奶茶品牌们风风火火,西南有茶百道、书亦烧仙草,还有新势力虎视眈眈。更可怕的是,古茗举目四望,雪王所到之处,几乎寸草不生:仅过去一年里,雪王门店数就从26 725家跃升至36 153家。以极致性价比为矛,雪王的增长似乎看不到尽头。

另外,奶茶市场早已变了天,“卷”成了新常态。

混战中端价格带的奶茶品牌们正面临着“品牌力不敌喜茶,性价比不敌雪王”的尴尬。许多奶茶品牌惨被大浪淘沙,存量市场里的争夺愈发激烈。

为了争抢加盟商和点位,从“带店加盟”到“定向点位加盟”,就连加盟方式都迭代了好几个版本。

不只是入驻陆家嘴、挺进东南亚,“下沉之王”蜜雪冰城还想要更多。2022年6月,蜜雪冰城正式开放乡镇加盟,而它的招股书里直接给出了一组极具想象力的数字:三线及以下城市的茶饮市场规模预计将从2022年的732亿元,增至2028年的2 739亿元,年复合增长率24.6%。

如果雪王梦想成真,那么未来的下沉市场的确能容得下20个古茗。蛋糕是变大了,但留给古茗的又能剩下多少呢?