供应链金融主体发展趋势分析

西南财经大学 康晨

近年来,供应链金融作为一个金融创新业务在我国得到迅猛发展,已成为商业银行和物流供应链企业拓展业务空间、增强竞争力的一个重要领域。

1 供应链金融的定义及业务模式

供应链金融是对一个产业供应链中的单个企业或上下游多个企业提供全面金融服务,以促进供应链核心企业及上下游配套企业“产—供—销”链条的稳固和流转畅顺,并通过金融资本与实业经济协作,构筑银行、企业和商品供应链互利共存、持续发展、良性互动的产业生态[1]。

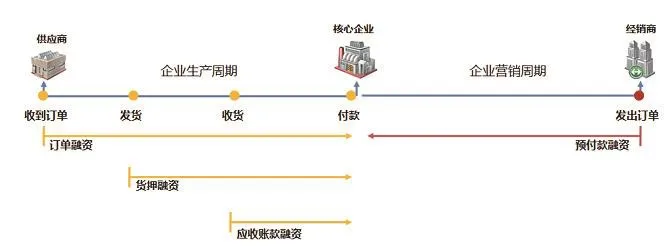

在供应链金融的产品分类上,按照企业贸易过程、交易环节以及融资用途的不同,可分为:(1)订单融资,是指供应商与核心企业签署订单合同后,银行应借款人申请,依据其真实有效的订单合同,以订单项下的预期销货款作为主要还款来源,向借款人提供用于满足订单项下原材料采购、组织生产、施工和货物运输等资金需求而提供的短期融资业务。(2)预付款融资,即未来提货权融资业务,以控制借款人向供货商购买的有关商品的提货权为手段,银行向购货商提供融资,用于支付供货商货款,由供货商根据约定按银行指令进行发货的业务。业务模式包括厂商银、保兑仓。(3)货押融资,是指借款人将自有货品或货权出质给银行作为授信的担保,并移交银行直接占有或通过银行委托的监管机构间接占有,获得融资授信的业务。业务模式包括动产质押、仓单质押。(4)应收账款融资,是指借款人因提供一定的货物、服务或设施而获得的要求买方付款的权利,包括现有的和未来的金钱债权及其产生的收益,以此向银行作为授信担保、获得融资的业务。如图1所示:

图1 供应链金融业务模式

2 供应链金融的参与主体

无论何种业务模式,供应链金融的实施离不开其参与主体。按祝文峰[2]的说法,供应链金融的参与主体主要有:(1)资金的需求主体,即供应链节点上的企业,包括核心企业和上下游的配套企业;核心企业是指在供应链中规模较大、实力较强,能够对整个供应链的物流和资金流产生较大影响的企业。在供应链金融服务中,核心企业可以为上下游中小企业融资提供相关的担保。配套企业是供应链金融服务的需求者,主要是供应链中处于弱势的中小企业。它们通过动产质押以及第三方物流企业或核心企业担保等方式从金融机构获得贷款。(2)供应链金融的供给主体,即商业银行,它们在供应链金融服务中为中小企业提供贷款支持。(3)第三方监管,即物流企业。第三方物流是供应链金融服务的主要协调者,一方面为中小企业提供物流、信用担保服务,另一方面为银行等金融机构提供资产管理服务(监管、拍卖等),搭建银企间合作的桥梁。

3 供应链金融主体各方的未来发展趋势

3.1 企业实施供应链管理的动力加强

供应链金融的实施,使企业实施供应链管理的动力加强,原因在于:

3.1.1 对于中小企业而言

供应链是一个有机整体,各个环节相互影响。在供应链金融服务中,核心企业依靠自身优势地位和良好的信用,通过担保和承诺回购等方式帮助供应链中的弱势企业进行融资,维持供应链中各企业的合作关系。因此,中小企业为了盘活动产,减少资金占用,解决在物流过程中的融资问题,会努力突出自身特点,必然成为大型企业实施供应链管理的选择对象。

3.1.2 对于核心企业而言

供应链金融业务可以为核心企业提供交易对手信用保障,应收帐款管理和融资以及与第三方物流企业合作的输出监管等组合业务,在防止核心企业资金链断裂的同时,使核心企业降低了融资成本,降低资产负债率,进而优化财务结构。

3.2 商业银行之间的竞争加剧

当前金融市场上,不仅是国内商业银行,外资银行和物流企业都关注供应链上的中小企业的融资情况。虽然供应链金融业务在我国开展没几年,但这块市场上竞争已非常激烈。当前供应链金融产品存在行业比较集中(主要是汽车、能源、家电、钢铁行业)、供应链金融推广产品同质化等现象,相对实力较弱的商业银行与国商业银行同场竞争时就略显劣势。

商业银行应该不断创新金融产品,不但要从融资模式上创新(包括业务品种、业务时间),还要通过供应链领域不断开拓创新金融产品。

3.3 中小物流企业市场空间进一步被挤压

物流企业在与银行的合作中,除了对贷款后的抵、质押物提供全面的监管服务外,还将为银行提供一系列面向提高抵、质押物授信担保效率的增值服务。因此,供应链金融服务的实施,在很大程度上还要依赖于物流业的成熟与发展、依靠物流企业的资信实力。而我国目前物流环境的复杂和混乱,运输和仓储的规范缺乏标准,流通中的物权很难得到相应保证。管理规范实力雄厚的物流公司还非常缺乏,多数物流公司的配送网络还不完善,信息管理系统比较落后,难以满足银行对它的实时监管、快速反应的严格要求。随着各产业供应链管理系统的不断完善,在金融供应链的运行过程中,一方面,商业银行由于具有资金的掌控权而在企业选择物流企业合作方时起到一定的主导作用,另一方面,商业银行为了防止资金风险,保障金融供应链的稳定运行,倾向于选择规模大、信誉好、综合服务能力强、管理规范的大型物流公司进行合作,比如中储运、中外运、中运等,而中小物流企业由于资质差、网络系统不完善、管理能力低、偿付能力低而被银行及供应链上下游企业拒于合作范围内,市场空间进一步被挤压。

3.4 第三方电子网络应用系统技术平台成为重要发展方向

在供应链金融实施过程中,商业银行提供融资服务,需要及时了解并掌握供应链成员间的订单、发票,跟踪、监控与之相关的物流、信息流和资金流状况。而我国国内企业、物流、银行技术应用水平不一致造成目前没有完全实现供应链金融所要求的信息共享、物流与资金流对接,传统的手工方式无法为供应链成员及时提供有针对性的融资服务,由此带来贸易环节和融资环节外的割裂成本。因此,能够实现商业银行与供应链成员、第三方物流企业及其他企业的内部系统信息的转换和对接的第三方电子网络应用系统技术平台有着极大的成长空间。

目前,商业银行与供应链成员及物流企业的信息对接主要有银企直联和第三方直联两种方式,对于少数重点客户,如宝钢,商业银行主要通过银企直联方式完成银企间的信息交换,商业银行通过与企业供应链管理平台对接,对订单信息进行确认,并实时了解上下游与核心企业贸易往来状况、交易记录,更及时有效地提供融资服务、控制融资风险。而对于大部分供应链成员及相关企业,为了降低开发成本,商业银行进行信息交换更多地依赖于第三方直联方式,因此,在供应链金融发展过程中,第三方电子网络应用系统技术平台成为重要发展方向。

[1]闫俊宏,许祥秦.基于供应链金融的中小企业融资模式分析[J].上海金融,2007,(2):14.

[2]祝文峰.商业银行供应链金融业务的发展与对策建议[J].郑州航空工业管理学院学报(社会科学版),2010,(4):199.