上市公司经营者报酬激励强度研究*

陈共荣,万 平,戴莉芬

(1.湖南大学 工商管理学院,湖南 长沙 410082; 2.湖南科技职业学院,湖南 长沙 410004)

上市公司经营者报酬激励强度研究*

陈共荣1,万 平2,戴莉芬1

(1.湖南大学 工商管理学院,湖南 长沙 410082; 2.湖南科技职业学院,湖南 长沙 410004)

将2007年~2009年主板市场上市公司样本划分为利润分享制、年薪制、经营者持股制和年薪制+经营者持股制四种激励机制类型,分别用经营者平均薪酬、年薪倍数、经营者持股比例、年薪倍数与经营者持股比例的乘积衡量各机制激励强度,认为:10万~20万的平均薪酬;8倍以上年薪倍数;经营者持股比例为0.01%~0.1%;年薪倍数与经营者持股比例的乘积为0.0003~0.002是四种激励机制的合理激励强度。

经营者报酬;激励机制;激励强度

一 引 言

根据上海荣正投资咨询有限公司发布的2009年《中国上市公司高管薪酬与持股状况综合研究报告》显示:2009年上市公司年度薪酬最高的前两位分别为2859.21万元和1741万元,排行最后两位的上市公司高管分别为2.16万元和2.4万元,中国上市公司高管薪酬延续冰火两重天的局面。之所以出现这种差异,一方面是由于各企业经营者薪酬的激励机制不同,另一方面是由于边际效益递减规律的作用(如 Mishra,McConaughy和 Gobeli(2000)发现公司业绩与CEO报酬业绩敏感性水平正相关,但这种相关性呈下降趋势[1])使得不同区间激励强度不同(尽管也有早期的文章认为不存在区间效应),从而无法得到高管薪酬与企业业绩相关性检验的一致结论。目前我国上市公司对激励机制进行了大胆的探索和试验,但是除了很少企业实施了股权激励以外①2007年-2009年有32家主板上市公司实施股权激励。,公司激励机制主要分为四种模式:利润分享制,年薪制②我国实行年薪制的企业有一部分仅以现金形式实现经营者薪酬,有一部分则既有现金形式也有持股形式。鉴于我国上市公司的实际情况,本文将前者界定为年薪制,将后者界定为年薪制+经营者持股。,经营者持股制③本文所指的经营者持股是除股权激励形式外经营者以任何形式持有本公司股票。,年薪制+经营者持股。本文将对中国上市公司经营者报酬按区间分报酬激励机制进行研究,验证上市公司经营者报酬与企业业绩的相关性,最终在相关的区间寻找我国上市公司经营者报酬水平的合理激励强度,为实务界薪酬水平的设计提供参考。

二 理论分析与研究假设

(一)利润分享制下经营者报酬激励强度分析

“基本工资+奖金”这一利润分享的经理人报酬机制是国内外普遍采用的经营者激励方式。经营者收入与公司经营绩效的联系主要通过奖金数额与公司的客观绩效来体现,如利润、净资产收益率、销售收入增长等短期会计利润指标,Mcknight和Tomkins(2004)就利用了1992—1997年英国228家公共持股公司的数据考察销售额变化与CEO报酬的关系,发现销售额变化指标与奖金在10%重要性水平下正相关。[2]在采用利润分享制时,授予经营者奖金的多少是一个关键问题。若金额偏小,则激励不足,经营者会漠视奖金而不愿意付出更多的努力;若金额过大,则激励过度,不仅不能促进企业业绩的提升也是对激励成本的浪费;只有在合理的激励水平上,才能使企业的长远目标与经营者的个人利益归一,使双方价值最大化。

因此提出如下假设:

H1:在激励不足或激励过度区间,经营者报酬与企业业绩不相关。

H2:在合理激励强度区间,经营者报酬与企业业绩显著相关。

(二)年薪制下经营者报酬激励强度分析

年薪由基本年薪和风险年薪构成,其中基本年薪保障企业经理人员的基本生活所需;风险年薪则根据企业经营业绩、工作难度与风险程度来确定。经营者年薪收入很大程度上由其经营的企业业绩好坏决定,是一种以人力资本分享企业剩余利润的激励机制。它的核心是把经营者的利益与企业员工的利益分离。

国际上成熟的风险年薪不仅包括年度奖金等短期激励还包括长期激励机制。在整个年薪薪酬体系中,长期激励比重高于短期激励。且风险年薪与经营者承担的企业经营风险挂钩,企业业绩好的时候,风险收入就高,企业业绩差的时候,风险收入就低,并无上限限制。而我国上市公司在实施年薪激励机制时主要是短期激励,对风险年薪也做了明确的“规范”:北京上海等城市和劳动部明文规定企业经营者风险年薪或年薪总收入最高不得超过企业职工平均工资的几倍,而国外实行年薪制比较成功的企业经营者年薪收入至少也是职工工资的十几倍。我国对经营者年薪数量的限制,源于无法摆脱多年计划经济平均主义的思想,也有悖于实施经营者年薪制的设计初衷。虽然在一定程度上拉开了经营者与一般员工的薪酬差距,但是作为稀有人力资本的所有者,这种薪酬差距要达到比较明显的激励作用还是有一定难度。

由以上分析,可以提出如下假设:

H3:经营者年薪低的企业,经营者报酬与企业业绩不相关。

H4:经营者年薪高的企业,经营者报酬与企业业绩显著相关。

(三)经营者持股制下经营者报酬激励强度分析

根据以前年度学者的研究,关于经营者持股与公司业绩的关系意见并不一致。李增泉(2000)认为高级管理人员的持股比例偏低,不能发挥应有的激励作用。[3]朱兆珍(2008)认为沪市民营上市公司高管持股比例目前较低,经营绩效与高管持股比例呈倒U型的二次曲线关系。[4]梁英(2009)发现高管货币薪酬的高低与公司业绩和公司规模有明显的正相关关系,高管持股与企业的市场价值存在显著的正相关关系。[5]随着市场经济的发展,利用不同时期数据得到的结论有差异是必然的,但是经营者持股对企业业绩的推动作用也是毋庸置疑的。[6]经营者持有一定公司股票,反映公司业绩的股票价格激励经营者为促进股票价格上涨努力工作。“公司业绩上升→股票价格上涨→经营者收入增加→经营者更加努力→公司业绩继续上升”的循环连锁反应伴随着企业利益与经营者个人利益的趋同过程。但当经营者的持股比例增加到一定程度后,掌握足够控制权的经营者已经可以利用其职务权力轻易获取更多私利,为了得到个人利益的满足侵害投资者利益的案例也屡见不鲜。因此经营者持股比例由小到大的变化过程即是经营者与投资者的利益趋同到利益侵占的转变过程。

通过以上分析,可以提出假设:

H5:随着经营者持股比例的增加,经营者持股比例与公司业绩的关系由正相关变为负相关。

(四)年薪制+经营者持股制下经营者报酬激励强度分析

年薪制是企业依据生产经营规模和经营业绩,以年度为单位,确定和支付经营管理人员薪酬的一种工资分配制度。由于年薪的核算时间以一年为限,风险年薪以当年的公司业绩表现为依据,因此经营者为获得较高的收入报酬倾向于操纵以会计利润等为形式的短期公司业绩指标,罔顾公司长远利润。为遏制经营者的短期行为,需要对年薪制进行长期化改进,例如延期支付年薪的一部分和实行经营者持股。经营者持股实际上就是所有者向经营者让渡部分股权,经营者若采取短期行为不但会减少将来的分红,而且会降低股份价值,从而在相当程度上——尤其是对其持有的股票规定较长的限售期时——遏制经营者的短期行为。在年薪制+经营者持股制中年薪具有明显的短期激励效果,经营者持股能使经营者行为长期化,两者相辅相成,任何一方的欠缺都可能会使结果偏离预期设想。

因此,该机制能否有效行使取决于二者的共同作用水平。由此可以假设:

H6:合理的激励强度是年薪制短期激励与经营者持股长期激励的均衡。

三 样本选取、变量定义和模型设计

(一)样本选取

根据分析的需要,本文选择2007~2009年三年深市和沪市主板市场的上市公司年报数据作为研究对象,并进行了必要的剔除,剔除原则如下:

1.剔除ST和PT公司样本。

2.剔除2007~2009年当年新上市的上市公司样本。

3.剔除年报中没有披露激励类型的和财务数据披露不全的样本。

4.由于金融企业的特殊性,本文剔除了金融类企业。

(二)变量定义

本文变量包括因变量、自变量和控制变量。如表1。

其中:控制变量CSRCI是按照证监会行业分类标准对上市公司进行行业分类。剔除金融业后,分为12个大类:农林牧渔业,采掘业,制造业,电力、煤气及水的生产和供应业,建筑业,交通运输,仓储业,信息技术业,批发和零售贸易,房地产业,社会服务业,传播与文化产业,综合类。在下文的研究中分别赋值1-12分。

控制变量AREA表示样本公司所在区域,包括西部、中部和东部,分别赋值1-3分。

表1 变量及指标

(三)模型设计

本文采用线性模型分析经营者平均薪酬、年薪倍数、持股比例、SM与上市公司业绩之间的关系。模型设计如下:

四 实证结果及分析

(一)利润分享制下激励强度实证分析

利润分享制反映经营者的短期业绩,其功能在于确保对当期业绩奖励的及时性。由于绩效工资的确定具有较大的主观性且并不具有长期激励效果,因此,理论上这种激励机制正逐渐被摒弃。然而实践操作往往具有惯性,企业激励机制的改革也并不是一蹴而就,我国上市公司中采用“基本工资+奖金”这一传统薪酬制度的企业仍占很大比例。排除实行年薪制、经营者持股和股权激励的公司,实行利润分享制的样本有707个。

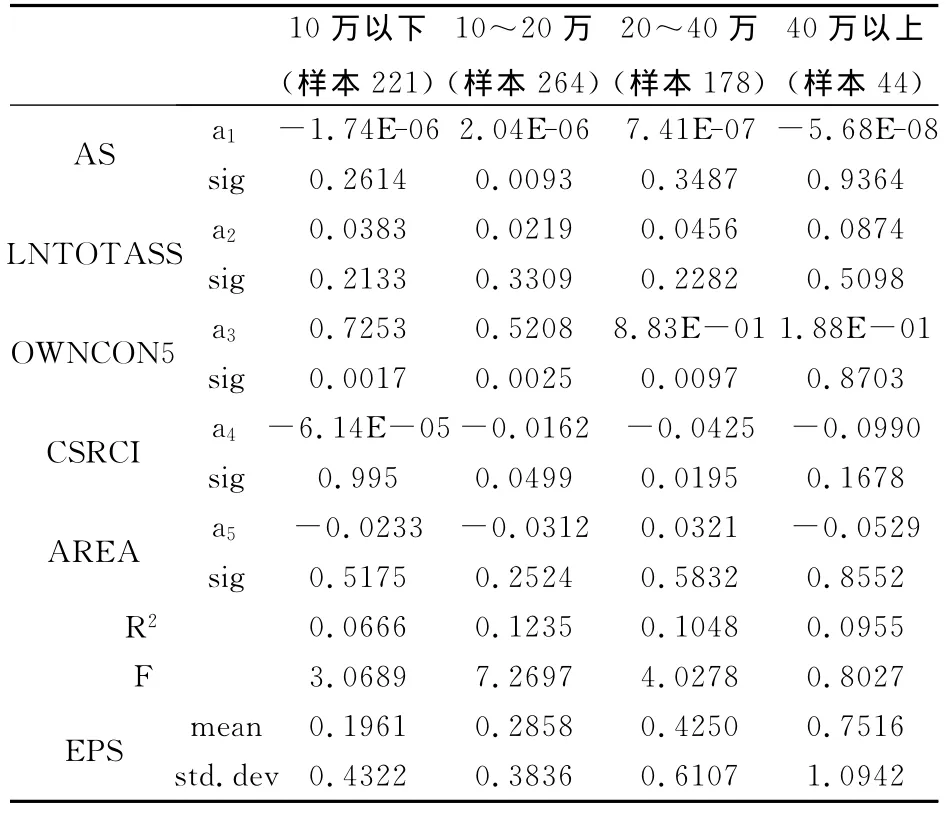

按平均薪酬AS分区间运用Eviews3.0得回归结果如表1。

从回归结果可以看出利润分享制样本明显存在区间效应。

表2 利润分享制回归结果

10万元以下,公司绩效与前五大股东持股比例显著相关,而与经营者平均薪酬、公司总资产对数、行业和区域并无明显相关关系。说明由于薪酬激励的数量过小,无法给经营者带来期望的满足,使其为提高企业业绩努力工作的动力不足,因此经营者平均薪酬与企业业绩相关性不显著,支持假设1。在此薪酬区间奖金数额过少,经营者投入没有获得相应回报,在不公平的自我认知下,经营者降低努力程度,不愿意为提高企业业绩而努力工作。同时,由于我国最初的上市公司基本上是由国有企业改制而来,而国有资产经营管理公司或企业主管部门作为经理报酬的决定者不享受公司的剩余索取权,没有足够的动力激励经营者。因此从实际情况来看,这部分经营者激励不足,报酬不能引导其向企业业绩目标努力,二者也就不会存在显著的相关关系。

在10万~20万区间,R2达到12.35%,较之10万元以下的6.66%、20万~40万元的10.48%以及40万元以上的9.55%,模型拟合程度有较大的改善,基本能够符合经济学的要求,F统计量也达7.2697,成为这四个区间中模型最优的一个区间。同时,公司业绩与经营者平均薪酬、前五大股东持股比例呈现显著相关关系。在这个激励强度上,对高报酬水平的预期激发了经营者实现个人物质需求的欲望,此时,经营者的努力若能带来企业业绩目标的实现,企业业绩目标的实现就会带来经营者个人的优良绩效评价,进而达到个人目标的实现。在企业目标与经营者个人目标趋同的实现过程中,大股东的监督治理无疑起着重要作用。从实证结果来看,CSRCI的回归系数为负,与公司业绩显著负相关,呈现第一产业业绩高于第二、三产业的现象。对比发现,目前10万~20万的经营者收入水平是利润分享制最优的激励强度区间,委托人和代理人目标函数基本一致,双方契约得到最优程度的履行,企业业绩与经理人报酬也实现了最大程度的相关。支持假设2。

20万~40万区间,公司业绩与前五大股东持股比例、公司行业显著相关,与经营者平均薪酬基本不相关。在该区间对经营者高额的物质激励不能促进公司业绩的正向提升,而股东持股比例的集中程度对业绩好坏起着显著影响。当经营者的物质需求已经得到满足,再向其提供物质奖励显然无法带来效用的增加,超出的部分便是激励浪费。高薪能够激励经营者努力实现企业经营目标,但人不仅有生理需求,还有安全、社会、尊重和自我实现的需要。当薪酬收入能够满足人的欲望,物质激励便不再对经营者具有足够的吸引力,对地位、成就、责任和荣誉等的渴望则成为其孜孜追求的对象,这与Baker,Jensen以及 Murphy(1988)认为企业报酬制度更多的依赖职务晋升和非现金福利而不是明确的现金报酬的结论是一致的[7]。因此,20万-40万区间提供的激励强度,没有带来企业业绩的必然提升,适当的非物质激励可能会产生更大的效用。20万-40万尚且如此,40万以上的年度薪酬更是激励过度,在回归结果中,表现为93.64%的不显著负相关也在情理之中。支持假设1。

通过对以上四个区间的分析,我国目前采用利润分享制的经营者薪酬激励机制的企业将激励强度确定在10万-20万的区间比较符合当前实际情况,既能将企业目标与经营者个人目标捆绑,也不会激励过度造成企业激励成本的浪费。

(二)年薪制下激励强度实证分析

从年薪制引进之初到现在,中国市场已对年薪制有了基本的认识与了解,年薪制也成为了企业普遍考虑的经营者激励机制之一,只是对年薪制的具体实施还处在不断的摸索与改进过程当中。本文选取的2007年~2009年三年样本中共有414个样本实施以现金为实现方式的年薪激励机制。

按年薪倍数分区间回归,结果如表3。

表3 年薪制回归结果

年薪倍数4倍以下区间,公司业绩与前五大股东持股比例、所在区域在5%的显著性水平下显著相关,而与经营者年薪倍数不相关。与之类似,4倍-8倍年薪倍数区间,公司业绩与前五大股东持股比例、所处行业显著相关,而与经营者年薪倍数基本不相关。两个区间都是股权集中度越高,公司业绩越好。同时注意到,行业、区域与公司业绩的回归系数分别为-0.0048、-0.0817和-0.0349、-0.0321,呈现负相关关系。按照行业和区域的赋值,统计数据的方向说明:较之第二三产业,基础行业的业绩表现更好;较之中东部公司,西部地区的公司业绩更好。

年薪制是通过拉大经营者与一般职工收入差距的方式达到激发其工作潜能的目的,是对经营者拥有的一般职工不具备的稀有人力资本的肯定。在4倍以下和4倍~8倍年薪倍数区间,经营者年薪与公司业绩的不显著相关可以说明:低水平的年薪激励强度不能刺激经营者努力工作提高公司业绩。支持假设3。由此可见,上海市将风险年薪的数额限制到基薪的1~3倍,劳动部要求企业经营者年薪收入最高不得超过企业职工平均工资的4倍等规定都对经营者激励不足,此种做法兼顾了公平,但并未优先效率。几倍于普通职工的年薪收入尚不能激发经营者的工作热情,更不用说那些连职工平均工资2倍都不到的样本公司。

8倍以上区间,R2为33.67%,F统计量为11.0676,模型拟合程度好。年薪倍数、公司所在区域与公司业绩在5%的水平下显著相关,且EPS平均值在该区间也最高。较之前两个区间,年薪倍数与公司业绩的相关性明显得到改善,在115个样本中有三个样本年薪倍数突破了40倍,最高也达到了43.5968倍,由此可以发现在经营者年薪高的企业,经营者报酬与企业业绩显著相关。支持假设4。经营者拥有的人力资本天然具有稀缺性,其从事的经营管理工作与一般员工相比是极其复杂的,要求有丰富的经营知识和管理才能。因此无论是作为人力资本要素的拥有者还是复杂劳动的从事者,经营者都应该获得比普通员工高得多的收入。只有当经营者感觉到自己的投入产出比与一般员工的投入产出比相平衡的时候,才能使其继续或者更加努力工作。显然,年薪制必须较大幅度拉开经营者与一般员工的收入差距才能达到对经营者的激励效果。

由以上分析可知:目前我国大部分实行年薪的上市公司经营者年薪水平较低,只有在8倍以上年薪倍数区间,经营者年薪才与公司业绩显著正相关。

(三)经营者持股制下激励强度实证分析

经营者人力资本产权天然属于个人,其人力资本的开发与利用程度完全决定于其产权主体的主观愿望;也由于效用目标的不一致,经营者在行使人力资本产权时会出现偷懒行为和机会主义的道德风险,因此对人力资本的运作只能给予有效的激励制度安排,而奠定激励性制度安排的基础只能是以利润来回报企业家或者以剩余索取权来激励企业经营者。[8]因此,李明辉(2001)认为确定激励报酬的水平,实际上就是确定经理所能获利的剩余索取权的比重。[9]

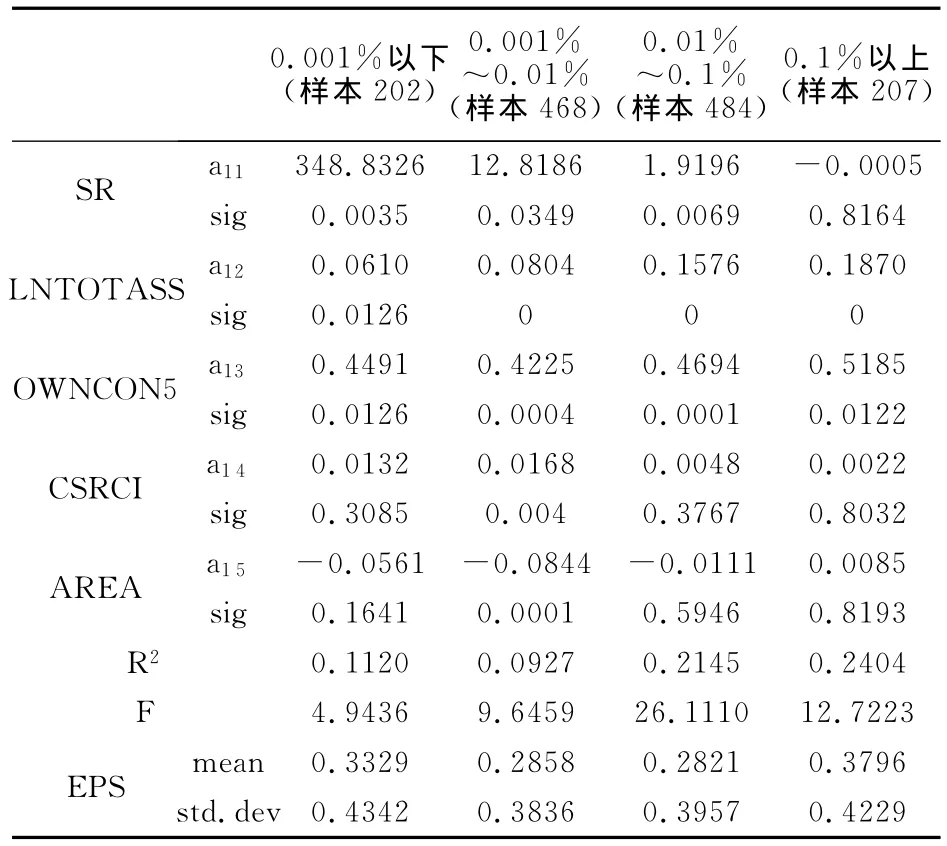

剔除实行年薪制和股权激励的公司,2007~2009年共有1361个样本采用经营者持股激励机制。按经营者持股比例划分区间,回归结果如表4。

在经营者持股比例0.001%以下,公司业绩在5%的显著性水平下与经营者持股比例、公司总资产的对数、前五大股东持股比例显著正相关。说明经营者持股比例越高,公司规模越大和股权集中度越高,公司业绩越好。在该区间,经营者持有公司股票,股票价值使经营者个人利益与公司所有者利益对接。从前五大股东持股比例与公司业绩的显著相关关系还可以看出,经营者持股对公司业绩的推动作用需要股东较强的监督约束力度。

0.001%-0.01%之间,公司业绩与经营者持股比例、总资产对数、前五大股东持股比例、行业和公司所在区域均显著正相关。经营者持有较多公司股票、公司规模较大和股权集中度的提高都正向推动公司业绩的增长。与利润分享制和年薪制不同的是,公司行业与业绩呈现显著正相关关系,说明第三产业业绩高于第一二产业。而公司所在区域与企业业绩则仍旧呈现负向显著相关关系,西部业绩优于中东部地区。

表4 经营者持股制下回归结果

在0.01% -0.1% 区 间,R2为 21.45%,F 统 计 量26.1110,经营者持股比例、总资产对数和前五大股东持股比例与公司业绩在5%的显著性水平下显著相关。在该经营者持股比例水平,其股份所产生的损失贴现值大于经营者短期行为的收益,经营者谨慎的为企业的长期利益考虑,放弃短期行为。经营者持股比例越大,约束效用就越大。事实上,经营者持股的激励原理就是投资者将一部分利益和风险让渡给经营者,使双方的利益和风险形成交集,达到荣辱与共、得失同担的目的。

值得注意的是0.1%以上经营者持股比例区间反映的经济现象。R2为24.04%,F统计量为12.7223,模型拟合程度较好,总资产对数和前五大股东持股比例与公司业绩显著相关,但经营者持股比例回归系数为-4.95E-04,且不显著,经营者持股比例由显著正相关变为不显著负相关,支持假设5。从各区间前五大股东持股比例显著性水平发现,实行经营者持股激励机制的上市公司,公司业绩都依赖于大股东的监管,而从显著性水平的变化来看,前五大股东持股比例对公司业绩的影响有变小的趋势,股权集中程度的监管效果变弱。随着经营者持股比例的上升,它与公司业绩的关系由正相关演变为负相关,因此,经营者持股比例并不是越高越好。经营者持股,使经营者个人目标与企业目标趋同,持股比例的提高能促进企业价值最大化,但当经营者持有相当数量的公司股权,能实质有效的掌握公司控制权的时候,经营者会进一步追求自己的利益,而不在意外来的监督和市场的约束。

对以上四个区间的分析对比,可以明显的发现:经营者持股比例与企业业绩的关系由正向递增转为负向递减,拐点出现在0.1%附近,说明经营者持股比例并不是越高越好,将持股比例控制在拐点附近即0.01%-0.1%之间,显然是激励成本最有效率的区间。

(四)年薪制+经营者持股制激励强度实证分析

公司采用年薪制和经营者持股两种方式激励经营者,政策结果的有效性取决于二者的共同作用水平。政策有效区间必然也是年薪的短期效用和经营者持股的长期效用博弈均衡的结果。剔除实行股权激励机制的公司,2007年~2009年共有606个样本实行年薪制+经营者持股激励机制。按经营者持股比例与年薪倍数的乘积SM划分区间回归,结果如表5。

表5 年薪制+经营者持股回归结果

在SM为0.0003以下区间,公司业绩与前五大股东持股比例显著正相关,与SM相关性不显著。说明:股权的集中程度对公司业绩好坏起着决定性的作用,SM不能明显的正向推动公司业绩的提升。在此区间,共同作用水平不高的原因是由于年薪倍数过低,或经营者持股比例太小,或两者兼而有之。年薪倍数过低,经营者短期激励不足不能刺激其努力工作;尽管上文的实证结果发现较低的经营者持股比例也能显著影响公司业绩,但是经营者持股比例太小,仍旧可能出现经营者激励与约束不足的现象。在SM为0.0003以下区间,年薪倍数与经营者持股比例相互作用,导致SM与公司业绩不相关,经营者激励不足,SM有待进一步提高。

SM 为0.000~0.002区间,R2为21.58%,F统计量为10.0743,模型拟合较好。SM、公司总资产对数、前五大股东持股比例与公司业绩显著相关。公司规模与股权集中程度显著影响公司业绩。从样本情况来看,年薪倍数TAS介于1.6077和28.2136之间,经营者持股比例SR介于0.0014%和0.1183%之间,二者都不是各自类型的最优激励强度区间,综合作用SM则与公司业绩显著相关,说明年薪制与经营者持股两种激励机制共同作用后,经营者的短期激励与长期激励达到均衡。

当SM为0.002以上时,公司业绩与公司总资产对数、前五大股东持股比例、公司的区域分布显著相关,而与SM的相关性不显著。前文得出,在经营者年薪高的企业,经营者报酬与企业业绩显著相关;经营者持股比例却并不是越高越好。目前我国年薪倍数较低,因而造成此区间SM为0.002以上的主要原因就是经营者持股比例较高。与经营者持股比例过高从而导致其左右公司经营决策谋取个人利益类似,SM过高同样面临着经营者漠视监督和约束的问题,因此SM才会与公司业绩不相关。

因此,实行年薪制+经营者持股激励机制的公司将SM设定在0.0003~0.002比较适宜。

四 结 论

(一)按平均薪酬分区间研究后发现,我国目前采用利润分享的经营者薪酬激励机制的企业将激励强度确定在10万~20万的区间比较符合当前实际情况,低于或高于该区间,经营者薪酬都不能与公司业绩显著相关。注意到利润分享制主要是短期激励效果,横向比较10万~20万激励强度合理,纵向考虑该激励机制并不具有持久激励效果。企业若要在对经营者进行长期激励,需要在激励机制中注入长效激励因素。

(二)目前我国大部分实行年薪的上市公司经营者年薪水平较低,只有在8倍以上年薪倍数区间,经营者年薪才与公司业绩显著正相关。经营者年薪低的企业,经营者报酬与企业业绩不相关。我国实行年薪制的企业,一方面要克服平均主义的思想桎梏,提高年薪的绝对数量,另一方面还要在精神激励上加大落实力度,避免经营者边际效用的递减,使企业目标与经营者个人目标真正趋同。

(三)实行经营者持股激励模式的公司宜将持股比例控制在0.01%~0.1%之间,经营者的高比例持股不是解决委托代理问题的有效途径。经营者持股比例由小到大的变化也伴随着经营者与投资者的利益趋同到利益侵占的转变。

(四)经营者持股比例与年薪倍数的乘积在0.0003~0.002之间是实行年薪制+经营者持股激励机制的公司对经营者的合理激励强度。

[1] Mishra C S,McConaughy D L,Gobeli D H.Effectiveness of CEO pay-for-performancc[J].Review of Financial Economies,2000,(1):1-13

[2] Mcknight P,Tomkins C.The implications of firm and individual characteristics on CEO pay[J].European Management Journal,2004,(1):27-40.

[3] 李增泉.激励机制与企业业绩——项基于上市公司的实证研究[J].会计研究,2000,(1):24-30.

[4] 朱兆珍.民营上市公司高管持股比例与经营绩效的关系研究[J].会计师,2008,(9):16-19.

[5] 梁英.我国上市公司高管报酬影响因素分析[J].中国管理信息化,2009,(7):78-79.

[6] 万宇洵,彭建霞,万可人.国有控股公司高管薪酬激励与中小投资者利益保护[J].财经理论与实践,2010,(4):43-47.

[7] George P.Baker,Michael C.Jensen,and Kevin J.Murphy.Compensation and Incentives:Practice vs.Theory[J].The Journal of Finance 1988(7):593-616.

[8] Alchian A,Demsetz H.Production,information costs and economic organization[J].American Economic Review,1972,(62):777-795.

[9] 李明辉.经理报酬激励方案的设计[J].南京经济学院院报,2001,(2):43-46.

Manager’s Reward Incentive Intensity of Listed Companies

CHEN Gong-rong1,WAN Ping2,DAI Li-fen1

(1.School of Business Administration,Hunan University,Changsha 410082,China;2.The Science and Technology College of Hunan,Changsha 410004,China)

We classify the listed companies on the main board between 2007and 2009to four incentive categories.We use average salary,times of annual salary,managers’ownership ratio,the product of times of annual salary and managers’ownership ratio respectively to measure these four incentive intensity,and finds out that:100000to 200000average salary;8times of annual salary;managers’ownership ratio of 0.01%~-0.1%;the product of 0.0003~0.002of annual salary and managers’ownership ratio are respectively the best range of each of these four kinds of incentives.

managers’rewards;incentives;incentive intensity

F275

A

1008—1763(2011)06—0046—06

2011-01-16

国家社科基金项目(08BJY025);湖南省社科基金项目(2010YBB148);湖南省高校创新平台开放基金项目(10K013)

陈共荣(1962—),男,湖南邵阳人,湖南大学工商管理学院教授,博士.研究方向:财务理论与实务.