贷款利率模型构建与应用

——基于ZZ资本结构模型

张志强,俞明轩

(中国人民大学 商学院,北京 100872)

借助期权定价的Black-Scholes-Merton模型,Merton[1]推导出了经典利率模型。此后,贷款利率的研究分为两类:结构化模型和简化模型。由于后来没有面向决策应用的得力研究,或者因为学术领域提供的模型太多,且复杂难懂(包括简化模型),难以分辨优劣对错,在莫衷一是的情况下,银行等相关实务领域不得不采用成本加成定价模型、基准利率加点模型以及客户盈利分析模型等纯粹操作性的模型或办法。

我国各大商业银行多借鉴这三种定价模式确定利率。但不可否认,这样的纯粹操作性模型包含了大量的主观因素,如成本加成中成数的确定、基准利率加点中点数的确定等,都没有一定的或逻辑严密的依据。从而根据这些模型确定利率不可避免地有很大的主观随意性,难以真正起到模型所应有的作用;也不利于银行根据企业的风险精确确定贷款利率;更不利于银行最大限度地趋利避害,在市场竞争中取胜。

区别于以往的研究,本文的研究遵循以下原则:

第一,研究的目的是从理论上解决贷款利率的确定问题,不是总结归纳或介绍以往的研究文献,也不是总结或解释现实的做法,更不是用统计数据检验“假设”。

第二,基于符合实际的前提条件,通过严格的逻辑推导得到贷款利率的封闭解模型;不人为假设模型的形式 (如线性函数等)以及模型中应该包含的自变量。

第三,在不影响有效解决问题的前提下,尽可能简化模型及其推导过程,尽可能不用复杂的数学工具;模型尽可能依靠手工或简单而通用的软件就可实现计算。

第四,模型有用户友好特性。除了以上提到的方面,至少还包括三方面:一是通用性,不针对特定时间、地点和条件,有跨越时空 (时期、行业和国别等)的适用性;二是灵活性,模型经过简单调整就可适合特定用户环境或要求;三是明确性,具体而言,即模型的因变量直接是“利率”,以方便理解和应用。

第五,基于典型公司测试模型的运算效果,为读者和银行理解和应用提供初步感性认识,方便对模型的有效性做初步判断,而不是只提供模型及其推导过程。

一、贷款的风险

针对银行向公司贷款,贷款常见的风险包括通货膨胀风险、流动性风险、期限风险和违约风险。

理论上,违约风险是指债务人无力如期足额归还本息的情况,等同于破产风险;而不包含债务人在有能力的情况下,故意逃避归还责任的情况。这与现实中的认识有所不同。可以认为,违约风险、信用风险、财务风险和破产风险基本是同一种风险,只是强调的重点或观察的角度不同而已。同时,期限长短主要影响公司违约的可能性。因此,期限风险其实是影响违约风险的一个因素,已经包含在违约风险之中。

一般认为,政府债券即国债没有违约风险,因为政府掌握货币发行的权利,归还债务本息没有问题。政府债券因此被称为无风险债券,其实只是没有违约风险,仍然会有通货膨胀风险和流动性风险。所以,投资政府债券仍然要有收益,这种收益包含了对通货膨胀风险和流动性风险的补偿,但通常称为无风险收益率或无风险利率。与政府债券相对应,所谓风险债券主要指公司债券,而其风险则专指破产或违约风险。

综上所述,贷款的风险可以归结为时间风险和违约风险两类。相应地,利率作为对债权方的补偿由无风险利率和风险补偿率两部分构成。无风险利率是对时间延迟、通货膨胀以及减少流动性的补偿,风险补偿率则是对破产风险即因此而无法及时足额还本付息的补偿。无风险利率的确定相对简单,可以根据同样期限政府债券收益率确定。这样,确定利率的主要困难就集中于如何根据违约或破产风险确定风险补偿率问题。

二、风险的价值——ZZ破产成本模型

如上所述,违约即指公司破产情况下,不能如期足额归还贷款本息的情况。那么,公司在什么情况下会破产呢?所谓破产通常指公司在债务(贷款)到期时资产总价值小于贷款帐面本息和的情况,即资不抵债。注意,银行为发放贷款而确定利率时公司肯定没有破产,甚至没有破产的预期,否则,银行不会考虑发放贷款。

因此,违约风险即指公司未来出现破产的风险,而在贷款发放时,这种破产的可能性预期往往不大。如无风险利率通常指年率一样,所谓风险补偿率也按照年补偿率来表达。如何将这种似乎不大的风险补偿再“分摊”到每年上呢?依据或正确的方法是什么?可以想象,要确定风险补偿率,可以先考虑如何确定违约或破产风险的价值,然后才能将这种风险的价值再“分摊”到每年上,得到 (年)风险补偿率。

违约或破产风险的价值在金融学中有一个专门术语,即“破产成本”。破产成本的计量是资本结构 (即公司的最优负债率)研究中涉及的核心问题之一。我国学者在破产成本计量以及公司最优资本结构研究方面率先取得突破。基于金融的决策学科特性,按照事先的决策概念 (而不是事后的统计概念)推导出了破产成本的正确计量方法,并一举解决了公司最优资本结构问题。有关成果已经在《会计研究》[2]、《Frontiers of Business Research in China》[3]、 《财经问题研究》[4]等面向国内外读者的专业杂志以及《高级财务:理论创新与决策应用》[5]一书中都有不同角度的展现和应用。

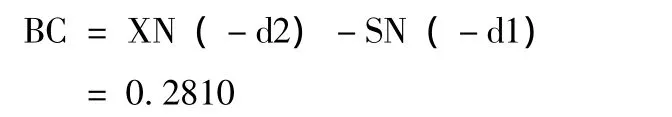

本文就借助该最优资本结构研究的前期成果,即ZZ破产成本模型,探讨银行贷款利率的确定问题,当然主要是其中的风险补偿率的确定问题。ZZ破产成本模型与标准Black-Scholes的卖方期权定价模型形式上略有不同[5],如式

(1)、式 (2)和式 (3)所示。ZZ破产成本=BC

其中,

S和σ分别为公司价值及其波动率;后者指年投资收益的标准差。T为债务的到期时间。N(-d2)和N(-d1)分别代表在标准正态分布下,变量值取-d2和-d1时的累积概率。

例如,考虑一家典型公司,公司价值S=100,债务价值X=50。根据常规情况确定其他数据,如,公司所得税率f=25%,无风险利率r=4%,贷款期限T=5年,以及波动率σ=26%。①有关公司所得税率f、无风险利率r以及贷款期限T的数据是结合我国和国际上多数国家的情况而确定的“典型”数据。Nengjiu Ju等(2005)按照38%计算公司价值的波动率。而在以往的研究中,公司价值的波动率经常按照20%计算,例如Leland(1973)以及Leland和Toft(1996)等的研究。这里波动率取26%,是38%取权重为1/3和20%取权重为2/3的加权平均数。因而根据式 (1)、式 (2)和式 (3),ZZ破产成本 =2.2777,即破产成本为公司价值的2.2777/100=2.2777%。

在ZZ破产成本的基础上推出的ZZ杠杆模型或ZZ最优资本结构模型如下:

其中,probit()为标准正态分布累积概率函数的反函数。

沿用前面的数据,即f=25%,r=4%,T=5,σ=26%。基于ZZ杠杆模型,可以得出该典型公司最优杠杆比率L=31.5775%。

这个结果与世界范围内许多调查报告的公司平均债务比率接近,这说明根据ZZ杠杆模型得到的最优债务比率与公司“经验指导下”的资本结构决策的总体情况相吻合。由此直接解释了长期困惑财务和金融领域的一个问题:为什么现实中的公司普遍存在财务保守倾向 (即倾向于少借债)?其实,现实中的公司不存在财务保守倾向,只是学术领域在没有解决最优资本结构的情况下,误将50%左右的债务比率认为是最优标准,造成了错误的判断。也就是说,在典型或常规情况下,50%左右的债务比率已经过高了。

三、风险补偿率——ZZ贷款风险补偿率模型

ZZ破产成本模型成功解决了违约或破产风险的价值计量问题,在此基础上,就可以考虑如何将这个风险价值“分摊”到各年上以得到(年)风险补偿率。

一个简单推导思路是:将违约或破产风险的价值看作是贷款期限内的风险总成本 (价值),运用基础财务和金融理论中的等年值方法可以“分摊”破产成本得到绝对量的年化风险补偿,然后再除以贷款本金即得到年风险补偿率。以BC和ABC分别表示贷款风险的总价值 (成本)和年化价值 (成本),根据等年值公式可得:

将年化风险成本ABC除以贷款本金X即得年风险补偿率:

其中,BC见式 (1)。将式 (1)代入式(6),整理可得,

其中,d1和d2见式 (2)和式 (3)。

式 (7)即是基于ZZ破产成本模型推导出来的贷款风险补偿率模型,区别于其他模型,可称之为ZZ贷款风险补偿率模型。根据式 (7),贷款的风险补偿率取决于无风险利率r、贷款期限T、公司价值波动率σ以及公司债务比率L。

在上述基准案例中,已知,f=25%,r=4%,T=5,σ=26%。当该公司达到最优债务比率,即 31.5775%时,d1 =2.2734,N(d1)=0.9885,N(-d1)=0.0115;d2=1.6921,N(d2)=0.9547,N(-d2)=0.0453。因此,破产成本为:

根据式 (7),该公司贷款的合理风险补偿率为:

当该公司面临的其他情况不变,但债务比率达到50%时,破产成本为2.2777。根据式 (7),该公司贷款的合理风险补偿率为1.0233%。随着债务比率的增加,风险补偿率上升,这显然符合常理。在这个“基本解”模型的基础上,本文下面进一步测试其应用效果,发现和解决该模型应用中的问题,挖掘该模型的应用潜力。

四、利率的确定——ZZ贷款利率模型

如前所述,贷款利率应该等于无风险利率加上合理的风险补偿率。在上面典型公司达到最优债务比率的情况下,根据式 (7)计算,该公司贷款的合理风险补偿率为1.0233%;加上无风险利率4%可得该公司贷款的合理利率为4.1999%。同理,在债务比率达到50%时,该公司贷款的合理利率为5.0233%。

自然,可以写出ZZ贷款利率模型如式 (8)所示:

其中,y为贷款利率;d1和d2见式 (2)和式 (3)。

为方便读者和银行人员查阅、思考和理解,下面将其他变量的取值固定在前面的“基准”水平上,然后分别考虑前三大因素中一个因素以及公司债务比率变化情况下,根据式 (7)和式(8)计算该公司贷款的合理风险补偿率和利率。结果如表1、表2和表3所示。

表1 不同无风险利率下,贷款利率随公司债务比率的变化 单位:%

表2 不同贷款期限下,贷款利率随公司债务比率的变化 单位:%

表3 不同波动率下,贷款利率随公司债务比率的变化 单位:%

在表1和表3中,计算出的利率随着无风险利率r、公司价值波动率σ以及公司负债率L的增加而增加,这些都符合常识和业界惯例。同样,在公司负债率较低,如公司负债率小于60%的情况下,利率随贷款年限的增加而增加,符合常识和直觉。然而,在表2中,在公司负债率较高,即负债率大于60%的情况下,随着贷款年限的增加,利率反而减少,这似乎不太合理。下面通过应用研究加以解释和修正。

五、模型的应用

理论研究得到的“基本解”模型在应用时要根据实际情况做必要的调整,这也是本文强调要通过逻辑推理得到模型的道理。因为只有清楚模型背后的逻辑,才能根据实际情况做出恰当的调整。我们将结合前面的分析以及表1、表2和表3的计算,发现ZZ贷款利率模型在应用中的问题并做出调整,同时挖掘模型的应用潜力。

1.从“平均利率”到“增量利率”

现实中,银行考虑发放贷款时公司往往不是零负债状态,也就是说,每一笔贷款所对应的利率是一个“增量”贷款的利率,而不是从零到目前贷款规模的平均利率。因此,更有实际意义的是从负债率的某个水平,比如50%,增加到一个新水平,比如60%,所对应的利率。下面就基于表1、表2和表3计算负债率在0%—10%、10%—20%、20%—30%、…等各水平的“增量”贷款利率,如表4、表5和表6所示。

表4 不同无风险利率下,新增10%的贷款利率随公司债务比率的变化 单位:%

表5 不同贷款年限下,新增10%的贷款利率随公司债务比率的变化 单位:%

表6 不同波动率下,新增10%的贷款利率随公司债务比率的变化 单位:%

2.从确定利率到控制贷款

从表1、表2和表3的“平均利率”开始,就可以看到有一些不寻常的“高利率”;到表4、表5和表6的“增量利率”,这些不寻常的“高利率”就更多了。银行作为资本市场的资金提供方,其特征是提供“低风险、低成本”的债务资本。由此可知,所谓不寻常的“高利率”实际代表银行不宜发放相应的贷款。因此,根据ZZ贷款利率模型或表4、表5和表6,不仅可以确定合理贷款利率,而且可以确定贷款发放界限。

根据风险的对比,贷款利率不应该超过股票投资的正常收益率。按照常规情况,股票投资的正常收益率通常超过无风险利率5个百分点左右。按“无风险利率+5%”为贷款发放的界限,即合理利率超过“无风险利率+5%”确定为贷款风险过大,应该拒绝发放贷款,则可发现,表4、表5和表6中大部分情况下,公司负债率超过50%都不宜发放贷款。而且随着贷款年限和公司风险 (波动率)的增加,拒绝发放贷款的负债率界限递减。当然,如果银行在特定时期中认为应该加强风险防范,也可以按照银行自己的经营需要,从严制定拒绝发放贷款的标准。比如,以“无风险利率+4%”或“无风险利率+3%”等。

本文开头提到,根据ZZ杠杆模型得到“基准”案例公司的最优负债比率为31.5775%,可以看出,这些拒绝发放贷款的负债率界限(50%左右)与ZZ杠杆模型的结论相吻合,具有合理性。进一步,在贷款年限确定的情况下,①在理论上,贷款年限主要应该根据公司的资金需要 (如预期投资回收期等)情况而定。银行的贷款决策除了考虑是否发放贷款、贷款利率为多少,还有就是贷款的规模或数额为多少的问题。理解了ZZ贷款利率模型或表4、表5和表6的计算可以得到控制贷款发放的界限,也就不难理解,这样的计算方法同样可以用于确定控制贷款发放的规模或数额。

仍以“无风险利率+5%”为控制标准的话,在无风险利率为4%左右,公司价值波动率为26%左右的情况下,如果公司提出年限为10年的贷款申请,在公司目前是30%负债情况下,则可以发放的贷款规模应该不超过该公司目前价值的20%。如果该公司总价值为1亿元,则贷款规模不应该超过2 000万元;而且应该在贷款合同中强调,公司不得擅自增加负债;即便得到本银行同意,公司可以增加负债,本银行的贷款在清偿次序上应该优先于后续增加的负债;或者要求有可靠而充足的抵押资产才能给予贷款。

3.从贷款年限到分摊年限

进一步,从破产成本BC推导出利率的风险补偿,基本思路是正确的。但是,式 (7)是将破产成本BC“平均分摊”到各年中。由于破产风险在各年中有相互抵消的作用,这就意味着贷款的期限越长,分摊后各年的风险补偿可能越低。现实中,贷款的期限越长,出现不能全额收回本息的可能性越大。在贷款年限内“平均分摊”破产成本不利于银行控制贷款风险和尽快回收贷款。显然,“平均分摊”的做法似乎有欠妥当。

既然问题是按照贷款期限分摊风险造成的,就可以采用一个小于“贷款年限”的“分摊年限”解决这个问题。实际中,银行可根据资本市场 (贷款市场)的供求情况以及自己的偏好,决定选择何种方式得到“分摊年限”。即在贷款相对供不应求,或自己有相对垄断势力时,采用合适的方式缩短“分摊年限”;反之,延长“分摊年限”。

根据式 (9)和式 (10)重新计算表1、表2和表3与表4、表5和表6,可以得到更稳妥的贷款发放界限、贷款规模以及更符合银行要求的贷款利率。限于篇幅,不再做具体计算演示。

六、结 论

本文基于ZZ杠杆模型的研究突破,即ZZ破产成本模型,推导建立了根据贷款对象企业的风险确定银行贷款利率的基本理论模型,即ZZ贷款风险补偿率模型和ZZ贷款利率模型,从而得到合理贷款利率的“基本解”模型。

应用测试发现,“基本解”模型基本符合常理,但在考虑贷款期限方面有不尽人意的地方。进一步的应用研究发现,ZZ贷款利率模型不仅可以用来根据企业实际情况确定贷款利率,还可以用来根据企业实际情况确定贷款的规模和可行性。而在贷款可行的范围内,模型对各变量的考虑基本是合理的。同时,用一个适当缩短的(风险)“分摊年限”代替贷款年限,可以增加以至确保计算结果在贷款可行范围内的合理性,即贷款利率随着贷款年限的增加而增加,同时也将有利于银行加强贷款的风险控制。

因而,有了ZZ贷款利率模型,根据申请贷款公司的当前价值及其波动率、公司目前负债比率、申请的贷款年限以及资本市场上的无风险利率,就可以计算得到贷款发放的可行性以及发放贷款的最大规模和合理利率,即可以全面解决银行的贷款决策问题。值得注意的是,ZZ贷款利率模型是经过严格逻辑推导建立的模型,因此,模型全面解决贷款决策的功能不受行业、地区、企业规模、企业类型以及国别的限制。

ZZ贷款利率模型作为理论上的“基本解”模型,不但有理论上的合理性,而且有足够的应用灵活性。银行在具体应用中,可以基于资本市场的竞争情况和银行的方针政策,通过“企业风险的分摊年限”和“贷款利率的可行界限”两个“手动变量”,调整模型的决策结果,以便达到从严控制风险或更有效吸引客户的目的。

进一步,可以理解,虽然ZZ贷款利率模型是贷款利率模型,但也可用于存款利率的确定。如果将来,银行在存款利率确定方面也有了更多的自主权,自然可以根据模型确定的贷款利率和经营成本以及合理的利润推导出合理的存款利率。从这个意义上讲,ZZ贷款利率模型可以全面应用于解决银行的存款和贷款有关的决策问题。

[1]Merton,R.C.On the Pricing of Corporate Debt:The Risk Structure of Interest Rates [J].Journal of Finance,1974,29(2):449-470.

[2]张志强,肖淑芳.节税收益、破产成本与最优资本结构[J].会计研究,2009,(4):47-55.

[3]Zhang,A.Q.Determine OptimalCapitalStructure Based on Revised Definitions of Tax Shield and Bankruptcy Cost[J].Frontiers of Business Research in China,2009,3(1):120 -144.

[4]张志强.财务保守现象剖析[J].财经问题研究,2010,(6):56 -66.

[5]张志强.高级财务:理论创新与决策应用[M].北京:北京大学出版社,2012.