物流金融效率的组合测度研究

——基于DEA-TOPSIS-Malmquist三步法

唐建荣,马洁纯

(江南大学 商学院,江苏 无锡 214122)

物流金融效率的组合测度研究

——基于DEA-TOPSIS-Malmquist三步法

唐建荣,马洁纯

(江南大学 商学院,江苏 无锡 214122)

文章以12家具有典型物流金融业务内容的上市物流公司为样本,运用DEA方法测算其2007-2012年间的静态效率,通过TOPSIS法区分DEA有效的样本效率差异,最后测算了各公司跨期动态效率变化的Malmquist生产率指数。实证分析结果表明:物流金融业务已经成为物流公司发展的“新引擎”,规模效率是影响技术效率的主要动因;各公司物流金融效率差异显著,其中中储股份、中海海盛与深赤湾A达到物流金融效率前沿,五矿发展和中集集团物流金融效率较低;2007-2012年间物流金融效率呈现“先抑后扬”的发展趋势,其受宏观经济周期波动影响较大;物流金融业务TFP主要得益于技术进步的“增长效应”,技术效率的“水平效应”相对不足。通过进一步的比较分析,从智慧物流金融变革、物流动态联盟构建等方面提出了改善物流金融效率的可行性措施。

物流金融;DEA;Malmquist指数;TOPSIS;效率

据中国物流与采购联合会统计,2012年中国社会物流总额177.3万亿元,同比增长9.8%,物流业已经成为中国经济发展的加速器,其在国民经济中举足轻重的地位不容忽视。但是,物流业普遍存在的高投入低产出、高污染低效能发展特点已成为制约物流行业转型发展的最大瓶颈;转变发展模式,提高物流行业运作效率已经迫在眉睫。UPS总经理陈学淳指出:“物流业未来决胜在于金融服务,谁能掌握金融服务,谁就能成为最终的胜利者。”[1]不言而喻,物流金融业务是破解中小物流企业资金匮乏困局和提高物流业效率的有力武器。本文采用DEA-TOPSIS-Malmquist三步组合测度法对物流金融效率进行系统研究,可以较为正确评价物流金融业务的相关作用,同时更能为物流企业改善物流金融效率和增强竞争力提供政策建议。

一、文献综述

国内外学术界近年来对物流金融的关注度持续升温。Fenmore[2]等对物流金融运行模式进行了有益的探索,通过对物流金融新兴的订单融资业务进行详细分析,认为订单融资可以解决季节性或不规律现金需求情况下没有额外资产融资的问题;Dada和Hu[3]基于经典报童模型分析了具有资金约束且给定融资利率条件下的物流金融库存管理策略;Rutberg[4]以UPS公司为例介绍物流金融创新模式的主要特征;陶经辉[5]等就物流金融风险进行了系统研究,基于主成分分析法确立风险评价指标体系,运用模糊综合评价法得出质押物风险和融资企业资质评价是物流金融的主要风险影响因素;袁光珮[6]对第三方物流企业开展物流金融过程中的风险、成本与收益进行建模优化分析,为参与该业务的物流企业提供最优选择;何明珂[7]基于BP神经网络模型构建了物流金融风险评估模型,归纳研究了管理型和财务型风险处理方法,为银行、融资和物流企业规避物流金融风险提供借鉴;张璟[8]则构建了基于可拓相似系数法的灰色多层次预警模型,以融通仓为例进行预警等级分析,为物流金融的突发事件预警提供了一种有效方法;唐连生[9]通过分析“CAFTA共生圈”物流金融面临的各种风险,提出了建立共生型网络资本系统等防范物流金融合作与风险的措施。

但是,无论是学术界或企业界,关于物流金融效率的研究则是凤毛麟角。本文使用组合测度方法对2007-2012年12家典型物流公司的金融效率进行系统研究,以比较分析物流金融效率的差异,进而通过物流金融效率纵向动态分析和横向差异分析,积极探索提高物流金融效率的途径。

二、DEA-TOPSIS-Malmquist三步法简介

传统DEA模型采用的是数学规划方法,无须建立变量之间严格的函数关系,应用相对灵活,且不需要预先估计参数,具有较强的客观性,所以广泛应用于多投入多产出的效率测度[10]。但由于传统DEA对投入产出指标具有相同重要性程度的假设,具体的指标权重根据自己最有利的原则来选取,这样存在多个有效决策单元,导致DEA对有效决策单元不能进行排序[11];另外,其只能就同一期间的决策单元作横向分析,不能探讨决策单元在不同期间经营效率的变动[12]。为了更全面有效地分析物流金融效率,本文在DEA有效测度静态效率的基础上,融入TOPSIS方法在区分有效决策单元上的优越性及Malmquist在效率动态变化分析上的可行性,建立了DEA-TOPSIS-Malmquist三步法的组合模型,对物流金融效率进行纵向动态分析和横向差异分析。

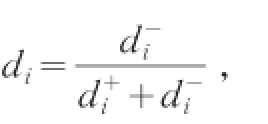

传统DEA和Malmquist方法在效率测度上使用广泛,理论比较成熟,在此不再赘述。而TOPSIS方法在效率测度上并不多见,其基本思想是:首先,对指标进行标准化处理;其次,构造各指标的最优解和最劣解,令:则最优点集为:最劣点集为:其三,计算每个方案到理想方案的相对贴进度分别表示方案Ai与最优方案X+、最劣方案X-之间的欧式距离,di的大小反映第i个决策单元偏离最劣点的程度,其值越大,偏离越远,评价结果越优[13]。为了测度物流金融效率,首先采用TOPSIS方法得到每个公司的投入指数,然后测度产出指标,得到每个公司的产出指数,最后将标准化的产出指数除以标准化的投入指数,就得到了各个公司的物流金融效率。

方案Ai的贴近度为:

三、指标选择与数据来源

物流金融是指通过在物流业的相应环节应用和开发各种金融产品及衍生品,有效组织和调剂物流领域中货币资金的运动,包括发生在物流活动中的各种存款、贷款、投资、信托以及金融机构所办理的各类涉及物流业的中间业务等[14]。

本文所定义的物流金融效率,指的是物流金融业务对物流企业或者社会效率提高的贡献率。本文选取了在沪深股市拥有公开物流金融业务内容的物流类上市公司,剔除数据不完整的相关公司,获得中储股份、怡亚通、澳洋顺昌等物流金融业务数据信息完整的12家物流公司作为研究样本进行分析。通过物流企业效率和物流金融效率评价指标文献的比较分析,结合指标的重要性、数据获取的科学性和全面性以及物流金融业务的特点,本文选取物流金融业务收入、营业成本、固定资产净值作为投入指标,选择利润总额、管理费用、现金流量净额作为产出指标。

在投入指标中,物流金融业务收入取自质押监管、租赁和供应链金融等收入,其反映了上市公司经济利益的来源;营业成本是对公司的投入,反映公司当期销售产品或提供劳务所含的成本;固定资产净值是经济效率最稳定的物质保障,是公司资源配置优化情况的“晴雨表”;在产出指标中,选取利润总额是因为一个具有发展前景的上市公司必有一个可观的利润总额作为后盾;管理费用作为产出指标则是用来衡量公司的管理水平;现金流量净额反映公司的盈利能力和水平,是衡量公司产出水平的重要指标。各项指标的数据来源于各公司2007-2012年的年报。

四、物流金融效率实证分析

本文以12家拥有公开物流金融业务内容的物流公司为样本,通过DEA方法测算了2007-2012年间每年的静态效率值;运用TOPSIS法有效区分DEA有效公司物流金融效率的差异;最后应用Malmquist指数方法研究了这12家物流公司的物流金融效率动态变化走向,分析了物流金融效率在不同时空的变化规律和特点,并将Malmquist指数分解为技术效率变动指数(TEC)和技术变动指数(TC),以考察物流金融效率增长的主要来源。

(一)物流金融DEA静态效率分析

以DEA传统模型分别计算得到物流金融技术效率(TE)、纯技术效率(PTE)和规模效率值(SE),结果见表1所列。技术效率用来衡量投入导向下企业是否有投入要素的浪费。从表1数据分析可知,六年间DEA均有效的有10家企业,占样本量的80%,这10家企业投入产出都达到了最优状态,仅有五矿发展和中集集团技术效率在0.5~0.8之间,未达到有效,说明这两家公司在要素配置方面需要进一步完善。纯技术效率反映企业以既定投入资源提供相应产出的能力。从PTE数据观察可知:样本物流公司中有中储股份等10家企业连续6年均为纯技术DEA有效,占样本量的80%,这意味着样本物流公司的纯技术效率处于较高水平,投入要素组合合理,取得了良好的产出效果。规模效率是指在可衡量投入导向下,企业是否处于最优生产规模。SE数据表明:中储等10家企业达到规模DEA有效,占样本量的80%,总体上物流金融业务运营接近最优规模(总体均值为0.951)。但五矿发展和中集集团存在规模非效率,说明这两个公司需要调整投入资源以实现大规模的产出效益。综上所述,物流金融业务在2007-2012年间发展迅速,其不仅提高了公司的总体收入,减少了管理成本,而且改善了公司效率,毋庸置疑其已成为物流企业解决融资困难的一剂良药。此外,规模效率与技术效率的均值及变动几乎吻合,显而易见规模效率是影响技术效率的主要动因。

表1 2007-2012年物流企业物流金融的DEA效率计算结果

(二)TOPSIS物流金融效率差异分析

根据上述分析可知:除中集集团和五矿发展外,其余10家公司物流金融效率均为1。显而易见传统DEA模型无法实现这10家公司物流金融效率差异及其成因分析。因此,为了提高精度和区分度,本文进一步采取了TOPSIS方法,以探索各公司物流金融业务参差不齐的现实状况:首先,通过TOP⁃SIS模型计算得到10家DEA有效公司历年的产出、投入指标的最优距离、最劣距离和贴进度(由于文章篇幅限制,就不给出具体数据结果);其次,把评价结果进行标准化,得到物流金融业务产出和投入指数;其三,将产出指数除以投入指数,求出各公司每年的TOPSIS物流金融效率,进而实现全排序,最终结果如表2所示。

根据表2,从空间上观察,各公司物流金融效率存在较大差距,但空间不均衡呈日渐缩小之势。可以根据TOPSIS效率排名把10家公司分为三大梯队,“第一梯队”为中储股份、深赤湾A和中海海盛,其中中储股份和深赤湾A六年中效率排名都在第一或第二位,紧随其后排在第三的是中海海盛,这3家公司在物流金融业务发展方面具有率先垂范作用。进一步分析发现,质押监管业务、供应链金融服务成了它们的发展亮点,其他公司应大力推广这些业务从而谋求更好的发展。“第二梯队”为澳洋顺昌、厦门港务、富临运业和*ST国恒,这4家公司的物流金融效率不分伯仲,在10家DEA有效的公司中处于中游水平,在未来有进一步的提升空间。“第三梯队”为怡亚通、新宁物流和中国中期,这3家公司涉足物流金融业务的动力明显不足,物流金融效率排名居10家公司末席,与“第一梯队”相差甚远,效率亟待提高,改善物流金融业务的工作任重道远。从时间上观察,深赤湾A在物流金融业务发展中起到引领作用,其效率排名有五年位列10家公司榜首,近年来中储股份随着质押监管业务规模扩大,物流金融业务获得了迅猛发展,因此在2012年赶超深赤湾A,效率排名晋升为第一。进一步分析发现,深赤湾A、中储股份与中海海盛的效率排名都十分稳定,六年间未曾出现太大的波动,说明其物流金融业务已形成一定的规模效应。澳洋顺昌在2010年和2011年物流金融业务发展不容乐观,但其在物流金融效率低迷的情况下,能够迅速调整业务发展战略,稳步追赶,物流金融效率排名节节攀高。中国中期在2009年和2010年效率排名上升,但2011年以后排名又下降至第八位。2007年,深赤湾A的效率为100,但是其余9家公司效率在10~30的水平徘徊,与之差距显著,但随后几年物流金融业务受到各公司的重视与推广,取得了跨越式发展,从而与中储股份的效率差距日益缩小。

表2 TOPSIS物流金融效率测度结果

(三)物流金融效率Malmquist动态分析

为弥补上述两个步骤只能对同一期间决策单元进行水平式分析的缺陷,本文第三步求出各公司物流金融跨期动态效率变化的Malmquist生产率指数,以分析其2007-2012年物流金融效率动态变化情况及变化来源。

根据表3给出的Malmquist指数发现,各公司2007-2012年物流金融效率M指数变动可分为五类:第一类为“先增后减”,包括五矿发展和富临运业,其在2010年效率达到顶峰,随后又开始下滑,说明加大物流金融业务的发展力度刻不容缓;第二类为“先减后增”,包括中储股份与中集集团,两者的物流金融效率变动趋势不尽相同,尽管在2008年效率出现小幅下降,但在2011年后得到了大幅提升;第三类为“波动递减”,包括怡亚通、深赤湾A,这两家公司都是在2008-2009年效率下降,2009-2010效率上升(M>1),这期间其物流金融业务加快了发展步伐,而在2011-2012年效率又有所回落,表明其物流金融业务发展持续性有待加强;第四类为“波动递增”,包括澳洋顺昌、新宁物流、中国中期、厦门港务、*ST国恒,这几家公司在2008-2010年可能受到2008年金融危机的冲击,效率显著降低,但随后又迅速调整好公司发展战略,物流金融效率又开始回升;第五类为“递增”,最显著的是中海海盛,其物流金融效率近年来呈现稳中有升的态势,说明该公司推动物流金融业务发展的工作亦收效显著。根据上述分析,就物流金融M指数变动而言,整体呈增长趋势,从技术分解和技术进步指数角度分析,都是大致呈现先降后升的态势,表明技术是逐年进步的。

表3 物流公司物流金融效率指数及分解

从M指数变化幅度来看,根据图1描绘的我国物流公司物流金融业务2007-2012年Malmquist指数变动的总体轮廓,以2007年为基期,12家物流公司M历年均值为0.965、0.931、1.002、1.009、1.117。这意味着在六年间物流金融全要素生产率有阶段性波动特征。总体上来看,2009年后物流金融业务受到各公司的重视,其发展方兴未艾,为物流企业的持续发展注入了新的活力。从表4可知:Malmquist指数均值为1.005,高于100%,效率呈现进步性变化,表明2007-2012年间物流公司的物流金融效率保持了年均0.5%的增长速度,总体增速较缓。进一步观察发现,这与2008年的金融危机及宏观经济周期波动密切相关,2008年的金融危机给经济发展带来了巨大冲击,物流金融业务的发展及经营效率都受到一定的程度的破坏。

图1物流公司物流金融效率变动趋势

从物流金融效率增长的结构来看,2008年引起整体生产率效率指数(M)下降的主要原因来自技术的退步,其指数为0.963;2009年TC指数为1.007,TEC指数却为0.995,较2008年而言是下降的,这说明M指数上升的主要动因还是技术与创新的进步;2010-2012年M指数上升得益于技术效率和技术进步的共同推动。但是,从表4可知,12家物流公司的技术效率均值为0.996,总体上说明物流公司的技术效率呈现小幅下滑,而且从图1可以发现,技术变动指数与M指数变化如出一辙,其均值都大于1(分别为1.003和1.005),处于进步状态。从物流金融效率动态变化和增长结构分析,可以得出物流公司的物流金融效率提高主要得益于技术进步和创新,其次是技术效率的改变。未来物流公司应从技术进步的角度着手提高物流金融效率。

表4 物流公司物流金融动态效率指数及分解

五、结论与建议

(一)结论

DEA-TOPSIS-Malmquist组合效率测度,克服了单一DEA效率测度稳定性差的缺陷,可以更加全面和精确地反映物流金融效率,结果表明:

(1)物流金融业务对企业效率的改善具有积极意义。除五矿发展和中集集团效率偏低以外,其余公司物流金融DEA有效,表明物流金融业务对企业效率的提高有推波助澜的作用。在技术效率的改善中,纯技术效率的增长相对有限,规模效率的增长明显。

(2)各公司物流金融效率差异显著但存在缩小趋势。剔除两家DEA无效的公司后,深赤湾A、中储股份与中海海盛已达到物流金融效率前沿,怡亚通、中国中期、新宁物流等物流金融效率较低,存在较大上升空间。另外,2007-2012年大部分物流公司物流金融业务发展稳定,只有中国中期和富临运业波动较大,亟待改善。

(3)物流金融业务TFP增长呈现明显的波动特点。2008-2009年处于谷底,2011-2012年达到峰值;由图1可以反映出物流金融效率呈“先抑后扬”走势。另外,从12家物流公司TFP增长源泉来看,技术进步贡献的“增长效应”明显,技术效率的“水平效应”相对不足。

(二)政策建议

针对我国物流金融业务发展现状,本文从智慧物流金融变革等方面提出改善物流金融效率的可行性措施:

(1)倡导“低碳物流金融”新理念。从DEA模型可以发现:效率优化的同时应关注规模效率的优化。为了改善规模效率,第一,物流金融业务的发展必须围绕低碳经济大趋势进行布局,因势而为,随势而变,物流企业应将物流金融的优势运用到低碳物流中,为融资困难的低碳物流供应链中的企业提供支持,并且面向低碳物流有针对性地设计开发物流金融产品,实现“碳期货”、“碳证券”、“碳基金”等金融衍生产品的创新;第二,在保证规模报酬不发生递减的情况下,进行规模扩张,整合优质资源,在低碳物流市场份额中占尽先机,然后借助银行给予低碳物流一定的信贷倾斜,积极发展低碳信贷业务;第三,物流企业应将低碳物流金融业务延伸至经济较发达地区,实现规模效率的“内涵促生”。

(2)构建“物流动态联盟”新模式。TOPSIS效率分析显示各公司存在物流金融效率差距。而差距的缩小不仅需要依靠国家和企业政策的调控,更需要各公司相互配合及博采众长[15]。具体来说,中储股份、深赤湾A和中海海盛物流金融业务的发展在众公司中处于领先地位,其他公司应与之形成相互信任、风险共担、收益共享的物流伙伴关系的经营模式,构建物流动态联盟以促成各公司间的相互合作,且需借鉴各自的先进经验,大力推广质押监管业务、供应链金融服务,实现物流金融效率差距缩小;各公司间的物流动态联盟也需与服务对象互利共赢,形成资金流在金融机构体系内部良性循环的模式,以客户需求为出发点,扩大可抵押物的资产范围。

(3)推广普及“赤道原则”新政策。从DEA模型分析结果可知:物流金融业务已成为物流企业一个新的利润增长点,且根据动态效率变动情况来看,外部宏观经济变动对公司物流金融效率水平影响显著。因此国家需对物流业和金融业实行政策倾斜,不仅要为物流金融业务的发展提供财政支持,而且要普及“赤道原则”。赤道原则是国际金融机构和物流企业在项目融资过程中,就如何关注环境和社会问题达成共识的“格林尼治原则”。具体来说,就是为金融机构和物流企业提供一套有关物流金融业务发展的整套原则、标准及实施流程和方法,系统准确评估管理项目融资过程中涉及的环境和社会风险,形成社会、环境和企业的共同可持续发展,从而为物流金融的发展提供一个良好的平台。

(4)推动“智慧物流金融”新变革。Malmquist实证结果表明:技术进步与创新催热了物流金融业务的蓬勃发展,所以企业应当重视技术革新。近年来,物联网技术已成为一个炙手可热的名词。因此,首先要把RFID、传感器、GPS等物联网技术通过信息处理和网络通信技术平台广泛应用于物流业、金融业,减少空载率和低效率的能源消耗;其次,利用物联网面向物流企业提供 “e物流”,为用户提供实时准确的车辆货况相关信息、物流网络与优化服务;最后,以专业交易市场电子服务平台为支撑,鼓励发展新兴的“融e仓”模式,集专业商品供求信息、价格走势分析、在线商品形象推广和物流代理为一体,给客户提供多元化服务,以此开创智慧物流金融新时代。

[1]高辉.物流金融业务模式创新研究[D].重庆:重庆交通大学,2010.

[2]Fenmore E.Making Purchase-Order FinancingWork for You [J].Secured Lender,2004,60(2):20-24.

[3]Dada M,Hu Q.Financing newsvendor inventory[J].Opera⁃tions Research Letters,2008,36(5):569-573.

[4]Rutberg,Sidney.Financing the Supply Chain by Piggy-back⁃ing on the Massive Distribution Clout of United Parcel Ser⁃vice[J].Secured Lender,2002,58(3):40-46.

[5]陶经辉,应丽景.物流企业开展物流金融服务的风险评价[J].统计与决策,2013(1):186-188.

[6]袁光珮.第三方物流企业物流金融服务的分析与决策[J].统计与决策,2011(8):169-171.

[7]何明珂,钱文彬.物流金融风险管理全过程[J].系统工程,2010(5):31-35.

[8]张璟,朱金福.物流金融突发事件的预警评价[J].统计与决策,2012(4):41-43.

[9]唐连生,高歌.基于“CAFTA共生圈”的物流金融风险控制与研究[J].商业研究,2011(3):166-169.

[10]Asm ild M,Paradi JC,Reese D N,et al.Measuring overall efficiency and effectiveness using DEA[J].European Jour⁃nal of Operational Research.2007,178(1):305-321.

[11]徐建中,谢晶.我国大中型企业R&D活动效率变动实证研究——基于PCA-DEA-TOPSIS三步法[J].山西财经大学学报,2013(2):1-10.

[12]Wheelock D C,W ilson PW.Technical Progress,Inefficien⁃cy,and Productivity Change in US Banking,1984-1993 [J].Journal of Money,Credit,and Banking,1999,31 (2):212-234.

[13]俞立平,熊德平.中国地区科技效率的组合测度研究[J].科学学研究,2011(8):1141-1146.

[14]David Biederman.Logistics Financiers[J].The Journal of Commerce,2004(4):40-42.

[15]Amer Hamdan,Jam ie Rogers.Evaluating the Efficiency of 3PL Logistics Operations[J].International Journal of Pro⁃duction Econom ics,2008,113(1):235-244.

[责任编辑:余志虎]

The paper chooses 12 typical and listed logistics financial companies as samples,using DEA model tomeasure the static efficiency of 2007-2012,through the TOPSISmodel to distinguish the DEA and get the efficiency differences among valid samples.It estimates finally the inter-temporal dynamic Malmquist productive index of efficiency change among 12 companies.The results from the empirical analysis show that the logistics financial business has become a‘new en⁃gine’for the development of the logistics companies,the scale efficiency is themain cause which influences technical effi⁃ciency.The efficiencies of logistics finance among different companies differ significantly,ofwhich the CMST Development Co.,China Shipping Haisheng and Shenzhen Chiwan Wharf Holdings Lim ited Co.achieved top logistics finance efficiencies, but the logistics finance efficiencies of Minmetals Development Co.,and CIMC Group were low.The logistics finance effi⁃ciency between 2007 and 2012 presented the development trend of‘initially declining and then ascending’,which was greatly influenced bymacro economic cycle fluctuation;Logistics finance business TFPwasmainly due to‘growth effect’of technological progress,while the‘level effect’ of technical efficiency is relatively insufficient.The paper puts forward, through further comparative analysis,feasiblemeasures to improve the efficiency of the logistics finance from wisdom logis⁃tics finance changes,building logistics dynamic alliance and other aspects.

logistics finance;DEA;Malmquist index;TOPSIS;efficiency

A Study on Combined M easurement of Efficiency of Logistics Finance —Based on‘DEA-TOPSIS-M almquist’Three-stageM ethod

TANG Jian-rong,MA Jie-chun

(Schoolof Business,Jiangnan University,Wuxi214122,China)

F250

A

1007-5097(2014)02-0074-05

【DOI】10.3969/j.issn.1007-5097.2014.02.016

2013-07-18

国家社会科学基金项目“实物期权条件下的公共资源交易问题研究”(08BYJ060);教育部人文社科基金项目“区域性碳交易平台的系统研究”(11YJAZH 084)

唐建荣(1964-),男,江苏无锡人,教授,博士,研究方向:低碳经济;

马洁纯(1990-),女,江苏南通人,硕士研究生,研究方向:物流金融。