中国高储蓄率的经济学解释

——基于生命周期理论的角度

李林燕

(重庆科创职业学院,重庆402160)

中国高储蓄率的经济学解释

——基于生命周期理论的角度

李林燕

(重庆科创职业学院,重庆402160)

中国居民部门高储蓄率引人关注。基于历年《中国资金流量表》及Modigliani和Cao(2004)的方法构建了1953—2011年中国储蓄率的完整时间序列,在此基础上利用E-G两步法检验了实际收入增长率和人口抚养比与中国居民部门储蓄率之间的协整关系。研究证实了生命周期假说(LCH)对于中国居民部门储蓄率的解释力。

储蓄率;生命周期假说;协整;ECM

中国居民部门的高储蓄率引人关注:第一,相对于20世纪90年代,最近10年中国居民的高储蓄率变得更高了,且储蓄余额呈加速增长趋势。一些研究显示,2012年,中国居民储蓄率已经超过了50%,而全球平均水平不超过20%。中国居民储蓄余额从10万亿元到20万亿元用了5年时间,但从30万亿元到40万亿元只用了2年时间。第二,高储蓄率带来了显著的宏观后果。储蓄大于投资,总供给大于总需求,过剩产能必须通过海外市场消化,这导致大量的贸易顺差、贸易摩擦以及与之相关的人民币升值压力。

对于中国居民部门储蓄率高企的原因,有多种解释。通常的认识分析包括文化习惯、预防性动机、流动性约束等,但是这些因素与储蓄率的对应关系或者是不一致的,或者也如陈立平(2005)[1]指出的那样,是可以通过某些政策措施予以消除。那么,更为刚性的解释因素是什么呢?我们可以从弗兰科∙莫迪利安尼(Franco Modigliani)关于消费与储蓄的生命周期假说(Life Cycle Hypothesis,以下简称LCH)寻求答案。该理论认为:一国居民储蓄率主要取决于两个因素——长期收入增长率、人口结构。

本文的研究目的在于实证检验LCH假说能否用于解释中国储蓄率。本文依据历年《中国资金流量表》和Modigliani和Cao(2004)的方法,构建了1953—2011年中国储蓄率的完整时间序列,在此基础上利用E-G两步法检验了中国居民部门储蓄率与实际收入增长率和人口抚养比之间的关系。全文分为四部分:第一部分概述了LCH理论的基本内容以及相关的实证检验。第二部分分析了此前文献数据估计中的不足,并依据《中国资金流量表》构建了本文的数据基础。第三部分是实证检验。最后一部分是结论。

一、文献综述

(一)LCH理论的基本内容

两个主要的理论刻画了居民储蓄率的决定因素。首先是凯恩斯的消费理论。这一理论认为,居民总消费是总收入的函数,居民的消费与当期收入成正比。相应地,居民储蓄作为消费的互补项,也与当期收入成正比。用公式表示如下:

S=s0+sY⇒S/Y=s+s0/Y,s0≺0,s≻0

凯恩斯理论存在明显缺陷,因为这一理论仅仅考虑了当期流量收入,而对存量收入——财富的变动未加考虑,因而可能低估或者高估边际消费倾向,进而高估或者低估居民储蓄。Modigliani的LCH理论和Friedman的PIH(永久收入理论)尝试解决这些问题。研究显示,LCH理论和PIH理论可以融入一个确定性等价中。不过二者的显著差异在于LCH假设家庭部门存在有限寿命,而PIH则运用了“王朝家庭”的假设。假设上的这一实质性差异使得LCH理论可以比较好地处理“生命周期中个人成长、退休以及家庭规模变化等现象所引起的收入和需求的系统性变动”。因而从理论上看,LCH理论更具优势。

Modigliani(1986)给出了一个精简版的LCH模型。该模型假设:第一,家庭收入在退休前各个阶段保持相对稳定,而在退休后为0;利息率r=0。第二,一生中每个时期的消费水平保持不变,且一生的收入与消费相等,不会留下遗产。在这样的假设条件下,分析得出的家庭财富持有、储蓄和消费的年龄曲线呈山峰型。

令N、L分别表示劳动年限和寿命长度,A(T)表示在T时刻积累的财富,Y(T)表示在T时刻的收入,则可以推出LCH理论的两个核心结论:

(1)一国储蓄率与其国民的年龄结构相关。其他条件不变,则一国居民中处于工作期的人口数量越多,该国的国民储蓄率越高。相反,处于退休期内的人口规模越大,该国的国民储蓄率越低。进一步地,如果人口增长率提高,则居民储蓄率也会提高。用公式表示如下:

S/Y=α-β(R/W)

其中W、R分别表示处于工作期和退休期的人口,α、β>0。

(2)在经济出现增长的情况下,年轻一代的生命周期财富将高于年老一代,因此居民储蓄率也会提高。用公式表示如下:

其中ρ表示“经济增长率”,w表示“财富/收入比”。

显然,将新增人口全部计入劳动力显然是不符合实际的。为了解决这一问题,Modigliani(1970)加入对青少年人口的考虑,将两阶段人口模型扩展至如下三阶段人口模型:

其中,ω、μ分别表示老年阶段时长、青少年阶段时长与工作年限之比,χ、χm分别表示老年阶段消费、青少年阶段消费与工作阶段消费之比,M、R、W分别表示一国人口中青少年、老年和工作期人口的人数。显然,由于M/W和R/W的系数为正,因此生育率的提高、死亡率的降低所带来的结果是相同的,即一国人口中“负储蓄人口”相对于“储蓄人口”的比率的提高,会降低一国的国民储蓄率。

需要指出的是,LCH理论并未指出抚养比、增长率对储蓄率影响的具体路径。理论研究表明,这种路径可能是多样的,并且从逻辑上来讲也可能并不完全符合LCH的结论。

此外,稳态模型的结果和动态模型的结果是存在差异的。一般地说,稳态中抚养比率的提高必然会降低一国居民储蓄率,但是在该国从一个均衡状态向另一个均衡状态调整的过程中则并不必然。这种理论上的多重可能性指出了数据调研和实证检验的必要性。

(二)LCH理论的实证检验

迄今为止,对于LCH的实证检验结果是两分的。

最早展开人口结构变动对于储蓄率影响研究的是Leff。Leff(1969)[2]以储蓄率的对数为因变量,人均收入、增长率、14岁以下人口比率R1和65岁以上人口比率R2的对数值为自变量,对20个发达国家和47个欠发达国家的数据进行了回归分析,结果表明R1和R2的系数显著地为负数。Leff(1969)由此得出结论:抚养比率是一个在统计上显著、在程度上重要的影响储蓄率的变量。抚养比率是解释国别储蓄率差别的重要因素。Leff(1969)的结论被Modigliani (1970)、Horioka(1997)等很多学者的实证研究所证实。但是也有学者提出不同的意见。如Schmidt-Hebbel et.al(1999)指出:许多关于家庭储蓄的调查表明,与年轻家庭相比,年老家庭的储蓄率并不低,甚至更高。这种现象在美国、日本、英国、德国及意大利等国家也广泛存在。在中国,王刚(2006)对北京消费者的一项调查表明,60岁以上老年人的储蓄率仍然在30%以上,仅比更加年轻的家庭略低,这与LCH的假设是相违背的。

增长方面的争论要更多一些。Modigliani(1970)采用Houthakker(1965)方法,以储蓄率为因变量,收入增长率为自变量,对36个国家的储蓄率、收入增长率等数据进行了线性回归,发现储蓄率与收入增长率呈显著的正相关关系,并且回归系数稳定在1.06~1.37之间,由此得出结论:收入增长率的提高会引起居民储蓄率显著的提高。Summers和Heston (1991)将样本扩展至64个国家的回归分析也得出了类似的结论。他们的研究表明,如果单独以收入增长率作为自变量,则无论是对于OECD国家,还是全部样本,储蓄率与增长率都显著正相关,回归系数分别为0.35和0.26。Edwards(1995)加入了人口的滞后变量、开放度、增长率、政府储蓄等影响因素,并依据1970—1992年36个国家的数据进行了线性回归分析,结果表明在全部回归方程中,人均收入增长率的回归系数都显著地为正。另一些研究实证分析了收入增速和储蓄增速之间的因果关系。Bosworths (1993)关于储蓄、收入增长和投资之间决定关系的检验表明,关于收入增长和储蓄增长孰因孰果,从前者到后者的因果关系要更强。Carroll和Weil(1994)通过对38个国家的数据的格兰杰因果关系检验表明,收入增长的出现要明显早于储蓄率的提高。Dekle (1993)对快速增长经济体进行了类似检验,并得出结论,收入增长是样本经济体储蓄率提高的原因。Attanasio et al.(2000)和Rodrik(1999)的检验结果确认了上述结论。从东亚地区的情况来看,经济和人均收入高增长率的出现要早于这些国家的高储蓄率,因而因果关系更可能是如LCH所言的从收入增长到储蓄增长。不过,相反的研究结论同样存在。Bosworh et.al(1991)和Atanasio et al.(1992)分别根据对美国和英国的实证研究,提出了不同的意见。他们认为,依据LCH理论,当经济增长率变动时,财富会在不同年龄阶段的人口之间进行转移,因此储蓄率的变动应当是一个结构性的现象。但是对美国和英国数据的研究发现,当经济增长率和收入增长率下降的时候,所有年龄阶段人口的储蓄率都下降了。

近年来,国内关于LCH理论对中国储蓄率变动解释力的研究也逐渐深入。中国人民银行研究局课题组(1995)依据中国1978—1997年的数据所做分析表明,改革开放以来国民储蓄率趋于提高的一个重要原因是居民抚养系数的逐年下降。李扬、殷剑峰、陈洪波(2007)[3]的研究表明人口结构是决定储蓄率的长期因素。20世纪60年代和80年代的两波婴儿潮是决定我国高储蓄率存在并且将在未来10—15年继续存在的主要因素。王德文、蔡昉、张学辉(2004)基于Leff(1969)的分析框架,在模型中引入了年份虚拟变量和地区虚拟变量,他们的研究发现:少儿抚养比、老年抚养比、总抚养比对于储蓄率的平均贡献率分别为-4.9%、-5.1%、-5.1%。

总体来看,跨国研究中,绝大多数实证研究倾向于支持LCH理论及其推论。LCH理论已经成为探讨储蓄率变动的基准理论。国内研究中,尽管一些调研数据提出相反的证据,但LCH理论总体上是适用于中国情形的。但缺乏逻辑一致、时间跨度足够长的储蓄率数据妨碍了实证结果的稳健性,一些研究没有反映出金融深化的作用,也没有分析人口老龄化的影响。本文将重点对上述因素进行综合分析。

二、数据

估算储蓄率的基本方法有两种。第一种是利用可支配收入减去消费支出,即将储蓄定义为可支配收入中未被消费的部分。第二种是Modigliani和Cao(2004)所采用的分项加总的方法,即将储蓄定义为财富的增加量。

第一种方法简单直观,但要求存在完整的可支配收入统计。这在大多数国家是不可得的,尤其是涉及年度时间序列。《2013年中国统计年鉴》提供了中国居民可支配收入数据,但仅有1990年、2000年、2010年、2011年和2012年五年的数据,且是区分城乡居民收入的。而历年《中国资金流量表实物部分》给出的可支配收入数据只能追溯到1992年,也无法满足本文的研究需求。

第二种方法是看似复杂,但易于在统计资料不尽完善的条件下构建出满足研究需要的时间跨度较长的储蓄率数据。Modigliani和Cao(2004)将中国的储蓄率倒推到了1953年,这显著地超出了正规统计的时间跨度。由于人口结构的变迁是相对缓慢的,因此这种统计口径下的储蓄率更加符合本文的研究需求。不过,Modigliani和Cao(2004)所采用的统计方法仍然存在缺陷。第一,统计的口径不尽一致。更加符合逻辑的储蓄率概念应该是边际储蓄率,对应的消费和储蓄应该是年度流量数据,而财富的变动是一个从存量引发的概念,显然这二者应该是存在差异的。就固定资产投资而言,从流量的角度来讲,当年新增固定资产投资就是居民部门在有形资产上的储蓄。但从存量的角度来讲,扣除折旧后的固定资本形成才是储蓄。因此,从存量角度,可能低估了边际储蓄。随着通胀水平的提高,这一问题可能会愈发明显。第二,财富统计不尽完全,忽略了金融市场的发展。在金融资产统计中,Modigliani和Cao(2004)仅统计了国债的发行情况。在20世纪80年代居民持有金融资产中国债比重较大的情况下,这样处理问题不大。但随着中国金融市场的发展,居民持有的金融资产中国债比重在逐渐下降,这种简单的处理就过于粗放。2010年,居民持有的金融资产中国债的比重已经由1996年的69.36%下降至0.63%[4]。这表明,对于Modigliani和Cao(2004)估算的数据,至少从20世纪90年代开始就需要重估。

为了获得更长时间序列的数据,匹配人口结构的缓慢变动,本文采用第二种方法估计中国储蓄率。对于1992年以前的数据,由于居民国债持有比重较大,因此直接利用Modigliani和Cao(2004)的数据。对于1993年以后的数据,本文直接采用历年《中国资金流量表》中“净金融投资”作为无形资产投资的代理变量。这一做法有两个显著的优势:第一,对居民部门的金融资产投资做出了细致的划分,涵盖通货、银行存款、国债、股票投资和保险准备金等,修正了Modigliani和Cao(2004)在无形资产统计中的不足。第二,流量概念与支出法中的最终消费是同一口径,避免了Modigliani和Cao(2004)估计储蓄率时流量与存量并用的缺陷。具体而言:

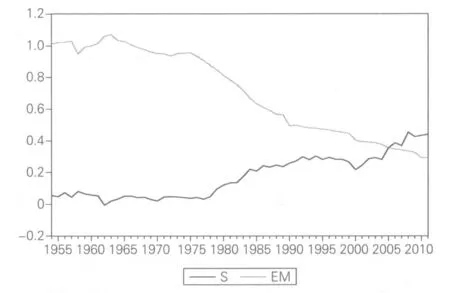

图1 1953—2011年中国居民部门边际储蓄率

居民储蓄=无形资产增量+有形资产增量=净金融投资+个人固定资产投资

其中,个人固定资产投资取各年《中国统计年鉴》[5]中“固定资产投资(按经济类型划分)”。消费数据来自历年《中国统计年鉴》中支出法项下居民消费数据。加总储蓄和消费得到居民可支配收入,随即可以计算居民储蓄率。

为了考察人口结构变动,我们还区分了幼龄人口(0-14周岁以下)和老龄人口(65周岁以上)抚养比对于储蓄率的影响。关于老龄人口:1987—2006年数据采用历年《中国人口统计年鉴》中的人口抽样调查数据;1978—1986年中除1982年采用第三次人口普查数据,其他年度数据通过logistic函数估计[6],以1985年和1987年老龄人口数据进行验证的结果表明,误差不超过6%,因此直接采用估算值。对于幼龄人口,1978—2000年数据仍沿用MC的估算值,2001—2006数值则采用历年《中国人口统计年鉴》和国家统计局发布的人口抽样调查数据。

我们比较了1992—1999年本文估计的储蓄率和Modigliani和Cao(2004)估计的储蓄,除1992年、1997年和1998年本文估计的储蓄率高于Modigliani和Cao(2004)之外,其余年度本文的估计数据要小一些。由于本文认为后者低估了金融投资的总额,而居民消费处于相同的口径,因此这种差异似乎超出本文的预期。仔细的研究发现,问题出现在居民消费数据上。在本文使用的《2013年中国统计年鉴》中,1992—2000年的居民消费数据比此前公布的数据出现了较大幅度的上调,因此本文计算的储蓄率数值要低一些。尽管如此,本文估计的储蓄率数据反映的趋势是大致相同的。我们看到2000年以来,中国居民部门边际储蓄率总体处于持续的攀升状态中,2008年之后虽然略有回落,但仍然维持在大约40%~44%的高位。

我们对比人均实际收入增长率与储蓄率的关系。定义5年平均增长率为长期人均实际收入增长率。如图2所示,储蓄率与长期人均实际收入增长率呈现一定的正相关关系,同期相关系数为0.83。

图2 边际储蓄率与长期人均实际收入增长率

我们进一步对比储蓄率与幼龄人口抚养比的关系。如图3所示,储蓄率与幼龄人口抚养比呈负相关关系。储蓄率与幼龄人口抚养比之间的同期相关系数为-0.96。

图3 边际储蓄率与幼龄人口抚养比

三、实证检验

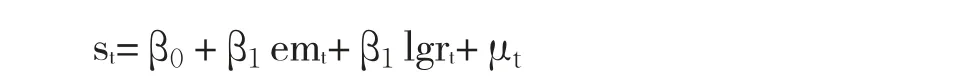

本文利用E-G两步法实证检验储蓄率s、幼龄人口抚养比em、长期人均实际收入增长率lgr之间的关系。

(一)平稳性检验

E-G两步法要求各分量同阶单整。本文利用ADF检验各分量的平稳性。数据区间为1954年全口径数据。

平稳性检验结果显示:s、em、lgr都是非平稳时间序列,但差分之后为平稳时间序列。可以进一步检验s、em和lgr的协整关系。

s P值D(lgr) 0.001 0.98 em 0.991 lgr 0.142 D(s) 0.000 D(em) 0.003

(二)协整检验

本文利用E-G两步法检验s、em和lgr的协整关系,构建如下回归方程:

回归结果显示:

(三)ECM模型

我们进一步利用ECM模型检验em和lgr对边际储蓄率s的短期影响[7]。令ecmt=μt,本文估计的ECM方程如下:回归结果如下:

误差纠正项系数为-0.338,符合预期,表明短期波动偏离长期均衡时,将以33.8%的力度将非均衡状态拉回到均衡状态。

(四)稳健性检验

本文利用1979—2011年的数据检验回归结果的稳健性。1979年以来,由于人口抚养比降低以及长期人均实际收入增长率提高,中国储蓄率从大约10%的水平上升到40%以上。为考察人口老龄化的影响,稳健性检验中纳入老龄人口抚养比ER。

平稳性检验显示s、em、er、lgr均为单整时间序列。进一步利用E-G两步检验边际储蓄率与相关变量之间的长期均衡关系。估计结果显示,可以在10%的显著性水平上拒绝回归残差存在单位根的假设,即边际储蓄率s与相关变量之间仍存在长期均衡关系。不过相对于1953年全样本数据,新的回归中幼龄人口抚养比系数上升至-0.46,长期人均实际收入增长率上升至1.00,并且两个回归系数都在1%的显著性水平上显著不为0,符合LCH的推断。老龄人口抚养比的回归系数为-0.1,尽管符合预期,但P值为0.82,不能拒绝其为0的假设,表明人口老龄化对居民部门边际储蓄率的影响尚不明确。这与王刚(2006)的调查数据是一致的,老龄人口仍具有较高的储蓄率。

四、结论

中国的高储蓄率是一个重要的经济学命题。本文的检验结果表明:LCH可以解释中国居民部门边际储蓄率的长期变动。1953年以来的全样本数据显示,储蓄率s与幼龄人口抚养比em和长期人均实际收入增长率lgr之间存在协整关系。其他条件不变,幼龄人口抚养比每提高1个百分点,中国居民部门边际储蓄率将降低0.395个百分点;长期人均实际收入增长率每提高1个百分点,中国居民部门边际储蓄率将提高0.65个百分点。ECM模型显示,当短期波动偏离长期均衡时,将以-33.8%的力度将非均衡状态拉回到均衡状态。本文利用1979年以后的数据进行稳健性检验,并在回归中纳入了老龄人口抚养比er。回归结果显示,协整关系仍然存在,幼龄人口抚养比系数上升至-0.46,长期人均实际收入增长率上升至1.00。老龄人口抚养比的回归系数为-0.1,尽管符合预期,但不能拒绝其为0的假设,表明人口老龄化对居民部门边际储蓄率的影响尚不明确。这与部分微观调查的数据是一致的,表明老龄人口仍具有较高的边际储蓄倾向。

依据LCH理论及上述检验结论,可以判断中国居民部门的高储蓄率不会持续下去。随着总人口抚养比上升、潜在经济增速下滑以及市场化程度进一步提升,中国居民部门边际储蓄率的下降几乎是必然的。日本1990年之后储蓄率从大约18%下降至4%以下,这提供了生动的先例。

[1]陈立平.高增长导致高储蓄:一个基于消费攀比的解释[J].世界经济,2005,(11):3-9.

[2]Nathaniel H Leff.Dependency Rates and Savings Rates[J].American Economic Review,Vol 59,No 5(Dec,1969),P886-896.

[3]李扬,殷剑峰,陈洪波.中国:高储蓄、高投资和高增长研究[J].财贸经济,2007,(1):26-33.

[4]高培勇.国债运行机制研究[M].北京:商务印书馆,1995:352.

[5]国家统计局.新中国五十年统计资料汇编[M].北京:中国统计出版社,1999.

[6]阎慧臻.Logistic模型在人口预测中的应用[J].大连工业大学学报,2008.

[7]高铁梅.计量经济分析方法与建模——eviews应用及实例[M].北京:清华大学出版社,2009.

(责任编辑:张艳峰)

1003-4625(2014)05-0061-05

F832.22

A

2014-03-11

李林燕(1981-),女,重庆梁平人,在职研究生,研究方向:宏观经济。