中国信贷结构与物价水平:基于遗传神经网络的研究

刘磊

(1.河南大学应用经济学博士后流动站,河南开封475004;2.中国人民银行郑州中心支行,河南郑州450018)

中国信贷结构与物价水平:基于遗传神经网络的研究

刘磊1,2

(1.河南大学应用经济学博士后流动站,河南开封475004;2.中国人民银行郑州中心支行,河南郑州450018)

在我国信贷扩张与通货膨胀联系紧密,而且独特的信贷结构对物价的影响也不可忽视,但是目前信贷结构对价格水平及经济增长的研究几乎空白。针对这一研究现状,将贷款分为生产性贷款和消费性贷款,采用遗传神经网络方法着重研究我国信贷结构与物价水平的关系。研究结果表明,生产性贷款对物价水平的影响小于消费性贷款的影响;但生产性贷款对经济增长的影响高于消费性贷款,这一结论表明信贷资金集中投向生产性领域和消费性贷款集中于住房领域体现了投资拉动与房地产业不仅影响物价水平,也对我国经济增长产生显著的影响,同时也从信贷的视角解释了“中国之谜”形成的原因。

信贷结构;物价水平;遗传神经网络

一、引言

改革开放以来,中国出现了“超额”货币供应与低物价水平并存的现象。而在通胀压力的背后,一方面由产能过剩导致的部分行业价格持续低迷,另一方面资产价格出现了剧烈波动和快速上涨,对此仅从货币供给解释和认识显然是不够的。事实上,我国以银行信贷为主的间接融资结构仍居主导地位,信贷扩张始终是广义货币创造的核心,而信贷投向结构集中于生产性贷款的现象一直存在,占比较低的居民消费贷款中又多集中于住房贷款。这种独特的信贷结构是否对生产价格、消费价格以及资产价格的传导产生了差异,以及由信贷投向过于集中形成的产能过剩和货币超额供给形成的流动性过剩对我国未来经济会产生怎样的影响和挑战,都有必要从信贷结构的视角深入考察。

信贷结构是通过对信贷规模存量以及流量进行分组的划分,通常分为信贷的期限结构、部门结构、产业结构和区域结构等。由于信贷结构的官方数据难以获得,国内学者对信贷结构的研究较少,而基于信贷结构的广义货币及物价影响的研究则几乎空白。而在国外发达的市场经济国家,由于间接融资所占比例不大,信贷结构不合理的现象并不严重,因此单独针对信贷结构问题进行研究的也不多见。

国外学者的相关研究中,Bernanke和Gertler[1](1995)的研究发现居民消费贷款的下降对产出有直接影响。De Haanetal[2](2007)采用美国的银行贷款数据分析发现,紧缩的货币政策导致消费贷款大幅减少和工商业贷款的增加,并导致物价水平上升。

国内关于信贷结构的研究主要是分为信贷的期限结构和信贷投向两类。对信贷的期限结构研究中,范从来、盛天翔、王宇伟[3](2012)的研究也发现短期贷款会对通货膨胀形成压力,中长期贷款则会在一定程度上抑制通胀。

在贷款流向结构研究方面,张军[4](2006)的研究认为国有大中型企业得到的贷款占比过大,导致了中国的信贷增长没有显著地促进经济增长。刘涛雄、王伟(2013)[5]认为我国信贷市场对经济发展作用明显,如果商业银行加大中小企业的贷款支持力度能够提高货币政策的消费和投资效应。

总之,国内外的相关研究还很少涉及信贷投向结构,也几乎没有文献对信贷结构和货币供应量及通货膨胀的关系进行研究,这正是本文的研究机遇和切入点。

二、标准BP神经网络及其改进算法

价格传导是一个复杂的系统,影响物价水平的变量包括广义货币供应量M2,生产性贷款、消费性贷款、房地产销售价格指数、固定资产投资额,以及股票市值等。这些变量很可能存在线性相关性,或者动态非线性关系,如果采用一般的时间序列方法可能会导致模型估计结果产生较大偏差。考虑遗传神经网络在处理非线性和动态不确定关系数据方面的优势,本文选用遗传神经网络方法研究生产性贷款和消费性贷款对物价水平的影响。

(一)遗传神经网络算法特点

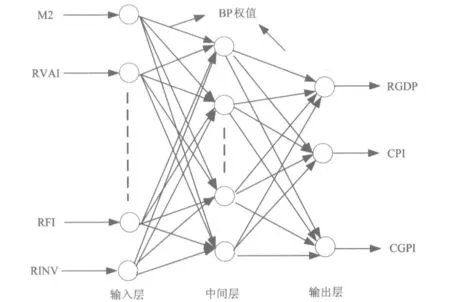

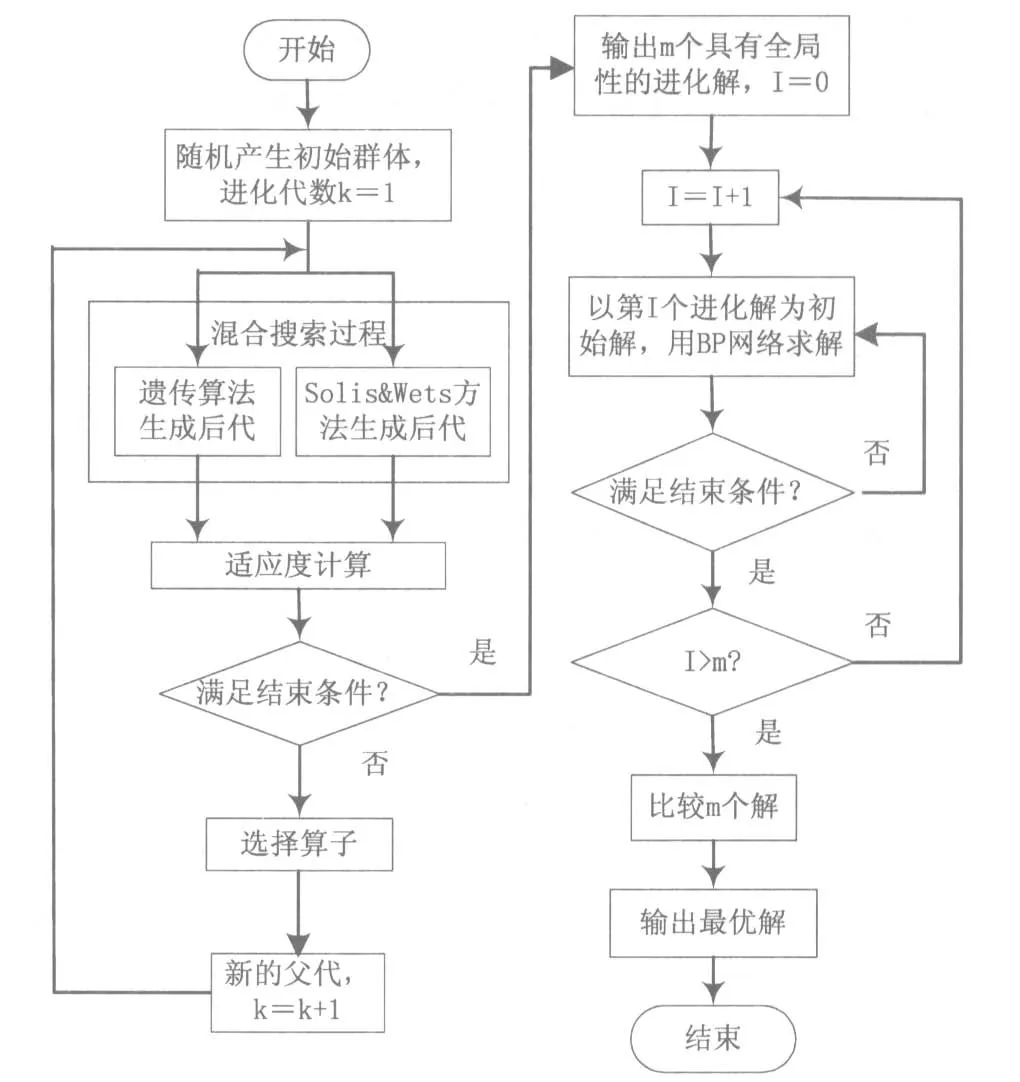

人工神经网络中,反向传播(Back Propagation,BP)神经网络是目前应用最为广泛的网络之一。遗传神经网络算法综合了遗传算法和BP神经网络算法的优点,能在全局范围内搜索最佳的网络权值,尽可能地提高网络的计算精度。具体操作中,首先利用遗传算法的全局搜索特性,来优化BP网络的初始权值,然后将全局范围内获得的最优初始权值赋给BP神经网络,再通过BP神经网络的局部搜索,进一步优化网络的连接权值,最终达到提高网络的搜索能力和运行效率的目的。该算法特别适合于处理某些大规模的、动态变化的不确定问题。遗传神经网络算法的结构如图1所示。

图1 遗传神经网络结构

(二)混合编码下的遗传算法改进

经典的遗传算法存在搜索后期效率低和缺乏局部优化能力的情况,本文采用混合编码下的遗传算法来克服这些缺陷。该算法流程简介如下:

图2 网络结构和权值的混合编码

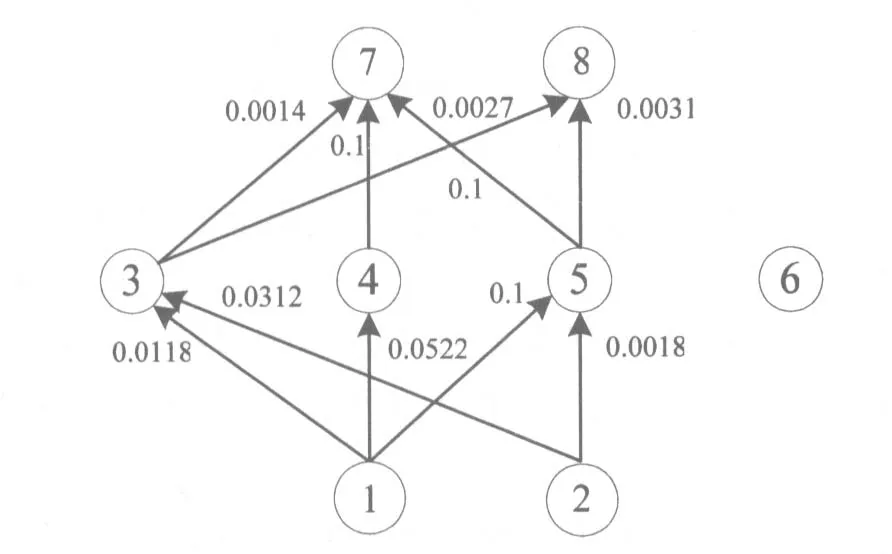

(1)编码:本文中网络结构采用二进制编码,网络权值采用实数编码。下面以图2所示的网络为例来说明这种混合编码方法的原理。

图2中,第2号神经元只与第3和第5号神经元相连,结构编码时,按照神经元的编号顺序以及与之相连的神经元编号顺序来编排的,1表示相连接(zi= 1),0表示不连接(zi=0),因此第2号神经元的结构编码为1010,类似的,第1号神经元的结构编码为1110。初始群体网络权值是随机生成的,从而使输入变量具有自适应调整的能力[6]。

(2)初始群体(初始输入变量):算法初始群体的每个编码串随机产生,实数编码被限定在可能的权值取值范围内,文中权值的范围取[0,0.1],且所有权值的和为1。

(4)交叉算子和变异算子:交叉运算采用单点交叉,交叉概率取0.8。变异运算时,编码值随机确定,且不超过0.1,本文中变异率取0.01。

虽然以上二进制码串的变异效果较好,但对表示网络权值的实数编码变异效果不够理想。因此,本文采用结合Solis&Wets算法的遗传搜索算法来改进实数值编码串的变异效果。

(三)Solis&Wets算子

Solis&Wets算法也是一种全局寻优算法,该算法以随机生成的数列作为初始值,搜索过程中该算法能根据目标函数值的升降来自适应地调整搜索的方向和步长,最终获得全局最优解[7]。

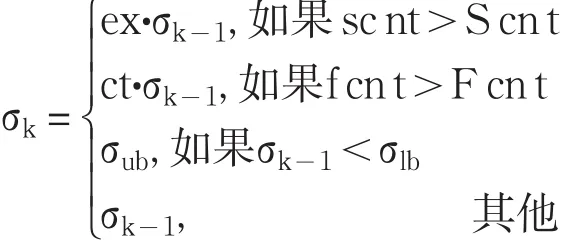

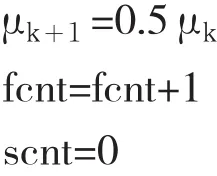

将混合编码中的实数编码作为一个分量wi,则整个实值码串形成一个数列W。首先选取阈值参数Kmax,scnt,fcnt,σub,σlb,ex,ct且初始化变量k=0,scnt=0,fcnt=0,σ0=1,μ0=0。其中,k表示搜索次数,Kmax表示最大搜索次数,这里取3000,scnt和fcnt表示循环搜索中的暂态变量,分别表示循环搜索中目标函数值下降时连续成功和连续失败的次数,Scnt和Fcnt分别表示变量scnt和fcnt的比较阈值,文中分别取5和3。σ0为Gaussian随机变量的初始方差,σub和σlb分别表示方差比较阈值的上限和下限,文中分别取3和0.1。ex和ct表示方差步进系数,即目标函数值下降时连续成功或下降的次数达到或超过相应的设定阈值时,对方差σk-1进行的放大或缩小的操作系数,对应取值2和0.5,μ0表示初始均值。将数列W作为初始搜索数列W0,Solis&Wets算法的具体操作流程可描述如下:

(1)设置方差变量为

(2)生成一个多维Gaussian随机变量:

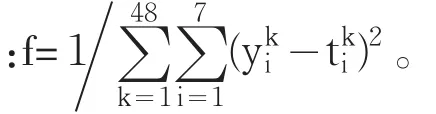

(3)计算遗传算经网络算法的目标函数值

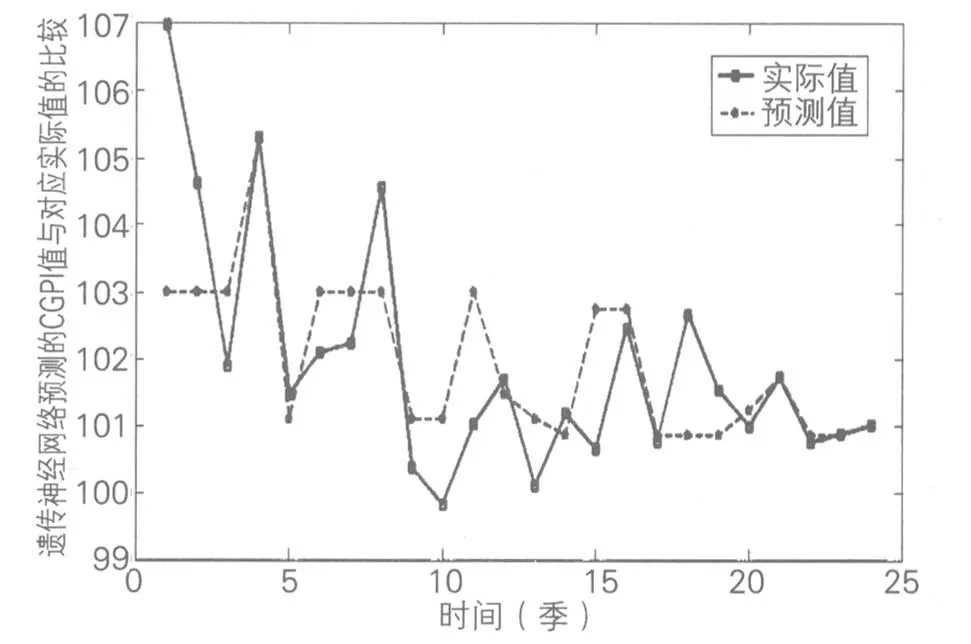

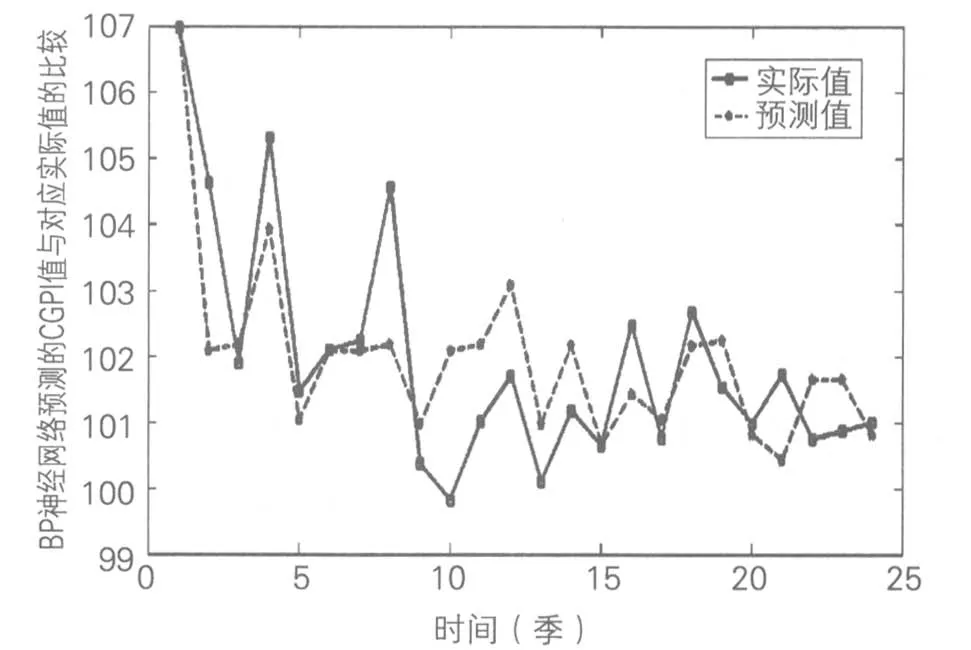

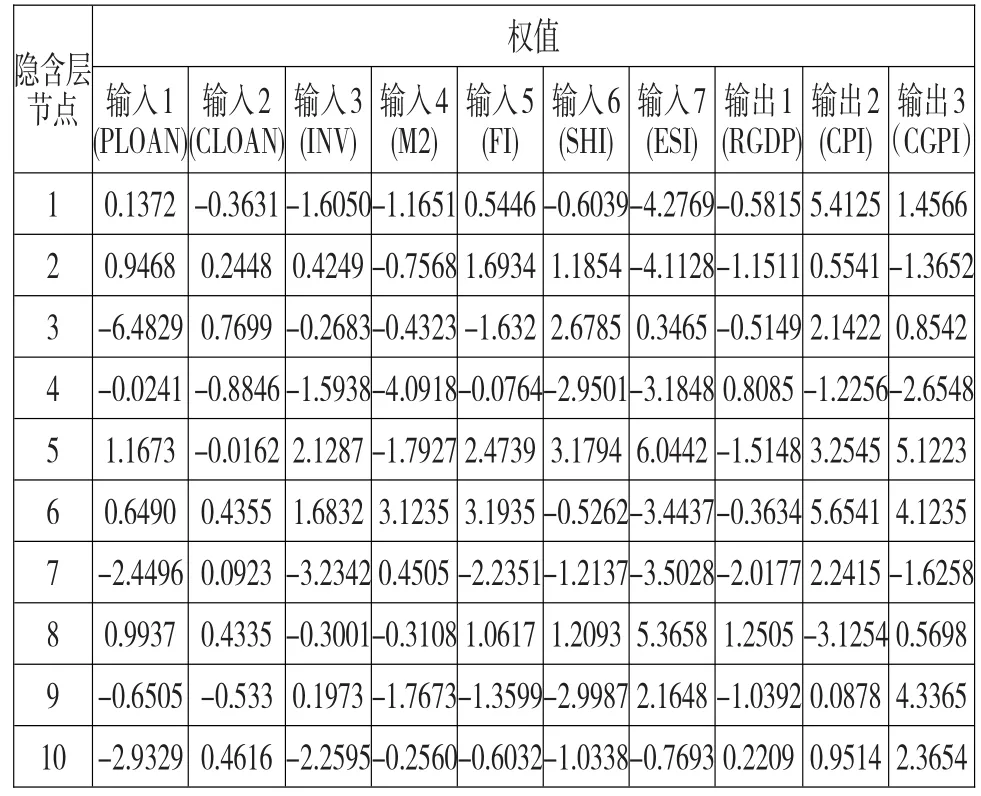

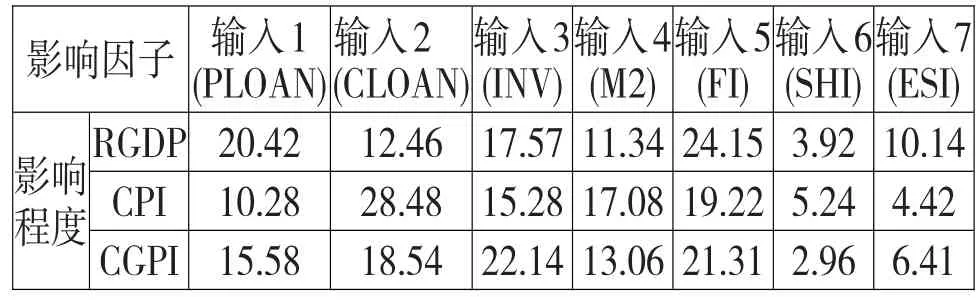

(a)如果f(Wk) (b)如果f(ξk)≤f(Wk) (c)否则:Wk+1=Wk (4)如果k=kmax,停止Solis&Wets运算。否则k= k+1,返回到(1)。 需要说明的是,迭代过程中的f(Wk)表示数列Wk解码后对应的遗传神经网络的目标函数值,即适应度函数值,依此类推。 基于以上的描述,可画出如图3所示的完整的遗传神经网络算法的流程图。 (一)数据选取及数据来源 本文选取1995年第一季度至2012年第四季度的季度数据为样本对象。采用的季度数据来源于中经数据库和Wind数据库,部分数据来自中国经济景气月报及中国人民银行网站,所有的价格指数均为同比价格指数(与去年同期相比,去年同期为100)。 图3 遗传神经网络算法流程图 我们首先采用x-12加法季节调整方法对月度原始数据进行调整。然后,我们对数据取对数进行分析以增强时间序列的稳定性和消除异方差。 (1)通货膨胀变量。本文选取CPI和CGPI作为反映通货膨胀变动程度的指标,CGPI是中国人民银行的企业商品交易价格指数,包括农产品、矿产品、煤电油和加工业产品指数,是比较全面地测度通货膨胀水平和反映经济波动的综合价格指数。 (2)经济增长变量。在文中我们使用实际GDP增长率来计算经济增长。 (3)生产性贷款(PLOAN)和消费性贷款(CLOAN)。为了分析信贷结构与通货膨胀和货币供应量的关系,本文主要研究信贷的投向结构,为此将信贷总额分为生产性贷款和消费性贷款,并分别考察两者对通货膨胀的关系。由于人民银行总行自2007年才开始按居民户贷款和非金融性公司及其他部门贷款进行分类和统计,因此我们将2007年以前统计的储蓄存款作为居民消费存款,将企业存款、财政存款和其他存款的加总作为生产性贷款,将2007年之后的非金融性公司及其他部门贷款作为生产性贷款。 (4)广义货币供应量。将中国人民银行公布的M2作为代表货币政策的变量。 (5)其他变量。考虑到通货膨胀的影响因素较多,我们还选取了工业增加值、外汇储备、进出口总额、固定资产投资、上证综合指数、房地产销售价格指数、银行间同业拆借利率、财政收支作为控制变量。 基于遗传神经网络的通货膨胀模型中,模型的输出变量均为下季度的GDP增速、CPI和CGPI值,将生产性贷款,工业增加值,M2,原材料、燃料、动力购进价格指数,外汇储备,进出口总额,固定资产投资,股票市值,上证综合指数,房地产销售价格指数,消费性贷款,社会零售品消费总额,银行间同业拆借利率,财政收支,外汇储备15个变量作为输入变量的候选指标,采用主成分分析法进行遴选和降维,结果发现生产性贷款(PLOAN)、消费性贷款(CLOAN)、工业增加值(INV)、M2、固定资产投资(FI)、上证综合指数(SHI)和房地产销售价格指数(ESI)7个变量提取了15个变量85%以上的信息量,因此将这7个变量作为遗传神经网络的输入变量。在训练神经网络时输出值和样本值之间会有误差,二者之间的误差用拟合误差来表示。根据现有数据,得到共72组输入样本数据,将自1995年第一季度至2006年第四季度前48组数据作为训练样本来训练所创建的神经网络模型;自2007年第一季度至2012年第四季度的后24组数据作为测试样本,来测试输出参数的预测性能。 (二)遗传神经网络模型及预测结果 图4 BP神经网络模型和遗传神经网络RGDP拟合值的比较 建立遗传神经网络模型时,首先应确定隐含层节点数目,通过试验确定结果最优的隐含层节点数为10个,训练函数采用trainlm,学习算法采用learngdm。确定模型结构后,采用MATLAB语言编写遗传神经网络程序,网络训练参数设定为:目标误差为0.001,初始学习率η(0)=0.01,学习率增长系数a=1.05,学习率减小系数b=0.75,误差增长比率上限k=1.04,最大训练次数为1000。在进行训练时,在1000次训练中第134次的平方误差均值最小,因此下面所建立的遗传神经网络模型选择此次的权值和阈值。首先使用前48组训练样本数据来训练所创建的BP神经网络,训练完成后将24组测试数据输入神经网络,得到网络的预测值。采用遗传神经网络模型对2007年第一季度至2012年第四季度RGDP、CPI和CGPI数据进行预测的结果及实际值分别如图4—6。图中蓝色实线为实际值,绿色虚线为预测值。 图5 BP神经网络模型和遗传神经网络CPI拟合值的比较 图6 BP神经网络模型和遗传神经网络CGPI拟合值的比较 经训练后,遗传神经网络模型的输出误差RMSE仅为1.04。同时从图中可以看出,除了2个峰值处拟合效果不理想之外,其他拟合值的预测效果较好,这表明选用的遗传神经网络具有较好的适应性、较高的精度和良好的泛化能力,符合研究要求。 根据遗传神经网络算法的工作原理,确定了网络输入与输出之间的权值系数之后,就相应地确定了输入参数的影响程度。我们采用误差反向传播的方法计算获得该影响程度,由此得知输入参数对输出参数影响的相对大小。输入层节点对输出层节点的影响则由各层的权值来传递。 利用遗传神经网络建立了反映经济增长和物价水平与经主成分分析筛选得到的影响因子之间关系的神经网络模型。输入层和隐含层之间的连接权值、隐含层和输出层之间的连接权值如表1所示。 表1 遗传神经网络训练的权值 经过计算,得到各因子对输出的影响比例如表2所示。分别将生产性贷款(PLOAN)、消费性贷款(CLOAN)、工业增加值(INV)、M2、固定资产投资(FI)、上证综合指数(SHI)、房地产销售价格指数(ESI)包含的各个因子的比例求和,就可得到各输入变量对经济增长和物价水平的影响程度。 从对经济增长的影响来看,生产性贷款对经济增长的影响程度为20.42%,消费性贷款对经济增长的影响程度为12.46%,广义货币供应量对经济增长的影响程度为11.34%,固定资产投资和房地产对经济增长的影响则分别为24.15%和10.14%。从对物价水平的影响来看,生产性贷款和消费性贷款对CPI的影响程度分别为10.28%和28.48%,生产性贷款和消费性贷款对CGPI影响程度分别为15.58%和18.54%,这表明生产性贷款对物价水平的影响小于消费性贷款对物价水平的影响;尤其是我国通常采用CPI作为衡量通货膨胀的指标,消费性贷款对物价水平的影响在7个输入变量中是最大的。 表2 遗传神经网络中各输入变量对经济增长和物价的影响 接下来本文检验变量PLOAN、COLAN、M2、GDP、CPI和CGPI的平稳性,ADF检验结果表明,以上变量均为非平稳变量,DPLOAN、DCOLAN、DM2、RGDP(GDP增速)、LNCPI和LNCGPI均为平稳变量。然后采用格兰杰因果检验来对变量DPLOAN和DCOLAN与DM2、RGDP和LNCPI及LNCGPI之间的因果关系方向进行验证。检验结果如表3所示。 表3 Granger因果检验结果 表3的检验结果显示,在5%的显著性水平上,生产性贷款和消费性贷款分别与M2互为Granger原因,但生产性贷款和消费性贷款是GDP的Granger原因,而GDP不是生产性贷款和消费性贷款的Granger原因;生产性贷款和消费性贷款是CPI的Granger原因,但CPI不是生产性贷款和消费性贷款的Granger原因。 结合遗传神经网络方法得到的研究结果来看,这不仅说明信贷市场和货币供应量与实体经济的相关性不足,超发的流动性相当一部分没有进入实体经济。综合来看投向消费领域的信贷虽然对通货膨胀的影响远大于生产性贷款,但消费性贷款在信贷总量中占比较低,对物价水平的波动远没有流动性过剩因素所导致的物价波动幅度大。而大量集中投向的生产性贷款增加了社会总产出,起到了缓冲和抑制价格波动的作用。 第一,遗传神经网络方法对生产性贷款和消费性贷款对物价水平和经济增长的影响分析表明,信贷投向结构对物价的传导存在显著差异,而这些差异是我国货币供应量持续快速增长而未出现恶性通货膨胀的一个重要原因。 第二,我国信贷管理仍是货币政策的核心内容,信贷规模与广义货币存在即期因果关系。长期看,信贷增长与物价波动存在大致相同的变化趋势,但是大量的信贷资金投入到基础要素生产领域,在拉动经济较快增长的同时,也造成了大量过剩产能,导致部分行业的产品价格持续低迷,同时以房地产为代表的资产价格出现了持续攀升。 采用遗传神经网络模型进行的分析表明,生产性贷款对经济增长的影响程度远远大于消费性贷款,而消费性贷款对CPI的影响程度则显著强于生产性贷款。 至此可以得出一个比较完整的结论:长期以来我国信贷投向形成两个“集中”,一是大量信贷资金集中投向生产性领域,特别是大中型企业贷款以及基础设施投资贷款集中趋势明显,在拉动经济较快增长的同时也形成了大量的产能过剩,部分行业市场需求不足、产品价格持续低迷,缓冲了超额货币供给带来的通胀压力;二是消费性贷款集中投向住房消费,虽然吸纳了较多的社会流动性,缓冲了超额货币供给向消费物价的传导,但也造成了大量的资产泡沫,助推了房价的持续攀升,给未来中国经济的发展带来更多的不确定性。这两个“集中”体现了投资拉动与房地产业在促进我国经济增长中的重要作用,同时也从信贷的视角解释了“中国之谜”形成的原因。 我国信贷结构集中的成因,一是在经济体制变革中,“先生产后生活”的理念长期占主导地位,大量信贷资金投向生产性领域,国有经济体、大中型企业以及“煤、电、油、运”等垄断性行业占用了过半的信贷资源;二是我国长期以GDP为主的政绩考核机制,助推了地方政府的招商引资和投资冲动,导致区域经济增长过多地依赖信贷投放;三是我国处于高速发展期,由政府和企业主导的收入分配体制决定了居民收入占比偏低,居民消费拉动经济增长的动力有限。同时,产能过剩问题带来的信贷风险日益突出。 未来,随着资本项目的逐步放开,欧美国家推行“再工业化”,我国国际收支差额将进一步收窄,资本市场的不断完善和扩容,直接融资规模加大,货币供给渠道与融资结构也将更趋多元化,广义货币增速有望减缓,降低通胀压力。而人口红利的逐步消退,会促使国民收入分配向居民倾斜,提高居民消费比例,并进一步推进消费信贷的较快增长,这又将导致通胀压力进一步加大。因此,我国未来物价的走势仍将面临较大的不确定性,需要结合数量型和价格型货币政策工具,积极发挥信贷渠道对物价传导的作用机制,逐步降解产能过剩,定向消除特定部门和特定行业的资产通胀风险,防范物价水平的剧烈波动。 [1]Ben S Bernanke,Mark Gertler.Inside the Black Box:The Credit Channel of Monetary Policy Transmission[J].The Journal of Economic Perspectives.1995,9 (4):27-48. [2]De Haan,W J,S W Summer,G M Yamashiro. Bank Loan Portfolios and the Monetary Transmission Mechanism[J].Journal of Monetary Economics,Vol.54 (3),904-924,2007. [3]范从来,盛天翔,王宇伟.信贷量经济效应的期限结构研究[J].经济研究,2012,(1):80-91. [4]张军.中国的信贷增长为什么对经济增长影响不显著[J].学术月刊,2006,(12):69-75. [5]刘涛雄,王伟.银行信贷结构对货币政策有效性的影响[J].清华大学学报(哲学社会科学版),2013,(5):138-147. [6]王东署,迟健男,徐方,徐心和.遗传神经网络法及其在机器人误差补偿中的应用[J].东北大学学报(自然科学版),2006,(1):13-16. [7]刘磊.基于遗传神经网络的指数跟踪优化方法[J].系统工程理论与实践,2010,(1):22-29. (责任编辑:张艳峰) 1003-4625(2014)10-0028-06中图分类号:F830.5文献标志码:A 2014-09-10 刘磊(1974-),女,河南郑州人,数量经济学博士,副研究员,研究方向:金融计量,宏观金融。

三、遗传神经网络模型构建及实证分析

四、确定各输入变量对物价水平的影响程度及分析

五、结论及分析

——“习作单元”阅读文的教学指向