李兆会“败家”真相

海鑫钢铁的破产,使李兆会落下一个玩资本败家的名声。但新财富复盘他在公开市场的操作发现,其过去十年间的股权投资竟有超过40亿元浮盈,仅民生银行、兴业证券两项股权投资,获利就在30亿元以上。这与舆论中“炒股败家”的李兆会大相径庭。

不过,李兆会并非投资高手,其最赚钱的投资是民生银行、兴业证券、山西证券3只金股,收益则来自一二级市场套利。相比之下,他在二级市场的其他投资收获相对平淡。

李兆会的溃败,当败在无心实业。作为仓促接班的富二代,李兆会不喜实业,但在继承的责任下,不得不将实业挑在肩上,却又疏于打理,任由其无序发展,最终走向破产。对于家族事业,到底是这样的坚守,还是及时的退出,才算最优选择?

李兆会的另一失误在于,一直动用海鑫实业、海鑫钢铁两大主体在资本市场进进出出,而未能够成立一家专门的投资公司,将实业经营和资本运作平台区分开来,将家族企业的经营与家族财富的管理区分开来,终致是非难辨。

值得注意的是,原本由海鑫实业控股的海博鑫惠,如今已转移至李兆会之妹李兆霞名下,且资产上升至近百亿元。无论这一变动背后是否隐藏着李兆会保全家族财富的苦心,在海鑫钢铁风雨飘摇之时,这一安排看来都难起作用。2014年3月,海博鑫惠已同海鑫实业一起被债权人告上法庭,并申请财产保全。

不管愿不愿意,李兆会的名声是坏了。伴随海鑫钢铁集团有限公司(简称“海鑫钢铁”)2014年3月全面停产,6月向地方政府递交破产重整预案,“败家子”的标签已经牢牢贴在他的身上。

李兆会究竟因何“败家”?许多媒体的说法是“炒股”,“从实业大量抽血玩股票”,“海鑫钢铁被他当成了提款机”。

这当真是事实吗?如果属实,那么,李兆会究竟在资本市场进行了哪些投资,其损益到底如何?他的炒股如何拖垮了海鑫钢铁?

新财富研究员花费月余时间,从公开信息中查阅了李兆会自2005年以来进行的所有资本投资及套现行为,并对其进行了系统梳理。我们依据相关上市公司的年报、招股书、股权分置限售股份解禁股东名单、各时期前十大股东、重要股东买卖记录以及深沪交易所的大宗交易记录等数据,比对所得,以尽可能追踪其每笔交易的成交时间段,确定合理的买入成本及售出价格。

最终,我们发现,尽管李兆会无心实业有目共睹,在资本市场进进出出也都是事实,但是在资料所能复盘的公开资本市场上,他却是个大赢家!过去近十年间,李兆会不仅大举杀入民生银行(600016)、兴业证券(601377)、光大银行(601818)、山西证券(002500)等股票,入股民生人寿、银华基金等金融机构,还在二级市场小试牛刀,涉足新能泰山(000720)、万向德农(600371)、益民集团(600824)等股票的买卖。而仅民生银行(600016)、兴业证券(601377)两项股权投资,其获利就在30亿元以上。加总来看,其股权投资至今仍有超过40亿元浮盈。显然,这与舆论中“炒股败家”的李兆会大相径庭。

那么,李兆会是一个投资高手吗?他从资本市场获得的收益,何以未能解救海鑫钢铁实业之急?李兆会家族和海鑫钢铁,究竟走错了哪一步?中国民企家族可以从他的故事中获得什么启示?

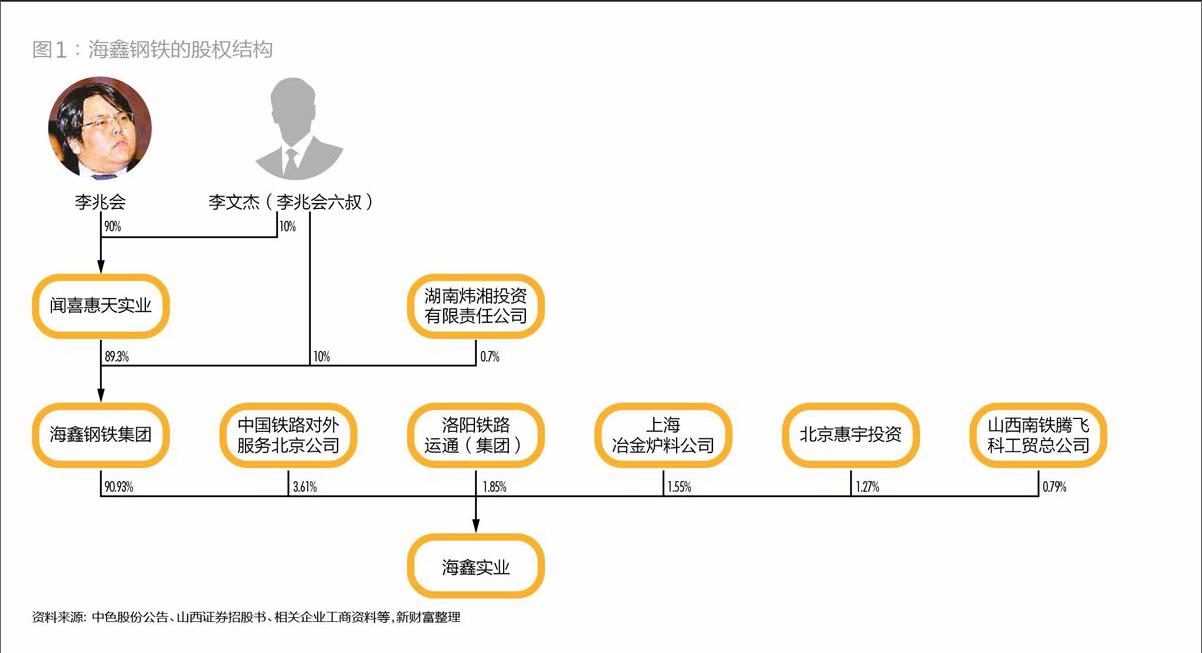

李兆会股权投资成绩单

李兆会的主要财富,为李氏家族控股99.3%的海鑫钢铁(图1)。他的投资大戏,也以海鑫钢铁及海鑫钢铁控股90.93%的山西海鑫实业股份有限公司(简称“海鑫实业”)为主体展开。而正是实业平台与投资平台重合的这一安排,为李兆会日后的“败家”名声埋下了伏笔。

民生银行

李兆会在资本市场声名鹊起,自民生银行一役始。其入股成本仅为6.1亿元,套现金额约为32.13亿元,整笔交易浮盈26亿元。

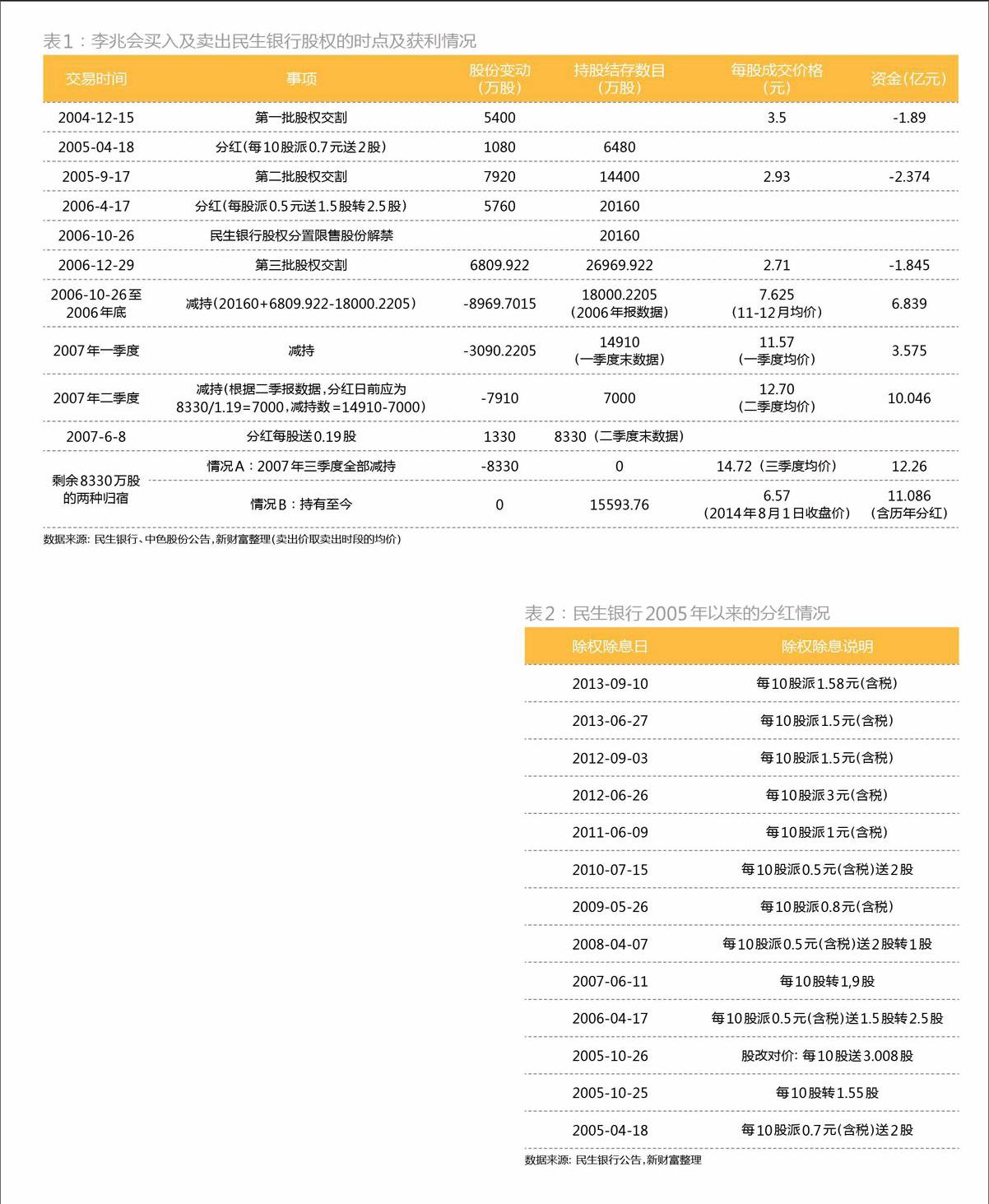

2004年,海鑫实业豪掷6亿元,受让当时的民生银行第十大股东—中色股份手中持有的全部民生银行股权。这些股权于2004年12月15日、2005年9月17日、2006年12月29日分三批进行交割(表1)。

2006年10月26日,海鑫实业持有的20160万股民生银行解禁。当年12月29日,中色股份又将第三批6809.922万股民生银行股份过户给海鑫实业。而民生银行2006年报则显示,截至当年底,海鑫实业仅持有其1.8亿股,这说明2006年10月26日至年末的两个月间,李兆会已大举减持了8969.7万股民生银行股份,按月末收盘价均价7.625元/股来算,这一期间其入账6.839亿元。

根据民生银行股东持股变动数据,也能推算出2007年第一、第二季度海鑫实业减持的股份数目,按减持时段的股价均价,海鑫实业此两季分别套现约3.575亿和10.046亿元。

自此,海鑫实业从民生银行十大股东名单中消失,留给投资者的最后背影是民生银行2007年中报里,其持有8330万股股权。由于此后民生十大股东的持股数一直高于此数,所以我们无法断定,海鑫实业是进行了减持,还是一直持有。如果其2007年当年完全减持,那么海鑫实业可一次性获得12.26亿元;若持有至今,经过历年配送等,海鑫实业当持有民生银行15593.76(=8330×1.3×1.2.×1.2)万股,历年分红税后约为8413.3万元(表2),以6.57元/股的现价(2014年8月1日收盘价)计算,这部分剩余股权的价值约为10.245亿元,股权现值及历年分红相加为11.086亿元。我们不妨取12.26亿元与11.086亿元二者的均值11.673亿元,将其理解为剩余8330万股的价值。

这样算下来,李兆会在民生银行一只股票上,成本仅为6.1亿元,套现金额约为32.13(=6.839+3.575+10.046+11.673)亿元,浮盈在26亿元。

这一切发生在2004年底至2007年底的3年间,此时,年轻的李兆会春风得意。

兴业证券

海鑫钢铁2007年以1.03亿元入股兴业证券,最后总套现约为9.682亿元,净收益约8.652亿元,同样不低。

2007年9月,兴业证券进行增资扩股,23 名股东参与认购,其中,海鑫钢铁成为本次增资过程中新增的5 名股东之一,以1.5元/股、总计1.03亿元认购兴业证券6871万股,占股4.61%。2009年2月,兴业证券将未分配利润4.47亿元转增股本,海鑫钢铁所持的公司股份变更为8932.3万股,持股比例仍为4.61%。

2010年9月27日,兴业证券上市,每股发行价10元,海鑫钢铁以8932.3万股为其第四大股东,2011年10月13日,其所持兴业证券股份解禁。此后,李兆会开始了快速抛售。

兴业证券2011年年报显示,海鑫钢铁减持其2201万股。而比对同时期的大宗交易记录,可以发现,山西证券(当时海鑫实业为山西证券第三大股东,李兆会任其董事)位于吕梁市离石区的滨河北西路营业部于2011年11月14、15日分四次共计卖出了2200万股兴业证券。这与海鑫钢铁减持的股份数量高度重合。假如这些交易由李兆会进行,那么,以这四次的成交价格可以推算,此次李兆会共套现2.586亿元,已是最初入股兴业证券成本的2倍有余。

不过李兆会并未停步。兴业证券2012年一季度报中,海鑫钢铁还以持有6731.3万股位列第四大流通股东,2012年二季度报中已不见其身影。与此同时,在2012年5月30日至2012年7月3日期间,山西证券运城河东街营业部再次密集卖出兴业证券股份,共计成交5729万股,套现金额合计6.04亿元。

自此,海鑫钢铁从兴业证券的十大股东名单中消失,而兴业证券大宗交易记录中的卖方席位中也再无山西证券相关营业部的身影。

如果李兆会在2012年7月将剩余股份在二级市场公开减持,那么按7月份的均价10.18元/股来计算,他可再得1.021亿元。如果李兆会持股至今,按兴业证券2014年7月30日收盘价10.49元/股来计算,这部分股权价值1.094亿元。如果取这两者的平均值1.056亿元,为剩余1003.3万股股权的价值,那么,在入股兴业证券一役中,李兆会的成本为1.03亿元,而套现金额约为9.682(=2.586+6.04+1.056)亿元,收益约为8.652亿元。

光大银行

2000年9月,光大银行进行增资扩股,共募集新股315790万股,募集资金总额61.58亿元,其中,海鑫钢铁以1.463亿元成本认购了7500万股,每股成本1.95元(此时海鑫钢铁由李兆会之父李海仓执掌)。

2007年5月,海鑫钢铁又从山西柳林兴无煤矿有限公司手中以2.353亿元收购光大银行8257.4万股股份。

2010年8月18日光大银行IPO,上市前海鑫钢铁共持有其1.6507亿股。2011年6月15日,光大银行派息0.0851元/股,海鑫钢铁收到税后分红1404万元。

2011年8月18日,光大银行首发原股东限售股份解禁,10月20、21日两天,山西证券离石滨河北西路营业部卖出8200万股光大银行,套现2.265亿元。如果视此为李兆会套现之举,则加上早前的分红,其收益为2.4亿元,约等于海鑫钢铁2007年5月购入的股份成本。而卖出的8200万股也和李兆会时期购入的股权数目大致相当,可以理解为李兆会对自己的投资部分进行了回收。这次只是保本而已。

至于海鑫钢铁剩余的8307万股光大银行股权(可以理解为李海仓时期购入的股份)已无法合理推测其处置方式,未知是否通过其他券商的营业部卖出,或者是二级市场减持,或是至今持有。2011年11月至今,光大银行股价处于2.33-3.51元/股之间,因此,尽管这部分股权的收益率难以判定,但无论是套现,还是持有的账面公允价值,可以断定始终是略高于初始的入股成本(1.95元/股)。

山西证券

李兆会进入山西证券,是在后者启动IPO时突击入股,且相比同时期另一桩股权转让成本低50%。其初始成本为2.15亿元,最终全部减持,套现约5.94亿元,浮盈3.79亿元。

根据山西证券的上市招股书,2007年9月,山西证券有限责任公司召开股东会,同意山西省电力公司与海鑫实业签署的《产权交易协议》,山西省电力公司将其持有的山西证券有限责任公司5000 万元的股权以总价21500 万元转让给海鑫实业,占股3.84%,每股成本为4.3元。

这一价格是否划算?山西证券招股书同时显示,同在2007年9月,国信集团与中信国安签署股权转让协议,约定国信集团以29700万元向中信国安转让其持有的山西证券有限责任公司4600万元股权,占当时山西证券有限责任公司股权比例3.53%,中信国安的入股成本在6.46元/股,较海鑫实业的入股价高出了50%。显然,海鑫实业捡了便宜。

海鑫实业获得股权转让的时点,也引人遐思。2007年中,山西证券启动IPO进程之时,股市正处于高点,一旦IPO,首发原股东无疑将获得巨大回报,这一关键节点,山西省电力公司竟然愿意将唾手可得的利益拱手让出。

就在海鑫实业获得山西证券股权后两个月,2007年11月,山西省财政厅批复同意山西证券有限责任公司整体变更设立为股份有限公司。股份制改造后,海鑫实业持有山西证券7669.888万股,持股比例仍为3.84%。这样,在山西证券着手上市进程的股份制改造前夕,海鑫实业以相对低价获得其股权,并成为12家股东中唯一的民营资本。

2010年11月山西证券成功上市,一年后,海鑫实业所持山西证券股份解禁。因为李兆会身为山西证券董事,其对于山西证券的股权交易出现在深交所的重要股东买卖记录中(表3)。记录显示,2011年11月15日,李兆会通过大宗交易方式减持2500万股,成交均价为8.62元/股,套现的2.155亿元恰恰等于李兆会2007年入股山西证券时所花费的2.15亿元初始成本(值得注意的是,2011年11月14、15日,李兆会还通过山西证券营业部卖出了2200万股兴业证券)。