“营改增”对建筑企业影响分析

——以A企业为例

周琳

(安徽财经大学,安徽 蚌埠 233000)

“营改增”对建筑企业影响分析

——以A企业为例

周琳

(安徽财经大学,安徽 蚌埠 233000)

随着我国“十二五”规划的不断推进以及国家对城市化建设规划方案的实施,建筑业被看作是国民经济的支柱性行业,早日将其纳入“营改增”范围,既符合我国国情,也顺应了“十八届三中全会”深化财税改革的潮流。文章对“营改增”过程中对建筑业出现的问题进行了分析。并以A企业为例,着重分析了“营改增”对建筑企业税负变动、会计核算、发票使用和管理等方面的影响,最后提出了应对“营改增”的具体政策建议。

建筑业;“营改增”对策建议

一、建筑业实施“营改增”的问题分析

(一)建筑企业缺乏“营改增”经验

建筑企业一直以来征收的是营业税,没有进项抵扣项目,征税方式简便,税收筹划操作便捷,对“营改增”政策的了解还处于概念层面,没有真正的实践经验。另外,企业的管理层和财务人员对“营改增”也没有进行过专业知识系统化的培训,在调查中发现,企业主管部门对“营改增”政策也开始重视,只是为了减少培训成本,如果是劳动密集型企业,人工进项不可抵扣,过渡期资产处理不当等无法起到减税的目的,所以,很多企业对“营改增”的实施存在较强的抵触情绪,了解“营改增”政策的积极性不高。[1]

(二)“营改增”对不同类型建筑企业影响不同

我国这次“营改增”扩围,在纳税人的认定和管理方面[1]也认同了国际分档分税率的做法。一般是将年营业额度较大、会计核算体系健全的企业认定为一般纳税人,会计不健全、规模经营范围小的属于小规模纳税人,不同的是我国小规模纳税人按照3%税率征收,大部分建筑企业设计的上下游产业链基本上小规模纳税人占大多数,在供应材料方面,可能不能取得增值税专用发票,一般纳税人企业就无法进行进项抵扣。我国对认定大企业的抵扣是以票控税,抵扣金额依据进项发票金额的多少来计算。在小规模纳税人计税方面,要结合纳税人信用状况,不完备的核算体系容易产生偷漏税情况,零星小企业对国家税收法律制度本身都不大了解,纳税意识浅薄,在征管过程中,要适当地对其进行引导,多做宣传。

二、建筑业“营改增”对A建筑企业的影响研究

(一)对会计核算的影响

A建筑企业在购进材料时,由于购进货物的供货商的不同,所取得发票不能全部抵扣。征收营业税时,所有材料成本全部计入原材料成本。实施增值税之后,对于无法获得增值税专用发票部分的材料,会计核算与营业税征收方式一样,而对于能够取得增值税发票的购进材料设备价款,核算时应将进项发票的进项税额计入“应交税费-应交增值税”科目,用作日后抵扣。对于A企业来说,是以建造合同的成本为主要内容,在改革前购进的资产和改革后施工领用的资产,会计科目设置会发生很大变化。[2]

当A企业购进产品或设备时,会计分录的借方应为固定资产、原材料等项目:应交税费-应交增值税科目,金额按照增值税专用发票金额填写;贷方多为银行存款和应付账款等科目。

当A企业增值税提供服务时,会计分录的借方应为银行存款和应收账款等科目,金额为应缴纳的增值税额;贷方应为应交税费-应交增值税等科目,并根据服务类型的不同,贷方为主营业务收入和其他业务收入。

当A企业纳税申报时,会计分录的借方应为应交税金-应交增值税,贷方为银行存款或货币资金;如果是以往月份的增值税,会计分录借方则为应交税金-未交增值税,贷方为银行存款等。

由此可以看出,“营改增”之后,会计科目增加,会计核算也会变得比较复杂。目前,我国建筑业按照工程计价结算,其相关机制均已成熟,改革之后,采购建筑材料、进行结算等环节都将按照增值税进项会计核算。

(二)对A企业发票使用和管理的影响

“营改增”后,A建筑企业开具和收取的发票都会发生明显变化,由营业税普通发票变为增值税可抵扣发票。在征收营业税时,从事应税劳务的A建筑企业在结算工程款项时,开具的是地税系统“建筑业统一发票”,开票对象为所有接受应税建筑劳务的单位和个人(主要是地产企业及重大国家扶持项目),不必区分接受方

纳税资格。征收增值税后,主管税务机关由地税部门改为国税部门,建筑企业在结算应税劳务款时,需要开具国税系统的“增值税专用发票”或者“增值税普通发票”。A企业的应税对象是一般纳税人则开具的增值税专用发票,如果考虑到购进或提供基础性产品设备的供货方,则一般开具的增值税普通发票,由于小规模或者按照简易办法征税的纳税人,必须要跟换增值税发票,需要国税部门代开,保证发票的统一性。[3]而对于建筑企业小规模纳税人,征收率为3%,除了计算时换算成不含税收入,其他情况和现行营业税情况相同,不能抵扣进项,只要保证发票来源真实合法即可。

(三)A企业税负变化实证分析

本文选取A建筑企业2008-2014年企业报表的相关数据,对资产负债表、利润表、以及企业年报等数据进行整理,对企业在某些年份数据空缺,按照前后两年的平均值填列。为了对数值便于方差分析,此次数据都使用小数点两位数据,单位用亿元表示。根据第一节“营改增”对企业税负影响的理论描述分析,测算此次税制改革后A建筑企业的税负水平,由于无法进行回归分析,本文只对数据进行简单统计分析。

1.数据选取

分析说使用的数据中各个项目均来自A建筑公司历年财务报表、年度财务报告,以及年度财务报告附注的信息,数据模拟运用Excel和SPSS统计软件。

2.税负指标的选择

建筑企业税负主要包括企业在生产经营过程中产生的各项应交营业税、应交增值税、应交城建税及应交教育费附加和应交企业所得税,本文考察指标选取的是营业税、增值税、城建税及教育费附加等流转税实际税负率、企业所得税实际税负率作为考察指标,具体计算如下:

营业税税负率=营业税/营业额

增值税税负率=增值税/营业额

所得税税负率=企业所得税/营业额

城建税及教育费附加税负率=城建税及教育费附加/营业额

3.实证分析结果

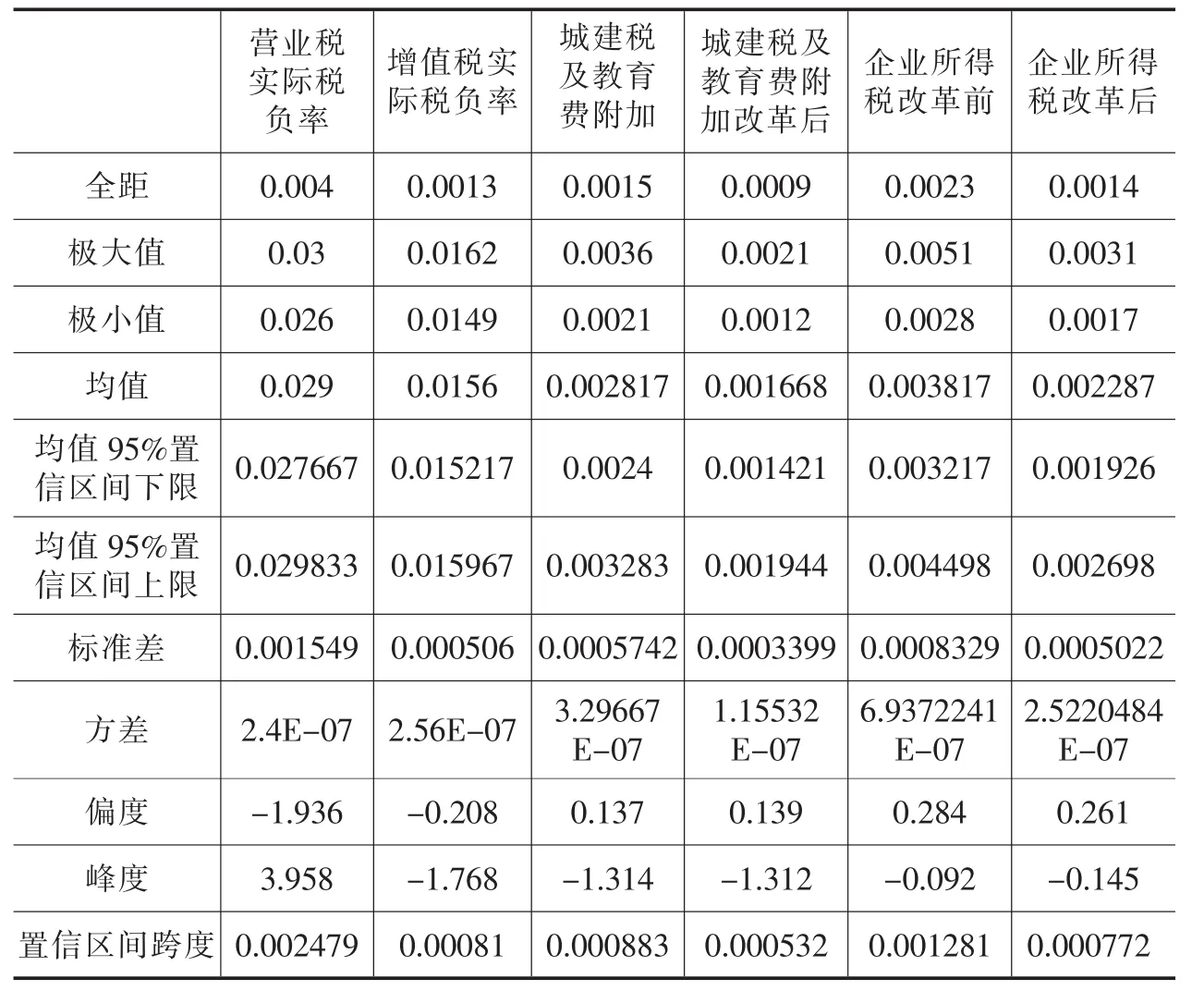

见表1。

4.对“营改增”前后营业税和增值税的分析

对由上述表中数据不难看出,改革前样本方差和标准差都小于百分之一,说明两位小数的数据处理有效,偏度为负值,说明选取的企业数据样本代表性强。置信区间跨度为0.2%,极差为0.4%,说明样本营业税和增值税实际税负数据分布均匀。改革之后,增值税税负水平均值为0.0156,比之前营业税均值较低了1.34%,说明此次税制改革确实降低了企业的税负水平。但是还不能完全代表总体税负的变化,需要进一步分析城建税及教育费附加税负率和企业所得税税负率。

5.对“营改增”前后城建税及教育费附加的分析

由上表的模拟结果显示,改革前样本均值95%置信区间[0.0024,0.003283]区间跨度0.0883%,极大值为0.36%,极差为0.15%,偏度大于0小于1,数据选取代表性很强,但稍弱于营业税和增值税测算数据。可见样本城建税及教育费附加的税负数据分布均匀。改革后的税负率均值0.1668%,比改革前降低了0.001149,降低的原因是城建税及教育费附加属于建筑业的附加税,城市维护建设税和教育费附加是在企业缴纳营业税、增值税、和消费税基础之上乘以规定的税率计算得到。建筑企业一般是提供工程建筑劳务,税种一般不包括资源税,对城建税及教育费附加的影响主要取决于营业税和增值税税负。

表1 A建筑企业“营改增”前后各项税的税负率变化表

6.对“营改增”前后企业所得税的分析

上表的结果显示,改革前样本均值大于改革后样本均值。样本95%置信区间[0.003217,0.004498],区间跨度0.1281%,偏度和峰度值都小于改革前的数值,两位小数取值模拟结果显著,极差为0.23%。由此可知企业所得税税负统计数据分布均匀。改革前企业所得税实际税负率为0.3817%,改革后为0.2287%,比改革之前降低了59.92%,“营改增”后,A建筑企业所得税出现了大幅度下降,其原因在于:改革后,进项税额可以抵扣,并且营业收入内含有11%的增值税销项税额,转型后实际营业收入将减少,在成本及其他条件不变的情况下,企业的利润也会降低,相应的所需缴纳的所得税将会下降,但是所得税税负的下降会使企业整体税负

发生怎么样的变化,还需综合分析。

由表2.3.1对A建筑企业营业税税负率、增值税税负率、所得税税负率的实证模拟分析结果,整理出相关数据,分析整体税负率的变动情况:0.029+0.002817+0.003817-(0.0156+0.001668+0.002287)=0.016079,改革前的测算数据减去改革后的测算数据,结果为正值,表明改革前企业税负比改革后企业税负大,如果建筑企业实行增值税征收制度后,企业的整体税负是下降的,也吻合了我们提出“营改增”的目的就是为了减去企业的税负,规范企业的税收征管制度。

三、建筑业企业应对“营改增”对策建议

(一)加强对新政策的认识

国家推行“营改增”政策,建筑行业纳入增值税范围,企业对于新政策的变动基本是被动接受,税收真正能否达到减税目的,其的重复征税现象能否规避,是建筑企业面对的首要问题。在本文的分析中,建筑企业的征收涉及到各个环节,增值税制度的实施有利于实现全行业税收的统一,便于征收管理和企业实行进项抵扣。时刻关注政策的实效变化,对于自身业务范围内的变动要随时应对。

结合行业的自身特点,所处的政策环境,并对上下游产业链的税收政策深入了解,对各种预期的和未来可能的变化综合估量,寻找最适合自身企业发展政策以及道路。并在工商税务部门的征管要求下,对税收的法律规章和筹划方案进行合理安排,以便争取更有力的税收优惠和减免政策。国有建筑企业一直是市场的发展主力,也是政策改革的先导性企业,在原有制度的基础上,结合自身企业的发展优势和特点,认真测算新政策对企业的实施效果和利益带动性,加强与税务工商部门的沟通联系,时刻关系政策的最新动向,解决好政策变动过渡期实际操作中出现问题,减弱建筑企业在“营改增”中所带来的政策风险。

(二)增强增值税抵扣意识,加强增值税专用发票管理

建筑企业在采购进项材料和设备的过程中,尽量选择经营规模大,财务核算体系健全,拥有开具正规增值税专用发票能力的企业和单位,在纳税时,凭票抵扣,企业多了一步抵扣环节,发票的至关重要性对企业的发票管理制度要求更为严格。[4]

此外,对发票环节要安排专门的管理人员,在征税时,按照税务机关的要求进行进项发票的认证和申报抵扣工作。同时,需要税务人员协作配合,做好税务宣传和事先熟知政策规定,培养税务人员识别真伪发票的能力,确保所开发票真实有效,真正体现税负改革的公正。各个单位还要建立增值税进项发票的归集流程,可以采用奖励机制,激励员工努力争取发票,获得更多抵扣。建立定期账目汇报机制,减少因人为拖延报账造成的缴纳增值税款增多现象,严格按照税负和税务机关的管理要求,做好增值税的计算和缴纳工作。

(三)利用国家税收优惠及财政政策合理规划实际承担的税负

不同性质的建筑企业有不一样的经营范围,收入、费用也不完全一致,特别是业务调整以后,拓宽了建筑业前后端的产业链,对于新业务,将产生新的纳税方式,“营改增”以来,各种问题也是接踵而至,也暴露了诸多实施中的问题,中小建筑企业面临的问题便是在改革中能够坚持下去,尽量规避政策带来的负面影响,最近几年,国家对中小企业的扶持力度不断增强,在税收、金融贷款、注册审核程序等上都给予了较高的关注,税率的变化直接关系到企业纳税的多少,从理论上说,对于以劳动力为主要经营模式的建筑企业来说,税负明显比税改之前增加,在改革的过渡时期,就要求建筑企业管理者认真分析行业企业发展形式,实时关注国家税收政策变化动态,及时总结“营改增”推行经验,借鉴先进改革试点企业的成果,在最大程度上利用“营改增”优惠政策,降低税负。[5]

[1]段广峰.“营改增”对建筑企业的影响分析[J].当代会计,2014,(5).

[2]郝桂艳.建筑业“营改增”影响因素及解决对策[J].财经界,2015,(1).

[3]李红艳.营改增对行业企业及上下游相关企业的影响[J].财会月刊,2015,(3).

[4]曲乐.建筑业营改增的挑战及应对措施[J].山西财税,2015,(7).

[5]王海船,张坚.“营改增”对WH物流公司影响的实证分析[J].物流科技,2015,(8).

Impact Analysis of“Replacing the Business Tax with a Value-added Tax”to Construction Enterprise——taking company A as an example

Zhou Lin

(Anhui University of Finance and Economics,Bengbu Anhui 233000,China)

With the advancement of China's 12th five-year plan and the implementation of the state of urbanization construction planning,construction industry is seen as the pillar industry of the national economy.As an important sales tax tariff,the construction should be included in the scope of the policy that the reform program to replace the business tax with VAT as soon as possible,Not only conforms to China’s conditions,also complies with“the third plenary session of 18th”the tide of deepening the reform of the fiscal and taxation.This paper analyzes the problems of the construction reform program by replacing the business tax with VAT.Taking company A as an example,I analyzes the reform of the influence on construction enterprise about changes in tax,accounting,the invoice use and management.Finally put forward the response to specific policy recommendations to the reform program to replace the business tax with VAT.

the construction industry;the reform program to replace the business tax with VAT;countermeasures and suggestions

F810.422

A

1672-0547(2015)05-0046-03

2015-09-17

周 琳(1987-),女,山东郓城人,安徽财经大学硕士研究生,研究方向:财税理论与政策。