机电产品新兴市场开拓研究

李勤昌++张强

摘 要:本文采用统计描述手段分析了中国机电产品出口新兴市场的竞争力,发现在技术含量相对较低的船舶、办公及数据处理等产品上具备较强的出口优势,但在发电机械、航空航天设备等高技术含量的产品上仍处于竞争劣势;笔者运用CMS模型对影响出口各因素的分析显示,中国对新兴市场机电产品出口越来越依赖于进口需求规模的扩大,根据新兴市场静态需求结构所做的出口结构调整促进作用越来越大,但这种调整并未适应需求结构的动态变动。

关键词:新兴市场;机电产品;CMS模型

中图分类号:F746 文献标识码:A

文章编号:1000176X(2015)09010509

一、引 言

当前,美国和德国等制造业强国正在进行智能制造工业革命,谋求维持高端制造业竞争优势和世界领先地位,印度、越南、印尼等发展中国家正凭借廉价劳动力优势加大承接国际产业转移力度,意图抢占中低端制造业市场,这一新的外部形势对中国制造业形成新的挑战。与此同时,中国制造业还面临着经济增长降速的“新常态”,人口红利的逐步消失使得制造业低成本竞争优势日渐丧失,自主创新能力仍然相对缺乏,长期加工贸易战略导致的核心技术的对外依赖使得制造业向高端价值链环节升级遇到困难。在这样的内外部环境约束下,中国政府提出了 “中国制造2025”规划,明确了战略必争产业和优势产业共10大领域

10大领域包括:信息技术、高档数控机床和机器人、航空航天装备、海洋工程装备及高技术船舶、先进轨道交通装备、节能与新能源汽车、电力装备、新材料、生物医药及高性能医疗器械、农业机械装备。的发展目标,为中国向制造强国迈进做出了战略部署。

机电产业是中国制造业的核心,其产值占全部制造业产值比重长期保持在35%左右,出口占中国货物总出口的近一半,21世纪初至全球金融危机爆发前,出口年均增长率高达30%,是中国制造业增长的重要带动力量。但是,金融危机爆发后,中国机电产品(MEP) 出口出现了大幅逆转,出口年均增长下降到10%左右,某些领域出现停产、减产、减员,产能过剩日趋严重。出口降速的一个重要原因是中国机电产品出口过度依赖发达经济体市场。金融危机后发达经济体复苏缓慢,GDP增长不及新兴经济体的一半,低迷的需求导致中国机电产品对发达市场的出口大幅放缓。与发达经济体相反,新兴经济体在此期间经济增长强劲,对世界经济增长的贡献超过了2/3,应当成为未来中国机电产品出口新的增长点。但新兴经济体与中国经济发展阶段较为接近,出口产品结构相似性大,竞争性高。那么中国机电产品在新兴经济体市场具备怎样的竞争优势和潜力?影响因素又有哪些?开拓新兴经济体市场的路径是什么?回答这些问题对中国机电产业保持稳定的外需增长,对实现从制造大国向制造强国转变具有重要的现实意义。

一、中国机电产品出口的市场结构现实

目前,国际社会对新兴经济体的国家范畴还没有明确定论。鉴于国际经济合作论坛(即二十国集团)中的俄罗斯、巴西、阿根廷、墨西哥、印度尼西亚、印度、沙特阿拉伯、南非和土耳其等9个国家在发展中国家行列中经济规模和对外贸易规模较大,多数国家在“一路一带”沿线,既是新时期中国国际经济合作的重点,又是中国重要的贸易伙伴,因此,本文选取这9个国家作为新兴经济体的分析样本。另以国际货币基金组织2003年《世界经济展望报告》中定义的29个发达国家和地区

29个发达国家或地区包括:美国、英国、德国、日本、法国、荷兰、意大利、加拿大、西班牙、澳大利亚、比利时、奥地利、芬兰、希腊、葡萄牙、爱尔兰、卢森堡、瑞典、瑞士、丹麦、挪威、以色列、新加坡、新西兰、塞浦路斯、冰岛、韩国、中国台湾和中国香港。作为发达经济体的对比样本。

根据UN Comtrade 数据库

本文使用数据皆是以SITC Rev2为分类标准。

收稿日期:20150713

基金项目:辽宁省社会科学规划基金一般项目“辽宁装备制造业非洲转移与转型升级研究”(L14BJL014)

作者简介:李勤昌(1959-),男,辽宁大连人,博士,教授,主要从事国际贸易问题研究。Email:liqinchang9@163com

张 强(1991-),男,山东聊城人,硕士研究生,主要从事国际贸易问题研究。

的贸易数据,中国机电产品贸易总额在2010年就已超过德国,跃居全球机电产品贸易第一大国。而2013年中国机电贸易规模达到了约180万亿美元,其中出口总额约104万亿美元,占2013年货物贸易出口总额的4710%。2000—2013年,中国机电产品出口实现了年均2150%的增长。但值得注意的是,2008年金融危机过后,中国机电产品出口增长出现了下滑趋势,反映出机电产业应对外部经济波动调整能力的脆弱。

Massell[1]早在1970年就研究指出,一国出口稳定发展的关键是要提高出口市场分散化程度。但从市场结构角度观察贸易数据可以发现,中国机电产品出口的市场结构长期严重失衡,对发达经济体市场过度依赖,对新兴经济体市场开发严重不足。2000—2013年中国机电产品对发达经济体市场出口占中国机电产品总出口的8510%—7230%,但对新兴经济体市场出口占比仅有470%—1070%。虽然情况在逐步改善,但问题依然严重。市场结构失衡的隐性问题随后显现。2008年金融危机在发达经济体爆发,导致中国机电产品对发达经济体出口占比较2007年猛降370个百分点,2009年较2007年更是下降了410个百分点。尽管近年来市场的变化倒逼我们采取措施增加了对新兴经济体的出口,出口占比逐步从2007年的810%增加到2013年的约1070%,但也仅是对发达经济体市场出口占比的1/7,出口市场结构严重失衡问题依然没有解决。

资料来源:根据UN Comtrade数据库数据整理。

从国别市场角度观察发现,对两类市场的出口也存在市场内的结构失衡问题,即出口过度集中在少数经济体。在发达经济体市场中,中国机电产品出口主要集中在中国香港、美国、欧盟和日本,2000—2013年间对四大经济体出口占对发达经济体出口的比重长期保持在80%以上。在新兴经济体市场中,出口则主要集中在印度、俄罗斯、巴西和墨西哥,2000—2013年间对这四个市场出口占对新兴经济体出口的比重维持在40%—70%不等。尽管近年来市场集中度有所下降,但出口市场的高集中度问题仍然没有解决。

从市场潜力角度观察,新兴经济体市场具有较大机电产品的需求潜力。出口市场潜力的评价很大程度上依赖于进口国家或地区的需求及购买能力。Hausmann等[2]在经验研究中提出,购买能力与收入水平正相关,而收入水平可以通过经济增长水平来判断。根据世界银行统计,29个发达经济体GDP在2008—2013年间年均增长仅为130%,而同期新兴经济体GDP年均增长了610%。从贸易数据观察,新兴经济体机电产品进口在2008—2013年平均年增长了1070%,远远超过了发达经济体的240%,机电产品进口额占全球机电产品进口总额的比重也从2000年的730%上升到2013年的1310%。可以预见,随着新兴经济体工业化、现代化步伐的加快,对机电产品需求一定会进一步增加,这无疑为中国机电产品出口提供了市场空间。

二、中国机电产品的竞争力现实

1出口比较优势

显示性比较优势指数(RCA)是衡量某产品或某类产品国际竞争力的常用指标。它是指一个国家某种(或某类)商品出口额占该国出口总额的比重除以世界总出口额中该种 (或该类) 商品出口额所占份额的比率,其表达式为:

RCAik =(Xik /Xi)/(Xwk /Xw ) (1)

其中,Xik代表i国k商品的出口额,Xi代表i国出口总额,Xwk代表世界k商品的出口额,Xw代表世界总出口额,指数取值范围为[0,∞]。一般认为,当其大于250时表示该商品具有很强的国际竞争力;如果介于125—250之间,表示该商品具有较强国际竞争力;如果介于080—125之间则表示该商品国际竞争力一般;如果小于080,则表示该商品的国际竞争力较弱。

根据贸易数据,本文选取对各新兴国别市场机电产品出口排名靠前的德国、美国、日本、韩国、法国、英国和意大利作为中国开拓新兴市场的主要竞争对手,

后文提到的主要竞争国家均指这七个国家。对2000—2013年中国与主要竞争国机电产品出口比较优势变化进行统计性描述。整体上看,统计期间日本、韩国和德国的机电产品出口比较优势较强,法国、英国和意大利一般,中国出口优势增长迅速并从2007年开始赶超德国,而美国出口优势在2009年出现了大幅下跌。值得注意的是,2008年以来中国出口优势增速放缓,在2012年和2013年连续两年轻微下降,与德国相比优势丧失,与日本、韩国差距依然较大。

在产品分类上,联合国SITC分类标准下机电产品主要包括9大类。

9大类包括:71(发电机械)、72(个别工业专用机械)、73(金属加工机械)、74(一般工业机械设备)、75(办公及自动数据处理设备)、76(电信和录音及音响设备和仪器)、77(电气机械仪器)、78(道路交通工具即汽车制造业)和79(包括(791)轨道交通设备、(792)航空航天器械、(793)水路运输设备)。为了解机电产品类别的比较优势差异,本文根据SITC分类对中国及主要竞争对手国家2013年的机电产品类别的RCA指数进行了测算,结果如表1所示。由表1可见,中国在办公及自动数据处理设备(75)、电信和录音及音响设备(76)上的出口优势很强,远超主要竞争对手国家;在电气设备(77)和水路运输设备(793)上,中国显示性比较优势较强,其中电气设备出口优势仅次于韩国,水路运输设备出口优势不及日本、韩国;而在其他类别产品上,中国的出口优势一般甚至很弱,与多数竞争对手国家相比均处于比较劣势。综合比较可以发现,中国各类机电产品的比较优势不均衡,办公及数据处理、通信和电气设备出口优势十分突出,道路交通设备及航空航天器械等产品则劣势明显。

数据来源:根据UN Comtrade数据库数据整理。

2贸易互补性

经济学家Peter[3]最早提出测度贸易互补性指数(TCI)来衡量一个国家某种产品的出口与另一个国家的进口之间的吻合程度,后来被学者们广泛借鉴,例如于津平[4]、孙致陆和李先德[5]等。其中,计算出口国和进口国某项产品的贸易互补性指数公式为:

TCIkij=RCAkxi×RCAkMj (2)

其中,TCIkij代表i国和j国k产品的贸易互补性指数,RCAkxi代表i国向j国出口k产品的显示性比较优势指数,RCAkMj代表j国从i国进口k产品的显示性比较优势指数。RCAkxi和RCAkMj的计算与前文的RCAik计算方法相同。互补性指数的大小可以反映某产品或某类产品的贸易竞争性强弱,指数越大说明进口国对出口国的产品需求越旺盛,两国该产品的互补性强,同业竞争性弱。当TCIkij>1时,表明在k产品上i国和j国互补性强;该指数越大,互补性越强,竞争性越弱。反之,当TCIkij<1时,表明互补性较弱,竞争性较强。因此,通过分析中国对新兴经济体出口机电产品的贸易互补性指数可以了解中国的机电产品在新兴市场内参与同业竞争的能力。

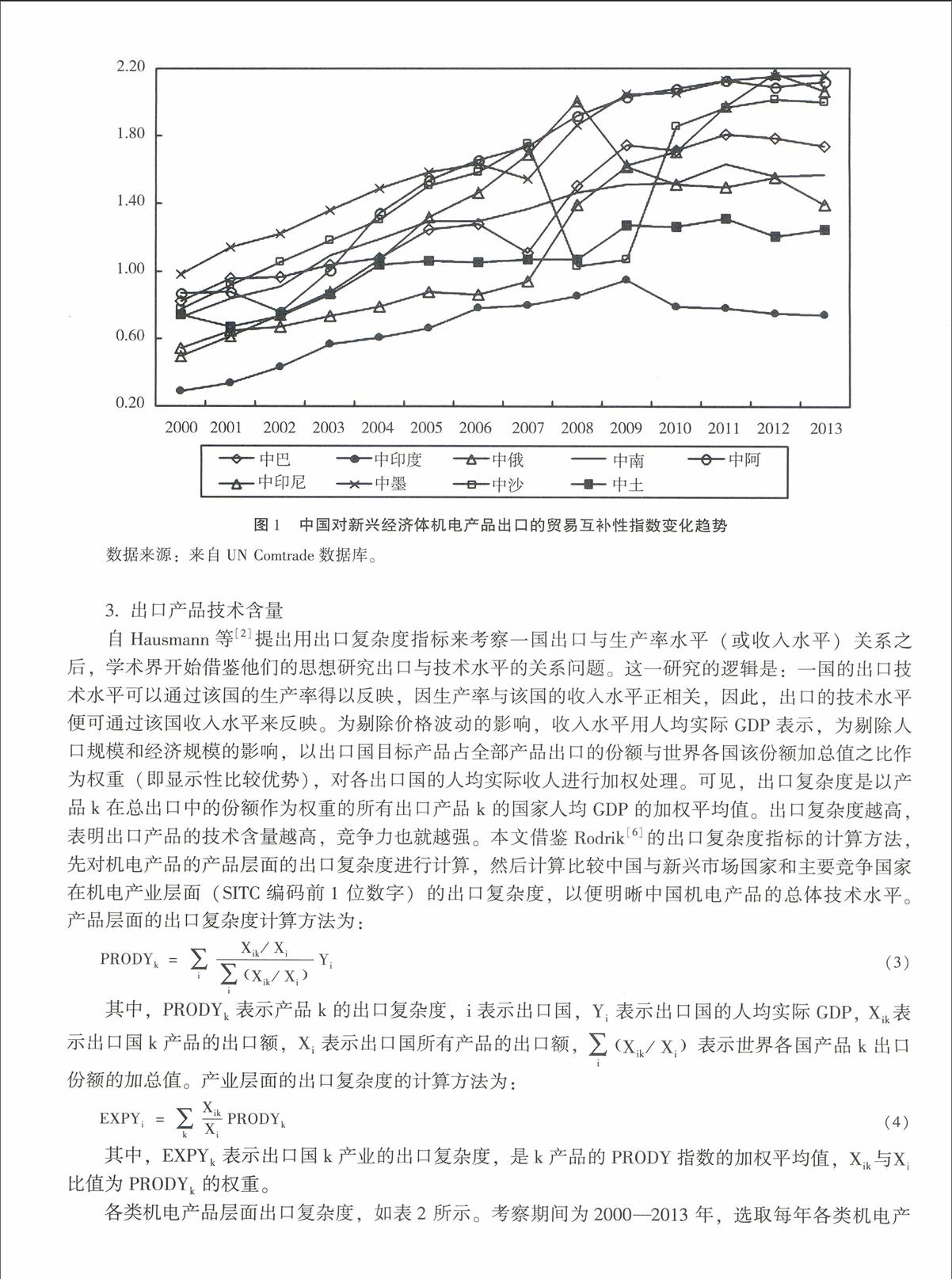

根据前述计算方法,本文对2000—2013年中国对新兴经济体出口机电产品的贸易互补性指数进行了计算,变化趋势如图1所示。

由图1可见,2007年后中国对除印度外的新兴经济体机电产品出口的互补性均较强,对阿根廷、墨西哥、俄罗斯、沙特、巴西和南非的贸易互补性保持150以上,且在考察期间总体呈上升趋势,说明这些国家对中国的机电产品具有较大的现实需求,中国机电产品与当地同业竞争性逐渐减弱。但值得注意的是,自2009年开始,这种总体上升趋势放缓;对印度和印度尼西亚的互补性甚至出现明显下降。这主要是因为:一是新兴国家机电产品进口需求增速放缓;二是随着欧洲国家、日本和美国等机电制造强国出口能力的逐步恢复,对新兴经济体出口逐步增加;三是墨西哥、印尼和印度等新兴国家自身机电产业崛起,对新兴市场机电产品出口增加。这说明相对发达出口强国,中国机电产品在新兴经济体市场上的竞争力面临新的挑战。

图1 中国对新兴经济体机电产品出口的贸易互补性指数变化趋势

数据来源:来自UN Comtrade数据库。

为进一步了解各机电产品类别出口的贸易互补性,本文选取了2013年相关国家的贸易数据进行测算,结果如表3所示。可以看出,中国的办公及自动数据处理设备(75类)、电信和录音及音响设备(76类)出口与新兴市场互补性最强,发电机械(71)、个别工业专用机械(72类)、一般工业机械设备(74类)、电气机械仪器(77类)和轨道交通设备(791)类产品在多数市场上呈现出了较强的互补性,同业竞争较弱,而水路运输设备及船舶制造业(793)在部分国家市场上互补性也较强,其他类别产品总体来看互补性依然较弱。此外,通过比较可以发现,图4中反映的与我国互补性较强的墨西哥、俄罗斯等国,对我国需求旺盛的机电产品类别较多。印度对我国的办公及自动数据处理设备(75类)、电信和录音及音响设备(76类)、水路运输设备(793)需求较为旺盛,其他类别的较弱。总之,中国各类机电产品的贸易互补性存在差异,同一类别的产品在不同市场上的贸易互补性也不同,该结论与学者林浩等[6]的研究结果相同,其原因主要是因为这些国家的要素禀赋、产业政策和发达国家产业转移程度各不相同。

数据来源:同表1。

3出口产品技术含量

一国产业或产品的竞争力受要素禀赋、技术水平、市场需求等多种因素影响,而综合性的RCA和TCI指标是无法准确反映代表出口产品质量的技术水平的,而后者恰恰是产品竞争优势的核心内容之一。自Hausmann等[2]提出用出口复杂度指标来考察一国出口与生产率水平(或收入水平)关系之后,学术界开始借鉴他们的思想研究出口与技术水平的关系问题。这一研究的逻辑是:一国的出口技术水平可以通过该国的生产率得以反映,因生产率与该国的收入水平正相关,因此,出口的技术水平便可通过该国收入水平来反映。为剔除价格波动的影响,收入水平用人均实际GDP表示,为剔除人口规模和经济规模的影响,以出口国目标产品占全部产品出口的份额与世界各国该份额加总值之比作为权重(即显示性比较优势),对各出口国的人均实际收人进行加权处理。可见,出口复杂度是以产品k 在总出口中的份额作为权重的所有出口产品 k 的国家人均 GDP 的加权平均值。出口复杂度越高,表明出口产品的技术含量越高,竞争力也就越强。本文借鉴Rodrik[6]的出口复杂度指标的计算方法,先对机电产品的产品层面的出口复杂度进行计算,然后计算比较中国与新兴市场国家和主要竞争国家在机电产业层面(SITC编码前1位数字)的出口复杂度,以便明晰中国机电产品的总体技术水平。产品层面的出口复杂度计算方法为:

PRODYk = ∑iXik/Xi∑iXik/XiYi (3)

其中,PRODYk表示产品k的出口复杂度,i表示出口国,Yi表示出口国的人均实际GDP, Xik表示出口国k产品的出口额,Xi表示出口国所有产品的出口额,∑iXik/Xi表示世界各国产品k出口份额的加总值。产业层面的出口复杂度的计算方法为:

EXPYi =∑kXikXiPRODYk(4)

其中,EXPYk表示出口国k产业的出口复杂度,是k产品的PRODY指数的加权平均值,Xik表示出口国k产业的出口总额,Xi表示该国全部商品的出口额,两者与Xi比值为PRODYk的权重。

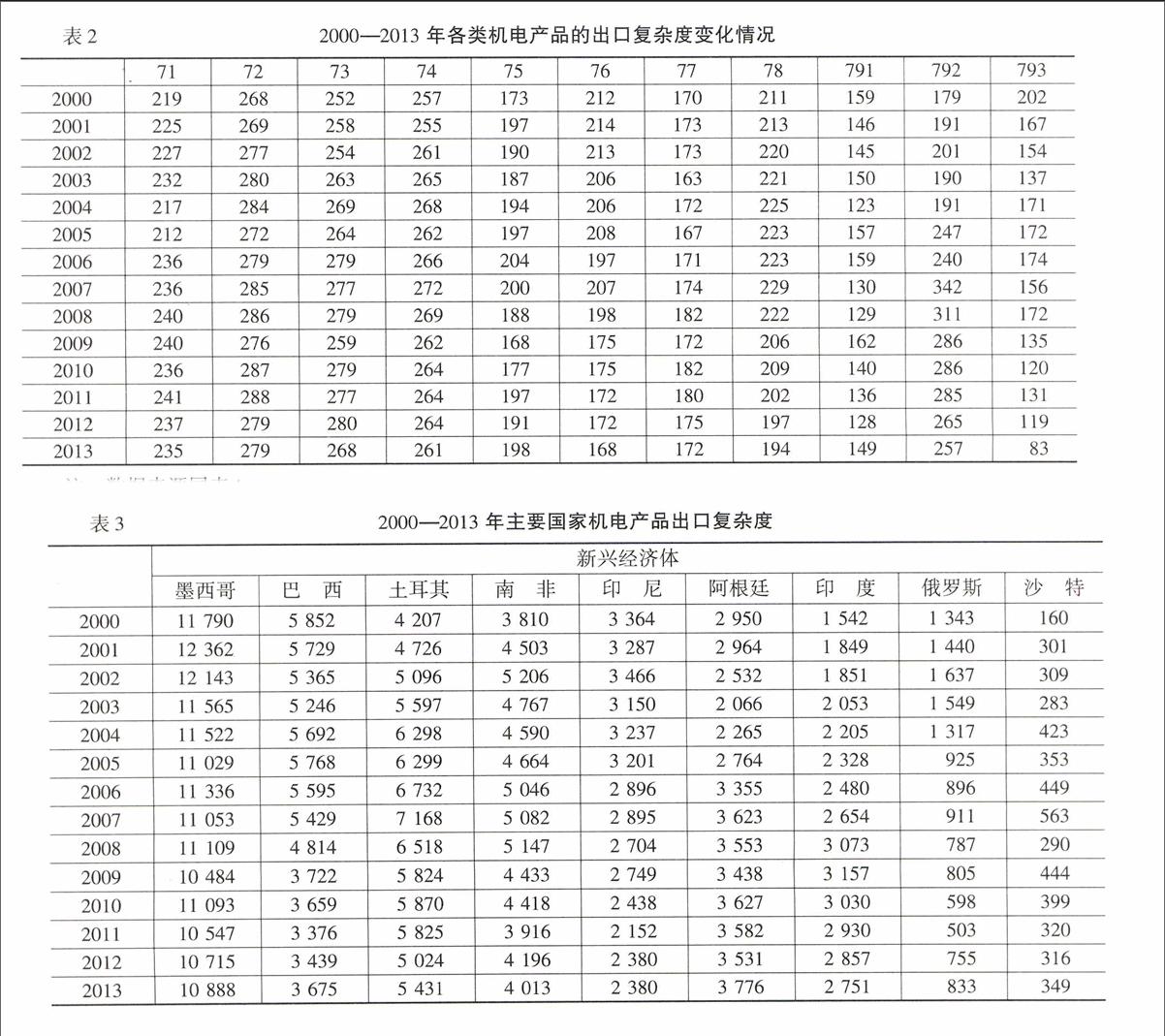

各类机电产品层面出口复杂度,如表2所示。考察期间为2000—2013年,选取每年各类机电产品当年出口额排名前50位的国家为样本,

选取排名前50位的国家是因为这些国家的机电产品出口额在当年均已占到了世界总出口额的90%以上,具有足够的代表性。样本国家的出口数据来源于UN Comtrade数据库,人均GDP数据来源于世界银行数据库,以2005年不变美元和不变汇率为基准做通胀和汇率波动消减。

注:数据来源同表1。

为便于比较,表中数据均取自原计算结果的1%。

从表2可见,发电机械(71)、个别工业专用机械(72)、金属加工机械(73)、一般工业机械设备(74)、道路交通工具即汽车制造业(78)和航空航天器械(792)的出口复杂度要明显高于办公及自动数据处理设备(75)、电信和录音及音响设备和仪器(76)、电气机械仪器(77)、轨道运输设备(791)和水路运输设备(793),且各类机电产品的出口复杂度受国际经济波动影响从2007年开始出现波动式变化,其中76类、78类和793类产品下降幅度较大。结合前文对RCA指数和TCI指数的分析可以看出,中国在技术含量较低、技术含量波动下降的机电产品上具有较明显的出口比较优势和较强的出口互补性,而在技术复杂度较高的71—73类、78类、792类机电产品出口中优势普遍较弱,与德国、日本等发达国家相比存在较大差距,且对新兴市场出口互补性较弱,同业竞争性较强。

根据EXPY指数公式进一步测算中国、新兴市场国家和主要发达国家的机电产业总体(产业层面)出口复杂度,结果如表3所示。

数据来源:同表1。

横向比较出口复杂度绝对额可以看出,新兴经济体中除墨西哥外机电产品技术水平普遍较低,明显不及中国和主要发达国家;而在发达国家中又以日本出口复杂度最高,韩国、德国分别位列第2和第3位,在整个考察期间,三国出口复杂度都高于中国。纵向比较可以发现,2000—2007年,中国机电产品出口复杂度提升较快,增速领先于本文测算的所有国家,缩小了与日本等出口复杂度高的国家的差距。2008年金融危机爆发后,受出口下降、经济倒退等因素影响,多数国家出口复杂度出现下降,主要发达国家下降幅度大于新兴国家,其中美国、日本下降最为明显,中国机电产品出口复杂度在2008年超越了美国,2009年又超过了发达国家的平均值,但与德国、日本、墨西哥相比仍有较大差距。总体看,在新兴市场上,中国机电产品与同行业产品竞争是具备技术优势的,但也面临着来自发达国家机电产品的强势竞争。

结合上文竞争力分析结论可以看出,中国机电产业整体竞争力和技术水平与新兴经济体相比均较高,而在具体产品类别上则有不同。中国在出口复杂度较低的办公及自动数据处理设备、电信和录音音响设备、电气机械仪器上反倒具备较强的出口优势,在新兴市场上需求旺盛,成为对新兴市场出口的强势产品。但在发电设备、专用设备、包括航空航天器械在内的交通运输设备等出口复杂度较低的产品出口上则处于比较劣势。这反映了新兴经济体机电产品需求的特殊结构,是我们开拓新兴经济体市场时应当注意研究的。

三、拉动新兴市场机电出口的主要因素

前文描述了中国机电产品出口的市场结构和竞争力现实,但摸清出口增长的拉动因素以及各拉动因素的贡献程度对于保持和扩大机电产品出口和提升出口质量更有现实意义。为此,下文采用恒定市场份额模型对此进行深入分析。恒定市场份额模型(CMS)由Tyszynski[7]最先提出。其基本思想是,假定在某种产品竞争力不变则该产品在世界市场的份额也不变,因此,如果该产品的出口市场份额保持不变,那么,出口额的增加必定是由该产品竞争力提升或出口结构调整引起的。该模型提出后得到了诸多学者的补充完善,其中较为经典的是Jepma[8]把原始模型中较为笼统的因素进行了二次分解,这一拓展后的模型在此后解释出口增长促进因素分析中得到了广泛应用。

1模型及解释

根据Jepma[8]分解拓展模型,一国对特定市场出口变动主要是受需求效应、竞争效应和交互效应三个因素影响,需求效应是指由于进口国某产品需求规模或需求结构的变动引起的该产品出口变动;竞争效应是指产品出口市场份额变动导致的该产品出口规模的变动;交互效应则是指进口需求变动和出口竞争力变动均衡作用所引起的出口变动,可以理解为出口产品对进口国需求变动的适应能力。

根据上述思想,中国机电产品出口各拉动因素贡献程度可通过下面模型进行第一层次的分解:

Δq=∑j∑iS0ijΔQij+∑j∑iΔSijQ0ij+∑j∑iΔSijΔQij(5)

需求效应 竞争效应 交互效应

其中,Δ表示变动量,i和j分别代表机电产品具体类别和出口市场,q代表中国对j市场的机电产品出口总额,S代表中国机电产品i在j市场的市场占有率, Q代表j市场机电产品的进口总额。

由于中国机电产品出口高度集中于发达经济体市场,而本文欲分析的是中国机电产品对新兴市场整体出口的影响因素,所以不考虑市场分布效应,选择籍丹宁和高郁[9]改进的多种产品、单一市场CMS模型。该模型将式(5)中的需求效应分解为需求规模效应和需求结构效应,竞争效应分解为整体竞争效应和具体竞争效应,交互效应分解为纯交互效应和动态交互效应。其中,需求规模效应和需求结构效应分别是指由于机电产品进口需求规模变动和进口产品结构变动引起的出口变动;整体竞争效应是指出口国机电产业整体市场份额变动引起的出口变动;具体竞争效应是指出口国不同种类的机电产品市场份额变化也即出口结构调整引起的出口量的变动;纯交互效应表示出口结构变动和需求规模变动对出口变动的综合效应,而动态交互效应则表示出口结构变动与需求结构变动产生的综合效应。以0和t分别代表基期和末期年份,拉动因素做第二层次分解如式(6):

2数据选取及时期划分

本文选取UN Comtrade数据库中2000—2013年各新兴国家机电产品进口数据,对中国在该时期每年出口增长拉动因素进行测算分析。测算时,依据贸易额变动特征将这段时期划分成四个阶段:第一阶段(2000—2008年),新兴市场从中国进口机电产品的规模呈现高速增长态势,平均年增长率47%;第二阶段(2009年),受金融危机影响,新兴市场进口中国机电产品的规模出现8%的负增长;第三阶段(2010—2011年),新兴国家强势复苏,从中国进口机电产品的贸易额平均年增长35%,恢复高速增长;第四阶段(2012—2013年),发达国家经济复苏趋稳而新兴国家增长有所放缓,新兴国家进口中国机电产品的规模进入了年均7%的低速增长阶段。

3模型测算及结果分析

根据分解式(6)计算各要素对中国机电产品出口新兴市场规模变动的影响程度,并在每一阶段选取阶段内的年度数据均值,结果如表4所示。

比较第一层次的分解可以看出,在一、三、四阶段,中国对新兴市场机电产品出口的需求效应、竞争效应及交互效应均为正值,说明在这三个阶段,新兴市场的需求增加、中国机电产品竞争力的提升以及两者的交互作用都对中国机电产品出口起到了积极的拉动作用,但需求效应和交互效应在第二阶段均呈负值,对出口增长起到阻碍作用。此外,竞争力效应在第二阶段、需求效应在第三阶段均起主要的促进作用,而两种效应在其他两个阶段的贡献程度差别不大;交互效应在出口高速增长的第一和第三阶段拉动作用较大,而在其他阶段,尤其是在第四阶段,交互效应明显减弱,说明新兴市场的需求和中国出口竞争力两者的均衡是中国机电产品出口增长的最佳条件。

观察拉动因素第二层次的分解可以发现:

第一,需求规模效应在除2009年外的其他考察期间均为正值,且贡献程度较大,说明新兴经济体对中国机电产品进口需求量的增长在中国对新兴市场的机电产品出口中起到了较大的积极拉动作用。而在2009年,受金融危机持续发酵影响,新兴市场需求规模减少,对中国机电产品出口打击很大。

第二,需求结构效应在第一、三、四阶段均为负值,在统计学意义上说明中国在新兴市场进口需求增长较快的产品上的市场份额较低,在进口需求增长慢甚至减少的产品上的市场份额却较大,其根本原因是中国机电产品的出口结构不能适应新兴市场的需求结构变化。而第二阶段需求结构效应为正值说明在危机笼罩下供给发生变化,即中国与主要竞争国产品出口能力发生变化的大背景下,中国在新兴市场进口需求增长较快的产品上市场份额得到了很大提升。

第三,整体竞争效应在四个阶段始终为正值,且在第二阶段起到的拉动作用十分显著,说明产品市场份额的增长对出口规模的变动始终具有促进作用,且有助于维持经济波动时期的出口稳定。

第四,具体竞争效应在第一、三、四阶段均为正值,说明中国机电产品出口结构正向与新兴市场进口需求结构相适应的方向调整,即在新兴市场需求量大的产品上中国的市场份额提升较快;而在第二阶段为负值说明中国市场份额提升较快的是当年新兴市场需求规模并不大的产品。

第五,纯交互效应在第一、三、四阶段均为正值,表明中国机电产品出口结构的调整和新兴市场进口需求规模的增长产生积极的交互作用,能够拉动中国机电产品出口;而动态交互效应在这三个阶段的贡献度均接近0,表明中国机电产品出口结构调整与新兴市场机电产品进口结构调整并未取得令人满意的同步或相符结果,中国竞争力提升快、市场份额增长快的产品在新兴市场上的需求增长很慢,或者说在新兴市场需求增长快的产品上中国出口取得的市场份额增长很慢。在第二阶段动态交互效应起到的促进作用则较为明显,表明出口结构和进口结构的调整产生的综合效应为正。与需求结构效应和具体竞争效应综合分析,并结合贸易数据可以发现,在2009年中国市场份额提升较快的是新兴市场需求增长相对较快但需求规模依然不大的办公及数据处理设备、水路运输设备等产品。

动态上看,2000—2013年间,需求规模效应、具体竞争效应对中国机电产品出口增长的贡献略呈上升趋势,而需求结构效应和纯交互效应呈不同程度的下降趋势,整体竞争效应波动性较大,动态交互效应起到的作用一直不明显。这说明新兴市场进口需求的增加和中国机电产品针对需求规模即静态的需求结构所做出的出口结构调整,即在需求量大的产品上中国市场份额有效增长,只是这种调整还未完全适应需求结构的动态变动,即需求增长较快的产品上中国市场份额提升缓慢。因此,有效迎合进口需求规模增长,出口结构调整过程中更多地关注需求结构的动态变化,提升机电产品的整体竞争力应该成为中国机电产品开拓新兴市场今后努力的方向。

为观察具体市场中各拉动因素的影响差异,将新兴国家市场分别作为单一市场进行测算。考虑到篇幅限制,将2000—2013年间的各影响因素贡献度取均值,结果如表5所示。

从表5中不难发现,中国对南非、阿根廷、墨西哥及土耳其的机电产品出口主要是受竞争力提升拉动的,而对其他新兴国家出口主要是需求效应拉动的,交互效应在除印尼和印度之外的其他新兴市场上均呈现较大正值,说明中国机电产品在多数市场上具备应对需求变动的能力。从第二层次分解的结果看,需求规模效应和整体竞争效应在各国市场上均为正值,说明需求规模增长及中国机电产业整体竞争力的提升在各新兴市场上起到了程度不同的正向拉动作用;而其他因素的贡献度在不同市场间差异明显,表明中国对各新兴市场的机电产品出口均具备独特性。

四、对策建议

第一,以新兴市场为出口拓展重点,营造有利贸易环境。与新兴市场国家建立良好的经贸往来机制,加快FTA网络建设,强调各国在资源禀赋上的互补性,在经济、政治发展利益上的一致性,消除双边机电产品贸易壁垒,进而充分把握新兴国家经济发展带来的需求及投资机遇。此外,与发达经济体展开竞争,树立产品价格、质量及服务优势,通过产品差异化提升市场占有率。

第二,根据产品类别竞争力特点有的放矢地采取差别政策措施。中国在水路运输设备、办公及自动数据处理设备、电信和录音音响设备、电气机械仪器产品上竞争优势突出,需要在增加生产和出口规模的同时注重技术研发能力的提高,提高产品的价值链水平。而对中国处于出口劣势的发电设备、航空航天设备等高端技术产品,要在资金融通、技术引进和研发、生产扶持和创新激励各个方面出台配套的产业政策,鼓励企业运用先进研发技术进行改造升级,提高产品技术含量和附加值,同时注重产品种类多样化,改善出口商品结构,实现中国机电产业出口产品数量、产品质量和产品种类的三重提升。

第三,创新出口模式,拉动新兴市场需求。在保持传统的出口模式的同时,应通过对外FDI参与新兴市场的基础设施建设项目,从而带动本土产品出口,消化产能过剩,提高国外市场占有率。利用丝路基金、亚洲投资银行的资金支持,帮助目标市场制约需求的资金短缺问题。机电行业协会应当建立信息收集和共享机制,及时掌握新兴市场需求变动,提示出口企业及时调整产品结构,主动适应市场需求。

第四,因地制宜,对不同市场采取差别化的出口策略。根据具体市场的需求结构和潜力,因地制宜地确定产品出口类别,调整产品的适应性,通过差异性产品满足差异性需求,从而实现保持传统市场占有率,开拓和提高新兴市场的占有率的目标。根据前文的分析,南非、阿根廷、墨西哥及土耳其四国对机电产品具有需求潜力,但中国目前的市场占有率还不高,因此,应当把他们作为市场开拓的重点;印度市场的机电产品需求旺盛,需求拉动作用明显,中国就应当认真研究其需求特点以及竞争者的特点,力争通过对外投资等方式进一步提高该市场的占有率。

参考文献:

[1] Massell, F Export Instability and Economic Structure[J]The American Economic Review, 1970, 60(4):618-630

[2] Hausmann, R, Hwang, J, Rodrik, D What You Export Matters[R] NBER Working Paper No.11905, 2005

[3] Peter, D Japan, Australia and New Zealand: The Prospects for Western Integration[J] Economic Record, 1969, 45(3):321-342

[4] 于津平中国与东亚主要国家和地区间的比较优势与贸易互补性[J] 世界经济,2003,(5):33-40

[5] 孙致陆,李先德 经济全球化背景下中国与印度农产品贸易发展研究——基于贸易互补性、竞争性和增长潜力的实证分析[J] 国际贸易问题,2013,(12):68-78

[6] 林浩,罗进强,郑岗 我国机电行业比较优势的实证研究[J]北方经贸,2005,(9):118-120

[6] Rodrik, D Whats so Special about Chinas Exports[J] China and World Economy, 2006, 14(5):1-19

[7] Tyszynski, H World Trade in Manufacturing Commodities, 1899-1950 [J] The Manchester School, 1951, 19(3):272-304

[8] Jepma, J Extensions and Application Possibilities of the Constant Market Shares Analysis: The Case of the Developing Countries Exports[M] Groningen :University of Groningen Press, 198623-24

[9] 籍丹宁,高郁 CMS模型研究述评——基于期刊文献检索视角[J]哈尔滨商业大学学报(社会科学版),2014,(6):32-37

(责任编辑:于振荣)