分红、现金-现金流敏感性与企业融资约束

舒庆亚,高 辉

(成都理工大学 商学院,成都 610051)

分红、现金-现金流敏感性与企业融资约束

舒庆亚,高辉

(成都理工大学商学院,成都610051)

摘要:从分红视角探讨企业现金-现金流敏感性与其融资约束之间的关系,并运用我国沪深两市上市公司2009年-2013年的财务数据进行实证分析。研究发现:我国上市公司普遍存在融资约束;相较于分红的企业,不分红的企业所面临的融资约束程度更为严重;同时,还发现分红方式不同和分红比例不一样对企业融资约束存在明显差异。

关键词:分红;现金—现金流敏感性;融资约束

一、引言

在后金融危机时期,融资困难成为显著制约企业发展甚至生存的瓶颈,合理衡量企业所面临的融资约束程度成为一个重要的问题。早在1988年就有学者对融资约束与企业投资-现金流敏感性之间的关系作了开创性的研究,他们的实证分析结果表明,股利支付率可以作为衡量公司所受融资约束程度的指标(Fazzari等 ,1988)。Hubbard(1998)指出,面临融资约束的企业会出于预防性动机,保留较多的流动性资产以备后续投资。Alti(2003)表明,由于现金流已经蕴含了有效信息,因此对投资-现金流敏感性进行分析的意义并不强。进一步,Almeida(2004)指出,企业所面临的融资约束和流动性需求之间的关系可以帮助我们识别融资约束是否是影响企业行为的重要因素。Almeida(2004)提出了一个理论模型,在其中当企业预期未来面临融资约束时会选择当期持有现金,由于在被约束企业和非约束企业之间存在显著的策略差异,因此现金—现金流敏感性可以用于描述企业的融资约束状况。

Khurana 等(2006)认为,企业现金管理的问题已不是由持有现金的高机会成本和现金高流动性带来的低收益之间权衡所决定的最佳现金持有量,而是在融资约束的情况下应该如何确定留存来自于经营活动现金流的最佳程度以确保将来更有价值的投资项目,这就是现金-现金流敏感性问题。国内学术界利用中国上市公司数据使用多种统计方法对这一问题进行了论证。尽管多种结论相去甚远(连玉君等,2008),不过更细致的分析和结论(李春霞等,2014)表明,现金-现金流敏感性在一定程度上可以解释企业的融资约束状况。

在后金融危机时期,企业面临很多经营上的困境,但是为了规划和发展直接融资市场,证监会加强了上市公司分红的要求,包括再融资企业的强制分红要求以及现金分红比例限制。因此为了更好地刻画上市公司的融资约束与现金-现金流敏感性之间的关系,我们需要更仔细地考量分红对企业现金-现金流敏感性的影响。通常由于面临逆向选择困境,而且中国市场当前间接融资比例偏高,导致现金流越好的企业越容易融到资,其中股息利息的支付水平和分红状况都成为衡量企业信用程度的指标,而这些则会显著影响到企业的融资约束。因此,分红对企业融资约束的改善是否有显著的效果,这是本文要研究的问题。

二、现金-现金流敏感性的指标与变量说明

设企业当期经营产生的现金流为c0,而C是企业从当期时点持有到下一时点的现金,根据Almeida(2004)分析的结论,可以用∂C/∂c0(现金-现金流敏感性)指标来评估企业的融资约束状况:

1)∂C/∂c0 > 0,表明企业属于融资约束的企业,简称为被约束企业;

2)∂C/∂c0不定,表明企业没有被融资约束,简称为非约束企业。

直观上的理解表明,如果企业面临融资约束,那么需要增加流动性储备来适应现金流的增加;如果企业没有融资约束,那么在管理流动性的时候则没有这样对称式的行为,非约束企业持有现金既没有收益也没有成本,相应的策略也是不确定的。

Almeida等(2004)提出了现金-现金流模型来描述企业的融资约束状况,该模型避免了以投资-现金流敏感性作为衡量指标而导致的很多内生性问题,在理论和实证上为学者们普遍认可。

△Cashi , t=α0+ α1CFi , t+ α2Qi , t+

α3Sizei , t+εi , t

(1)

其中:

Cash=持有现金和现金等价位/总资产,衡量现金,亦即公式中的C;

CF=EBITDA / 总资产,衡量现金流,亦即公式中的c0;

Q=市净率,用该指标来刻画企业长期投资决策的价值;

Size=Ln(总资产),将企业规模纳入模型是因为按照标准的讨论,现金管理具有规模效应;

本文采用此现金-现金流模型为基础,为了回避Tobin’s Q的内生性问题,用主营业务增长率代替企业成长性;同时为了考虑分红对企业融资约束的影响,将三个新的变量(表1)纳入考量,分别是DI(分配股利、利润或偿付利息支付的现金/期初资产总额)、DD(分红哑变量,若样本分红,则取1,否则取0)、DM(现金分红占分红总额的比例),因此新模型为:

△Cashi , t=α0+ βCFi , t+ γ1Growi , t+

γ2Sizei , t+γ3DIi , t+γ4DDi , t+

γ4DMi , t+εi , t(2)

对模型(2)而言,融资约束对企业现金-现金流的敏感性体现在系数β上。根据分析,融资约束企业的现金-现金流敏感性大于非约束企业,即融资约束企业的β显著为正且大于非融资约束企业。

表1 研究变量的定义

三、实证分析

(一)样本选择及数据来源

为了分析后金融危机时期企业融资约束状况,本文选取2009年-2013年的沪深两市全部A股上市公司为研究样本。在样本选取过程中,对样本做了如下处理:(1)剔除金融类上市公司;(2)剔除ST类上市公司;(3)剔除资产负债率大于1的上市公司;(4)剔除异常数据及数据不全的样本。经过以上综合处理,共得到样本11973个。按照规模排列,将前20%的公司定义为大型企业,将后20%的公司定义为小型企业;将分红的公司按照现金分红比例排列,将前20%的公司定义为现金分红比例高的企业,将后20%的公司定义为现金分红比例低的企业。

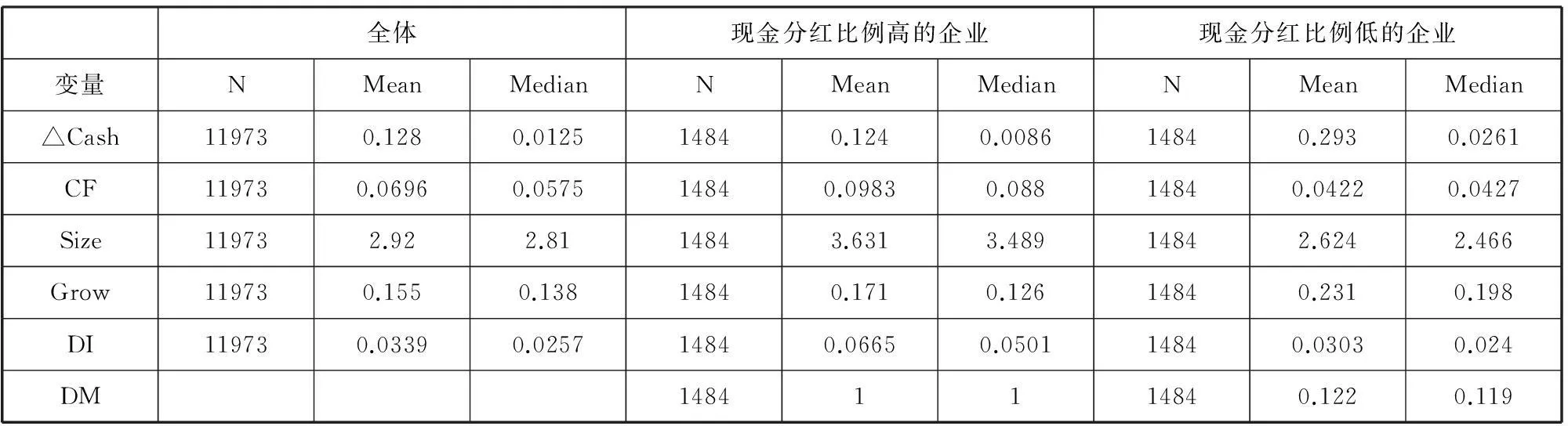

(二)描述性统计

表2描述了主要变量的统计特征,从表中数据可以看出,整体上企业的现金变化的偏度比较大,并进一步发现,相较于现金分红比例高的企业,现金分红比例低的企业现金变化更大、现金流更差、企业规模更小,但是这类企业的成长性更强,其股息利息支付水平更低。

表2 主要变量的描述性统计

(三)多元回归分析

1.融资约束对现金-现金流敏感性的影响

表3列示了按企业规模进行分类后,不同融资约束程度类型的企业对现金-现金流敏感性的影响。从表中的结果可以看到:第一,对于全样本和规模分类的企业来说,其现金-现金流敏感性都显著为正,表明后金融危机时期,无论我国的企业规模大小,普遍存在融资约束的问题;第二,小型企业的融资约束程度大于大型企业,小型企业的现金-现金流敏感系数为0.407,在1%的水平上显著,远大于大型企业的0.205的水平,和我们之前的预期一致,也和之前的研究成果相符合;第三,对全样本而言,股息利息支付对企业的现金储备倾向有显著影响,然而这种倾向对大型企业和小型企业是不一致的,我们进一步考察股息利息支付对企业融资约束的影响。

表3 融资约束与现金-现金流敏感性回归结果

注:***、**、*分别表示系数在1%、5%和10%水平上显著

2.股息利息支付对企业融资约束的影响

我们通过DI和CF的交叉项来衡量股息利息支付对企业融资约束的影响(表4),大型企业(融资约束弱)的交叉项系数显著小于0,小型企业(融资约束强)的交叉项系数显著大约0。同时对比表3的结果表明对于大型企业而言,股息利息支付水平会缓解外部融资约束从而降低现金-现金流敏感性;而对于小型企业而言,股息利息支付水平会加剧外部融资约束从而增加现金-现金流敏感性。一个可能的解释是,后金融危机时期,由于企业杠杆加大和宏观经济的波动,导致大型企业和小型企业在面临外部融资上的差异显著加剧,由于信息不对称导致逆向选择。对于融资约束弱的企业,良好的股息利息支付水平表明企业资产或经营状况更好,因此面临融资约束的压力越小,属于良性的正循环;而对于融资约束强的企业,更多的股息利息支付会加重企业的经营成本,导致更强的融资约束,面临恶性的负反馈困境。

表4股息利息支付对企业融资约束的影响

大型企业小型企业CF0.305***0.490***(10.81)(7.04)Size0.0000.176***(-0.43)(10.35)Grow0.064***0.570***(10.02)(16.98)DI*CF-1.922***0.108***(-4.43)(3.86)

注:***、**、*分别表示系数在1%、5%和10%水平上显著

3.不同股息支付情况下企业现金-现金流敏感性分析

在考虑股息利息对现金-现金流的影响下,通过表5的结果可以看到,分红企业和现金分红高的企业没有融资约束的压力,而不分红和现金分红低的企业则面临显著的融资约束。表明:第一,在分红所传递的信息上,企业仍然面临很强的逆向选择困境,分红越多、现金分红比例越高的企业,其所面临的融资约束越小;第二,良好的股息利息支付所传递出来的信息,能够显著降低高分红和现金分红企业的融资压力。

表5 不同股息支付情况下企业现金-现金流回归结果

注:***、**、*分别表示系数在1%、5%和10%水平上显著

四、结论与启示

首先,我国上市公司普遍存在融资约束,具体表现为现金-现金流敏感系数为正。相较于大型企业,小型企业所面临的融资约束程度更为严重;相较于分红的企业,不分红的企业所面临的融资约束程度更为严重。

其次,由于面临逆向选择问题,因此良好的股息利息支付水平所传递的信息可以改善大型企业的融资约束程度,显著降低大型企业的现金-现金流敏感系数,然而股息利息支付会加重小型企业的财务压力,从而增强小型企业的现金-现金流敏感性,在更高的股息利息水平下,小型企业需要增加更多的现金储备。

再次,股息利息支付水平在不同分红方式和分红比例对企业融资约束的改善效应存在显著差异。股息利息支付水平对分红良好的企业的改善程度要远远大于分红差的企业。

最后,企业采用现金和非现金分红,所传递的信息完全不同,现金分红比例低的企业面临显著的融资约束,需要储备现金来应对未来经济的波动和投资压力;在满足了股息利息支付的前提下,现金分红比例高的企业则没有显著的融资约束。

参考文献:

[1]ALMEIDA H, CAMPELLO M, WEISBACH M S. The cash flow sensitivity of cash [J]. Journal of finance, 2004(4):1777-1804.

[2]ALTI A. How sensitive is investment to cash flow when financing is frictionless? [J]. Journal of finance , 2003(2):707-722.

[3]FAZZARI S M, HUBBARD R G,PETERSEN B C. Financing constraint and corporate investment [J]. Brookings papers on economic activity. 1988,(1):141-206.

[4]FROOT K A, SCHARFSTEIN D S,STEIN J C. Risk management: coordinating corporate investment and financing policies [J]. Journal of finance, 1993,(5):1629-1658.

[5]JENSEN M. Agency costs of free cash flow, corporate finance and takeovers [J]. American economic review, 1986,(2):323-329.

[6]连玉君,苏志,丁志国.现金-现金流敏感性能检验融资约束假说吗?[J].统计研究,2008,(10):92-99.

[7]李春霞,田利辉,张伟.现金-现金流敏感性:融资约束还是收入不确定?[J].经济评论,2014,(2):115-126.

[8]王艳林,祁怀锦,邹燕.金融发展、融资约束与现金-现金流敏感性[J].上海金融,2012,(3):8-14.

[9]HUBBARD, R Q. Capital Market Imperfections and Investment[J].Journal of Economic Literature, 1998,(36):787-795.

[10]KHURANA L, MARTIN X,PEREIRA R. Financial Development and the Cash Flow Sensitivity of Cash[J].Journal of Financial and antitative Analysis, 2006,(4l)193-225.

编辑:黄航

Dividends,the Cash Flow Sensitivity of Cash and

Enterprise Financing Constraints

SHU Qingya,GAO Hui

(Business College,Chengdu University of Technology, Chengdu Sichuan 610051,China)

Abstract:This paper discusses the relationship between the Cash Flow Sensitivity of Cash and its financing constraints from the perspective of dividends, and analyzes the financial data of the HuShen two markets listing Corporations fram 2009~2013. It is found that there is a general financing constraints in the listing Corporation of our country; for participating companies, the financing constraints are more serious. At the same time, it is found that there is a significant difference in the financing constraints of enterprises with different dividend mode and payout ratio.

Key words:dividends; the cash flow sensitivity of cash; financing constraints

DOI:10.3969/j.issn.1672-0539.2016.02.009

中图分类号:F830

文献标志码:A

文章编号:1672-0539(2016)02-0043-05

作者简介:舒庆亚(1990-),女,成都人,硕士研究生,研究方向:公司金融;高辉(1969-),男,云南宣威人,教授,经济学博士,硕士生导师,研究方向:证券投资。

基金项目:成都理工大学金融与投资优秀科研创新团队培育资助项目(KYTD201303)

收稿日期:2015-05-15