行业竞争程度、股权集中度与股权融资成本

曹荣 王怀明

【摘 要】 以A股上市公司2010—2013年数据为样本,实证研究了行业竞争程度、股权集中度对股权融资成本的影响。研究结论表明:在我国上市公司普遍存在股权集中的情况下,股权集中程度与股权融资成本呈现显著的正相关关系;将行业区分为高竞争和低竞争的情况下,相对于高竞争行业,低竞争行业中公司股权集中程度对股权融资成本的影响能力更为显著。该研究发现意味着优化股权结构,提高信息透明对股权集中度高的公司显得尤为必要;同时在低竞争行业引入外部竞争机制也能有效地削弱控股股东的影响力。

【关键词】 股权集中度; 行业竞争程度; 股权融资成本

中图分类号:F275.3 文献标识码:A 文章编号:1004-5937(2016)04-0076-04

一、引言

作为公司治理的基础,股权集中度一直都是理论与实证研究的焦点。不同的股权结构形态会影响到所有者与经营者、大小股东的代理关系,形成不同的投资决策,产生不同的公司绩效,最终反映到公司的股价(Cho,1998)。股价所包含的信息是投资者决策的重要参考依据,股价的波动会影响市场的流动性,形成不同的股权融资成本。从公司治理角度来看,股权的集中直接影响到公司投融资项目等重要事项的决策制定,而融资的成本是决策能否落实的重要参考因素。因此考察股权集中度对股权融资成本的影响有更直观的反映。

另外,Benjamin and king(1966)的实证研究结果表明,企业股权融资成本不仅受到公司内部治理环境的影响,还受到所在行业环境因素的影响。目前国内尚缺乏与此相关的研究,因此,本文基于行业竞争程度的视角,考察股权集中度对股权融资成本的影响。这一研究成果丰富了相关领域的文献,对公司股权结构的改善提供了一个独特的视角。

二、理论分析与研究假设

(一)股权集中度与股权融资成本

股权集中作为一种公司治理常用手段,在股权分散的情况下能够降低代理风险、促进内部控制有效性等方面已达成共识。随着研究的不断深入,公司治理的核心已转向股权集中形态下的公司治理效应,即控股股东侵占中小股东利益的“侵占效应”以及大股东抑制经理层机会主义的“利益协同效应”。Fan and Wong(2002)等学者研究发现在我国等新兴国家控股股东倾向于利用掌握的信息资源隐瞒不利消息从而达到“掏空”中小股东利益的目的。控股股东保持控制权的前提下,为了保持控制权收益,上市公司会实施股权融资。对控股股东而言,股权融资可以增加公司净资产,增加被侵占的财富,同时也可以降低自己的持股比例,放大对中小股东的利益侵占效益(何丹和朱建军,2006)。作为理性的投资者,中小股东为了维护其权益要求获得风险溢价,提高了预期的回报率,致使公司股权融资成本增高(魏卉等,2011)。基于此,提出假设1。

假设1:在中国上市公司控股股东与中小股东之间“侵占效应”占优的背景下,公司内部股权集中程度与股权融资成本呈正相关关系。

(二)不同行业竞争程度中企业的股权集中对股权融资成本的影响

不同行业的股权融资成本具有显著的差异性。叶康涛和陆正飞(2004)研究表明,股权融资成本在不同的行业呈现出显著的差异性。在同一行业中的企业,其面临的生产曲线、供需曲线具有相似性,融资成本差异性小,甚至表现出融资结构的类似性(Morse and Shive,2008)。以Demsetz为代表的内因理论认为,股权结构形态是股权投资者基于自身利益最大化考虑后的结果在股票市场上交易后的体现,是竞争性选择的结果。企业所在行业的竞争程度以及股权结构形态的迥异都会对企业股权融资成本产生影响。相对于高竞争行业,低竞争行业具有信息不对称程度高(柳筱,2014)和股权集中度高的特点,公司控制结构的集中会有损于国家司法体系的演进,抑制少数股东权利(郎咸平,2014),将使公司面临更高的股权融资成本。基于以上分析,提出假设2。

假设2:相对于高竞争行业,低竞争行业中公司股权集中程度对股权融资成本的影响能力较为显著。

三、研究设计

(一)样本选择与数据来源

本文选取2010—2013年在A股上市的企业为初选样本。为了保证数据的有效性,尽量消除异常样本对研究结论的影响,对初始样本进行筛选:剔除金融、保险类上市公司,剔除出现财务困境或无正常营运能力的样本,剔除数据大面积缺失及数据异常的样本和观察期内有重大事件发生的样本公司。

为了严格遵循统计样本选择的“非歧视原则”,不再对样本数据设置任何其他人为标准进行筛选。清洗完成后,有效样本2 578个。数据来源于CCER数据库和CSMAR数据库。

(二)变量设计

1.股权融资成本变量(EC)

综观国内外的研究,股权融资成本模型分为剩余收益折现模型、经典红利折现模型、资本资产定价模型、指数模型、OJ模型和ES模型。黄少安等(2001)通过解析股权成本构成测算股权融资成本的方法代表了国内学者计算股权融资成本的一个方向,认为股权融资总成本由股票股利、交易费用、公司控制及负动力成本和广告效应带来的负成本四项构成;其中,后两项隐形成本难以计量予以忽略,交易费用一般按照其均值1%计算,股票股利可以根据每股股利及市价计算得来。基于上述研究,形成了股权融资成本计算公式:

EC=Dt/Pt+TC

其中,Dt为每股股利,Pt为每股市价,Dt/Pt表示t时刻的股利报酬率;TC为股权融资的交易成本,根据历史研究结论,交易成本均值为1%。

2.股权集中度变量(CR)

股权集中度是指股东因持股比例不同所表现出来的股权集中或分散程度,代表着股东对公司的控制程度。本文采用陈德萍等(2011)的做法,对股权集中度变量采用第一大股东持股比例(CR1)、前五大股东持股比例(CR5)、前十大股东持股比例(CR10)三个指标来测量。

3.行业竞争程度(COMP)

本文借鉴钟田丽等和刘凤委等的做法,根据行业业绩水平的高低及离散程度的大小区分行业竞争程度。以整个行业的营业毛利率均值来衡量业绩,平均营业毛利率高且标准差较小者划分为低竞争行业。

按照我国证监会发布的《上市公司行业分类指引》将上市公司分为农林牧渔业等13个大类行业。其中,采掘业、石油加工及炼焦业、电力煤气及水的生产和供应业、交通运输仓储业、通信服务业、传播与文化产业、建筑业、农林渔牧业划分为低竞争行业,设置行业哑变量Comp,取值为0。其余行业的平均营业毛利率低,且标准差较大,划分为高竞争行业,Comp取值1。

4.控制变量

除了解释变量外,还有一些变量也会对股权融资成本产生影响。国内学者叶康涛和陆正飞(2004)等分析得出企业规模(SIZE)、账面市值比(B/M)、债务结构(STR)、利息保障倍数(INT)、资产收益率(ROA)以及总资产周转率(TURN)等会对融资成本产生影响。

变量定义如表1所示。

(三)模型构建

本研究采用OLS多元线性回归模型,首先对全体样本进行回归分析与检验,然后按照行业竞争程度区分高竞争行业与低竞争行业样本进行对照回归分析与检验。同时,考虑到第一大股东持股比例(CR1)、前五大股东持股比例(CR5)、前十大股东持股比例(CR10)属于同一类指标,具有高度相关性。因此,本文在实证分析时对这些指标分别进行回归分析。基本回归模型如下:

EC=β0+β1×CR+β2×SIZE+β3×ROA+β4×TURN

+β5×(B/M)+β6×INT+β7×STR+β8×YEAR+ε

四、实证结果与分析

(一)描述性统计

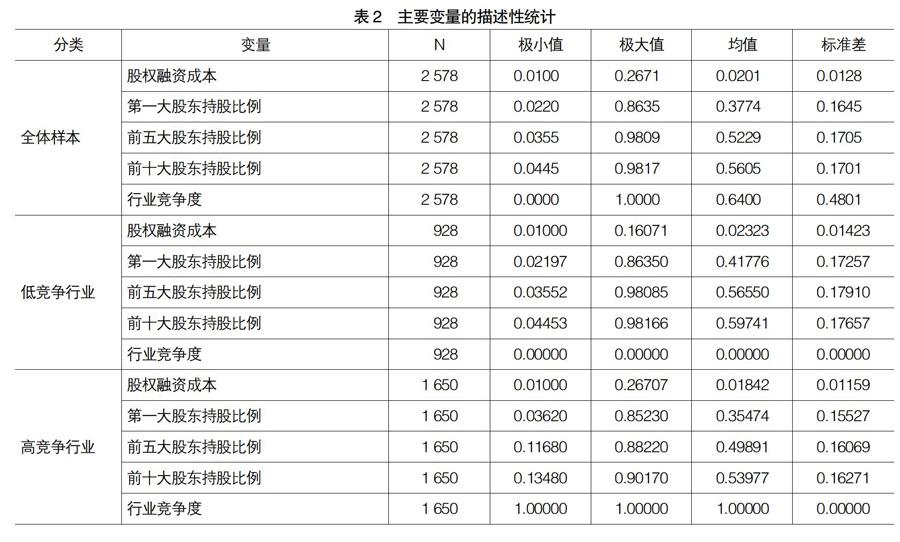

本研究的样本总量为2 578个,其中高竞争行业样本1 650个,低竞争行业按样本928个。模型中相关变量数据进行了描述性统计分析,结果见表2。

高竞争行业股权融资成本低于低竞争行业,这说明对于A股上市的高竞争行业,投资者对其预期收益率要求相对较低;从股权集中度来看,高竞争行业的股权集中度均低于低竞争行业,这说明高竞争行业股东更为分散,而低竞争行业的股东相对集中,这与上市公司的基本情况一致,能够代表A股上市公司基本信息。

(二)股权集中与股权融资成本的回归分析

本文利用SPSS软件分别对每个解释变量与公司融资成本进行回归分析,并采用标准参数检验(T检验和F检验)来确定其相关显著性。回归分析结果见表3。

结果所示,在控制了相关因素后,股权集中度的回归系数均在0.01水平上显著为正,表明股权集中度越集中,股权融资成本越高,验证了假设1。与股权分散的公司相比,股权集中度越高的上市公司越容易表现出控股股东利用信息不对称侵占中小股东利益的现象,导致更大的买卖价差和更低的股票流动性,加大了企业的股权融资成本。

为进一步研究股权集中度对股权融资成本的影响是否在不同的行业存在差异,本文将样本分为高竞争行业和低竞争行业样本分别回归,结果如表4所示。

在高竞争行业,股权集中度对股权融资成本呈正向影响但不显著。而在低竞争行业,两者呈现出显著的正相关关系。相对于高竞争行业,低竞争行业股权集中度越高,越容易引起更高的股权融资成本,验证了假设2。可能的原因是,与高竞争行业相比,低竞争行业中的企业一方面缺少外在行业竞争的压力,另一方面公司内部监督管理者缺失,导致控股股东越集权,越有强烈的动机侵占中小投资者的权益,中小投资者为了弥补风险,要求更高的投资收益,从而提高了股权融资成本。

为了进一步验证以上的检验结果,本文对相关变量进行了稳健性检验:(1)采用赫芬达尔指数衡量公司股权结构形态,进行稳定性检验,回归结果基本一致;(2)进一步添加了股权集中的平方项,结果表明平方项均不显著,说明二者不存在非线性关系。

五、研究结论与启示

本文以A股上市公司2010—2013年的数据为样本,实证研究了股权集中度对股权融资成本的影响,结果表明在我国上市公司普遍存在股权集中的情况下,股权集中程度与股权融资成本呈现显著的正相关关系。结合行业竞争因素进一步研究发现,与高竞争行业相比,低竞争行业公司中股权集中程度对股权融资成本有显著的影响。本文的研究结论对完善上市公司治理机制,提高信息披露质量以及提高行业的竞争水平有较强的启示意义。

【主要参考文献】

[1] MYEONG HYEON CHOA.Ownership structure,investment and the corporate value:An empirical analysis[J]. Journal of Financial Economics, 1988, 47(1):105-107.

[2] FAN J P H, WONG T J. Corporate Ownership Structure and the Informativeness of Accounting Earnings in East Asia[J]. Journal of Accounting and Economics 2002,33(3): 401-425.

[3] BENJAMIN F K. Market and Industry Factors in Stock Prices Behavior[J].Journal of Business,1966,39(1):139-190.

[4] ADALR MORSE;SOPHIE SHIVE.Shive.Patriotism in your portfolio[J].Journal of Financial Markets,2011,14(2):411-440.

[5] 黄少安,张岗.中国上市公司股权融资偏好分析[J].经济研究,2001(11):15-17.

[6] 何丹,朱建军. 股权分置改革、控制权私人收益与控股股东融资成本[J]. 会计研究,2006(5):54-55.

[7] 柳筱.行业竞争程度、股权结构与过度投资的实证研究[J].商业会计,2014(1):84-85.

[8] 郎咸平.公司治理:郎咸平学术文集(增补版)[M].北京:东方出版社,2014:135-136.

[9] 魏卉,杨兴全.终极控股股东、两权分离与股权融资成本[J].经济与管理研究,2011(2):12-23.

[10] 叶康涛,陆正飞.中国上市公司股权融资成本影响因素分析[J].管理世界,2004(5):142-143.