稳健会计政策下的高管过度自信与投资效率关系研究

韩 静,笪彦雯,赵经纬(东南大学经济管理学院,江苏南京210096)

稳健会计政策下的高管过度自信与投资效率关系研究

韩静,笪彦雯,赵经纬

(东南大学经济管理学院,江苏南京210096)

[摘要]本文选取以产权性质为划分依据的部分国内上市公司,实证检验其高管人员过度自信对投资效率的影响,以及稳健会计政策对高管人员过度自信导致的非理性投资决策行为的治理效果。研究表明:高管人员过度自信心理显著地加剧了企业的过度投资水平,国有企业高管过度自信对非效率投资影响程度大于非国有企业;稳健会计政策能够治理非效率投资行为,但国有企业会计稳健性对过度投资的治理较弱。进一步研究结果表明,在会计政策稳健的情况下,高管特征所呈现出的过度自信不易导致企业过度投资状况,相较于国有企业,在非国有企业中,稳健的会计政策能够有效抑制过度自信引发的过度投资。

[关键词]过度自信;稳健会计政策;投资效率;公司治理

企业有效的投资有利于增加企业价值,在激烈的市场竞争中处于不败之地。然而由于我国市场经济体制不完善,企业非效率投资行为大量存在,如过度投资、投资不足等,不仅影响到企业的经营状况,也制约着企业的可持续发展。长期以来,关于企业非效率投资行为的研究一直是学术界关注的重点。众多学者从代理冲突、自由现金流量、融资约束以及大股东控制等视角进行了探究[1-2]。然而上述研究始终将高管人员视为完全理性的“经济人”,但实际情况表示,高管人员在企业经济活动中多多少少表现出有限理性的特点,并且现有理论研究也表明,高管人员决策行为的异化,造成某些重要决策不能从企业角度出发[3-5]。由于我国的职业经理人市场尚在发展过程中,高管人员过度自信的心理偏差对企业决策行为的影响可能更加显著。出于对投资者利益的保护,本文将探讨是否存在有效的治理机制,可以对高管人员非理性心理偏差导致的企业价值毁损进行制约。

会计稳健性被认为是一种有效的公司治理机制,能够减少因为信息不对称带来的代理成本。目前较少有学者关注稳健会计政策对于管理者非理性决策行为的治理作用。因此,本文选取以产权性质为划分依据的部分国内上市公司,实证检验高管人员过度自信对投资效率的影响,以及稳健会计政策对高管人员过度自信导致的非理性投资决策行为的治理效果。

一、文献综述

(一)高管人员过度自信心理对企业财务决策的影响

高管过度自信这一概念被引入到财务学后,对其研究主要集中在高管过度自信对企业财务决策的影响上。现有文献研究表明,国内外学者主要运用心理学的一些成果,对高管过度自信与企业投资决策的关系开展了研究,并取得了一定成果。

Roll首次把过度自信的概念引入到公司财务中,研究企业高管人员过度自信心理对企业投资决策的作用,他提出高管过度自信心理不仅可以用于解释企业的并购活动,同样能够解释企业的投资行为[6]。Heaton通过理论分析,表示乐观的管理者更看重公司的发展前景,相信公司现有项目会在未来有较好的业绩表现[3]。Roll和Heaton只是从理论上探讨了高管过度自信与企业过度投资行为的关系。Malmendier和Tate于2005年首先提出采用CEO的持股状况来衡量高管人员过度自信的心理偏差,实证检验了拥有过度自信心理的高管人员在企业投资决策中对现金流比一般的管理者更敏感,特别当企业内部资金短缺时,这种表现更为明显,从而支持了Heaton的观点[7]。Lin,Hu和Chen采用类似的方法用我国台湾地区的数据检验了高管过度自信与企业投资之间的关系,得出了同样的结论[8]。Goel和Thakor基于公司价值最大化模型研究表明高管人员适度偏高的自信度可能有助于做出提升公司价值的决策[9]。

从国内研究来看,我国学者对于高管过度自信对企业投资行为的影响进行了初步有益的探索。郝颖、刘星和林朝南实证验证了我国上市公司管理者的过度自信对投资效率的影响,结果表明高管人员的过度自信加剧了企业投资,这与国外学者Malmendier和Tate的研究结论是一致的[10]。王霞、张敏和于富生、姜付秀等以企业盈利预测偏差法来判定管理者过度自信,研究发现过度自信的管理者会进行更多的投资决策活动,并且他们所进行的投资决策对融资活动所产生的现金流有更高的敏感性[5,10-11]。不同的计量方式以及不同国家的数据均得出相对一致的结论,这显示高管人员的过度自信心理会造成投资决策扭曲的结论比较稳健。

(二)稳健会计政策对投资效率的影响

稳健会计政策能够减少股东和管理者之间以及管理者和债权人之间的委托代理问题,减少管理者的机会主义行为所导致的非效率投资行为,主要包括过度投资和投资不足,提高投资效率。

从国外研究来看,国外学者的研究结论普遍认为,稳健的会计政策可使管理者及时放弃现金流为负的项目,抑制企业的过度投资行为。Watts,Ball和Shivakumar[12-13]都认为,稳健的会计政策能够及时地将坏消息反映在盈余上,若高管人员坚持投资于净现值为负的项目,损失将在其任期内得以确认,从而促使高管人员有动机去终止不利投资项目。Lara,Osma和Penalva[14]实证结果显示稳健的会计政策可以抑制高管人员非效率投资的动机,增加企业未来的盈利能力。此外,当企业所有权越分散时,稳健的会计政策对过度投资的约束在企业所有权分散的情况下越为明显,表明会计治理同大股东治理存在一定的替代效应。

从国内研究来看,大多数学者认为稳健会计政策可以抑制过度投资行为[15-16]。王宇峰和苏逶妍通过分析表明,当企业面临投资机会下降时,稳健会计政策能有效减少不利项目的投资[17]。孙刚在区分产权性质的基础上研究发现,国有企业中会计稳健性程度相较非国有企业更低,对企业过度投资的抑制作用较弱[18]。

目前国内外学者们对于稳健的会计政策同投资不足的关系,并非得到一致的研究结果。Lara,Osma和Penalva[19]、刘斌和吴娅玲[16]等人实证发现会计稳健性与投资不足显著负相关,表明稳健的会计政策能够降低管理者和投资者间的信息不对称程度,缓解企业的投资不足。孙刚利用c-score方法实证检验表明在非国有企业,稳健的会计政策对缓解投资不足的作用较弱[18]。而另一部分学者则认为稳健的会计政策反而加剧了企业的投资不足程度。Roychowdhury指出在稳健的会计政策下,风险厌恶型管理者容易放弃高风险的投资项目而选择接受低风险的投资项目,有可能造成高管人员对正净现值项目的投资不足[20]。朱松、夏冬林进一步研究发现,稳健的会计政策与企业投资规模呈负相关关系,可能会造成投资不足[21]。并且在会计政策越稳健的情况下,无效的投资对于投资机会的下降有着更高的敏感度。

通过对以往研究文献进行分析和回顾发现,国内外学者基于行为金融学视角,从管理者心理特征角度探讨企业的投资行为,逐渐成为公司治理领域研究的热点问题之一。关于管理者过度自信的研究大多以理论模型为主,实证研究出现较晚,国内外学者提出不同的指标作为衡量管理者过度自信的替代指标,但目前仍旧没有形成一个统一的指标体系与权威的度量方法。此外,国内外学者对会计稳健性的资源配置功能进行了研究,取得了一系列成果,但是现有文献关于会计稳健性功能的研究主要聚焦于消除信息不对称、发挥监督作用以及降低企业融资成本等几个方面,鲜有学者考虑会计稳健性对高管人员过度自信心理偏差引发的决策行为异化的治理作用。

二、理论分析与研究假设

(一)高管人员过度自信心理对企业投资效率的影响

关于企业过度投资的研究长期以来一直是公司财务理论研究的核心问题之一,基于传统的理性人假说,引起企业过度投资的主要原因来源于信息不对称造成的企业利益相关者之间的代理问题[22]。然而,随着行为公司财务理论的逐步发展,大量研究结果显示:企业高管人员是有限理性的,由于年龄、学历等背景方面的差异,导致他们在做决策时表现出不同的行为特征,其中较为稳定的非理性心理是过度自信[23],并且高管过度自信最显著的特征是高估收益,而低估风险[7]。

不同于传统的完全理性假设,过度自信理论假设高管人员是忠于股东的,他们进行扩张,只是因为过于自信,而不是出于自身利益的考虑。出于企业内部现金流对投资决策有制约作用的考虑,Heaton认为在企业内部现金流充足时,高管人员过度自信的心理偏差会增加投资过度状况,摧毁企业价值[3]。Malmendier和Tate也证实了过度自信的管理者在投资决策中对现金流更为敏感[7]。姜付秀等研究指出,在我国,儒家文化倡导的“君臣思想”注重高管的权威性,使得民主决策容易被忽视,这导致在企业中高管具有绝对领导地位,极易产生过度自信心理[11]。同时,我国经济转型的特殊背景也为高管过度自信提供了现实环境。另外,我国的市场经济还不成熟和完善,一部分非国有企业由于一些非市场因素得以成功发展,但这些企业的高管未必能知晓企业发展的真正原因,从而容易高估自己的经营能力和战略眼光。

由上述分析,本文认为管理者对自身经营能力的高估会造成其对企业投资收益过度乐观的估计,忽视投资决策带来的风险,加上拥有较多的内部信息,使得过度自信高管人员容易做出过度投资决策。因此,本文假设:

H1-1:高管过度自信心理与企业过度投资呈正相关关系。

在我国,国有企业和非国有企业在市场上有着差异化的表现。第一,相比于非国有企业,政府背景为国有企业在筹资和投资方面提供了更多便利[24];第二,由于历史原因,拥有较多的利润积累为国有企业过度投资提供了较多资金[25];第三,国有企业的政府背景使得其更容易从银行获得信贷资金。民营企业难以获得与国有企业同等的资金来源,现金流往往较为短缺。这使得国有企业管理者在做出投资决策时,更容易因过度自信心理而导致过度投资行为。最后,因所有者缺位,并且出于自身利益的考虑,国有企业管理者往往通过过度投资提升企业业绩。而在非国有企业中,投资损失需要管理者与股东承担,因此,可能会减少高管过度自信引发的过度投资行为。因此,本文假设:

H1-2:与非国有企业不同,高管人员过度自信特征在国有企业中表现得更加明显,更易引发企业的过度投资。

(二)稳健会计政策对企业投资效率的影响

对于非效率投资的治理,高质量的会计信息主要从降低代理成本和减少信息不对称两个途径发挥作用。Watts认为稳健性能够协调企业内部契约各方的利益冲突,确保契约的有效执行,减少信息不对称带来的道德风险[12]。刘斌和吴娅玲实证研究发现,稳健的会计政策可以使投资者及时知晓企业亏损的信息,有效减少高管人员非效率投资行为[16]。本文认为,高管人员拥有较多的信息,容易造成道德风险,而稳健的会计政策能对此加以制约。基于此,提出以下假设:

H2-1:在其他条件相同的情况下,稳健的会计政策能够降低企业的过度投资状况,即稳健的会计政策与企业的投资效率显著正相关。

在我国,根据最终控制人类型的不同,企业可分为国有企业和非国有企业,它们在经营管理和财务决策方面存在较大差异。朱茶芬和李志文实证研究表明,国有企业的会计政策稳健性程度较低[26]。从所有权契约来看,国有企业主要采用私人信息的方式,解决高管人员与股东之间的信息不对称。从债务契约来看,国有商业银行信贷行为受政府干预,呈现出政治性特征,造成国有企业与非国有企业在国有商业银行的信贷标准有所不同。因此,对非国有企业的贷款,国有商业银行会提出更为严苛的稳健性要求,促使非国有企业提高其会计政策的稳健性。因此,在其他条件相同的情况下,会计政策稳健性的约束对非国有企业而言较大,对国有企业投资效率的影响相对较小。所以,本文提出以下假设:

H2-2:如果其他因素不变,非国有企业稳健会计政策对过度投资的制约强于国有企业。

(三)稳健会计政策对高管过度自信与投资效率关系的影响

从外部监管机制来看,会计信息的稳健程度越高,越能够有效缓解外部投资者与企业管理层之间的信息不对称问题,使得外部投资者能够准确判断企业的盈余增长,不容易被过度自信的高管人员的乐观估计所误导。而从企业内部监管机制来看,董事会等治理机制可以通过稳健的会计政策传达信息,对过度自信的管理者的非效率投资行为进行有效监督,防止管理者非理性的扩张行为。Pinnuck和Lillis研究发现,高管的非理性投资决策摧毁企业价值时,稳健的会计政策可以及时纠正高管人员错误的决策,避免进一步损失[27]。Lambert和Leuz研究证实,会计政策的稳健性程度能够对企业融资成本产生影响,进一步影响企业的自由现金流,从而可以对高管人员的非理性投资决策产生约束,提高过度自信高管人员做出的投资决策效率[28]。

本文认为,稳健的会计政策可以有效降低企业内外部利益相关者的信息不对称问题;作为一种治理机制,可以纠正管理者由于过度自信心理造成的决策偏差,制约高管人员的独断行为,提高投资效率及企业价值。基于此,本文提出以下假设:

H3-1:会计政策稳健性程度越高,高管过度自信与企业过度投资的正相关关系越弱。

我国国有企业中,内部人控制、债务软约束和政府干预等三大治理弱化使得会计政策稳健性的治理功能受到严重的制约[26]。所有者缺位加之政府对国有企业管理者的监管力度不够,国有企业更容易出现内部人控制问题,管理者有更多的机会、更大的空间操纵企业会计信息,从而很大程度上降低了稳健性对高管人员非理性投资行为的制约作用。另一方面,政府干预导致银行信贷标准异化,加之国有企业债务呈现出软约束的特点,银行难以对国有企业形成有效的监管,稳健的会计政策通过融资成本来影响投资效率的作用大大减弱。而非国有企业受到政府的干预较少,管理者聘用和企业经营管理更加市场化,资金需求更依赖外部金融市场。当过度自信的管理者做出过度投资决策时,银行等金融机构能够根据会计稳健性程度知晓企业的投资风险,对企业的信贷资金进行相应的调控,有效约束管理者的过度投资行为。基于此,本文提出以下假设:

H3-2:同非国有企业相比较,国有企业中稳健的会计政策对高管过度自信与企业过度投资关系的抑制作用较弱。

三、研究设计

(一)样本选取与数据来源

本文研究样本为我国沪深两市A股上市公司,研究的时间区间为2009—2014年。为了保证数据的有效性和研究意义,筛选时删除了部分数据:(1)首次公开募股的上市公司;(2)股票代码开头为ST和*ST的公司;(3)由于金融类公司业务具有特殊性,与非金融类公司在会计确认、计量、报告、披露上存在不一致,为保证数据可比性,将金融类公司样本排除在外;(4)数据不全的公司。数据由CS⁃MAR数据库下载导出,共取2009—2014六年3925家公司,逐年抽样504家,583家,782家,753家,617家,686家。

(二)变量定义

1.被解释变量

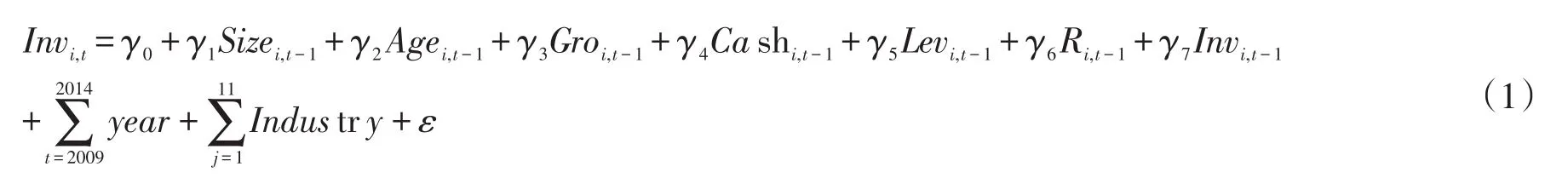

投资效率(Inv)。首先根据预期投资模型考察样本公司的投资是否适当,再利用残差的计算衡量样本公司的投资效率,建立模型如下:

被解释变量Invi,t值由现金流量表中的数据计算得到,分别将购置固定资产、无形资产和其他长期资产支出,对子公司净支出,对其他单位净支出累加起来,除以总资产平均值,衡量i公司在t期的投资支出;Sizei,t-1用总资产平均值的自然对数,衡量i公司在t-1期的规模;Agei,t-1用当前年度减去公司的上市年度加上1的自然对数,衡量i公司在t-1年的上市年龄;Groi,t-1用主营业务收入增长率,衡量i公司在t-1期的成长水平;Cashi,t-1从现金流量表中获取现金及其等价物余额,用此数据除以总资产平均值,表示在t-1期的i公司的现金比;Levi,t-1用公司总负债与总资产之比,衡量i公司在t-1期负债率;Ri,t-1表示为i公司在t-1期的股票收益率;此外,还需综合考虑年度(year)和行业(industry)因素,在2009年的基期上,建立6个哑变量,建立11个行业哑变量。如果ε大于0,表示过度投资,用符号Inv表示。

2.解释变量

高管过度自信(Ovc)。管理者的过度自信心理作为一种认知偏差,很难被度量,目前度量核心高管过度自信的替代指标主要有:企业盈利预测偏差、CEO的相对薪酬、相关的主流媒体对CEO的评价、CEO实施并购的频率以及企业景气指数。本文选取其中两种指标做深入研究如下:将企业薪资水平最高的三位管理者薪酬累加起来,除以企业中所有管理人员总薪资,如果结果数值比企业薪资中位数要大,则说明高管特征为过度自信,后续对此进行实证研究;将企业最高管理者持股比例变化作为分析对象,在研究期间内,如果发现显著增加,则认为是高管特征过度自信,后续对此进行稳健性检验。

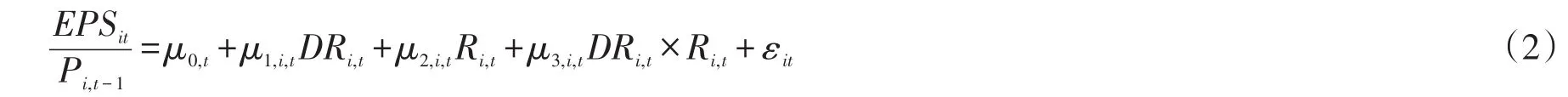

会计稳健性(Cscore):本文采用Khan和Watts对Basu模型改进后得出的稳健性指数法度量公司年度会计政策的稳健性程度[29]。该方法对数据和样本量均没有太大的限制,更利于公司横截面数据的使用,与本文的研究目的相契合。具体计算方法如下:

首先,根据Basu模型建立公式(2):

EPSi,t是在t年末i公司的每股收益;Pi,t-1是在t年初i公司的股价;Ri,t是t年的i公司股票收益率;DRi,t是哑变量,当Ri,t为负则取1,否则取0。

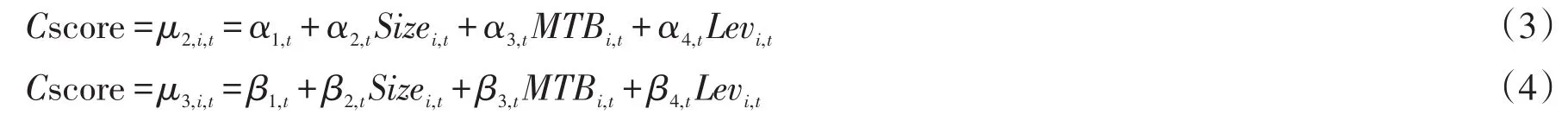

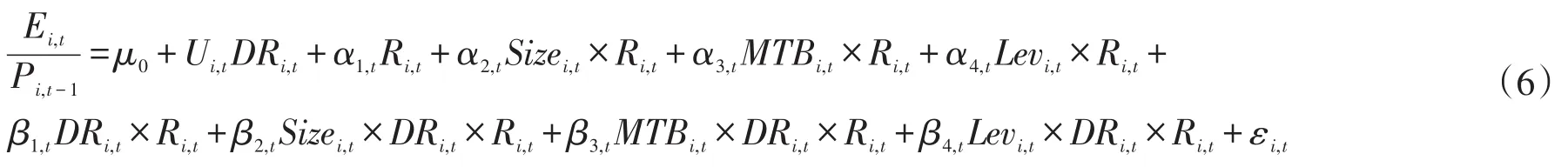

此外,用工具变量构建μ2和μ3的线性表达式。依据相关研究,选择公司规模(Size)、负债率(Lev)以及市账比(MTB)作为估计会计稳健性指数的自变量。具体表示如下:

将上两式带入(2),可以得到:

对公式(5)进行整理,可得:

最后,将公式(6)进行回归后得出系数,将得到的β1,t、β2,t、β3,t以及β4,t代入公式(4)即可得到Cscore。Cscore表示,当坏消息出现时,企业的会计盈余与股价收益的相关性相较于好消息出现时的增加量。Cscore越大,说明企业对于坏消息的确认比对好消息的确认更加及时,也就是企业的会计政策的稳健性程度越高。因此,我们以Cscore作为衡量企业会计信息稳健程度的指标,主要变量说明见表1。

表1 变量说明

3.控制变量

根据前期研究,本文将控制变量分为两组,一类为公司特征变量,包括企业成长性(Gro)、资产负债率(Lev)、自由现金流(Fcl);一类为公司治理变量,包括董事会规模(Bsi)、高管人员持股比例(Grt)。此外,虚拟变量包括Industry和Year。

(三)模型选择

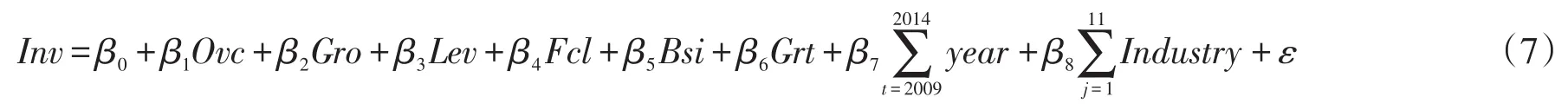

本文首先用模型(7)检验高管过度自信和投资效率是否具有相关性,并通过该模型分别对国有企业和非国有企业样本进行检验。投资效率受到高管特性的影响值用β1的符号表示,为正时表示投资效率有所降低,高管特性趋向过度自信。

为研究稳健会计政策对投资效率的影响以及稳健会计政策对高管过度自信而造成过度投资行为的治理作用,建立模型(8),稳健会计政策对投资效率的影响用γ2表示,稳健会计政策对高管过度自信与投资效率二者关系的影响用γ3的符号表示,若γ3为负则表示过度投资的情况在稳健的会计政策下受到约束。

四、实证结果与分析

(一)描述性统计

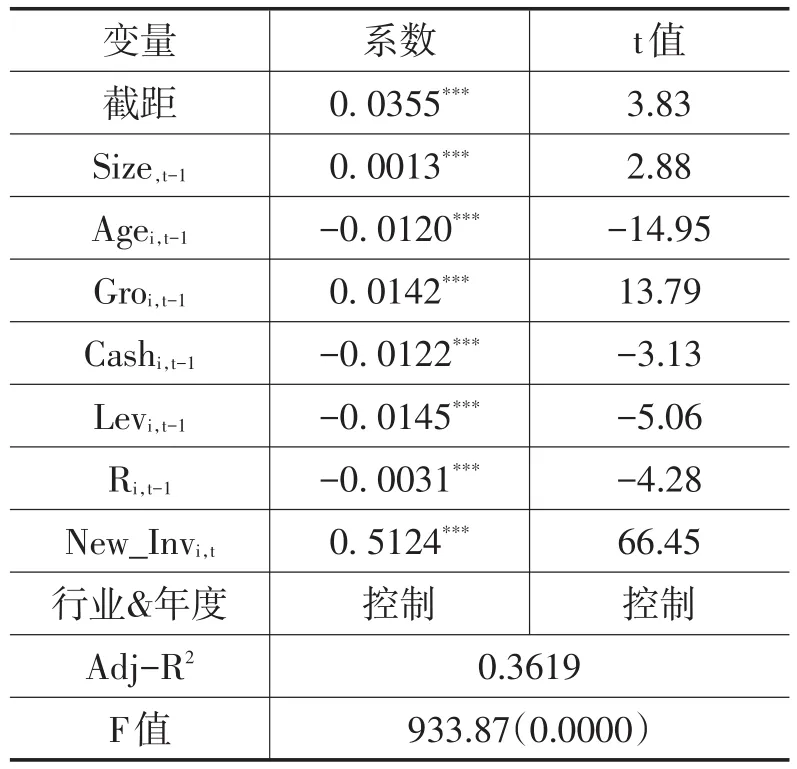

表2显示,模型调整后的R方为36.19%,说明模型的拟合优度良好。分析表格中各项系数可知,在置信水平为1%时,与企业投资效率呈正相关的有如下变量:Gro和Size;与企业投资效率呈负相关的有如下变量:Age、Cash、Lev、R。而回归残差值大于0时,判定为过度投资,一共3925组数据。

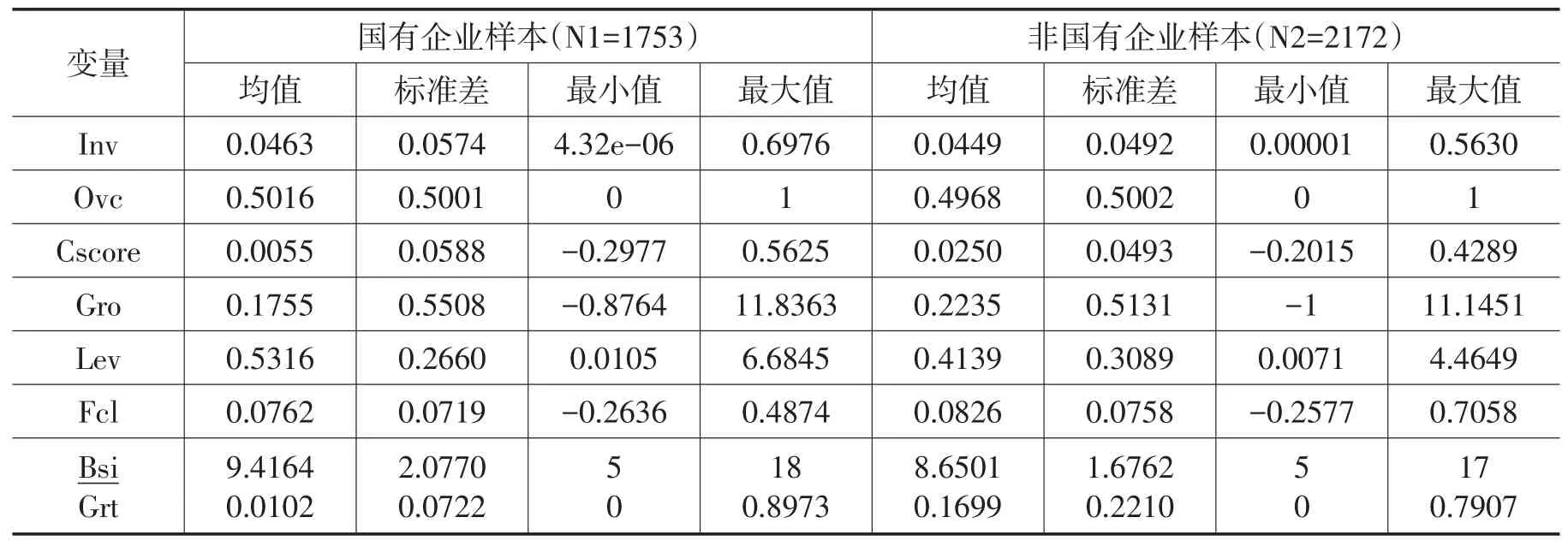

表3显示,总共3925家公司中,有1753家国有企业,占总样本的44.66%,有2172家非国有企业,占总样本的55.34%,非国有投资过度的企业占比较大。国有企业过度投资水平的均值为0.0463,介于0.00000432和0.6976之间;非国有企业过度投资水平的均值为0.0449,介于0.00001和0.5630之间。这表明相对于非国有企业,过度投资在国有企业中更易发生。上市公司中高管过度自信的比例,在国有企业和非国有企业中分别是50.16%和49.68%。由此可见,过度自信的高管行为特征在现代企业中很常见,且国有企业更为突出。国有企业和非国有企业的会计稳健性的均值分别为0.0055 和0.0250,均大于0,这表明我国上市公司的会计政策具有稳健性,相较于非国有企业,国有企业的会计政策稳健水平较低。

(二)相关性分析

表4相关性分析结果表明,被解释变量投资效率(Inv)高度相关于解释变量,说明这些解释变量对于投资效率具有较强的解释力。其中,高管过度自信(Ovc)与企业过度投资水平(Inv)在1%的水平上显著正相关,即高管过度自信心理会加剧企业过度投资水平,初步验证了假设H1-1。而会计稳健性水平(Cscore)与企业过度投资水平(Inv)在1%的水平上显著负相关,说明稳健会计政策可以抑制企业过度投资,提高企业投资效率,初步验证了假设H2-1。企业自由现金流越多,成长性越高,过度投资的可能性越大。企业资产负债率(Lev)、董事会规模(Bsi)、管理层持股比例(Grt)与过度投资水平(Inv)在1%的水平上显著负相关。此外,在各个变量间,除了管理层持股比例(Grt)和资产负债率(Lev)的相关系数的绝对值超过0.3,而相关系数的绝对值在0—0.3之间的变量则不存在较大的多重共线性。

表2 企业投资效率的回归分析

表3 描述性统计量表

表4 相关性分析结果

(三)回归结果分析

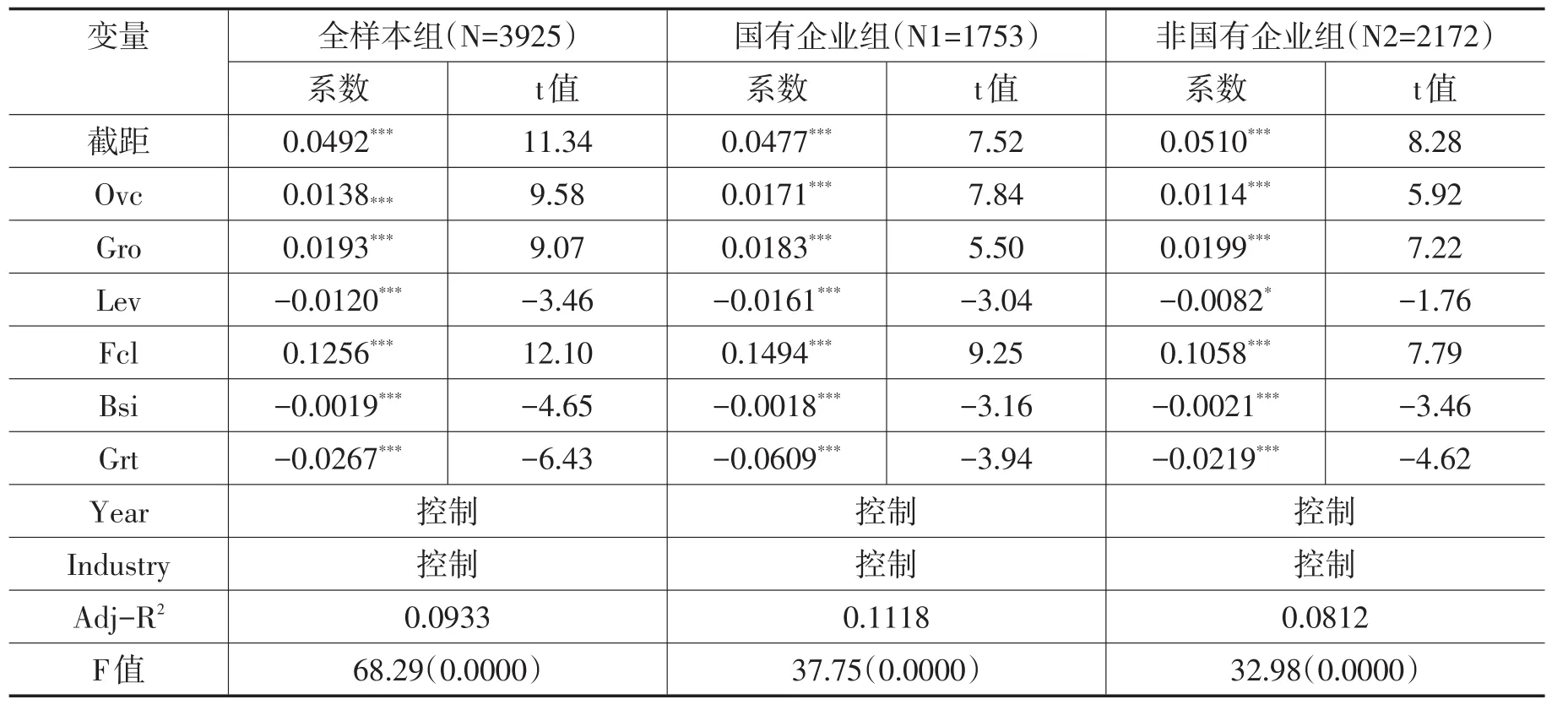

模型(7)分析研究了高管特征和投资效率的回归关系,结果如表5所示。分析各项回归系数不难发现,高管过度自信程度正相关于投资效率,这与国内外其他学者的结论相一致,同假设H1-1相一致。在1%的置信水平上,企业过度投资与Gro和Fcl显著正相关,与Lev和Grt显著负相关,说明企业成长性越强,自由现金流越充裕,越易引发过度投资。反之,企业资产负债率上升,融资水平高时,就会相应减少过度投资状况,提高投资效率;管理层持股比例越高,投资则愈加谨慎,提高投资效率。表明高管持股比例越大,高管利益与股东的利益越趋同,越不容易因厌恶风险而放弃高风险但净现值为正的项目。董事会规模(Bsi)与企业过度投资水平在1%的水平上负相关,表明董事会在一定程度上对管理者的非效率投资行为起到了监督和制约的作用。

按产权性质将全部样本划分为国有组和非国有组,并用模型(7)进行了分组回归。如表5所示,在1%的置信水平下,对于过度自信与投资效率的回归系数,国有企业组要高于非国有企业组,即国有企业受高管特征过度自信的影响更大,同假设H1-2一致。并且,国有上市公司组资产负债率与过度投资在1%的水平下显著负相关,而非国有上市公司组资产负债率则与过度投资在10%的水平下负相关。这可能是因为国有上市公司特殊的政府背景使其融资便利,可以通过负债融资来筹集投资活动所需的资金;而非国有上市公司的偿债压力在一定程度上抑制了企业的投资行为。

表5 高管过度自信对企业投资效率的检验结果

本文通过模型(8)检验稳健会计政策对投资效率的影响以及稳健会计政策对高管过度自信与投资效率二者关系的影响,回归结果如表6所示。

从全样本回归结果来看,会计稳健性(Cscore)与企业过度投资水平(Inv)的回归系数为-0.1680,并且在1%的水平上显著,说明稳健会计政策与企业过度投资水平呈显著负相关关系,即稳健的会计政策可以改善企业的投资效率,稳健会计政策在企业资本投资中具有治理价值,从而验证了假设H2-1。划分企业产权性质后,国有样本中会计稳健性与企业过度投资水平的回归系数为-0.1635,且在1%的水平上显著,而非国有样本中会计稳健性与企业过度投资水平的回归系数为-0.1822,且在1%的水平上显著,表明国有上市公司稳健的会计政策抑制无效率投资的作用弱于非国有上市公司,支持了假设H2-2。

此外,在全样本回归结果中,交乘项(Ovc*Cscore)与企业过度投资水平在1%的水平上显著负相关(-0.1512,P<0.01),说明当管理者存在过度自信心理时,企业稳健的会计政策能够有效地改善企业的投资过度状况,从而验证了假设H3-1。同时回归结果可以发现,国有上市公司组的交乘项(Ovc*Cscore)与企业过度投资水平的回归系数为-0.1389,且在1%的水平上显著,而非国有上市公司组的交乘项(Ovc*Cscore)与企业过度投资水平的回归系数为-0.1557,且在1%的水平上显著,表明当高管人员存在过度自信心理偏差时,虽然国有企业、非国有企业稳健的会计政策均有助于削弱非效率投资,但是对国有企业来说,会计政策稳健对于投资效率的影响较微弱,与假设H3-2一致。

表6 会计政策稳健性水平对高管过度自信与投资效率关系影响的检验结果

(四)稳健性检验

将企业高管持股比例变化作为分析对象,在研究期间内,如果发现显著增加,则认为是高管特征过度自信,对此进行稳健性检验。稳健性检验的结果与实证结果趋同,结论得到证实。

五、结语

本文研究样本为我国沪深两市A股上市公司,研究的时间区间为2009—2014年。为了保证数据的有效性和研究意义,筛选时删除了部分数据,共取六年3925家公司,逐年抽样504家,583家,782家,753家,617家,686家。最终得出以下几点实证结果:第一,过度投资行为的原因可以追溯到高管特征上,即由于过度自信容易造成管理者做出过度投资行为,降低企业的投资效率。同时根据企业产权性质划分研究样本后发现,不同产权关系企业资源的稀缺度是不同的,国有企业更易获得项目和资金,从而高层管理者持有更加乐观的投资心态,最终导致非效率投资要远多于非国有企业。第二,稳健会计政策作为一种有效的公司治理机制,能够及时确认损失,能够使投资者及时知晓管理层经营决策中发生亏损的信息,有利于董事会、债权人等对投资行为的监督,有效地改善企业非效率投资状况。此外,相对于非国有企业,国有企业的稳健性程度更低,对企业过度投资的抑制作用较弱。第三,企业会计政策稳健性程度越高,高管过度自信与企业过度投资的正相关关系越弱,即当高管人员存在过度自信心理时,稳健会计政策能够及时纠正其心理偏差造成的投资决策失误,对高管人员的独断行为起到制约作用,有助于提高高管人员投资决策的效率。此外,在国有企业中稳健的会计政策对高管过度自信与过度投资关系的抑制作用与非国有企业相比较弱。

本文的研究内容可以得出:第一,为会计稳健性的应用创造有利的环境,政府及相关市场监管部门应当通过完善我国企业财务信息披露系统;第二,为保护投资者利益,国家需要建立健全相应的法律机制,加强对企业会计信息质量的监管,促使企业提供更稳健、可靠的会计信息,不受高管人员非理性决策的摧毁;第三,为提升国有企业的投资效率,让更多高素质职业经理人充实国有企业的高管团队参与投资决策。

[参考文献]

[1]Clearly,S.The Relationship between Firm Investment and Financial Status[J].Journal of Finance,1999(54):673-692.

[2]Childs,P. D.,Mauer D C,Ott S H.Interactions of Corporate Financing and Investment Decisions:the Effects of Agency Conflicts[J].Journal of Financial Economics,2005,76(3):667-690.

[3]Heaton,J.B.Managerial Optimism and Corporate Finance[J].Financial Management,2002(31):33-45.

[4]Hackbarth,D.Determinants of Corporate Borrowing:A Behavioral Perspective[J].Journal of Corporate Finance,2009,15(4):389-411.

[5]王霞,张敏,于富生.管理者过度自信与企业投资行为异化——来自我国证券市场的经验证据[J].南开管理评论,2008(02):77-83.

[6]Roll Richard. The Hubris Hypothesis of Corporate Takeovers[J].Journal of Business,1986(59):197-216.

[7]Malmendier,U.,Tate,G.CEO Overconfidence and Corporate Investment[J].Journal of Finance,2005,60(6):2661- 2700.

[8]Lin,Y. S.,Hu,M.,Chen. Managerial Optimism and Corporate Investment:Some Empirical Evidence from Taiwan[J].Journal of Finance,2005(13):523- 546.

[9]Goel,A. M.,Thankor,A. V. Overconfidence,CEO Selection,and Corporate Governance[J].The Journal of Finance,2008(63):2737- 2784.

[10]郝颖,刘星,林朝南.我国上市公司高管人员过度自信与投资决策的实证研究[J].中国管理科学,2005,13(5):142-148.

[11]姜付秀,张敏,陆正飞,陈才东.管理者过度自信、企业扩张与财务困境[J].经济研究,2009(01):131-143.

[12]Watts,R. L.Conservatism in Accounting part I:Explanations and Implications[J].Accounting Horizons,2003,17(3):207-221.

[13]Ball,R. L. Shivakumar. Earnings Quality in UK Private Firms[J].Journal of Accounting and Economics,2005(39):83- 128.

[14]Lara,M. L. G.,Osma,B. G.,Penalva,F. The Economic Determinants of Conditional Conservatism[J].Journal of Business Fi⁃nance and Accounting,2009,36(3/4):336- 372.

[15]陶晓慧,柳建华.会计稳健性、债务期限结构与债权人保护[J].山西财经大学学报,2010(4):93- 99.

[16]刘斌,吴娅玲.会计稳健性与资本投资效率的实证研究[J].审计与经济研究,2011,26(4):60-68.

[17]王宇峰,苏逶妍.会计稳健性与投资效率——来自中国证券市场的经验证据[J].财经理论与实践,2008(5):60- 65.

[18]孙刚.控股权性质、会计稳健性与不对称投资效率——基于我国上市公司的再检验[J].山西财经大学学报,2010(05):74- 84.

[19]Lara,Osma,B.G.,Penalva,F. Conditional Conservatism and Firm Investment Efficiency[J].Review of Accounting Studies,2011,16(2):247- 271.

[20]Roychowdhury,S. Discussion of:Acquisition Profitability and Timely Loss Recognition[J].Journal of Accounting and Economics,2010(49):179- 183.

[21]朱松,夏冬林.稳健会计政策、投资机会与企业投资效率[J].财经研究,2010(6):69-79.

[22]Jensen,M. C.,Meckling,W. H.Theory of the Firm:Managerial Behavior,Agency Costs and Ownership Structure[J].Journal of Financial Economics,1976,3(4):305-360.

[23]Weinstein,N,D. Unrealistic Optimism about Future Life Events[J].Journal of Personality and Social Psychology,1980,39(3):806-820.

[24]孙铮,刘凤委,李增泉.市场化程度、政府干预与企业债务期限结构——来自我国上市公司的经验证据[J].经济研究,2005 (05):52-63.

[25]魏明海,柳建华.国企分红、治理因素与过度投资[J].管理世界,2007(04):88-95.

[26]朱茶芬,李志文.国家控股对会计稳健性的影响研究[J].会计研究,2008(05):38-45+95.

[27]Pinnuck,M.,Lillis,A. M. Profit versus Losses:Does Reporting an Accounting Loss Act as a Heuristic Trigger to Exercise the Aban⁃donment Option and Divest Employees[J].The Accounting Review,2007,82(1):1031-1053.

[28]Lambert,R.,Leuz,R,Verrecchia.Accounting Information,Disclosure,and the Cost of Capital[J].Journal of Accounting Re⁃search,2007,45(3):385-420.

[29]Khan,M.,Watts,R. L. Estimation and Empirical Properties of a Firm-Year of Conservatism[J].Journal of Accounting and Eco⁃nomics,2009(48):132-150.

[30]Richardson,S.Over-Investment of Free Cash flow[J].Review of Accounting Studies,2006,11(2):159-189.

[作者简介]韩静(1966—),女,江苏南京人,东南大学经济管理学院副教授,硕士生导师,研究方向:公司财务,管理会计。

[基金项目]江苏高校哲学社会科学研究重点项目“高管特征、会计稳健性与投资效率研究”(2014ZDIXM007)阶段性成果。

[收稿日期]2015-09-20

[中图分类号]F275.5

[文献标识码]A

[文章编号]1671-511X(2016)01-0076-10