我国商业银行保持流动性问题分析

林长弘

问题突出的背景,依据资产管理理论、负债管理理论、资产负债综合管理理论以及资产负债外管理理论,针对商业银行面临的市场资金依赖度增加、不良贷款率上升及商业银行缺乏流动性的问题,分析其产生流动性风险的原因,并对如何保持流动性给出政策性建议。

关键词:商业银行;流动性;资产准备制度;负债管理

中图分类号:F830.33 文献标志码:A 文章编号:1673-291X(2016)08-0179-03

一、理论依据

商业银行的流动性是指银行为了满足客户对提取存款或贷款的需求,以及自身支付到期债务、保证商业银行正常运营的现金需求,能够及时并以较低的资金成本获取现金或现金等价物的能力。目前,我国主要从两个方面描述银行资产的流动性,一是资产的流动性,指银行资产在较短的时间内、不受损失的变现能力;二是负债的流动性,是指银行能够在短时间内、以较低成本筹集资金的能力[1]。现阶段我国的银行流动性要求主要通过流动性比率、现金比率、存贷比率、核心负债依存度、流动性缺口率、流动性覆盖率、净稳定资金比例、月末存款偏离度等八项标准衡量。银行的资产负债管理主要是指商业银行按一定的策略进行资金配置以实现流动性、安全性、盈利性的目标组合,在其发展过程中,形成了多种的理论流派。

(一)资产管理理论

针对商业银行的资产管理理论,其主要思想是银行资金来源规模和结构属于不受人为控制的外生变量,而商业银行资产业务的规模结构则是其自身能够管理的内生变量,由此可以得出结论:商业银行经营管理的重心应该放在资产业务上,在满足流动性的基础上追求盈利性。

(二)负债管理理论

负债管理理论是20世纪60年代初期金融管制下金融创新的产物。经济的迅速发展需要大量资金,而最高存款利率的管制导致银行业的竞争加剧,促使商业银行发展更多的负债业务,以增加资金来源。该理论主张通过调整负债,以向中央银行借款、同业拆借,发行可转让存单等方式提高资产的盈利性,只要银行的借款市场足够大,银行的流动性就有保证。

(三)资产负债综合管理理论

资产负债综合管理理论的主要思想是,商业银行在妥善安排资产负债结构,并保证资产流动性的前提下,实现经营利润的最大化。单独的资产管理或者负债管理难以达到流动性、安全性、盈利性的均衡,只有兼顾银行的资产方和负债方的共同调整和协调搭配,才能控制市场波动的风险,保持资产流动性。

(四)资产负债外管理理论

资产负债外管理理论认为,存贷款业务在银行的经营中只占据部分比重,围绕存贷款业务,商业银行可以发展更加多样化的金融服务,通过优质的金融服务来吸引客户,增加银行的资金流。同时,该理论也鼓励商业银行资产负债表的表内业务向表外业务转化[2]。

二、现状问题

(一)市场资金依赖度增加

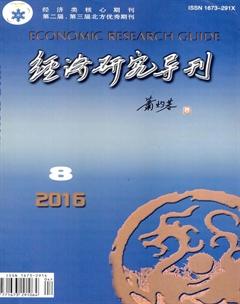

针对2013 年 3 月银监会出台的《关于规范商业银行理财业务投资运作有关问题的通知》(银监 8 号文)以及 2014 年 5 月“一行三会一局”共同发布的《关于规范金融机构同业业务的通知》(127 号文)[3],由2014年上市银行年报整理所得数据(如图1)可得,这一政策方向使商业银行间不断扩张的同业业务有所下降。在“后 127号文”时代,流动资产规模将明显下降,市场资金依赖度在过渡期升高、压力增加,致使流动性风险增大。

(二)不良贷款率上升

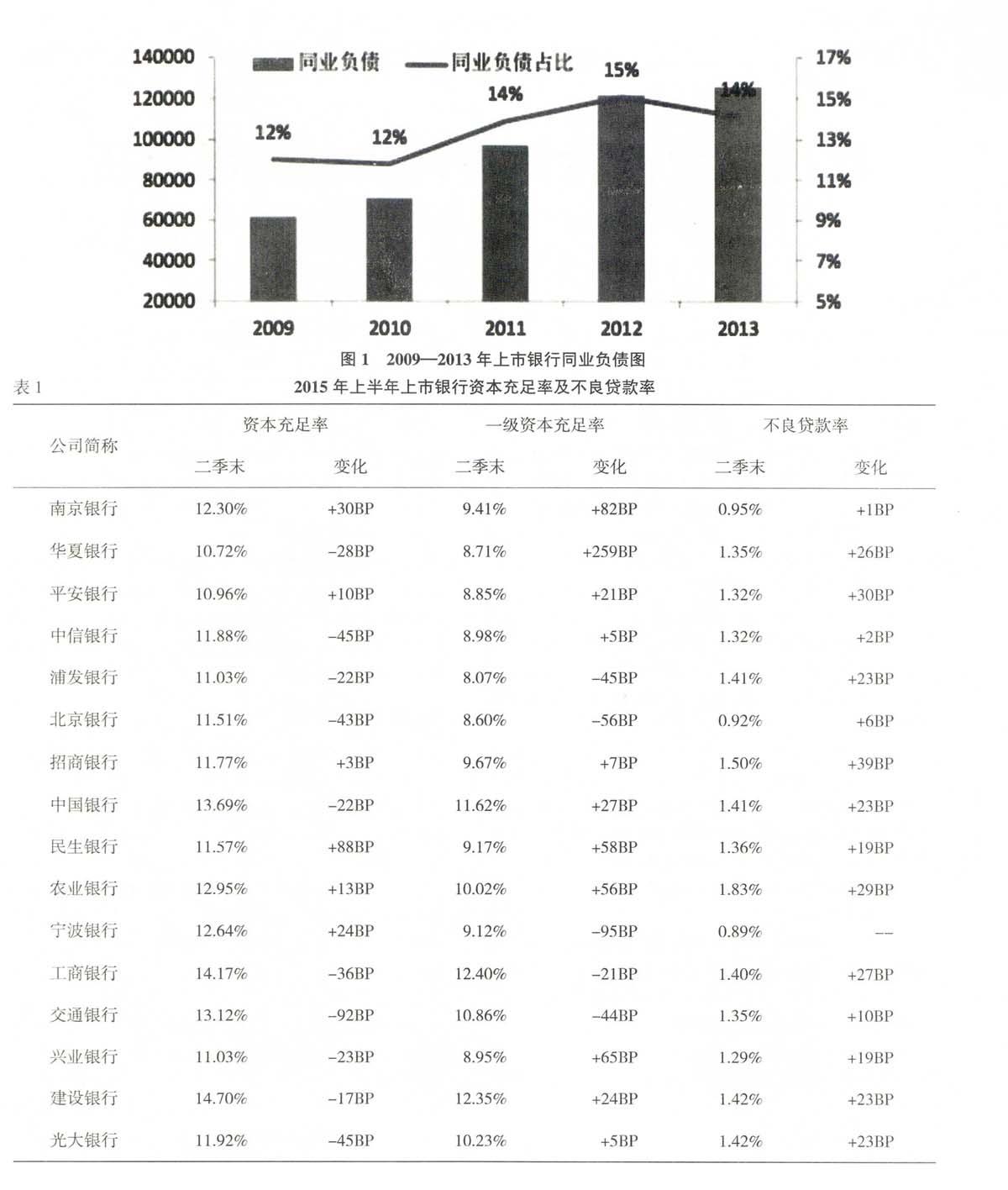

在对银行贷款质量进行评估时,我国通常按照客户贷款风险大小的不同,将其分为正常、关注、次级、可疑、损失五个等级。在这五个等级中,正常贷款风险最小,损失贷款风险最大,后三类均被划分为不良贷款[2]。其中,不良贷款率是指金融机构不良贷款额占总贷款余额的比重。一级资本则包括核心资本和其他一级资本,是衡量银行资本充足状况的指标。资本充足率是一个银行的资产对其风险的比率,即资本总额与加权风险资产总额的比例。根据2015年上半年上市银行上半年报整理得出的数据(如表1)可以得出,主要的上市商业银行的一级资本充足率较为平稳,呈现缓慢上升的趋势,有利于银行流动性及安全性的保障。但不良贷款率呈现大面积、大幅度的上升态势,这一比率的上升使银行安全性下降,从而导致流动性风险增加。

(三)商业银行流动性管理缺乏主动性

就理论而言,商业银行应主动采取多种有效的方式对流动性风险进行管理,以达到规避风险、保持流动性的目的。然而,我国的商业银行流动性的管理主要是依照银监会所规定的八项比率指标进行,这种方式通过硬性的指标对商业银行进行管控,而不是各商业银行依照自身的需求进行调整,使得商业银行的流动性管理缺乏主动性和自觉性[4]。

三、政策措施

(一)建立并优化分层次的资产准备制度

商业银行的资产准备主要分为两个层次:一级准备为流动性极强但不具有盈利性的现金资产,占据银行7%的资产,包括库存现金、存放中央银行超额准备金及存放同业存款;二级准备为短期有价证券,占银行20%左右的资产,包括短期国债、同业拆出、商业票据等多种形式。对于大型商业银行,通过负债的方式进行资产准备能够有效降低资本成本,因此该类银行一级准备相对比率较大。但就整体而言,一级准备额度有限,且通过负债的方式保持流动性将带来较大的资本成本,商业银行应加强对二级准备的建立,完善对其规模、种类、期限、变现能力及收益的规定,形成合理的资产组合[5]。

(二)实施负债管理

在建立资产准备制度的同时,应加强对银行负债的管理,保证商业银行流动性。负债管理理论的主要思想是,为满足客户或商业银行自身的资金需要,商业银行可以通过借款负债的方式在资本市场上筹集所需要的资金。负债来源主要包括吸收活期存款、再贴现、同业拆借、回购协议、发行大额定期存单等。由于借入负债的利息成本高于存款负债的利息成本,商业银行应提高存款负债在总负债中所占比例,以降低银行吸收负债的利息成本,增加盈利,保证银行流动性。

(三)完善流动性管理体系

目前,我国金融监管机构主要通过八项流动性管理指标对商业银行的流动性进行监管,被动监管的效率较低。商业银行内部应自行建立相应的流动性监管部门,并聘请专业人员对其流动性强弱进行监测管理,以此避免流动性风险及流动性过剩的发生。与此同时,还应加大对借款人的审核力度,降低不良资产比率。