垄断行业和竞争行业的融资结构与盈利能力相关性实证分析

◆基金项目:曲靖师范学院校级课题“云南省上市公司融资结构与盈利能力关系的研究”(项目编号:2013QN009)

◇中图分类号:F275 文献标识码:A 文章编号:1002-5812(2016)09-0076-02

摘要:通过对垄断行业和竞争行业上市公司盈利能力和融资结构的实证研究可以看出,我国垄断行业和竞争行业上市公司的融资结构还有很多不合理的地方,盈利能力有待进一步提高,因此应在垄断行业中引入竞争机制,形成多元化的融资结构,同时注重企业资产效益的提高;竞争行业必须利用自身条件形成自己的核心竞争力,完善债权治理机制,充分发挥债务融资在融资方面的正面效应,同时积极推进债券融资。

关键词:垄断行业和竞争行业 融资结构 盈利能力

一、理论依据

微观经济学在理论上把不同的竞争、垄断程度划分为完全竞争、完全垄断、垄断竞争和寡头竞争四种竞争结构类型。各国学者都对市场分类的具体标准进行了研究,由于国情不同,标准也不尽相同,其中以美国产业组织理论学家贝恩的分类方法比较出名。

二、融资结构和盈利能力的实证研究

(一)样本来源和数据选取。本文样本均选自沪深两市A股2011—2013年上市公司的财务数据,数据来源于国泰安数据库。本文根据1999年中国证监会制定的《中国上市公司分类索引》,选取制造业、电力煤气及水的生产和供应业、交通运输仓储业、房地产业为样本行业。样本分类根据市场集中度Cn计算,得到以下各行业的分布,见表2。

综合贝恩的市场分类标准,本文把 Cn >70%的行业对应的上市公司定义为垄断组,把Cn <40%的行业对应的上市公司定义为竞争组。本文在上述理论的基础上选取电力、煤电及水的生产和供应业与交通运输、仓储业作为垄断行业的代表组,把制造业和房地产业作为竞争行业的代表组。

(二)变量的选择和设计。

1.被解释变量。本文选择的被解释变量有总资产净利率、净资产收益率、营业利润率、营业毛利率、成本费用利润率、流动资产利润率、固定资产利润率、资产报酬率、销售净利率。

2.解释变量。本文选取的解释变量有资产负债率、流动负债比率、内部融资率、债权融资率、股权融资率、公司规模。内部融资率=(盈余公积+未分配利润+折旧)/资产总额;债权融资率=(短期借款+长期借款+应付债券)/资产总额;股权融资率=(股本+资本公积)/资产总额;公司规模=ln(资产)。

(三)上市公司盈利能力的因子分析。KMO样本测度(Kaiser-Meyer-Olkin)和巴特莱特球体检验(Bartlett's Test of Sphericity)是用于验证指标是否适合做因子分析的两种方法。一般认为KMO在0.90以上,表示非常适合;0.80—0.90,很适合;0.70—0.80,适合。巴特莱特球体检验的统计量观测值为3.671E4,相应的概率P接近0,如果显著性水平为0.05,由于概率P小于显著性水平,应该拒绝原假设,可以认为相关系数矩阵与单位阵有很显著的差异。同时,KMO值为0.767,根据Kaiser给出的KMO度量标准可知原有的变量适合做因子分析。

由下页表3可以看出:第一个主成分特征根为4.413,它解释了总变异的49.038%,第二个主成分特征根为1.378,解释了总变异的15.306%,第三个主成分特征根为1.014,解释了总变异的11.269%,累计贡献率达到75.613%,因此,我们提取三个主成分。

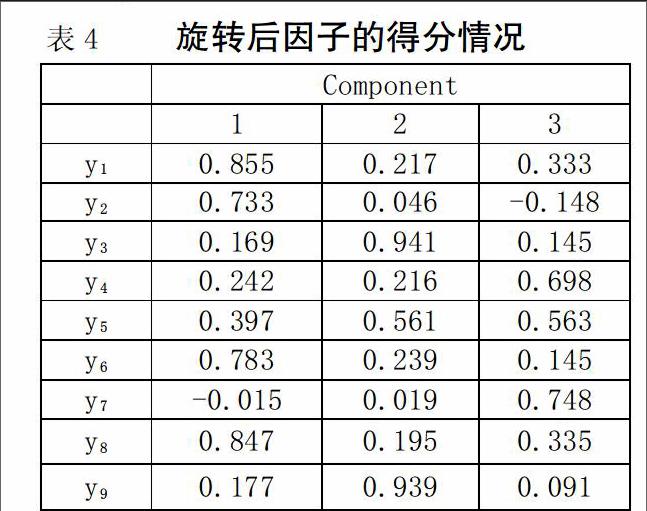

通过因子正交旋转,可以看到每个变量仅在一个因子上有较大载荷,而在其余因子上的因子载荷比较小,这样公因子Fi的具体含义可由载荷较大的变量加以解释。表4是主成分矩阵,容易知道Y1,Y2,Y3……Y9的前三个主成分分别为:

Y1=0.855y1+0.733y2+0.169y3+0.242y4 +0.397y5+0.783y6-0.015y7+0.847y8+0.177y9

Y2=0.217y1+0.046y2+0.941y3+0.216y4 +0.561y5+0.239y6+0.019y7+0.195y8+0.939y9

Y3=0.333y1-0.148y2+0.145y3+0.698y4 +0.563y5+0.145y6+0.748y7+0.335y8+0.091y9

(四)垄断行业和竞争行业融资结构与盈利能力的回归分析。回归结果分析:

第一,在垄断行业中,企业的盈利能力与资产负债率、流动资产负债率一般都呈负相关。其中电力行业的盈利能力与资产负债率呈正相关,这与电力行业的非竞争性行业地位有关系。在竞争行业中,企业的盈利能力与资产负债率、流动资产负债率呈负相关。这是因为在竞争行业中,企业一般没有雄厚的财务实力作支撑,加之房地产业和制造业经营过程中需要大量资金,企业向外借入的资金越多,资金成本越高,发生财务风险的可能性越高。

第二,从垄断行业来看,电力行业的内部融资率对企业盈利能力的影响为正,但交通运输业的内部融资率对盈利能力的影响却是相反的。交通运输业在融资方面大多依靠政府注资或者向银行贷款,而交通运输业作为我国发展最迅速的行业之一,运输成本较高,利润较低。从竞争行业来看,房地产业和制造业的内部融资率与企业的盈利能力呈正相关。在激烈的市场竞争环境中,房地产业和制造业如果过分依赖外部融资,可能会给企业带来较高的财务风险,从而造成房地产业和制造业通过内部融资的方式来提高企业盈利能力。

第三,从垄断行业来看,交通运输行业的盈利能力与债权融资率呈负相关,电力行业却是相反的结果。这主要是因为电力行业作为国家的垄断行业,盈利能力比较强,企业偏向于债权融资,以免利润流出企业,高负债低成本和债权治理的效应又帮助企业提高了盈利能力。交通运输行业的债权融资率与盈利能力呈负相关,这主要是由于通过债权融资后,企业的财务风险增大,同时债权无法发挥应有的治理效应。从竞争行业来看,制造业的盈利能力与债权融资率呈负相关,但房地产业的债权融资率与盈利能力却呈正相关,但不是很显著。这主要是因为房地产业是资金密集型产业,资金需求是多元化的,但因为债权融资是房地产业融资的主要渠道,通过债权治理效率的发挥可以使房地产企业的盈利能力有大幅度的提高。

第四,不论是垄断行业还是竞争行业,股权融资率对盈利能力的影响全是反方向的。股权融资率越高,企业的盈利能力就越低,从理论上来说是由于代理成本的存在导致的,但从实际情况来看,股权融资率对盈利能力的影响程度是不同的。

第五,从垄断行业来看,企业的资产规模与企业的盈利能力呈负相关。垄断行业的大部分企业都属于国有资本,在垄断行业资本内部存在着大量的不良资产,这些不良资产不仅没有给企业创造收益,反而吞噬了企业大量的利润。从竞争行业来看,企业的资产规模与企业的盈利能力呈正相关。在市场竞争机制下,竞争行业的企业在扩大生产规模的同时必须注重提高资产的效益,剥离不良资产,从而带动企业整体利益的提高。

三、对策建议

本文结合垄断行业和竞争行业的实际情况和自身特点,从以下几个方面提出建议。

(一)从垄断行业来看。(1)在垄断行业中引入竞争机制。除国有资本控制的关系到国计民生的重点行业之外,其他行业必须引入市场竞争机制,充分发挥现代公司治理机制的优势,增强国有资本的活力,推动国有企业改革进程。(2)在垄断行业中形成多元化的融资结构。降低国有股持股比例,提高法人股比例,促进多元化融资结构的形成,约束管理层的权力,防止大股东侵犯中小股东的权益,促进垄断行业盈利能力的不断提高。(3)在垄断行业中,注重企业资产效益的提高。垄断行业在扩大规模的同时,存在着大量的不良资产,由于拥有国家的经济支持,很多垄断行业中的企业都不太注重不良资产给企业带来的危害。因此,垄断行业中的企业必须注重企业资产效益的提高,改善企业不良资产。

(二)从竞争行业来看。(1)竞争行业在充分利用市场竞争机制的同时,必须利用自身条件形成自己的核心竞争力。在激烈的市场竞争中,企业必须注重科技创新,加大对新产品和新方法的研发,增强企业的核心竞争力,这样才能保证企业的盈利能力不断提高。(2)完善债权治理机制,充分发挥债务融资在融资方面的正面效应。在竞争行业中,破产制度是影响债权融资效益发挥的重要因素。由于我国破产制度不完善,企业的债权债务关系不清晰,从而影响了银行对非竞争性企业的贷款,企业破产制度对上市公司的约束力较弱。(3)在竞争行业中,积极推进债券融资。通过以上分析,我们可以看到竞争行业的企业在债务融资方面,特别是在向银行申请贷款方面处于劣势,债券融资也是一种非常重要的债权融资。通过债券融资,既可以增加债权融资的渠道,增强债券持有人对经营者的“硬约束”,还可以减少企业在融资过程中的代理成本。S

参考文献:

[1]王静,张悦.资本结构与盈利能力的关系分析——基于房地产行业上市公司的实证[J].东岳论丛,2015,(2).

[2]王闽.资本结构与盈利能力关系的实证分析——以食品类上市公司为例[J].重庆科技学院学报,2012,(14).

[3]谢林海,蒋胡英.上市公司资本结构与盈利能力相关性研究——以有色金属行业为例[J].商业会计,2015,(23).

作者简介:

刘珊珊,女,曲靖师范学院助教;研究方向:财务管理。