银行信贷对宏观经济的影响效应分析

刘纳新 伍中信

( 1.湖南大学 工商管理学院,湖南 长沙 410079;2.湖南财政经济学院,湖南 长沙 410205)

银行信贷对宏观经济的影响效应分析

刘纳新1,2伍中信1,2

( 1.湖南大学 工商管理学院,湖南 长沙 410079;2.湖南财政经济学院,湖南 长沙 410205)

通过建立短期贷款、GDP、CPI三变量的VAR模型,及中长期贷款、GDP和产业结构(IS)三变量的VAR模型,分析了短期贷款(SLOAN)和中长期贷款(MLLOAN)的冲击对宏观经济目标GDP、产业结构(IS)及物价水平(CPI)产生的动态影响,研究结果表明:短期贷款和中长期贷款的冲击对于GDP带来的影响较大,且持续期较长;中长期贷款对于产业结构调整的贡献作用明显,但银行在促进产业结构转型方面没有充分发挥自身的优势;银行信贷对物价水平的冲击影响较小。

银行信贷;宏观经济;向量自回归(VAR)模型

当前,我国经济运行总体平稳,但结构性矛盾依然突出,经济运行环境较为复杂,金融危机的影响仍然存在,加上我国银行的特殊地位,对银行信贷的运行效果产生新的影响。据中国人民银行统计,截止 2015年6月底,我国社会融资规模存量达到131.58万亿元,同比增长11.9%。其中,对实体经济发放的人民币贷款余额为88.07万亿元,同比增长13.8%。但社会融资总量大幅且快速的增长,并没有对经济增长产生明显的推动作用。据统计,我国第三产业增加值只占国内生产总值的46.59%,而同一比重发达国家则达到近65%以上。然而,金融机构资金分布的不合理将不会对经济结构的调整和转型升级起到支持作用。Michael Hume(2009)对信贷高峰与宏观经济波动之间进行实证研究,结果表明,信贷增长没有对经济增长带来强劲的促进作用,同时也没有引起通货膨胀[1]。不同历史时期中,由于金融环境、政策等因素的变化,各国银行信贷的影响效果表现不同。因此,检验当前环境下我国银行信贷对宏观经济的影响效果,具有深刻的理论与现实意义。

银行信贷与宏观经济的关系尤为密切,稳增长、调结构、促转型、惠民生,需要银行信贷发挥重要作用;金融业主要为实体经济提供服务与支持,而实体经济又是宏观经济的重要支撑。由于实体经济在国家经济运行中的地位,决定其在国民经济中起核心支撑的作用,同时也成为银行信贷最主要的经营利润来源。银行应紧密结合国家发展规划,在加大金融支持的同时,提高金融服务能力,成为促进经济结构转型、宏观经济健康发展的重要主力军。

一、文献综述与变量选取

1、文献综述

近几年,银行信贷影响宏观经济的问题引起了国内学者关注。周英章(2002)基于向量自回归(VAR)模型,采用1993-2001年间数据对我国的货币政策传导机制进行研究后发现,我国货币政策传导机制中,主要的传导渠道依然是信用渠道,同时他也认为货币政策不应该简单的依赖信贷渠道[2]。蒋瑛琨(2005)选用1992-2004我国调控转轨时期的季度数据,运用协整检验等计量模型对货币政策的传导机制进行相关分析,研究结果表明,贷款对产出及物价等宏观经济目标的影响最为显著[3]。盛松成等(2008)选取1998年1月至2006年6月的月度数据,运用VAR模型对中国货币政策传导渠道及中介目标进行了分析,结果表明,我国货币的主要传导渠道为银行贷款,实体经济主要受信贷规模的影响,金融市场主要受货币供应量的影响[4]。许伟、陈彬开(2009)建立一个动态随机一般均衡模型,根据1993-2005年季度数据研究了银行信贷与中国经济波动间的关系,结果表明,在模型中加入银行贷款渠道可以增加对中国经济波动的解释能力,也说明信贷冲击对中国经济有着重要影响[5]。潘敏、缪海斌(2010)运用结构向量自回归(SVAR)模型,选用2003年1月至2009年9月期间的月数据对银行信贷及宏观经济的波动之间的关系进行了分析,结果显示,信贷规模的增长成为了稳定宏观经济发展的重要动力,而且信贷规模的增长在短期内不会导致物价水平的提高;另外,随着时间的推移,其对经济增长的冲击效应逐渐减小[6]。崔小涛(2010)运用计量经济模型,选用2000-2009年季度数据,对金融危机前后银行信贷对经济增长的影响进行了分析,研究认为,中长期贷款对经济增长的影响相对其他类型贷款较为显著,并且受金融危机的影响,银行信贷对经济增长的影响效应有所下降[7]。宋媛等(2011)根据不良贷款率及资本充足率完成了银行危机指标的构建,并建立面板数据模型,对宏观经济指标、贷款扩张以及银行危机三者之间的关系进行了研究,证明了通货膨胀率与银行危机之间的正相关关系[8]。徐灵超(2012)采用中长期贷款、短期贷款、其他贷款和GDP、CPI等变量并采用1992-2010年的季度数据,运用VAR和VEC模型分析中国信贷结构与GDP、CPI之间的关系,结果表明,信贷供给结构变量并不会导致CPI变化,但 GDP波动的主要原因是由其他贷款引起[9]。

2、变量选取与数据说明

由上述文献,不难看出,各位学者的大多数研究表明,银行信贷对我国宏观经济存在非常重要的影响。笔者选取短期贷款(SLOAN)和中长期贷款(MLLOAN)的增加量来论述考量银行信贷;同时选择经济增长(GDP)、居民消费价格指数(CPI)和第三产业产值占总产值比重(IS)三个指标来衡量宏观经济及产业结构。

随着经济市场化态势的发展,宏观经济指标对于各个经济主体表现的越来越重要。基于数据的可得性,笔者在考虑月度数据的详细、复杂及稳定性与年度数据的简单易处理之余,折中选择了季度数据,选用2003年第1季度至2014年第2季度数据,并对各指标数据进行季节调整,记为SLOANSA、MLLOANSA、GDPSA、CPISA和ISSA;在不改变变量协整关系的前提下,对各时间序列指标进行相应数变换处理,以消减可能存在的异方差现象。所得新变量序列记为:LNSLOANSA、LNMLLOANSA、LNGDPSA、LNCPISA和LNISSA。原始数据来自于中国国家统计局及中国人民银行官方网站。

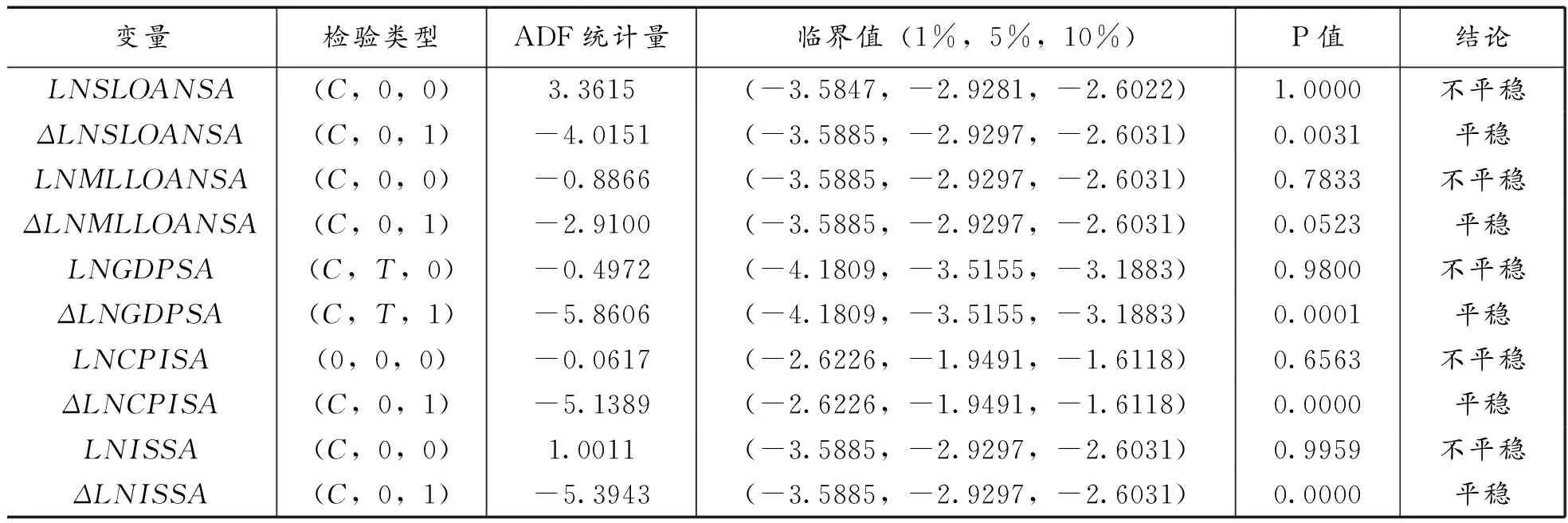

二、银行信贷与宏观经济波动的因果关系检验

在进行实证检验之前,首先应对相关季度数据平稳性进行检验。首要考虑是否存在“虚假回归”问题,也就是两列数据之间即便没有任何有意义的相关性,在进行普通最小二乘法(OLS)检验时也能得到较高的可决系数。笔者对单位根检验采用ADF检验法,结果如表1所示。

表1 变量的单位根检验

依据表1的检验结果可知,各变量的原序列均不平稳,但所有变量在一阶差分后表现为平稳序列(均以5%的显著性水平为参照)。

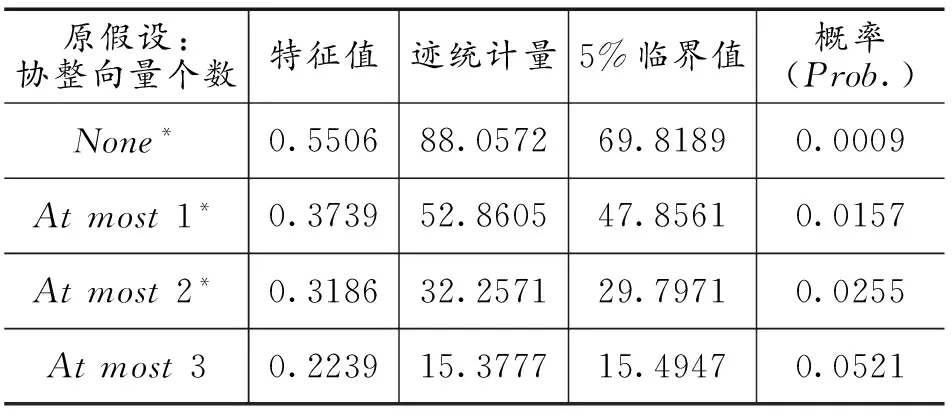

1、协整检验

根据前文分析可知,所有变量都是同阶单整关系,因此可以实施协整检验,结果如表2所示。

表2 变量间的协整关系检验

根据表2可知,变量均通过了协整检验,同时可看到各变量之间存在3个协整关系,且存在长期均衡关系,因此各变量可被其他变量的线性组合解释(均以5%的显著性水平为参照)。

2、格兰杰因果关系检验

对于VAR模型来讲,只有变量X和Y互为因果时,才能有效进行VAR模型分析。表3所示短期信贷及中长期信贷与宏观经济变量之间是否存在格兰杰因果关系。

表3 格兰杰因果关系检验结果

从表3可以看出,在10%和15%的显著性下,短期贷款(SLOAN)与经济增长(GDP)、短期贷款与居民消费价格指数(CPI)、中长期贷款(MLLOAN) 与经济增长(GDP)、中长期贷款与产业结构(IS)两两之间互为格兰杰因果关系。同时也可得出,短期贷款与产业结构(IS)之间、中长期贷款与居民消费价格指数(CPI)之间不存在格兰杰因果关系,可见在关注银行信贷对宏观经济的影响时,必须关注信贷结构问题,对产业结构影响较大的主要为中长期贷款,而短期贷款对货币供应量产生即时响应,从而影响CPI。

三、银行信贷与宏观经济波动的动态效应分析

1、构建向量自回归(VAR)模型

向量自回归模型是处理多个相关经济指标的分析与预测最容易操作的模型之一,常用于分析变量之间动态关系及随机扰动对变量系统的影响,且不带任何约束条件。在此,笔者分别建立短期信贷、中长期信贷与宏观经济变量间的VAR模型,称为短期信贷VAR模型和中长期信贷VAR模型。构建VAR模型之前先要确定最佳滞后阶数。

表4 VAR模型滞后阶数的选择标准(上部分为短期信贷VAR模型)

在滞后期的选择上,笔者主要参考SC、AIC和LR三种准则,同时结合Eviews软件所采用的HQ和FPE准则(如表4所示)。根据多数原则,可得到短期信贷VAR模型的最优滞后阶数为3,由此建立VAR(3)模型;中长期信贷VAR模型选择最优滞后阶数为2,由此建立VAR(2)模型。

2、脉冲响应函数分析

脉冲响应函数(IRF)用于衡量系统内部所有变量与变量之间相互影响情况。具体是指,在随机误差项上给予一个来自系统内部或系统外部标准差的冲击,脉冲响应函数可用于分析该冲击对系统的影响及冲击的持久性。进行脉冲响应分析时,应将全部变量纳入同一个系统中,经过系统内部全部信息的相互作用后得到分析结果。

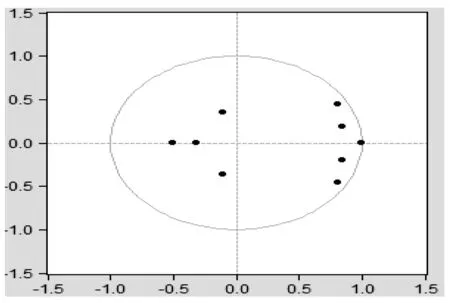

图1 AR特征方程根的倒数值(上图描述短期信贷VAR的稳定性检验)

根据图1的VAR模型稳定性检验可知,建立的短期信贷VAR(3)模型和中长期信贷VAR(2)模型的全部特征方程根的倒数值均未超出单位圆,因此模型是稳定的进而能开展后续的脉冲响应函数分析。采用广义脉冲方法可避免由于输入变量顺序的不同对脉冲输出结果造成的影响。脉冲响应分析结果如图2-图4所示。

如图2所示,给短期贷款一个正向冲击后, GDP在第一期开始明显增长,至五期到最大值,接下来短期贷款受到GDP的正向冲击影响逐渐减弱,这也能证明GDP对短期贷款能产生较强的冲击作用;但也可以看出,中长期贷款受到GDP的正向冲击后,前四期的冲击效果出现了波动,且冲击效果自第三期开始逐渐减弱,但冲击的持续期较长。从上面分析初步得出,相对于中长期贷款的冲击来说,GDP对于短期贷款的冲击的影响较大,并且持续期较长。

图2 银行信贷冲击引起GDP的响应函数

图3 银行信贷冲击引起产业结构(IS)的响应函数

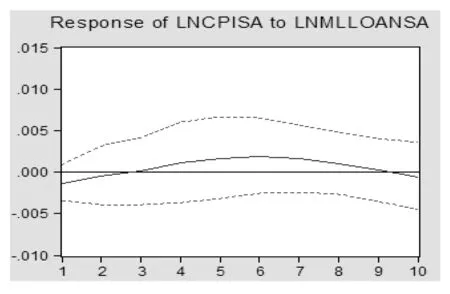

如图3所示,银行信贷受到一个正向冲击后,产业结构在第一期就开始产生正向冲击影响,并在当期达到最大冲击效果,随后冲击效应开始减弱;但在第6期又开始出现上升趋势,可以看出银行信贷对产业结构的冲击呈现U型特征,总体看产业结构对中长期贷款的冲击效应还是比较强的。

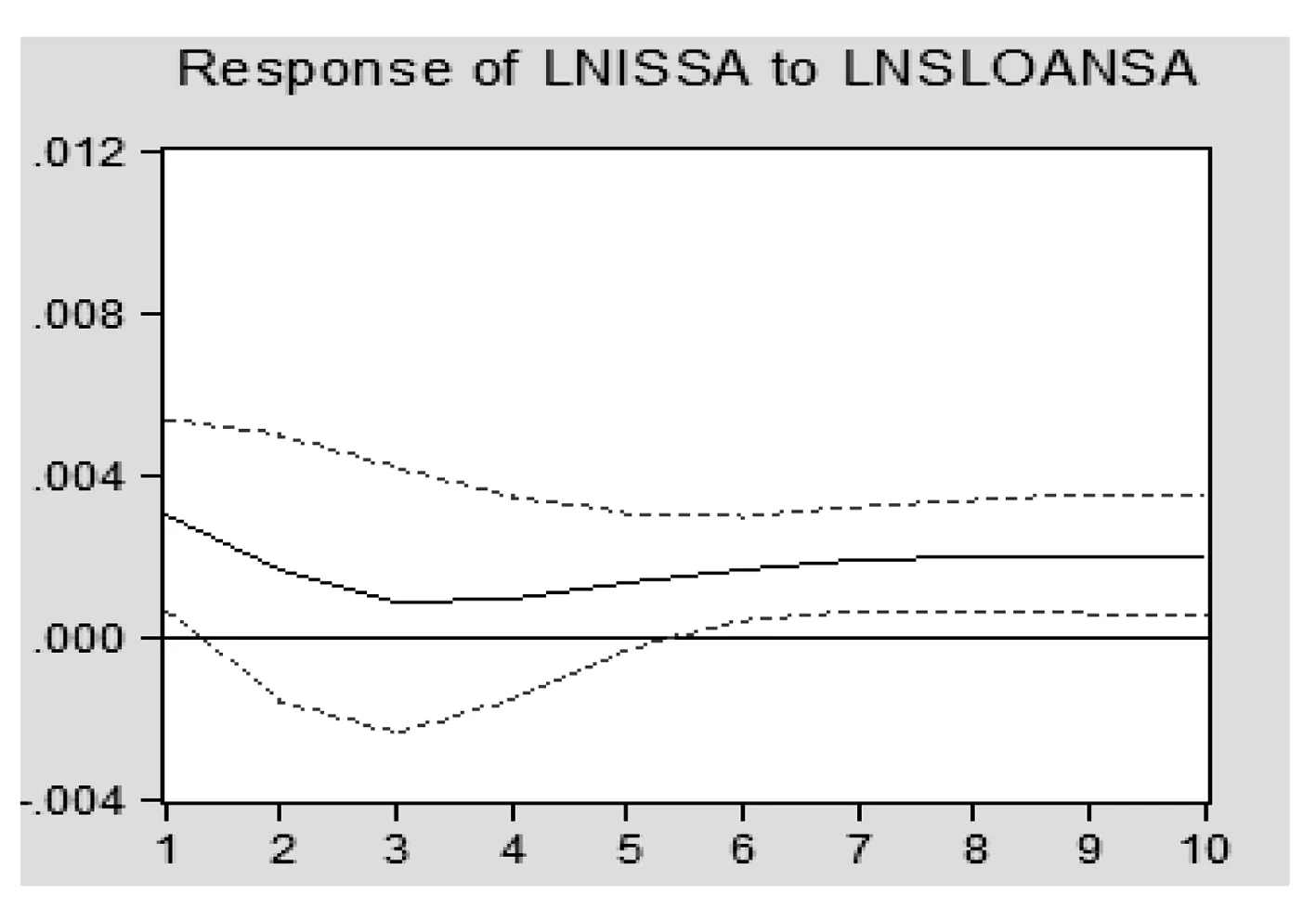

图4 银行信贷冲击引起物价水平(CPI)的响应函数

根据图4所示,短期贷款受到一个正向冲击后,物价水平(CPI)在第一期就开始出现上升趋势,在第六期左右达到了最大值,然后冲击效应开始减弱,这不难看出CPI对于短期贷款的冲击带来的影响还是明显的,反应也比较迅速。

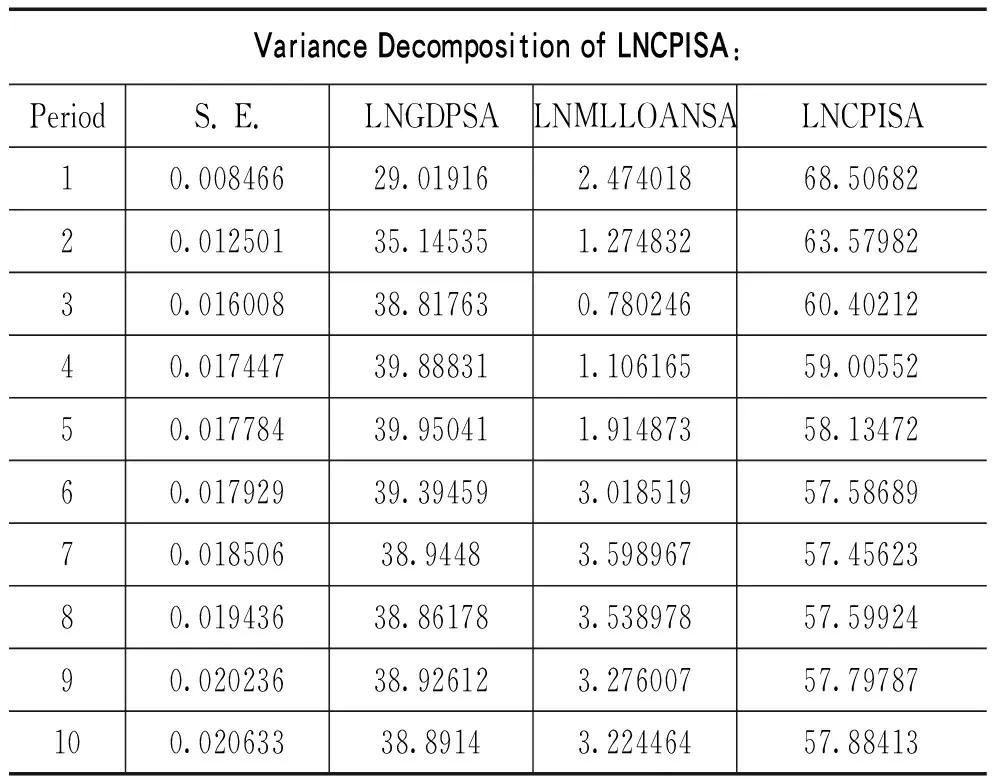

3、VAR模型的方差分解分析

通过方差分解(variance decomposition)可分析每种结构冲击对内生变量变化的贡献程度,进而可通过贡献度衡量每一种结构冲击的重要性。在宏观经济目标的支持下,随着时间推移可知短期贷款和中长期贷款对其贡献度,具体结果见表5。

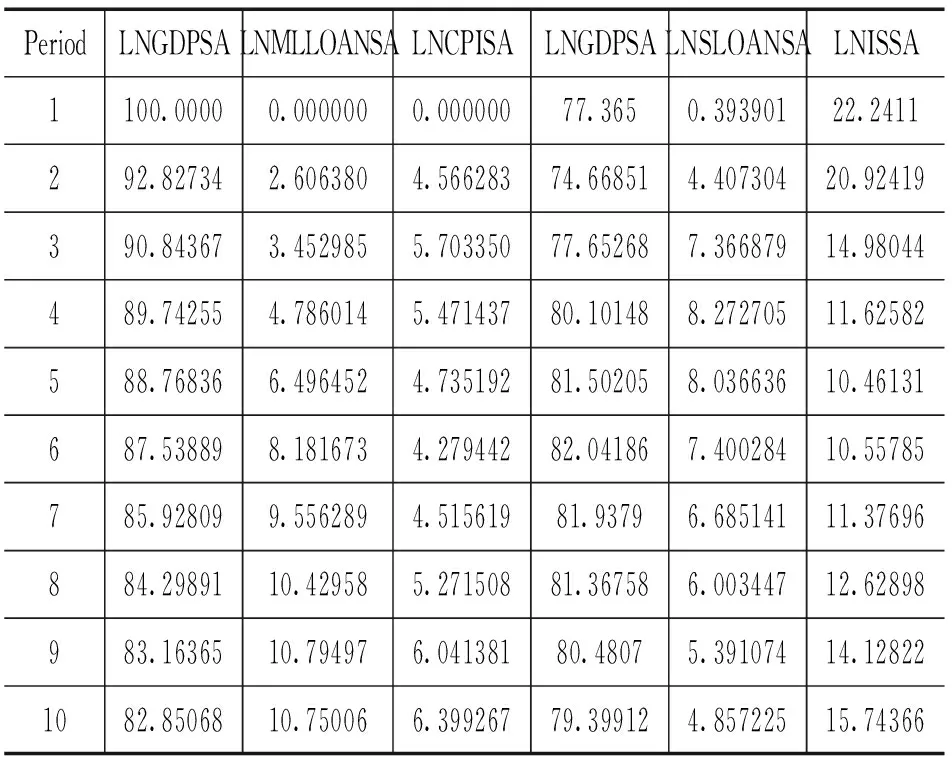

表5 短期贷款及中长期贷款对GDP的方差分解

由表5可知,短期信贷与长期信贷的VAR模型结果均显示出GDP自身的冲击是其方差的最主要来源。尽管其贡献度随时间的推移有所减弱,但其影响依然处于主导地位,说明我国经济存在稳定发展的内生动力。同时也可以看到,在短期信贷VAR模型中,短期贷款对GDP的贡献率随时间的推移,处于一个上升的趋势,持续期较长;随着时间的推移,在中长期VAR模型中,中长期贷款对GDP的贡献率逐渐增加,在第5期达到最大值约为8%。

同时,在中长期信贷VAR模型中,产业结构对GDP的贡献率也处于一个上升趋势,持续时间长。表明促升级、调结构是经济增长的可持续发展的动力,也是我国宏观经济政策的重点。

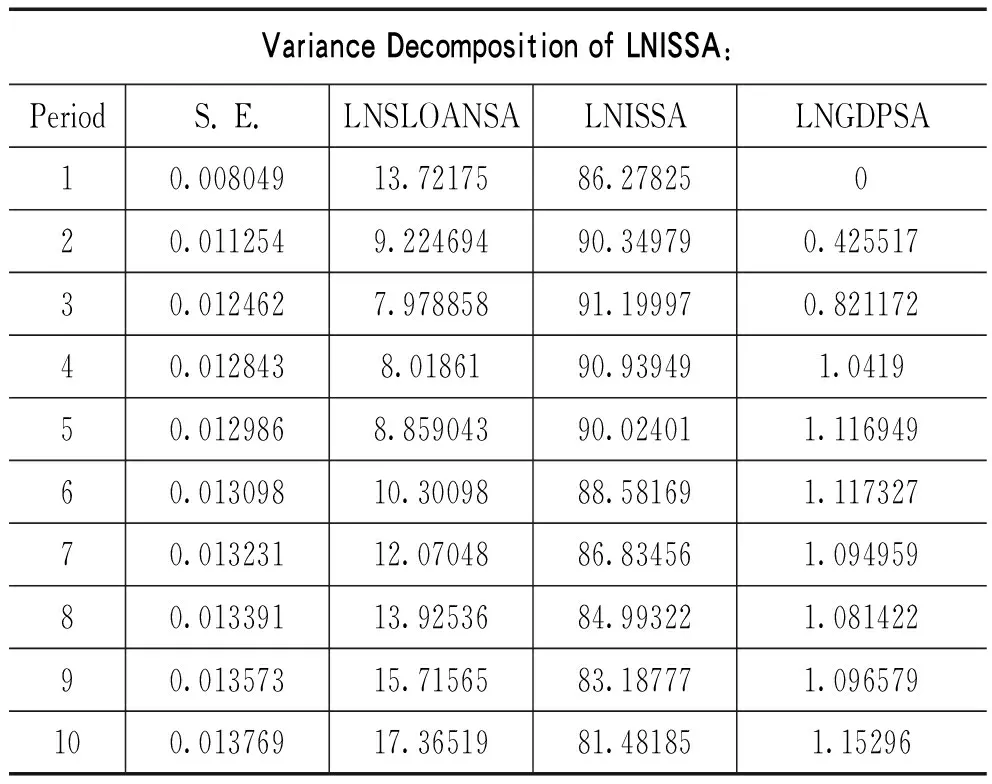

从表6可以看出,产业结构本身的冲击是其方差的最主要来源,说明产业结构的调整是一项艰巨的任务;中长期贷款对于产业结构调整的贡献是在逐期增加的,效果也是较明显的。从上面的分析可知,银行信贷对于产业结构调整的贡献是存在的,其贡献也是在逐渐增强;目前的贡献较小,也反映出银行部门没有充分发挥自身在服务实体经济,促进产业结构转型方面的优势和能力。

表6 中长期贷款对产业结构(IS)的方差分解

表7 短期贷款对物价水平(CPI)的方差分解

从表7可知,CPI自身的冲击也是其方差的最主要来源,但也可以看到其贡献率逐渐下降的趋势,并且下降的幅度也较大,这表明,CPI的上涨在一定程度上来源于市场对物价水平上涨的预期。同时我们看到,短期贷款冲击对CPI的影响逐渐增大,说明信贷增长能够对CPI的变动产生冲击,但冲击效应不是很明显。这与其他学者的分析有所不同,潘敏、缪海斌(2010)认为,在CPI的变化中,信贷规模的冲击发挥主导作用[6]。我国进行大规模信贷的投放,能够促进经济的稳定增长,但也会带来CPI的上升,对CPI的调控工作面临着较大压力。出现信贷增长对CPI的冲击效应不是很明显,这也说明了我国对于CPI的调控工作是卓有成效的。

四 结论及建议

1、结论

通过构建银行信贷与宏观经济的向量自回归(VAR)模型,分析短期贷款(SLOAN)和中长期贷款(MLLOAN)的冲击对宏观经济目标GDP、产业结构(IS)及物价水平(CPI)产生的动态影响。通过格兰杰因果关系检验,建立短期贷款、GDP、CPI三个变量的VAR模型,及中长期贷款、GDP和产业结构(IS)三变量的VAR模型。研究结果表明:第一,短期贷款与产业结构、中长期贷款与居民消费价格指数没有因果关系,短期贷款、中长期贷款与经济增长之间、中长期贷款与产业结构之间、短期贷款与居民消费价格指数之间存在并互为因果关系。第二,对于信贷结构的变动,相对而言,GDP对于短期贷款冲击的影响较大,并且持续期较长;产业结构对中长期贷款的冲击效应较强;CPI对于短期贷款的冲击较强,反应也较为迅速。第三,不论是短期信贷还是中长期信贷的VAR模型结果均显示出GDP对其自身的冲击是方差的最主要来源。在短期信贷VAR模型中,短期贷款对GDP的贡献率随时间的推移处于一个上升的趋势,持续期较长。而在中长期VAR模型中,中长期贷款对GDP的贡献率随着时间的推移,在逐渐的增加,在第5期达到最大值,约为8%;同时,在中长期信贷VAR模型中,产业结构对GDP的贡献率也处于一个上升的趋势,持续时间长。

2、建议

鉴于目前我国银行信贷中的各种贷款对经济变量产生的影响存在差异,这对制定我国有关信贷政策起到重要的启示作用。

(1)应加强产业结构的调整

产业结构调整应该从各个方面进行着手,如税收等。中长期贷款对于产业结构调整的贡献作用显著,贡献持续期也较长,银行部门在促进产业结构转型方面应充分发挥自身的优势和应有的作用,抓住中长期贷款在产业结构调整中的积极作用。中长期贷款期限长、利率高、风险大,且其投资项目贷款具有一定的产业导向作用,能有效促进基础设施建设和产业结构重组和升级。政府部门应加大中长期贷款的政策支持和产业倾斜力度,不断引导相关行业合理使用中长期贷款,以促进中长期贷款与经济增长之间良性发展,尤其是要促进实体经济稳定发展。

(2)银行应该严把短期信贷的期限关

短期贷款的发放对象主要为企业,作为周转资金对其流动资金进行补充,或者满足小部分居民的消费缺口,能及时保证企业的生产供给,并为居民生活消费提供便利,主要影响短期需求,短期内对CPI影响显著。银行应严格控制短期贷款期限,确保短期贷款在促进内需、保证企业良好运转、平滑居民消费的同时不至于产生通货膨胀压力。

[1]Michael Hume, Andrew Sentence. The global credit boom: challenges for macroeconomics and policy[J].Journal of International Money and Finance,2009,(8):1426-1461.

[2]周英章,蒋振声.货币渠道、信用渠道与货币政策有效性:中国1993-2001年的实证分析和政策含义[J].金融研究,2002,(9):34-43.

[3]蒋瑛琨,刘艳武,赵振全.货币渠道与信贷渠道传导机制有效性的实证分析:兼论货币政策中介目标的选择[J].金融研究,2005,(5):70-79.

[4]盛松成,吴培新.中国货币政策的二元传导机制:“两中介目标,两调控对象”模式研究[J].经济研究,2008,(8):37-51.

[5]许 伟,陈斌开.银行信贷与中国经济波动:1993-2005[J].经济学(季刊),2009,(3):969-994.

[6]潘 敏,缪海斌.银行信贷与宏观经济波动:2003-2009[J].财贸研究,2010,(4):83-89.

[7]崔小涛.我国银行信贷对经济增长的影响效应研究[J].农村金融研究,2010,(5):40-46.

[8]宋 媛,周 欣,高 宇.信贷扩张、宏观经济与银行危机:基于中国数据的实证分析[J].北京工商大学学报(社会科学版),2011,(1):85-90.

[9]徐灵超.1992-2010 年中国信贷供给结构与经济波动——基于VAR 模型分析[J].华东经济管理,2012,(4):49-57.

(编辑:周亮;校对:余华)

Analysis on Effect of Bank Credit to Macroeconomic

LIU Na-xin1,2WU Zhong-xin1,2

(1.SchoolofBusiness,HunanUniversity,ChangshaHunan410079;2.HunanUniversityofFinanceandEconomics,ChangshaHunan410205)

This paper builds three variables VAR model of short-term loan,GDP and CPI, and three variables VAR model of medium and long term loans,GDP and CPI, then analyses the dynamic effects of short-term loans and long-term loans on macroeconomic objectives. The macroeconomic objectives include GDP,industrial structure(IS) and the price level (CPI). The results show that: Short-term loans and long-term loans have great impact on GDP, and the duration is longer; the medium and long term loan is of great significance for the readjustment of industrial structure, but the bank sector did not give full play to their own advantages in promoting the transformation of industrial structure; bank credit’s contribution to CPI is relatively low.

bank credit; macroeconomic; VAR Model

2016-07-13

湖南省科技计划项目“湖南科技型小微企业投融资协同创新理论与实践研究”(项目编号:2014FJ6011)、湖南省哲学社会科学基金项目“信息化推动企业技术创新的环境要素及对策研究”(项目编号:2010YB044)

刘纳新(1970- ),男,湖南新邵人,湖南财政经济学院教授,湖南大学博士研究生,研究方向:企业信息化、技术创新、企业战略管理

10.16546/j.cnki.cn43-1510/f.2016.05.007

F832.4

A

2095-1361(2016)05-0053-07